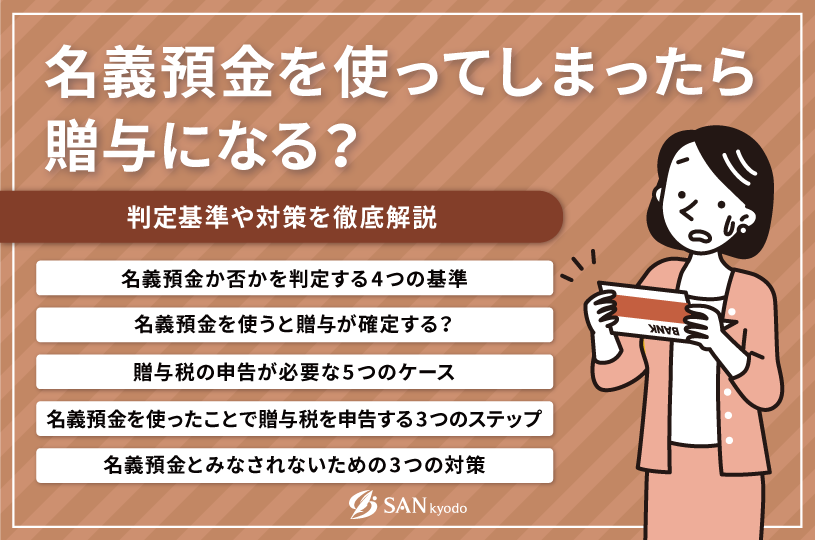

名義預金を使ってしまったら贈与になる?判定基準や対策を徹底解説

名義預金という用語が日常生活で頻繁に使用されるようになり、それに伴って名義預金が贈与に該当するかどうかの関心も高まっています。

名義預金に対する理解が曖昧な場合、税金の問題に巻き込まれるリスクがあります。ちょっとした節税のためと思ってやったことが、法律に抵触してしまい、後々面倒なことに発展してしまうのは珍しくありません。

本記事では、名義預金がいつ贈与になるのか、どういった基準で判断されるのか、各種トラブルを避けるための具体的な対策について、法律の専門的な観点からわかりやすく解説します。

目次

名義預金とは?

名義預金とは、簡単にいうと口座の名義人と実際にお金を出した人が異なる預金のことを指します。

自分以外の口座のお金を動かす行為は、日常生活において意外と頻繁に行われているものです。親から子どもへの資産の移動、夫婦間での資産管理、会社の業務の一環としてなど、さまざまなケースで見られます。

名義預金には、非常に複雑な法的側面があることを認識しておかなければいけません。たとえば実際の資金の所有権と名義人の関係、税法上の取り扱い、名義人と預金者との間での合意など、多岐にわたる要素が影響します。

一般的に名義預金の多くは、税金対策や相続の準備などの理由から行われます。名義預金をする際には、名義預金の性質をしっかり理解できていないと、法律上の問題を引き起こす危険性があるため、注意が必要です。

とくに贈与税に関する問題は深刻で、名義預金を不適切に行った場合、予期せぬ税金を支払わなければならないケースも考えられます。

名義預金か否かを判定する4つの基準

名義預金か否かを判定する基準としては、主に以下の4つが挙げられます。

- その財産の資金源はどこか

- 生前贈与が成立していたか

- 預金口座を管理していたのは誰か

- 預金口座による利益を得ていたのは誰か

順番に見ていきます。

その財産の資金源はどこか

名義預金の判断においてもっとも重要な基準の1つが、資金源の問題です。名義人と実際の預金者が異なる場合、資金がどこから提供されたものなのかを明確にしなければいけません。

たとえば、親が子ども名義で口座を開設し自分の資金を預けた場合、資金の出所が親であることが明確であれば、贈与とみなされる可能性があります。

資金源が不明確な場合は、税務当局からの調査が入ることもあるため、きちんと出所を明確にすることが重要です。

生前贈与が成立していたか

生前贈与が成立していたか否かも、名義預金が贈与とみなされるかの判断において重要な基準です。

生前贈与とは、名義人が生きている間に財産を譲渡する行為を指します。生前贈与が成立しているかどうかの判断においてポイントとなるのは、名義人と預金者との間の意思の合致や、譲渡の意図などです。

たとえば親が子どもに財産を譲渡する意図が明確で、子どもも理解して財産を受け取る行為があった場合、名義預金は生前贈与として扱われる可能性があります。

このように、名義預金が生前贈与とみなされるか否かの判断には、名義人と預金者との関係や合意、意図などの複雑な要素が絡むため、専門家の助言を受けることも有益です。

預金口座を管理していたのは誰か

預金口座の管理者が誰であるかの判断は、名義預金として扱われるかどうかの鍵となります。たとえば子ども名義の口座を親が運用している場合、税務当局は親から子どもへの贈与とみなすのが一般的です。

しかし、このような解釈にはさまざまな論点があり、単純ではありません。そのため管理の実態がどうであるか、具体的な運用の方法や背景、口座開設の意図など、すべての要素を精査する必要があります。

管理者が名義人と異なる場合、それが贈与とみなされる可能性が高いため、税金の計算や法的な問題に影響を及ぼす可能性があります。関連する法律や制度だけでなく、名義預金の管理者としての行動と責任についても深く理解することが大切です。

預金口座による利益を得ていたのは誰か

預金口座による利益を得ていた人物が誰であるかも、名義預金として扱われるかどうかの重要な判断基準です。

ここでいう利益とは、預金から得られる利益だけでなく、預金口座を通じて得られるさまざまな金融上の利益を指します。

名義人が口座による利益を享受していない場合、贈与税法の観点から、第三者への贈与とみなされる可能性が高まります。そのため、具体的な利益の享受状況・資金の流れ・口座の運用方法など、さらなる詳細な検討が必要になる場合があることを承知しておくべきでしょう。

名義人が預金による利益を完全にコントロールし、享受していることを証明できるよう、適切に記録を整理しておくとともに、必要に応じて専門家の助言を受けることが望ましいといえます。

名義預金を使うと贈与が確定する?

名義預金を使うと贈与が確定するか否かは複雑な問題であり、多くの要素に基づいて判断されるものです。名義預金の概念自体は単純ではなく、預金を管理する人物や利益を享受する人物、資金の出所など、多岐にわたる要因が絡み合っています。

名義預金が贈与として認識される場合とされない場合があるため、「使うと贈与が確定する」と一概に言い切ることはできません。たとえば親が子ども名義の口座から学費を支払った場合、税務当局からどう判断されるかは、口座の管理状況や資金の使途、契約内容などによります。

名義預金と贈与の関係については、以下の点をとくに考慮する必要があります。

- 資金の出所:名義預金の資金がどこから来たのかを明確にすること

- 口座の管理状況:預金口座を誰が管理しているのか、どのように運用されているのかの判断

- 利益の享受状況:預金から得られた利益が誰にどう使用されているのか

- 利用目的の明確化:名義預金を使う目的が明確で合理的なものであるか

このような多岐にわたる要素を総合的に考慮して、税務当局はそれが贈与であるかを判断します。

潜在的な贈与税のリスクを回避するためには、各ケースに応じた適切な対策と準備が求められます。専門家の助言を受けることで、より安全で効率的な名義預金の運用が可能となり、税法上の問題を未然に防ぐことができるでしょう。

贈与税の申告が必要な5つのケース

贈与税は、特定の条件下で資産を受け取った際に課される税金で、さまざまなケースにおいて申告が必要とされます。贈与税の申告を怠ると重い刑罰が課されることがあるため、申告義務があるかどうかを正しく理解することはとても重要です。贈与税の申告が必要なケースとしては、主に以下の5つが挙げられます。

- 1年間の贈与額が110万円を超えた場合

- 相続税清算課税制度を使った贈与があった場合

- 教育資金の一括贈与の特例を使った場合

- 住宅取得等資金贈与の特例措置を使った場合

- 夫婦間の居住用不動産贈与の配偶者控除を使った場合

順番に見ていきましょう。

1年間の贈与額が110万円を超えた場合

日本国内において1年間の贈与額が110万円を超える場合、贈与税の申告が必須となります。この110万円という額は基本控除額で、さらに贈与の関係や用途によって追加の控除が適用されることがあります。

親から子どもへの教育資金など特定の目的に使用される贈与には、この限度額を超えても非課税となる特例も存在します。

しかし基本的にはこの金額を超える贈与は課税対象となり、受贈者が申告書を作成し税務署に提出しなければいけません。

相続税清算課税制度を使った贈与があった場合

相続税清算課税制度を使用した贈与がある場合も、贈与税の申告が求められます。相続税清算課税制度は特別な場合に適用されるもので、相続人が相続税の清算を終える前に贈与を行った場合に関連します。

とくに特に相続財産が複雑で評価が難しい場合や、相続税の納付資金を確保するための戦略的な贈与を考える際に、相続税清算課税制度が利用されることがあります。

相続税清算課税制度を利用する際には、相続税と贈与税の密接な関連性を理解する必要があります。計算方法や申告手続きに通常の贈与とは異なる点があることに注意しなければいけません。

教育資金の一括贈与の特例を使った場合

教育資金の一括贈与の特例は、子どもや孫への教育支援を目的としたものです。教育資金の一括贈与の特例を使用することで、一定額までの贈与税は非課税にすることが可能です。逆にいえば一定額を超えた部分は贈与税の対象となります。

教育資金の贈与は、将来の教育計画に沿った支援を行う際に有効な手段であり、とくに大学教育などの長期的な資金計画を立てる場合に利用されることがよくあります。

ただし教育資金の一括贈与の特例を適用するためには、特定の条件を満たし、所定の書類を提出する必要があります。たとえば贈与の金額・受贈者との関係・教育の目的などを明確にした書類などを提出しなければいけません。

教育資金の一括贈与の特例を使用する際は、計画的に進める必要があるので、専門家のアドバイスも有効です。

住宅取得等資金贈与の特例措置を使った場合

住宅取得等資金贈与の特例措置は、住宅購入の資金支援として贈与を行う場合に適用される税制優遇措置です。住宅取得等資金贈与の特例措置の対象となるのは、新築住宅の購入や中古住宅の購入にかかる資金、または住宅ローンの返済資金などです。

住宅取得等資金贈与の特例措置のもとで贈与を行う場合、一定の限度額内で贈与税が非課税となります。逆にいえば一定の金額を超えた分は贈与税の対象です。

具体的な限度額や対象条件は複雑で、変動することが多いため、最新の法令や通達に基づいて確認する必要があるでしょう。また適切な手続きと書類の準備が求められるため、税理士やファイナンシャルプランナーなどと連携することが推奨されます。

夫婦間の居住用不動産贈与の配偶者控除を使った場合

夫婦間で住居用不動産を贈与する際に、特定の条件下で配偶者控除を適用することができます。この控除は夫婦間での不動産の所有権移転を円滑に進めるための制度で、一定の条件を満たせば贈与税を軽減することが可能です。

しかし控除されなかった分については贈与税として申告する必要があるため、注意が必要となります。

この控除を適用するためには、贈与される不動産が居住用であること、夫婦間での贈与であることなど、厳密な条件を満たさなければいけません。

夫婦間の資産移動は、相続計画の一環として行われることが多いため、配偶者控除を適切に利用することで、賢い資産管理と相続計画が可能になります。

名義預金を使ったことで贈与税を申告する3つのステップ

名義預金を使ったことで贈与税が発生する場合、贈与税を申告するステップとして以下の3つを把握しておく必要があります。

- 必要書類を準備する

- 贈与税の申告書を作成する

- 受贈者の住所地を管轄する税務署に申告する

全体像を理解しておけばそれほど難しいものではありません。以下の解説を頭に入れておきましょう。

必要書類を準備する

贈与税の申告には、まず必要な書類の準備が必須です。最寄りの税務署の窓口または国税庁のホームページから、贈与税の申告書を入手しましょう。

全部で30種類以上もあって混乱してしまうかもしれませんが、一般的な贈与税の申告であれば、第一表および第一表の二、第二表の3種類を押さえておけば問題ありません。

申告書には添付書類も必要になるので、以下のものも準備しておかなければいけません。

- 本人確認書類:運転免許証やマイナンバーカードなど

- 暦年課税の場合は受贈者の戸籍謄本

- 相続時精算課税制度の場合は、戸籍の附票の写し、住民票の写し、相続時精算課税制度選択届出書、戸籍謄本、戸籍の附票の写し

書類の準備は申告の基盤となる部分であるため、十分な時間と注意を払って進めるよう心がけましょう。

贈与税の申告書を作成する

次のステップとして、贈与税の申告書を作成します。申告書は、贈与が行われた内容や金額、関係性などを詳細に記載するもので、税務署に提出する重要な書類です。

申告書には、贈与の日付や贈与されたものの詳細な内容、贈与人と受贈人の関係、申告に関連する法的な特例などを記載します。内容に誤りがあると税務調査の対象となることもあるので、慎重に取り組む必要があるでしょう。

受贈者の住所地を管轄する税務署に申告する

申告書の作成が完了したら、受贈者の住所庁管轄する税務署に申告します。提出方法としては、直接の持ち込み、郵送、e-Taxの3種類があります。

提出後に税務署から申告内容の確認や、必要に応じて追加の書類提出などの指示があることも考えられるため、迅速に対応する準備を整えておく必要があります。

名義預金とみなされないための3つの対策

大事なお金を名義預金とみなされないための対策としては、以下の3つが有効です。

- 贈与契約書を作成しておく

- 贈与税の申告をする

- 預金口座を名義人が管理する

順番に見ていきましょう。

贈与契約書を作成しておく

贈与は口約束でも成立する契約ですが、客観的な証明として贈与契約書を作成しておくことで、名義預金とみなされるリスクを減らすことができます。贈与契約書とは、財産を贈与するときに作成する契約書のことで、贈与する側と贈与を受ける側の双方の了承によって成り立ちます。

また贈与契約書が存在すれば、相続が発生したあとに他の親族から贈与の使い込みを疑われるリスクを減らすこともできるので、親族間のトラブルを避ける意味でもおすすめです。

贈与税の申告をする

こちら側から積極的に贈与税の申告をすることで、贈与があったという事実を証明することができ、名義預金とみなされるリスクを回避できます。

ただし注意点として、贈与税の原則的な計算方法である暦年課税制度の場合、110万円の基礎控除があることが挙げられます。つまり110万円以下の贈与の場合には申告する必要がないため、贈与税の申告をしたければそれ以上の贈与を発生させなければいけません。

預金口座を名義人が管理する

預金口座は名義人が管理することで、名義預金であるとみなされる可能性を回避できます。なぜなら名義預金とは口座の持ち主と資金の持ち主が異なる状況を指すのであり、口座の持ち主が預金を管理していると解釈できる状況であれば、その疑いは晴れるからです。

具体的には、名義人に通帳や印鑑を渡したうえで、実際に預金を活用してもらいましょう。そうすることで預金は名実ともに「名義人が扱っているお金」となり、税務当局から疑われることもなくなります。

名義預金や贈与のことでお悩みの方はサン共同税理士法人へ

名義預金が贈与に関する問題は、個人の財産に深く関わる重要なものです。とくに贈与として行ったものが名義預金と誤解されるリスクや、贈与税の正確な申告方法、贈与に関する法的な疑問などについては、正確にわかっておく必要があるでしょう。

名義預金や贈与のことでお悩みの方は、ぜひ弊社・サン共同税理士法人までお問い合わせください。

サン共同税理士法人には、税法の専門家である税理士が多数在籍しており、名義預金や贈与に関する複雑な問題を豊富なノウハウに基づいて解決します。またさらに広いテーマとして、個人の資産管理全般に至る広い相談も受け付けており、適切なアドバイスとサポートを提供いたします。

初回相談は無料となっているので、ぜひお気軽にご利用ください。

名義預金と贈与についてのよくある質問

名義預金は贈与の問題はわかりにくいところもあり、いまいち理解できないという人も少なくありません。ここではよく見られる質問に回答していきます。

名義預金を使ってしまったら贈与に該当しますか?

名義預金を使った場合に贈与に該当するかどうかは、具体的な状況によります。名義預金の概念は単純ではなく、預金を管理する人物や利益を享受する人物、資金の出所など多岐にわたる要因が絡み合っています。

たとえば親が子ども名義の口座から学費を支払った場合、税務当局がどのように判断するかは、口座の管理状況や資金の使途などによって異なってきます。

しかしおおまかな一般論としては、口座の名義人がお金を自由に使えるのであれば贈与、そうでなければ名義預金という風に分類できるでしょう。

贈与税を申告しなければならないケースはどのようなものですか?

贈与税を申告しなければならないケースとしては、以下のようなものが挙げられます。

- 1年間の贈与額が110万円を超えた場合

- 相続税清算課税制度を使った贈与があった場合

- 教育資金の一括贈与の特例を使った場合

- 住宅取得等資金贈与の特例措置を使った場合

- 夫婦間の居住用不動産贈与の配偶者控除を使った場合

申告を怠った場合には罰則が課されることもあるため、適切な行動が求められます。

名義預金と贈与に関するまとめ

名義預金と贈与に関連する問題は曖昧なところもあり、明確な数字で語ることのできない難しさがあります。

名義預金は預金の名義人と実際の所有者が異なる場合に生じるもので、このような預金が贈与として認識されるかどうかは、資金源・生前贈与の成立・管理状況・利益享受などの基準によります。

贈与税として申告が必要なケースも複数あり、その場合に適切な申告がないと罰則が適用される恐れもあるため、注意が必要です。

本記事を参考にして、名義預金と贈与についての理解を深め、税務当局から目をつけられるリスクを回避するよう努めましょう。