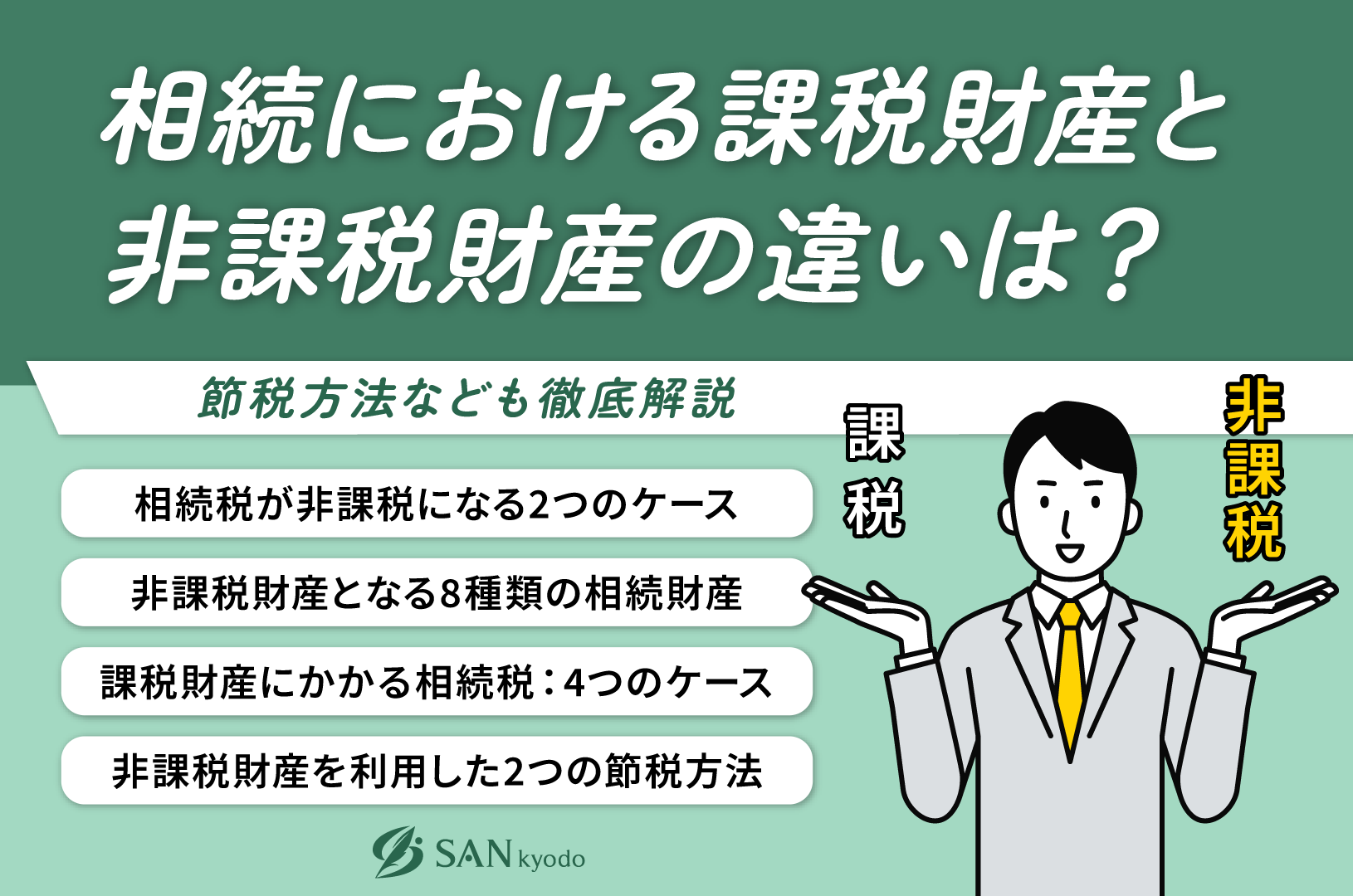

相続における課税財産と非課税財産の違いは?節税方法なども徹底解説

相続は生涯において避けて通れない重要な出来事であり、その際に考慮しなければならないのが相続税です。相続税は場合によっては多額のお金が動く繊細な問題であり、多くの人々にとっては混乱や不安の原因にもなり得ます。

相続税の対象となる財産には、課税財産と非課税財産があります。それぞれが持つ特性や条件によって、節税のための戦略も変わってくることに注意が必要です。

たとえば非課税財産に該当するものに投資をすることで、相続税負担を軽減できるケースも存在します。このような可能性を探るためには、まず課税財産と非課税財産の違いをしっかり理解することが第一歩となるでしょう。

本記事では、相続における課税財産と非課税財産の明確な違いを詳細に解説します。また、どのような節税方法が考えられるのかについても詳しく説明していきます。

目次

相続財産とは?

相続財産とは、ある人が亡くなった際に遺族や相続人に受け継がれる財産の総称です。不動産・株式・預金・金属・車・家財道具など内容は多岐にわたります。

相続財産は、その後の税金計算の基礎となるため、何が相続財産に含まれるのか、価値はどう算出されるのかの理解が非常に重要です。さらに相続財産は課税財産と非課税財産に分けられるため、それぞれの特性や扱いについて理解しておくことが、後々の節税戦略に役立つことになります。

課税財産と非課税財産の基礎となる相続税とは?

相続税とは、誰かが亡くなった際の相続財産が一定の金額以上であった場合に、国に納めるべき税金です。

相続税の計算は、まずすべての相続財産の価値を合算して「総相続財産価値」を導き出すことから始まります。その後、総相続財産価値からさまざまな控除が適用され、最終的な課税対象額が決定します。

とくに注意すべき点として、すべての相続財産が課税対象なわけではないことが挙げられるでしょう。非課税財産も存在し、相続税の計算から除外されるため、その分税金負担を軽減できる可能性があります。

課税財産と非課税財産の違いや、どのような控除が適用されるのかの把握が、節税を成功させるための重要なステップとなります。

相続税が非課税になる2つのケース

相続税が非課税になるケースとしては、以下の2つが挙げられます。

- 相続税の非課税財産

- 相続税を計算する際の控除制度

1つ目の「相続税の非課税財産」は、その名の通り相続税の対象とならない特定の財産です。これにはたとえば墓地や仏壇、生命保険金の一部、公共事業用の土地などが含まれます。非課税財産は総相続財産価値の計算から除外されるため、相続税の負担を減らすことが可能です。

2つ目の「相続税を計算する際の控除制度」は、相続税を計算するにあたって基礎控除額や特別控除、一定の条件下での税率軽減などを適用できる制度です。控除された分は総相続財産価値から差し引かれるため、結果的に課税対象額を減らし、税金負担を軽減できます。

いずれのケースも、事前にしっかりと理解し、適切に状況に当てはめることが重要です。とくに非課税財産への投資や控除制度の利用は、あらかじめ計画を立てておくことで最大限に活用できる可能性があります。

参考:No.4108 相続税がかからない財産|国税庁

参考:No.4152 相続税の計算|国税庁

非課税財産となる8種類の相続財産

非課税財産とは、相続税の対象外とされる特定の財産のことを指します。以下の8種類が存在します。

- 墓地・仏壇・仏具・祭具

- 生命保険金等の一部

- 死亡退職金等の一部

- 国や地方公共団体へ寄付した財産

- 公共事業用財産

- 心身障害者救済制度の給付金を受ける権利

- 個人経営の幼稚園事業等の財産

- 皇嗣が受けるもの

順番に見ていきましょう。

墓地・仏壇・仏具・祭具

墓地・仏壇・仏具・祭具といった財産は、一般的に非課税財産とされています。日本が持つ文化的、宗教的背景に起因する部分が大きく、これらの財産が人々の心の安寧や信仰、儀式に不可欠なものとされているからです。

墓地・仏壇・仏具・祭具の類は、総相続財産のなかで特別な扱いを受け、基本的には相続税の計算から除外されます。

しかし、これらの財産が持つ価値自体は無視できるものではありません。たとえば高級な仏壇や仏具が該当する場合、価値が著しく高いと判断されれば、特殊な手続きや詳細な評価が必要になることも考えられます。

これらの財産に投資する際には、非課税財産であることをきちんと確認する必要があります。購入する前に明確にしておくことで、あとになって課税されるような事態を避けられるでしょう。

生命保険金等の一部

生命保険金も、一部が非課税財産とされるケースがあります。具体的には、500万円を法定相続人の数でかけた額が非課税となります。

非課税財産=500万円×法定相続人の数

たとえば、法定相続人が4人いる場合、非課税枠は2,000万円です。生命保険金が3,000万円であった場合、3,000万円から2,000万円を引いた残り1,000万円が課税対象となります。

生命保険金の総額が非課税額以下であった場合には、そもそも生命保険金に対して相続税は課税されません。

死亡退職金等の一部

死亡退職金にも、一部が非課税財産とされる特例が存在します。生命保険金等と同じく、500万円を法定相続人の数でかけた額が非課税となります。

非課税財産=500万円×法定相続人の数

法定相続人が4人いる場合、非課税枠は2,000万円です。死亡退職金が5,000万円であった場合、5,000万円から3,000万円を引いた残り3,000万円が課税対象となります。

死亡退職金の総額が非課税額以下であった場合には、そもそも死亡退職金に対して相続税は課税されません。

国や地方公共団体へ寄付した財産

国や地方公共団体へ寄付した財産は、非課税財産として扱われます。背景としては、寄付が社会全体の福祉と公共の利益に寄与することが大きく影響しています。

国や地方公共団体への寄付は通常、地域社会の教育・健康・文化・環境保全など多岐にわたる公益活動に役立てられます。寄付が非課税財産とされるのは、こういった特定の公益目的に貢献していることが評価されるからです。

ただし注意点として、遺言による寄付は特例の対象とならないことが挙げられます。被相続人が自らの意思で財産を寄付する場合、寄付金控除はありません。寄付金控除が適用されるのは、相続が発生したあとに相続人が自分の意志で寄付を行った場合に限られます。

公共事業用財産

公共事業用の財産については、相続された場合に相続税が課税されません。公共事業用財産は、公共インフラの維持や発展に不可欠な要素であるとみなされるからです。

一般的に公共事業用財産は、交通インフラ(道路、橋、港湾など)、公共施設(学校、病院、公園など)、そのほかさまざまな設備や土地に至るまで、広範囲に影響を及ぼします。公共の利益に直結していると解釈できるため、非課税扱いとなります。

ただし注意点として、財産を取得してから2年以内に公益事業に使わなければならないことが挙げられます。2年経っても財産を公益事業に使わなかった場合には、相続時に遡って相続税が課税されます。

心身障害者救済制度の給付金を受ける権利

心身障害者救済制度の給付金を受ける権利は、相続の際に非課税財産として特別な扱いを受けます。この権利が非課税財産とされる理由は、給付金が高齢者や障害者など、社会的に支援が必要な個人に対する経済的援助として役立っているからです。

この種の給付金は通常、生活費・医療費・リハビリテーション費など、特定の要素に使われます。目的に合致する形で使われる給付金については、問題なく非課税財産と認められます。

ただし給付金の使用目的が明確でない場合や、受け取った給付金が本来の目的通りに使われていない場合には、遡って相続税が課税される可能性もあるので注意しましょう。

個人経営の幼稚園事業等の財産

個人経営の幼稚園事業やそのほかの教育関連事業の財産は、非課税財産として扱われます。社会に対して広範な貢献をしているからです。

子どもたちに教育機会を提供することで、次世代の人材育成に寄与しているのはいうまでもありません。このような教育関連の財産は、活動が公共の利益に資するとされる場合、相続税から控除されるのが妥当であると法律は考えています。

ただしもちろん、受け継いだ事業を継続することが条件となります。たとえば幼稚園として使われていた土地を受け継いだあと、幼稚園を閉園し土地を売却してしまった場合には、特例は適用されません。

皇嗣が受けるもの

皇嗣(皇太子)が受ける財産や特権は、一般の人々とは異なる法的枠組みに基づいています。日本国内外において象徴的な意味を持ち、国の歴史や文化に大きな影響を与えることから、一般的な相続税の対象からは除外されています。

皇室が有する財産や資産は、しばしば特別の法的保護を受けるため、多くが非課税財産の扱いです。皇室が長い歴史を通じて培ってきた文化財や美術品、土地や建物などが含まれます。

ただし、このような特例は皇室独自の事情によるものであり、一般の個人や家庭が参考にするところはないといえるでしょう。

課税財産にかかる相続税:4つのケース

相続税の計算にはいくつかの要素が関わってきますが、とくに注意すべきなのが課税財産に対する基礎控除額です。具体的には、3,000万円に法定相続人の数×600万円を加えたものが基礎控除額となります。この数字は相続する課税財産の額にかかわらず一定であり、すべての相続に適用されます。

ここでは課税財産にかかる相続税について、相続税が1億円である場合を例に、以下の4つのケースについて解説していきます。

- 相続人全員が相続するケース

- 誰かが相続放棄をしたケース

- 孫が代襲相続するケース

- 養子がいるケース

順番に見ていきましょう。

相続人全員が相続するケース

相続人全員が相続する場合、相続人の数を考えればよいだけなので難しいことはありません。相続額が1億円で、課税対象となる金額を計算する際は、相続人の数をそのまま適用して基礎控除額を割り出します。

たとえば相続人が3人であれば、1億円を3人で分けることになります。この際の基礎控除額は、3,000万円+600万円×3=4,800万円です。つまり1億円から4,800万円を差し引いた、残り5,200万円が課税対象となります。

誰かが相続放棄をしたケース

相続人のなかで誰かが相続放棄をする場合、相続放棄をした人物の相続分は再分配され、残った相続人によって分けられます。しかし基礎控除額を計算する際には、相続放棄は考慮されません。

たとえば相続人が4人いて、そのうちの1人が相続放棄をした場合、財産の分配は3人で行いますが、基礎控除額の計算においては4人という頭数が用いられることになります。

相続額が1億円で、4人いる相続人のうち1人が相続放棄をした場合、基礎控除額は3,000万円+600万円×4=5,400万円です。残り4,600万円分が課税対象となります。

このルールは実際に相続する人数に対して基礎控除額が大きくなるため、相続人に有利に働きます。

孫が代襲相続するケース

本来であれば相続人となるべきであった被相続人の子どもが、被相続人より先に亡くなっていた場合、その子どもすなわち被相続人の孫が代襲相続することになります。この場合、基礎控除額を計算するにあたっては、代襲相続する孫も頭数に含まれます。

たとえば被相続人に妻1人、生存している子どもが2人、亡くなった子どもが1人いたとして、亡くなった子どもに2人の子どもがいた場合、合計4人が相続人となります。基礎控除額もそれにならい、3,000万円+600万円×4=5,400万円となります。課税対象は残り4,600万円です。

養子がいるケース

養子が相続に関与する場合は、基礎控除額の計算に特別なルールがあります。被相続人に実の子どもがいる場合は1人まで、実の子どもがいない場合は2人までしか、基礎控除額を計算するための頭数に養子を含めることができません。

たとえば被相続人に4人の子どもがいたとしましょう。このうちの1人が養子であった場合、基礎控除額は3,000万円+600万円×4=5,400万円です。しかし全員が養子であった場合には、4人のうち2人までしか頭数に入れられないため、基礎控除額は3,000万円+600万円×2=4,200万円にとどまります。

課税対象に1,200万円もの違いが生まれることに注意が必要です。

非課税財産を利用した2つの節税方法

相続税を節税する方法はいくつかありますが、なかでも非課税財産をうまく利用するのは有効な手段です。効果的に税負担を軽減できます。

ここでは、代表的な方法として以下の2つをとり上げます。

- 生前にお墓を買う

- 生前に生命保険に加入しておく

どちらも確実に節税につながるので、以下の解説を読んでしっかり把握しておきましょう。

生前にお墓を買う

お墓は非課税財産の一つであり、生前にお墓を購入することで、その額が相続税の対象から外れることになります。たとえば、資産を多く持つ人が生前に数百万円、数千万円というお墓を購入した場合、その分の金額が相続財産から除外されます。

ただし、この方法には注意が必要です。お墓の価格が、財産と比較してあまりにも高額であった場合や、お墓の購入が明らかに相続税逃れのための手段であるとみなされた場合には、非課税財産として認められない可能性もあります。

また、お墓をローンで購入した場合、ローンは債務控除の対象とならないことにも注意しておきましょう。非課税財産に関する債務は控除できないというルールがあるからです。節税のためにお墓を購入する場合は、一括払いでの購入が必須となります。

この節税方法を検討する際には、税務当局の指針を把握することや、税理士と相談することなどが大切となるでしょう。弊社・サン共同税理士法人も、お墓の購入に関するご相談には積極的に対応しております。

生前に生命保険に加入しておく

生命保険も非課税財産の一例であり、生前に適切なプランに加入することで、相続税の負担を軽減できます。受け取り人が配偶者や子どもであれば、その保険金は相続税の課税対象外となるでしょう。

ただし、受取人を相続人以外の者にしてしまうと、非課税枠が使えないことに注意してください。生命保険金が非課税財産となるのは、あくまでも相続人が保険金の受け取り人となる場合のみです。

課税財産と非課税財産のことでお悩みならサン共同税理士法人へ

相続における課税財産と非課税財産の区別は、一見シンプルに見えて複雑な部分もあります。相続税の計算は多くの要素に影響され、税法の変更や資産の種類、相続人の数などさまざまなことを考慮しなければいけません。

とくに、非課税財産をどう活用するか、課税財産の評価をどのように行うかといった点については、専門的な知識も必要とされます。誤った相続税の計算や申告は、あとで大きな税金の追加請求を招く恐れもあります。

課税財産・非課税財産の扱いについてお悩みなら、ぜひ弊社・サン共同税理士法人までお問い合わせください。

サン共同税理士法人は、相続税に特化したプロフェッショナルが多数在籍しており、多くの相続税案件に対応してきた実績があります。一人ひとりのお客様に対して、個別の状況を考慮した最適な節税方法をご提案します。

初回相談は無料となっておりますので、ぜひお気軽にご利用ください。

課税財産と非課税財産に関するまとめ

相続における課税財産と非課税財産の違いは、文字通り、相続税がかかるかかからないかという点にあります。課税財産とは、一般的な土地・建物・現金・株式など、相続税の対象となる財産のことです。一方で非課税財産には、墓地や仏壇、一部の生命保険金や死亡退職金、公共事業用の財産や寄付財産などが含まれます。

課税財産にかかる相続税は、相続人の人数によって決まる基礎控除額の影響も受けるため、被相続人を取り巻く環境ごとに事情は異なります。事前にシミュレーションを行う際には、正しい知識に基づいて計算しなければいけません。

一方で、非課税財産をうまく活用することによる節税も重要です。生前にお墓を購入することや、生命保険に加入しておくなどの方法は、財産を少しでも多く残すために役立つことでしょう。

本記事では課税財産と非課税財産についての扱いを一通り見てきました。ぜひ、本記事を参考にして、相続税の節税などに役立ててください。