債務・葬式費用について

相続税を計算する上で相続財産から債務を差し引くことを「債務控除」といいます。債務控除が多ければ課税財産が少なくなるので相続税の節税になります。

今回はその財産から差し引く事のできる債務及び葬式費用に関して解説します。

このコラムを監修した税理士

サン共同税理士法人・板橋オフィス所長宮本 志穂

2019年 サン共同税理士法人にマネージャーとして入社

2020年 サン共同税理士法人のパートナー、板橋オフィス所長に就任

お客様にとって、税理士を選ぶことは、とても大切な事と思います。どの税理士をパートナーに選ぶかによって、経営にも大きく影響します。ご縁があり、私を選んで下さったお客様に対して、私も最善を尽くしたいと思っています。私で良かったと思って頂ける事が、最高の喜びです。どうぞよろしくお願い致します。

目次

債務について

亡くなった祖父母や親又は配偶者(被相続人といいます)から、現金預金や土地建物などの財産を受け取った場合には、その受け取った財産に対して相続税がかかります。

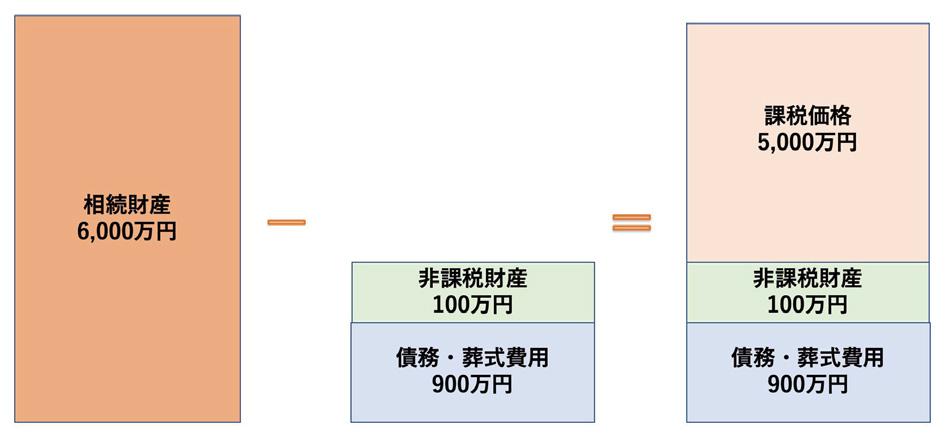

その相続税を計算する際に、現金預金や土地建物などの相続財産(墓石や仏壇は非課税財産ですので計算から除きます)から、被相続人が残した借入金などの債務及びお葬式にかかった費用を差し引いて税金の計算をする事ができます。

例えば、相続財産が6,000万円、非課税財産が100万円、債務・葬式費用合計が900万円であった場合には、6,000万円-100万円-900万円=5,000万円が相続税の課税される対象となる課税価格となります。

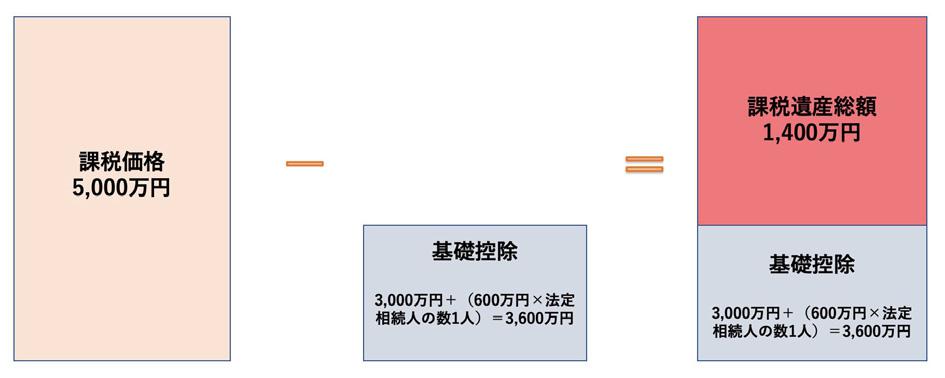

その課税価格から基礎控除額(※)を差し引くと、課税される遺産総額となり、それに相続税の税率を乗じて相続税の総額が決まります。

※基礎控除は、3,000万円+(600万円×法定相続人の数)で計算します。

法定相続人が1人であれば、基礎控除額は3,000万円+(600万円×1)=3,600万円

法定相続人が2人であれば、基礎控除額は3,000万円+(600万円×2)=4,200万円

【法定相続人が1人のケース】

債務の対象となるもの

債務として控除することができる費用は以下のとおりです。

銀行などの借入金

金融機関など第三者からの借入金は相続開始時点(亡くなった日)で確実な債務であるため債務控除の対象として相続財産から差し引く事ができます。

未納税金

亡くなった被相続人が支払うべき所得税や住民税、固定資産税などの未納税金も、債務控除の対象として相続財産から差し引く事ができます。

未払の医療費

亡くなる直前に病院で治療を受けていた場合や入院しているケースは多いと思います。

被相続人が亡くなった後に相続人が支払った医療費は債務控除の対象となります。

医療費を相続人が支払った場合の税金関係は以下のとおりです。

- 死亡前に被相続人が支払った医療費は被相続人の準確定申告の対象

- 死亡前に生計一親族が支払った医療費はその親族の医療費控除の対象(生計別親が支払った医療費は医療費控除の対象外)

- 死亡後に支払った医療費は、相続税の債務控除の対象となるとともに負担した生計一親族の確定申告での医療費控除の対象(生計別親族が支払った医療費は医療費控除の対象外)

その他

賃貸不動産の預り敷金、被相続人が支払うべき水道光熱費、電話代など

債務の対象とならないもの

墓石代や仏壇等の未払代金

墓石代や仏壇等は相続税の非課税財産ですので相続税が課税されないことからこれらの購入費用は債務控除の対象とはなりません。

相続財産の維持管理費用

相続財産の維持管理費用は相続人が負担すべき費用ですので、債務控除の対象とはなりません。

その他

その他の債務の対象とならない費用は、以下の通りです。

- 遺言執行費用

- 遺産分割に係る弁護士費用

- 相続税申告に係る税理士報酬

- 相続手続きに必要な戸籍謄本代などの収集費用

- 相続登記に係る登録免許税及び司法書士報酬

葬式費用について

相続財産からは、葬式費用も債務控除として差し引く事ができます。

被相続人のお葬式にかかった費用は、亡くなった時点での被相続人の債務といえるものではありませんが債務控除の対象として認められています。

葬式費用の対象となるもの

葬式費用の範囲として控除することができる費用は以下のとおりです。

- 火葬代や埋葬料、納骨費用

- 通夜、告別式に係る費用

- 葬儀において支払った心付け

- お布施、読経料、戒名料

- 遺体の捜索、運搬費用など

葬式費用を相続財産から控除するためには、葬儀会社から発行された領収書などの根拠資料の控えを税務署に提出する場合がありますので破棄せず残しておくことが必要です。

また、お布施や読経料、心付けなどの領収書が出ないものについては、いつ、誰に、いくら支払ったかわかるものをメモでよいので残しておきましょう。メモでも立派な根拠資料となります。

葬式費用とならないもの

香典返しの費用

香典返しは葬式費用として控除できません。香典を受け取るのは故人(被相続人)ではなく、遺族(相続人)であることから被相続人の相続財産には該当しません。

なお、香典は社会通念上妥当な金額であれば贈与税の対象ともなりません。

墓石や墓地の購入費用、墓地を借りるための費用

上記の債務の対象とならないものでも触れましたが、墓石や墓地は相続税の非課税財産であり相続税が課税されませんので、これらの購入費用は葬式費用には該当しません。

初七日、四十九日、一周忌などの法要にかかった費用

法要費用は、故人を供養するために行われるものですので、葬式費用には含まれません。

医学上または裁判上の特別の処置にかかった費用

死亡解剖などにかかる費用は葬式費用には含まれません。

一方、遺体の捜索費用や運搬費用は葬式費用として認められますので、混同しないよう注意が必要です。

いかがでしょうか。相続税を計算する上で相続財産から差し引くことができる「債務及び葬式費用」について解説いたしました。債務控除が多ければ多いほど課税財産が少なくなりますので計算漏れのないようにすることが相続税の節税につながります。領収書などの証憑をなくさないようご注意ください。

このコラムを監修した税理士

サン共同税理士法人・板橋オフィス所長 宮本 志穂

東京税理士会板橋支部 税理士登録:2011 年 税理士登録番号:118772

2019年 サン共同税理士法人にマネージャーとして入社

2020年 サン共同税理士法人のパートナー、板橋オフィス所長に就任

お客様にとって、税理士を選ぶことは、とても大切な事と思います。どの税理士をパートナーに選ぶかによって、経営にも大きく影響します。ご縁があり、私を選んで下さったお客様に対して、私も最善を尽くしたいと思っています。私で良かったと思って頂ける事が、最高の喜びです。どうぞよろしくお願い致します。