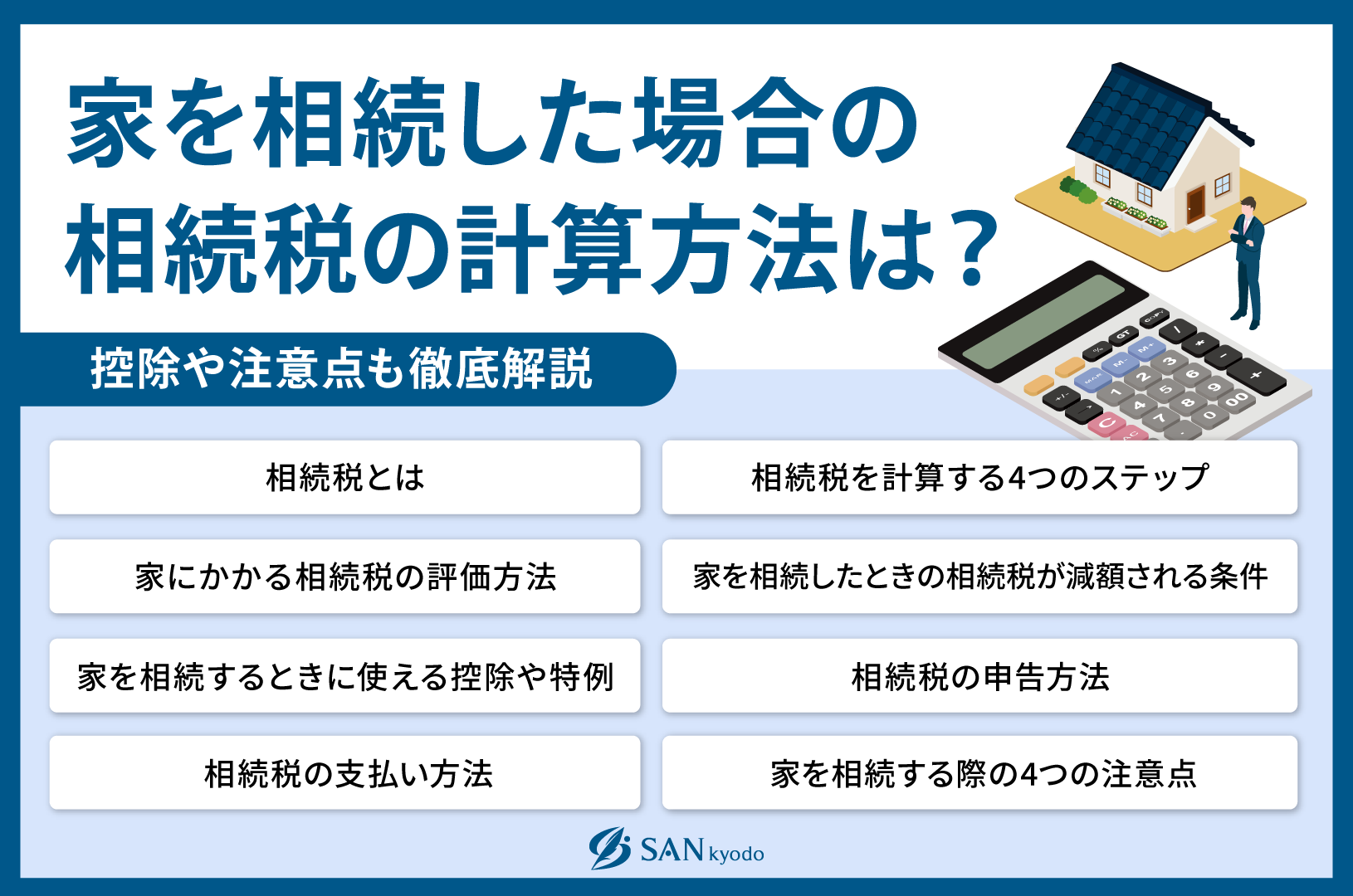

家を相続した場合の相続税の計算方法は?控除や注意点も徹底解説

家を相続した場合、いくらの相続税が発生するのか気になっていないでしょうか。家は高額なため「支払う相続税が高額になるのではないか」と、心配になる人は珍しくありません。相続税の存在は知っていても、実際にどのくらいの相続税を納めるかイメージがつきにくいものです。

相続した家は建物と土地を区分して評価し、計算には専門的な知識が必要です。相続税の対象は家だけでなく、現金や預金、株式、自動車なども含まれます。

そこで、今回は家を相続した場合の相続税の計算方法を解説します。相続した家の評価額が最大8割減額される条件や、注意点も分かる内容です。

目次

相続税とは

相続税とは、亡くなった人の財産を受け継いだときにかかる税金です。相続税の税率は、相続した財産が大きいほど税率が高くなります。一方、後述する控除や小規模宅地等の特例などの結果、相続税がゼロになることもあります。

まずは相続税の課税対象と相続税を申告する流れを確認しましょう。

相続税の課税対象

財産には相続税の課税対象となる財産と課税対象にならない財産があります。

具体的には以下です。

| 課税対象の財産 | ・現金、預貯金

・不動産(土地、建物) ・有価証券(株式、公社債など) ・動産(自動車、美術品など) |

| 課税対象にならない財産 | ・墓石

・仏壇 ・位牌 |

上記の課税対象の財産に加え、亡くなったことによって入ってくる死亡退職金や死亡保険金などのみなし相続財産、相続開始前3年以内に贈与された財産も相続税の課税対象となります。

相続税を申告する流れ

相続税を申告するまでの大まかな流れは以下の4ステップです。

- 課税対象となる遺産の総額計算

- 相続税の総額を計算

- 2で計算された金額に基づいて相続人それぞれの納付税額を確定

- 相続税の申告・納付

相続税の申告期限は、相続人が死亡したことを知った日の翌日から10ヶ月以内です。たとえば、被相続人が2月6日に亡くなった場合、亡くなった年の12月6日までが申告・納付の期限です。

亡くなってから10ヶ月の猶予がありますが、葬儀や相続財産の調査、相続財産の評価などに時間を要します。相続に必要な書類や手続きがすぐにできないことも珍しくありません。相続人が遠方の場合は大変になるため、早めの準備が大切です。

相続税を計算する4つのステップ

相続によって、家を相続した際の相続税を計算するには4つのステップがあります。

- 法定相続人を確定させる

- 遺言書を確認する

- 相続税の対象となる財産と価格を計算する

- 相続税を計算する

上記の流れを理解すると、相続税の申告手続きがスムーズになります。

①法定相続人を確定させる

相続によって亡くなった人の財産を相続できる人は法律で決められており「法定相続人」と呼ばれています。

法定相続人とは民法によって規定された相続人で、配偶者(妻・夫)、被相続人の子、父母、兄弟姉妹に限定されています。前妻・前夫とのあいだの子や認知した子も法定相続人です。

配偶者は、被相続人にどのような血族の人がいても常に相続人になります。ただし事実婚や内縁関係など、婚姻関係のない人は相続人にはなれません。

配偶者以外の相続人は民法で第一順位から第三順位まで、相続人となれる優先順位が決められています。

- 第一順位:被相続人の子や孫(直系卑属)

- 第二順位:被相続人の父母や祖父母(直系尊属)

- 第三順位:被相続人の兄弟姉妹

法定相続人を確定させるためには、被相続人が生まれてから亡くなるまでのすべての戸籍を取得する必要があります。

②遺言書を確認する

法定相続人が確定したあと、次は遺言書を確認します。遺言書とは、亡くなる前に自分の財産を誰にどう分けるかを書いた文書のことです。たとえば「私の現預金はAに、土地はBに」と書かれていれば、それにしたがって財産を分けることになります。

生前に遺言書の有無や保管場所を確認していれば問題ありませんが、尋ねる間もなく亡くなるケースは珍しくありません。遺言書の保管場所は自宅や貸金庫、公証役場などが一般的です。あとで遺言書が見つかったとならないよう、十分に探すことが大切です。

仮に遺言書を発見しても、勝手に開封するのはやめましょう。遺言書の種類によっては罰金が処せられる可能性があります。

もし遺言書がない場合は、法定相続分(民法で定められた割合)を参考に、協議が可能です。法定相続分の代表例は以下です。

| 配偶者 | 子 | 親 | 兄弟姉妹 | |

| 配偶者のみ | 全部 | ー | ー | ー |

| 配偶者と子 | 1/2 | 1/2(複数の場合は1/2を等分) | ー | ー |

| 配偶者と親 | 2/3 | ー | 1/3(複数の場合は1/3を等分) | ー |

| 配偶者と兄弟姉妹 | 3/4 | ー | ー | 1/4(複数の場合は1/4を等分) |

③相続の対象となる財産と価格を計算する

遺言書の確認が終わったら、相続の対象となる財産と価格を計算します。相続の対象となる財産は、現金・預貯金、不動産などの資産だけでなく、住宅ローンや未払の税金などの負債もです。相続するとプラスの財産(資産)と、マイナスの財産(負債)を引き継ぎます。

ただし、プラスの財産よりもマイナスの財産のほうが多い場合は、相続放棄が可能です。相続放棄は相続があったことを知った日から3ヶ月以内と申告・納付期限よりも短いため、早めに資産と同時に負債も正しく把握することが大切です。

財産の中でも建物や土地、株式などはさまざまな評価方法があります。家や株式などを評価する際は、税金の専門家の税理士に相談するといいでしょう。

④相続税を計算する

相続税は大きくわけて3つのステップで計算されます。

- 課税対象となる遺産の総額を計算する

- 相続人全員の相続税の総額を計算する

- 相続人ごとに相続税額を計算し、加算や控除後の各人の納税額を確定する

- 課税対象となる遺産の総額を計算する

ステップ1:課税対象となる遺産の総額を計算する

- 相続財産ー非課税財産ー債務・葬式費用+贈与財産=各相続人の課税価格

- 各相続人の課税価格ー基礎控除額=課税遺産総額

ステップ1では、課税対象となる課税遺産総額を計算します。各相続人の課税価格から基礎控除額を引いた額が課税遺産総額です。

基礎控除額は3,000万円+(600万円×法定相続人の数)で計算されます。各相続人の課税価格よりも基礎控除額のほうが大きい場合、相続税はかかりません。

ステップ2:相続人全員の相続税の総額を計算する

- 課税遺産総額×各相続人の法定相続分=各相続人の取得金額

- 各相続人の取得金額×税率ー控除額=各相続人の相続税

- 各相続人の相続税額の合計=相続税の総額

ステップ2では、相続人全員の相続の総額を計算します。各人の法定相続分に応じた取得価額に、税率をかけたあと一定の控除額を引きます。相続税の税率は、取得金額が増えれば高くなります。

ステップ3:相続人ごとに相続税額を計算し、加算や控除後の各人の納税額を確定する

- 相続税の総額×各相続人の課税価格÷課税価格の合計=各相続人の相続税額

- 各相続人の相続税額+加算ー控除=各相続人の納税額

ステップ3では、ステップ3で計算した相続税の総額をもとに各相続人の相続税額を計算し、加算や控除後の各人の納税額を確定します。

家にかかる相続税の評価方法

家の相続税の評価方法は、建物と土地をわけて評価します。土地は場所や形状などによって評価方法が異なります。家の評価は財産総額に占める割合が大きくなりやすいので、慎重な評価が大切です。

ここでは、建物と土地の評価方法を解説します。

戸建ての場合:土地と建物の評価を合計する

戸建ての場合、土地と建物の評価を合計します。たとえば、土地3,000万円、建物2,000万円のときの戸建ての評価は、3,000万円+2,000万円の合計5,000万円です。

建物の評価で必要な資料は「固定資産税の通知書」です。固定資産税通知書は毎年春から夏にかけて各市区町村役場から郵送されます。

固定資産税通知書には建物の評価額が記載されてあり、相続税の建物の評価は固定資産税に記載されている建物の評価額から評価します。具体的には以下の計算方法です。

- 建物の評価額=固定資産税評価額×1.0

建物の評価額は原則、固定資産税評価額です。固定資産税通知書には固定資産税評価額に似た固定資産税課税標準額があるので、間違えないようにしましょう。

固定資産税通知書は毎年、各市区町村役場から郵送されます。家の評価に必要なのは亡くなった年の固定資産税通知書です。たとえば令和5年中に亡くなった場合、令和5年度の固定資産税通知書が必要です。

土地の評価方法

土地の評価は「路線価方式」または「倍率方式」で評価額を計算します。どちらの方式で評価するかは、評価倍率表で確認できます。

路線価方式

路線価方式の土地の評価額は以下の計算式です。

- 土地の評価額=路線価×宅地面積

評価方式が路線価方式の場合、路線価に土地の面積をかけて評価額を計算します。路線価とは、土地が接している道路の1平方メートルあたりの評価額です。路線価は、国税庁より毎年7月に公表される路線価図で調べられます。

また、評価する土地の形状、位置、道路との関係などを考慮し、路線価に補正が加えられます。補正によって土地の評価額が異なるため、税理士などの専門家に相談しましょう。

倍率方式

倍率方式の土地の評価額は以下の計算式です。

- 土地の評価額=土地の固定資産税評価額×倍率

路線価の付いていない土地は、倍率方式で評価します。倍率方式は、土地の固定資産税評価額に倍率をかけて計算します。土地の固定資産税評価額は固定資産税の通知書、倍率は評価倍率表で確認できます。

マンションの場合:戸建ての建物計算と同じ

家がマンションの場合でも、戸建てと同じような評価方法です。ただしマンションの土地は戸建てと違い、まずはマンション全体の土地を評価します。その評価額に、評価する土地の借地権割合をかけて計算します。

家を相続したときの相続税が減額される条件

家の建物や土地は高額で評価が高くなりやすいですが、一定の条件を満たすと土地の評価額を最大8割減額できます。これを、小規模宅地等の特例といいます。小規模宅地等の特例が利用できる土地は、利用形態によって以下の4つに区分されます。

- 特定居住用宅地等

- 特定事業用宅地等

- 特定同族会社事業用宅地等

- 不動産貸付用宅地(貸付事業用宅地等)

小規模宅地等の特例を受けるためには、原則として相続税の申告期限(死亡したことを知った日の翌日から10ヶ月以内)までに遺産分割が成立している必要があります。また、小規模宅地等の特例は相続税の申告をして初めて認められるので、申告漏れにならないよう注意しましょう。

特定居住用宅地等

特例居住用宅地等とは、亡くなった人が住んでいた宅地等で、次の条件を満たす配偶者または親族が取得したものです。

| 対象者 | 条件 |

| 配偶者 | ・条件なし |

| 同居親族 | ・申告期限まで所有、居住を続けること |

| 持ち家のない親族 | ・亡くなった人に配偶者がいないこと

・亡くなった人と同居している法定相続人がいないこと ・相続開始前の3年間、自己・自己の配偶者、自己の3親等内親族、自己と特別の関係にある法人の所有家屋に住んでいないこと ・相続開始時にこの特例を受ける親族が住んでいた家を過去に所有していないこと |

特定居住用宅地等に該当する場合、土地の評価が8割減額されます。たとえば、評価が3,000万円の土地は、600万円の評価額です。特定居住用宅地等の条件を満たしても、適用できるのは、330平方メートルまでと定められています。

特定事業用宅地等

特定事業用宅地等とは、亡くなった人が自身の事業で使用していた宅地等で、具体的には事務所、工場、倉庫などです。この宅地等を相続した親族が、引き続き事業に使用し続けることにより、土地の評価が8割減額されます。

しかし、事業で使用していた宅地等であっても、賃貸アパートや貸駐車場の宅地等には特定事業用宅地等の特例は適用できません。代わりに、貸付事業用宅地等の対象になります。

また、アスファルト舗装や砂利敷などをしていない青空駐車場や資材置場は対象外です。特定事業用宅地等を適用するには、宅地等に建物や構築物が必要になります。

特定事業用宅地等を利用するには、事業で使用していた宅地等を申告期限まで所有している必要があります。そのため、申告期限までに事業をやめてしまった場合などは適用できません。特定居事業用宅地等は、400平方メートルまでです。

特定同族会社事業用宅地等

特定同族会社事業用宅地等とは、特定の同族会社の事業で使用されていた宅地等です。事業で使用されていた宅地等を引き続き申告期限まで使用し、さらに特定の同族会社の役員の親族が宅地等を相続する必要があります。

特定の同族会社とは、相続開始の直前に被相続人やその親族、そのほか被相続人と特別な関係にある人が、発行済株式の総数または出資の総額が50パーセント超の会社です。

特定同族会社事業用宅地等も、宅地等に建物や構築物が必要です。また、不動産業や駐車場業、自転車駐車場業の会社は除外されます。

特定同族会社事業等宅地等は8割の減額、400平方メートルまでです。

不動産貸付用宅地(貸付事業用宅地等)

不動産貸付用宅地(貸付事業用宅地等)は、被相続人等の貸付事業に使用していた宅地等です。事業で使用していた宅地等を申告期限まで所有し、貸付事業を継続する必要があります。

さらに、3年を超えて事業的規模で貸付事業を行っていた場合を除き、相続開始前3年以内に貸付事業を開始した宅地等は、貸付事業用宅地等から除外されます。

貸付事業とは不動産業や駐車場業、自転車駐車場業などです。貸付事業用宅地等は5割の減額、200平方メートルまでです。

家の相続税がいくらなのか計算する手順

家の相続税がいくらなのか計算する手順を、例を用いて解説します。具体的には以下7つのステップです。

- 家の建物と土地を評価する

- 小規模宅地等の特例で土地を評価する

- 家以外の財産を評価する

- 債務・葬式費用を引く

- 基礎控除額を計算する

- 各相続人の相続税額を計算する

- 加算、控除する

例

被相続人:父A 法定相続人:母B 1/2、子C 1/4、子D 1/4 財産:建物3,000万円、土地(路線価10万円、面積200平方メートル)、預貯金2,000万円 債務・葬式費用:400万円 贈与:なし

ステップ1:家の建物と土地を評価する

建物は固定資産税評価額が3,000万円のため、3,000万円の評価です。路線価方式で評価する土地のため、土地の評価額は10万円(路線価)×200平方メートル(面積)の合計2,000万円です。

ステップ2:小規模宅地等の特例で土地を評価する

相続した土地が小規模宅地等の特例の特定居住用宅地等の条件を満たしたため、330平方メートルまで評価を8割減額できます。相続した土地が330平方メートル以内のため、2,000万円全額が8割減額し、土地の評価は400万円(2,000万円×2割)です。

ステップ3:家以外の財産を評価する

建物と土地の評価の次は、家以外の財産を評価します。

家以外の財産は預貯金の2,000万円です。建物3,000万円、土地400万円、預貯金2,000万円の合計5,400万円の財産評価になります。

ステップ4:債務・葬式費用を引く

財産5,400万円から債務・葬式費用400万円を引くと5,000万円です。

ステップ5:基礎控除額を計算する

次は5,000万円から基礎控除額を引きます。基礎控除額は3,000万円+(600万円×法定相続人の数)で計算されます。法定相続人が母B、子C、子Dの3人のため基礎控除額は600万円×3の4,800万円です。

財産から債務・葬式費用を引いた5,000万円から基礎控除額4,800万円を引くと、課税遺産額は200万円です。課税遺産総額200万円をもとに、各相続人の相続税額を計算します。

ステップ6:各相続人の相続税額を計算する

各相続人の相続税額を計算するには、課税遺産総額を法定相続分で割り、各相続人の取得金額を算出します。課税遺産総額200万円を法定相続分で割ると以下の通りです。

母B:100万円(200万円×1/2)

子C:50万円(200万円×1/4)

子D:50万円(200万円×1/4)

相続税率は取得金額に応じて異なり、今回は10%の税率のため各相続人の相続税額は以下になります。

母B:10万円(100万円×10%)

子C:5万円(50万円×10%)

子D:5万円(50万円×10%)

合計:20万円(10万円+5万円+5万円)

ステップ7:加算、控除する

各相続人の相続税額を計算後、各相続人ごとに相続税に加算、控除します。今回は配偶者控除を適用し母Bの相続税を控除した結果、各相続人の相続税額は以下になります。

母B:0円(10万円-10万円)

子C:5万円

子D:5万円

合計:10万円(0円+5万円+5万円)

家を相続するときに使える控除や特例

相続税は控除を利用すると、評価の金額や相続税額を減額できます。ここでは小規模宅地等の特例以外で、相続税の計算で控除できる主なものを5つ紹介します。

控除1:配偶者控除

配偶者控除を利用すると、配偶者が相続した遺産の1億6,000万円まで税金がかかりません。仮に1億6,000万円を超えても、法定相続分を超えた部分に対してのみ税金がかかります。

控除2:未成年者控除

未成年者控除は、相続人が未成年の場合、相続税額から一定の金額を引くことができ、控除額は以下のように計算されます。

控除額=18歳ー相続人の年齢×10万円

年数の計算に当たり、1年未満の期間があるときは切り上げて1年として計算します。未成年者控除が受けられる人は、要件があるため注意が必要です。

控除3:贈与税額控除

贈与税額控除は相続税と贈与税が二重に課税された場合、二重払いとなった贈与税を相続税から控除できます。贈与税額控除は暦年贈与、相続時精算課税制度を利用したときに控除可能です。

控除4:障害者控除

障害者控除は、障害者が相続で財産を受け取った場合、相続税額から一定の金額を引くことができます。障害者控除は障害の程度によって控除額が異なり、以下のように計算されます。

| 一般障害者 | 控除額=(85歳ー相続開始時の年齢)×10万円 |

| 特別障害者 | 控除額=(85歳ー相続開始時の年齢)×20万円 |

控除5:相次相続控除

相次相続控除は、相続開始前10年以内に相続が続けて発生したときに適用され、前の相続からの経過年数に応じて一定の金額を引くことができます。計算式が複雑なため、税金の専門家の税理士への相談をおすすめします。

相続税の申告方法

相続税の申告は、被相続人の現住所を管轄する税務署に提出します。相続人の現住所を管轄する税務署ではないので注意しましょう。

相続税を申告する際は、相続税の申告書に戸籍関係資料、遺産分割協議書などを添付して提出します。相続税の申告期限は、相続人が死亡したことを知った日の翌日から10ヶ月以内です。財産の評価や添付資料の準備などに時間を費やすため、早めの準備をおすすめします。

相続税の支払い方法

相続税の支払い方法は主に4つです。

- 金融機関の窓口で納付

- クレジット決済で納付

- コンビニエンスストアで納付

- 税務署の窓口で納付

原則は金融機関の窓口で納付となっており、納付には納付書が必要です。

クレジット決済は24時間いつでも利用可能ですが、10,000円ごとに83円の手数料がかかるため、納付金額が高額になる場合は手数料に注意しましょう。また、コンビニエンスストアは、納付金額が30万円以下の場合に手続きが可能です。

相続税の支払い期限

相続税の支払い期限は申告期限と同じく、相続人が死亡したことを知った日の翌日から10ヶ月以内です。相続税の支払いは現金以外に、不動産や株などの物納も可能です。相続税を分割で支払うこともできます。

相続税を支払えず滞納し続けると、国税庁より財産を差し押さえられる恐れがあるため注意しましょう。

家を相続する際の4つの注意点

家を相続する際、以下の4つの注意点があります。

- 財産を分割する方法を事前にしっかり検討する

- 配偶者居住権を検討する

- 生前贈与をした場合には贈与税がかかる

- トラブル回避のため相続後の共有名義はなるべく避ける

トラブルを避けるため、4つの注意点を確認します。

財産を分割する方法を事前にしっかり検討する

相続は、家族間での紛争の一因となりうる重要なイベントです。一度に高額な財産を相続するため、家族であっても財産の分割方法でトラブルになることがあります。

遺言書があれば財産分割のトラブルを回避できますが、遺言書がないことも珍しくありません。法定相続分で分割するなど、お互いが納得した財産分割方法の検討が大切です。

配偶者居住権を検討する

配偶者居住権とは、亡くなった人の持っていた家に対して、生存する配偶者が引き続き住むことを認める制度です。この制度を利用すると配偶者が家を相続しなくても、配偶者は引き続き住み慣れた家に住むことができます。

配偶者が生活の基盤を失わないようにするためにも、配偶者居住権を検討してはいかがでしょう。

生前贈与をした場合には贈与税がかかる

生前贈与は相続対策として利用されますが、相続開始前3年以内の贈与は相続の対象です。相続税の対象となった贈与に対する贈与税は贈与税額控除で控除できますが、相続税の申告時に生前贈与が申告漏れとならないよう注意しましょう。

トラブル回避のため相続後の共有名義はなるべく避ける

家を共有名義で相続した場合、トラブルになる可能性があります。家を共有名義にした場合、以下のデメリットが考えられます。

- 自由に売却できない

- 自由に貸し出しできない

- 自由にリフォームできない

- 持分割合に応じて費用を負担する

- 将来自分の子どもや孫がトラブルに巻き込まれる可能性がある

共有名義の家は売却やリフォームなどに制限があり、持分割合に応じた費用を負担します。さらに、共有者が亡くなると子どもや孫が家を相続し、所有者がどんどん増え共有者同士で意見が食い違うことも珍しくありません。

また、家の共有持分は第三者へ譲渡が可能です。将来のトラブル回避のためにも、家の共有名義は、なるべく避けることをおすすめします。

相続税で困ったら税理士に相談しよう

相続の経験は少なく、一度に高額な財産を相続します。相続税は財産が高くなるほど税率が高く、特に家の金額は高額なため慎重な判断が必要です。

相続税は自分でも申告できますが、土地の評価は複雑です。土地の評価額を大きく減額できる小規模宅地等の特例は、知らないと減額を忘れてしまいます。

相続税には小規模宅地等の特例以外にも、控除できる制度があります。相続税で困ったら税金の専門家の税理士に相談しましょう。特に、相続税を専門にしている税理士がおすすめです。

税金には所得税、相続税、消費税などがあり、税理士によって得意な税金は異なります。相続税の悩みは、当事務所にご相談ください。

サン共同税理士法人は年間300件以上の相続税申告の実績があり、円満な相続を一番に考えています。また、相続だけでなく幅広いサポートを提供できます。

無料相談も実施しているため、まずはお気軽にご相談ください。

家の相続税に関するよくある質問

4,000万円の家の相続税は?

財産が家のみの相続税は、法定相続人が1人の場合は40万円です。また法定相続人が二人以上の場合は基礎控除額以内のため、相続税がかかりません。

一軒家の相続税の相場は?

一軒家は土地と建物を分けて評価が必要です。また、土地の形状や面積などが異なると評価額がかわるため、税理士の専門家などに相談しましょう。

まとめ

相続は家だけでなく預貯金や株式、自動車なども相続税の対象です。相続財産の中でも家は高額で相続財産の内、家の占める割合は高いです。

家の相続を考える場合、小規模宅地等の特例が適用できるかどうかによって、相続税額が大きく変わってきます。小規模宅地等の特例が適用できれば、土地の評価を大きく減額が可能です。場合によっては、相続税がかからないことがあります。

評価を間違うと相続税の金額にも影響するため、相続税に困ったら税理士などの専門家へ相談しましょう。当事務所は無料相談を実施しているため、まずはお気軽にご相談ください。