サン共同税理士法人

新宿相続相談センター

- 最寄り駅

- JR線・小田急線「新宿」駅西口 徒歩5分(地下道直結ビル32階)

サン共同税理士法人のPOINT

POINT1

業界最安クラス15万円~を実現

WEB相談を強化し、人件費・経費などの世経費かかる費用を大幅に削減!WEB完結プランでは業界最安クラスの相続代行一式で15万円という金額を実現しました。

POINT2

20名の資産税専門チームが対応

サン共同税理士法人では全国で20名からなる資産税専門のエキスパートチームを要しています。相続の際に大きく関わってくる資産税のことに関して完璧に対応できる自信があります。また、相続税の担当者の中には年間100件もの相続相談を受ける担当者も。圧倒的な知識量と実績のある私たちに是非安心してご相談下さい。

POINT3

税務調査にしっかり対応

税務調査は、申告書を提出した後、2-3年で来ることが多く、事務的な事が全て終わった後のため、精神的負担が重く避けたいと感じられる方が多数です。弊社では、税理士法第33条の2の書面添付を標準的に行います。形式的な内容ではなく、その相続内容に沿った書面を添付する事により、申告書のみでは分かりずらい内容について、先に税務署にお伝えし、税務調査を回避します。

新型コロナウイルスへの

当社での取り組み

業界相場の半額を実現! 料金について

相続税の申告業務報酬一覧表

(相続税評価ベース)

(注)別途消費税がかかります。

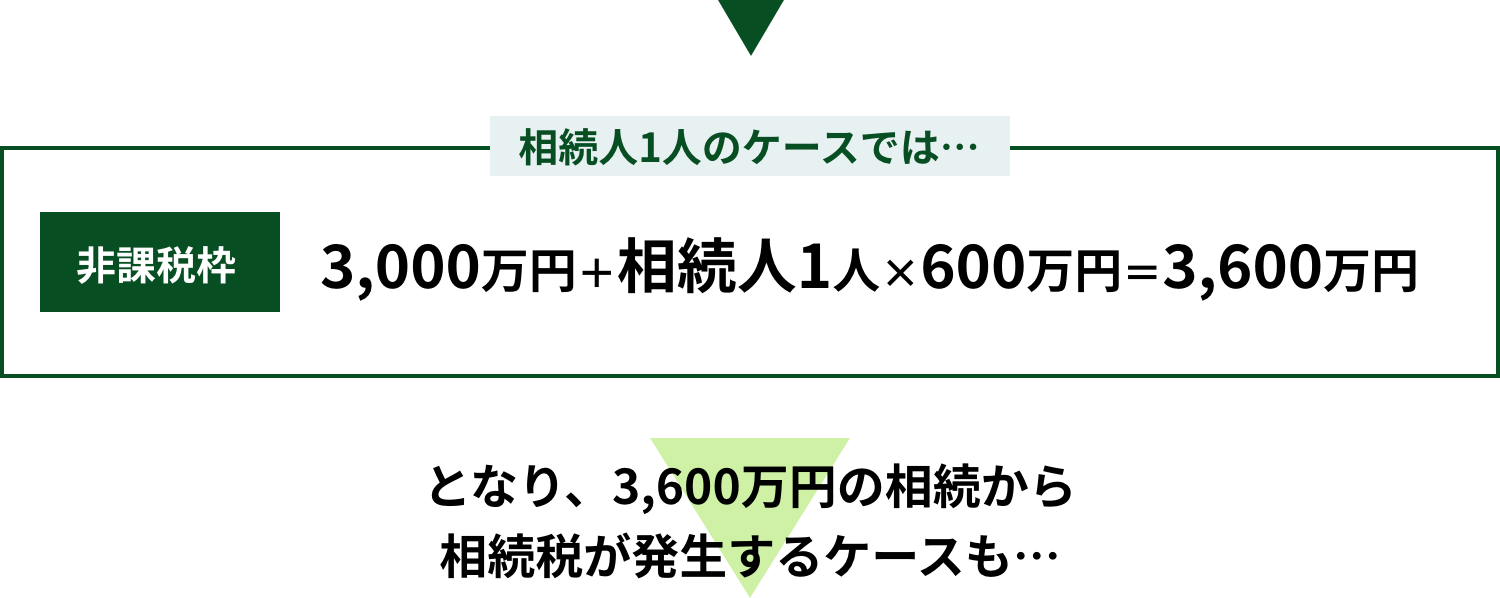

相続の非課税額

相続が発生した場合、相続財産が一定の金額以下であれば相続税は一切かからない「非課税枠」というものがあります。この枠は一般的に「相続税の基礎控除額」と言われます。この額は、『3,000万円+相続人の数×600万円=相続税の基礎控除額』で計算されます。

遺された方の為にも

生前整理を強くおすすめします。

相続が唐突に起こった時、被相続人は忙しい日々の中、

悲しみの渦中で慣れない様々な手続きを

進めなければなりません。

また、相続人は愛する人々のために

「その想い」と「かけがえのない資産」

を遺したいと願うでしょう。

それが残された人々の争いの種に

なっては元も子もありません。

残された人々を悩ませたり、

人間関係に亀裂が入るような

ことに

ならないよう

お手伝いさせていただきます。

また、中には急な事態による

トラブルも...

だからこそ

新型コロナウイルスへの

当社での取り組み

相続のキホン

相続に関する疑問点や不明点を少しでも解決できるように

相続に関するキホンのことをコラムとしてまとめました。

ご相談の流れ

相続の事前対策を考えており、

必要性を調べて欲しい

親族が亡くなった

遺産がおおむね

3,000万円を越えそうだ。

(不動産・預貯金・

有価証券・生命保険金等)

遺産の相続名義変更を

専門家に依頼したい

ご自身でも

名義変更手続きは可能です。

不明点はご相談ください。

ご提案

お客様の状況に合わせた業務内容や報酬をご提案いたします。

ご契約

調査及び評価

資料を収集後、財産の調 査及び評価額をご提示いたします。

税務調査対策

財産内容をもとにした税務調査対策をご提案いたします。

実行支援

ご家族様に行なっていただく分割協議、相続手 続き、納税方法などのご相談を承ります。

相続税申告書の提出

及び納税

突然の不幸。こんなことで

お困りではないですか?

-

余裕がない

喪失感で精神的に余裕がない

-

時間がない

役所や複数の銀行へ

何度も行く時間がない。 -

書類が不安

書類の不備が不安。

不備があった時の対応が面倒。 -

法律が難しい

相続の法律が難しい。

-

費用を抑えたい

相続手続にかかる費用は

遺産の中から支払いたい。 -

窓口を一つにしたい

相続税の申告なども含めて

相続手続の窓口を1つにしたい。

面倒で複雑な相続のあらゆる

全ての手続を一括代行いたします

事務所スタッフ

新宿相続相談センターメンバー

税理士

新宿相続相談センターメンバー

スタッフ

よくあるご質問

相続が発生したら、

まず誰に相談したらいいの?

相続の手続きは多岐にわたり複雑なため、すべての手続きを相続人自ら行うのはとても 大変です。すべての相続手続きをもれなく短時間で行うためにも、相続に精通した税理士、司外法書士、弁護士などの専門家に相談されることをお勧めいたします。

まず何から始めればいいの?

まずは、お住まいの市区町村の役所へ死亡届を提出することから始まります。⼿続きの代表的なものは、市区町村の役所で⾏う⼿続き、お亡くなりになった方が所有していた資産や負債を相続するための⼿続きなどがあります。さまざまな法律や税⾦のルールに従ってひとつずつ進めていくことになります。

相続の手続きは大変なの?

相続に関する⼿続きは複雑であり、慣れていない方が⼤多数ではないでしょうか。⽣涯において複数回相続⼿続きを経験する方は⾮常に稀です。もちろん本やインターネットで調べながら、⼿続きを⾏うこともできますが、すべての⼿続きをもれなく⾏うためには多くの時間や労⼒を費やすことになりますので、精神⾯においても、とても⼤変なものになります。

相続税って、高いの?

相続の手続きは多岐にわたり複雑なため、すべての手続きを相続人自ら行うのはとても 大変です。すべての相続手続きをもれなく短時間で行うためにも、相続に精通した税理士、司外法書士、弁護士などの専門家に相談されることをお勧めいたします。

相続税を節税することはできるの?

相続税を計算する際には、様々な特例や控除がありますので、これらを有効に活用することによって相続税を効果的に節税することができます。相続税に精通した税理⼠にご相談いただきますと、様々な節税策のご提案を受けることができますので、ぜひ一度ご相談されますことをお勧めいたします。

財産はどうやって分けたらいいの?

お亡くなりになった方が遺言書を作成していた場合には、遺言書の内容に基づいて財産を分けることになります。遺言書がなかった場合は、相続⼈全員の話し合いによって、財産の分け方を記載した遺産分割協議書を作成し、この内容に基づいて財産を分けることになります。財産の分け方によって、相続税が⼤きく変わることがありますので、遺言書や遺産分割協議書を作成する際には、相続に精通した税理⼠に相談されますことをお勧めいたします。

相続税の申告は、全員必要なの?

相続税の申告は、お亡くなりになった方全員が必要なものではありません。「基礎控除額」という、一定⾦額を超えた財産をお持ちの方のみ、相続税の申告が必要になります。「基礎控除額はお亡くなりになった方の家族構成によって異なります。

将来の相続に向けて、

今からできることはあるの?

これまで良好な関係でいたご家族が、相続がきっかけで争うようになることも少なくありません。 円満に相続を終えられるよう、財産の分け方をお元気なうちに決めておくこと、余計な相続税を⽀払わなくてすむように節税策を検討すること、将来の相続税の納税資⾦を確保しておくことなど、今から対策をすることは充分に可能です。相続は様々な法律が関係してきますので、専⾨家を交えて、それぞれのご家庭にあった対策を⾏うことが重要になります。是⾮一度専⾨家にご相談されますことをお勧めいたします。

税理士は全員相続税に詳しいの?

税理⼠は税⾦に関する専⾨家です。しかし、税理⼠だからといって、すべての税⾦に精通しているわけではありません。税理⼠にも得意不得意の分野があります。特に相続税は、経験している案件数によって実⼒の差が⼤きく出る分野になります。税理⼠に相談される際には、相談する税理⼠の得意分野や相続案件の経験数を確認することをお勧めいたします。