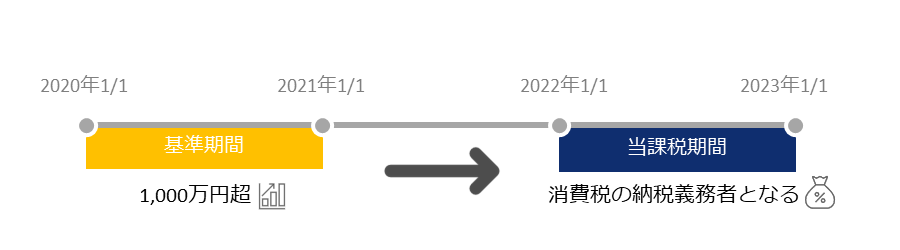

消費税の計算方法が2種類あるのはご存知でしょうか?消費税は、基準期間(基本的には、2年前の課税期間)の課税売上高が、1,000万円を超える場合に納税義務が発生します。消費税の負担は非常に大きいですが、消費税の計算方法を変更することで、消費税の負担を軽減できるかもしれません。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

消費税の計算方法を紹介

以下では、消費税の2種類の計算方法を紹介していきます。

一般課税とは

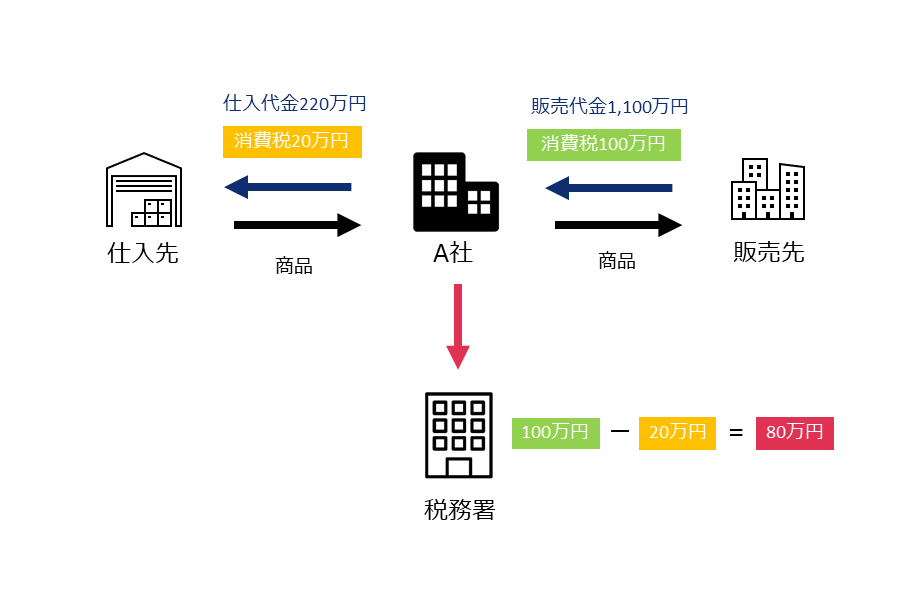

まずは、原則的な計算方法である一般課税を解説していきます。一般課税とは、課税期間中の課税売上げに係る消費税額から、課税期間中の課税仕入れ等に係る消費税額を引いた額を税務署に納める方法です。

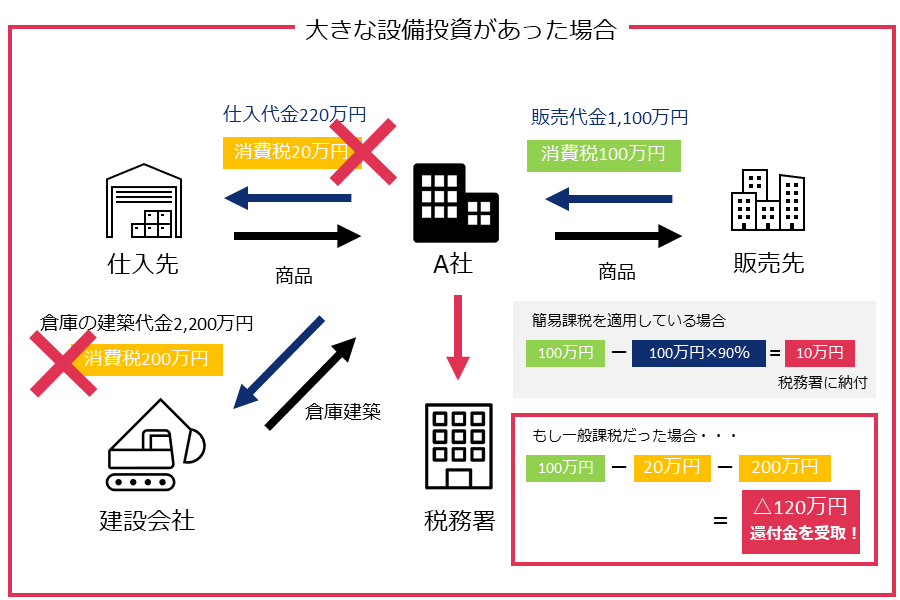

下記画像のA社(卸売業)の場合だと、100万円-20万円=80万円が、税務署に納める消費税額となります。

簡易課税とは

次に、簡易な計算方法である、簡易課税について解説していきます。

基本的に消費税の計算は、前述した一般課税により計算をすることとなりますが、簡易課税制度を選択することで、簡易な方法により消費税を計算することができます。

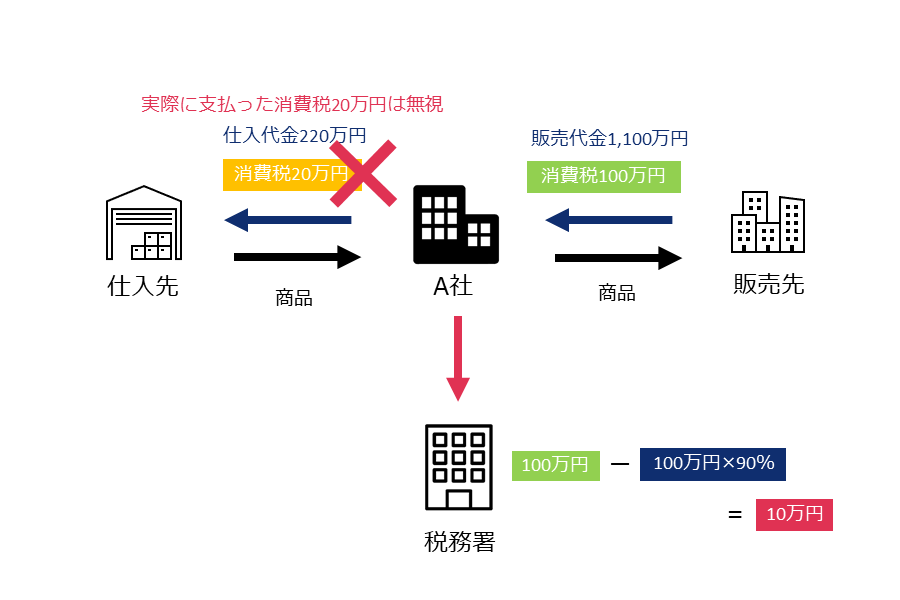

簡易課税では、課税期間における課税売上げに係る消費税額に、事業区分に応じた一定の「みなし仕入率」を掛けた金額を課税仕入れ等に係る消費税額とみなして、納付する消費税額を計算します。

・卸売業の場合

第1種事業に該当し、みなし仕入れ率が90%

・小売業の場合

第2種事業に該当し、みなし仕入れ率が80%

例えば、前述したA社(卸売業)の例で考えると、100万円から20万円を差し引いた80万円を税務署に納付しますが、簡易課税が適用されている場合には、課税売上に係る消費税100万円に90%をかけた額が、課税仕入れ等に係る消費税額とみなされて「100万円-90万円=10万円」が税務署に納める消費税額となります。

一般課税と比較すると、消費税の納税額が70万円減少しているのがポイントになります。

簡易課税で計算する方法

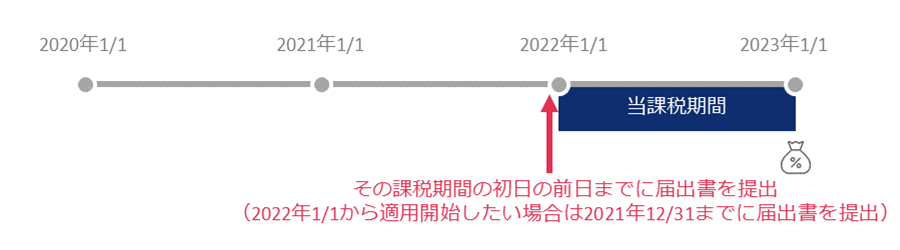

基準期間の課税売上高が5,000万円以下の事業者が、事前に届出書を提出している場合には、簡易課税で消費税を計算することができます。

具体的には、その課税期間の初日の前日までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出することにより、簡易課税制度を選択することができます。

また、新規開業等した事業者は、開業等した課税期間の末日までにこの届出書を提出すれば、その課税期間から簡易課税制度の適用を受けることができます。

もし、簡易課税制度の適用を受けている事業者が、その適用をやめようとする場合には、その課税期間の初日の前日までに、「消費税簡易課税制度選択不適用届出書」を納税地の所轄税務署長に提出する必要があります。

簡易課税で計算する際に注意すべき点

簡易課税制度の適用を受けている事業者は、事業を廃止した場合を除き、2年間継続して適用した後でなければ、「消費税簡易課税制度選択不適用届出書」を提出して、その適用をやめることはできません。

消費税簡易課税制度選択届出書は、その課税期間が開始する前までに提出をしなければならないことから最低でも、今後2年間の動向を予測して提出しなければいけません。

・売上が大幅に減少した場合(又は、仕入値高騰などにより、課税仕入が大幅に増加した場合)

例えば、下記のような場合には.、簡易課税よりも一般課税で計算した方が有利になる可能性があります。

みなし税率の区分を理解しよう

みなし仕入れ率90%が適用される卸売業とは、他の者から購入した商品をその性質や形状を変えないで他の事業者に対して販売する事業を言います。

卸売業の具体例は、国税庁から下記のように定められています。

・他の者から仕入れた商品をほかの小売業者又は卸売業者に販売する事業

例えば、酒類の卸売業者が酒類の小売店に対して行う酒類の販売などがこれに当たります。

・購入者が業務用に使用する商品を販売する事業

この場合には、購入者が事業者であることが販売者の帳簿、書類等で明らかにされていなければなりません。例えば、プロパンガスの販売店が食堂や工場に対して行うプロパンガスの販売、ガソリンスタンドが運送会社に対して行うトラック用燃料の販売などがこれに当たります。

・主として業務用に使用される物品、例えば、病院、美容院、レストランなどの設備、業務用の機械や産業用機械、建設用の資材など、本来の用途が業務用である物品を他の事業者に販売する事業

例えば、材木店が行う建設業者に対する材木の販売や農機具店が行う農家に対するトラクターの販売などがこれに当たります。

また、みなし仕入れ率80%が適用される小売業とは、他の者から購入した商品をその性質や形状を変えないで販売する事業で、第1種事業以外のものになっています。

事業区分の判定に注意しよう

第1種事業(卸売業)または、第2種事業(小売業)に該当しそうな業務でも、性質及び形状の変更があるものは、第3種事業(70%)に該当したり、他の事業に該当することがあります。取引ごとに個別に判定をする必要があるため、注意が必要です。

以下では、いくつかの事例を紹介します。

第1種事業または第2種事業に該当する場合の例

・商品等に名入れ等を行い販売する場合

・食肉小売店、鮮魚小売店において通常販売する商品に一般的に行われる軽微な加工(例えば、仕入商品を切る、刻む、つぶす、挽く、たれに漬け込む、混ぜ合わせる、こねる、乾かす等)を加えて同一の店舗で当該加工品を販売する場合

以上の場合では、第1種事業または第2種事業に該当します。

第1種事業または第2種事業に該当しない場合の例

第1種事業または第2種事業に該当しない場合の例は、以下になりますので参考にしてください。

- 白地のTシャツを染色して販売する(第3種事業 70%)

- 魚を煮魚、焼魚等加熱加工して販売する(第3種事業 70%)

- 荒茶を仕入れ、加工して製品茶にして販売する(第3種事業 70%)

- 販売した商品の修理、ズボンの裾上げなど(第5種事業 50%)

- 菓子製造小売、パン製造小売、惣菜・弁当等の製造小売など(第3種事業 70%)

- オーダーメイドによるカーテンやカーペットの仕立て販売(第3種事業 70%)

まとめ

消費税には一般課税と簡易課税の2種類の計算方法があります。そのため、2種類の計算方法を理解して、適切に選択すれば税負担を減らせる場合もあります。自分で全てを調べて理解するにはかなりの労力や時間もかかってしまうので、税理士に相談することも視野に入れてみてはいかがでしょうか。

消費税の計算方法に関するよくある質問

一般課税について教えてください

一般課税とは、課税期間中の課税売上げに係る消費税額から、課税期間中の課税仕入れ等に係る消費税額を引いた額を税務署に納める方法です。

簡易課税について教えてください

簡易課税では、課税期間における課税売上げに係る消費税額に、事業区分に応じた一定の「みなし仕入率」を掛けた金額を課税仕入れ等に係る消費税額とみなして、納付する消費税額を計算します。

簡易課税で計算する方法はありますか?

基準期間の課税売上高が5,000万円以下の事業者が、事前に届出書を提出している場合には、簡易課税で消費税を計算することができます。

具体的には、その課税期間の初日の前日までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出することにより、簡易課税制度を選択することができます。

CLOSE

CLOSE