インボイス制度 対応ガイド

インボイスとは

- 明細項目ごとに消費税率や税額

インボイス制度とは

取引相手(売手) であるインボイス発行事業者から交付を受けたインボイスの保存などが

必要になる制度のことです。

0120-023-100

受付時間:平日(月~金)9:00-18:00

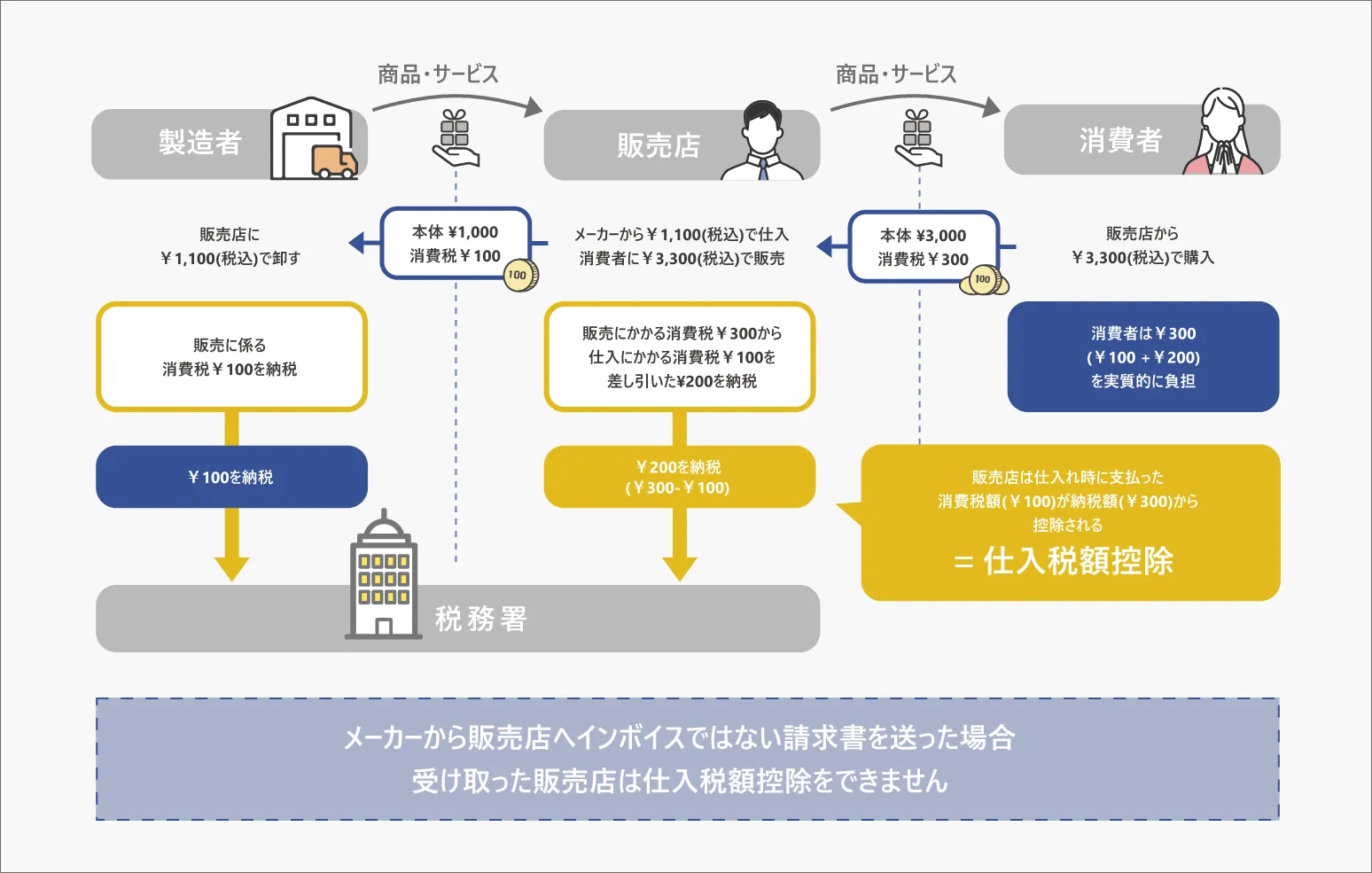

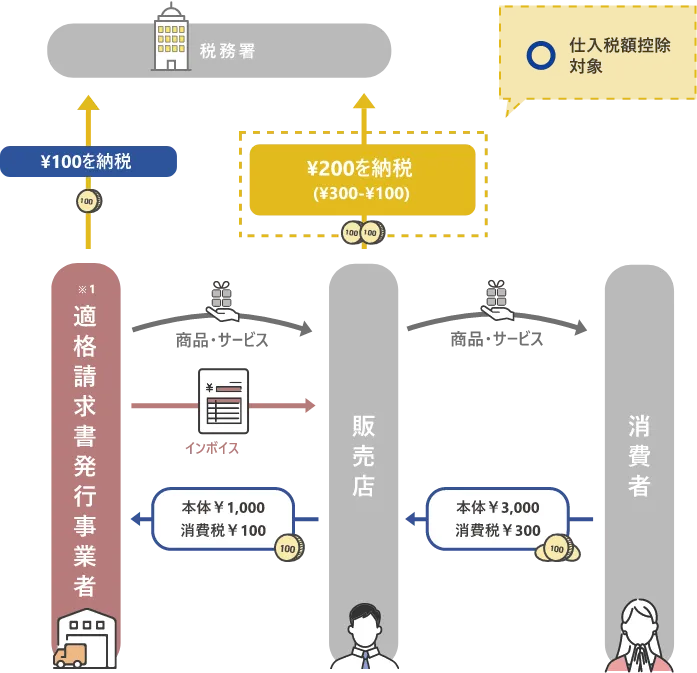

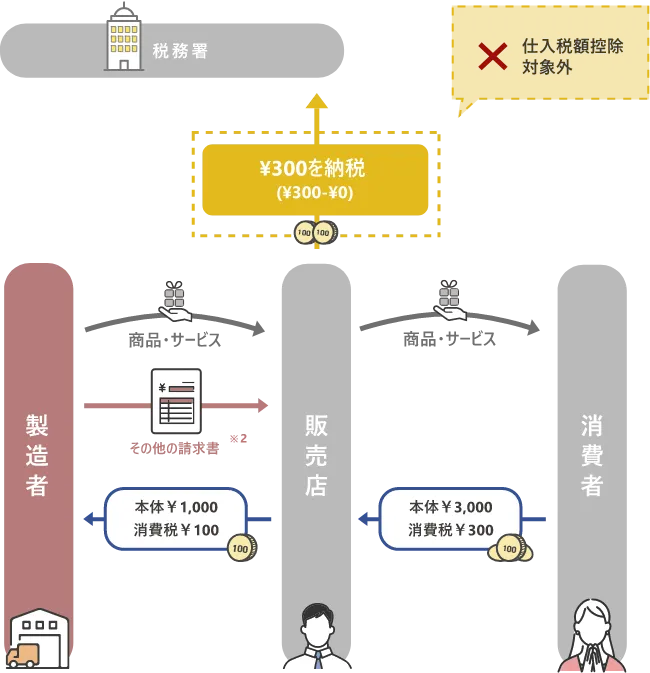

インボイス制度で変わる仕入れ税額控除とは

売上に係る消費税額から仕入に係る消費税額を差し引くことを言います。

インボイス導入後どう変わるか

インボイスの保存が、仕入税額控除の要件になっているからです。

インボイス制度導入後は、消費税を納付する際に、仕入先などが発行するインボイスの交付を受け、

保存していないと仕入税額控除が受けられなくなり納付する消費税が増加してしまいます。

取引先がインボイスを発行できるインボイス登録事業者でないと消費税負担が増えることになり、

また、自社がインボイスを発行できるインボイス登録事業者でないと、

取引先である売上先の消費税負担が増えることになります。

「適格請求書(インボイス)」の保存が仕入税額控除の要件です。

売上1,000万円、経費700万円(ともにすべて課税取引、税抜)とすると

売上に係る消費税は1,000万円×10%=100万円、経費に係る消費税は700万円×10%=70万円

納付する消費税は100万円- 70万円=30万円です。

2023年10月1日以降は、支払った経費について、インボイスがないと仕入税額控除ができなくなります。

例えば、上記について、インボイス(適格請求書)を受け取れる経費が700万円のうち400万円だけとすると

納付消費税は下記のように変わります。

売上に係る消費税は1,000万円×10%=100万円、経費に係る消費税は400万円×10%=40万円

納付する消費税は100万円- 40万円=60万円

インボイスが受け取れない経費について(700万円-400万円)×10%=30万円の納付消費税が増えます。

※経過措置は考慮しておりません

インボイス制度で何が必要

大きく3つに分けてご説明をしていきます。

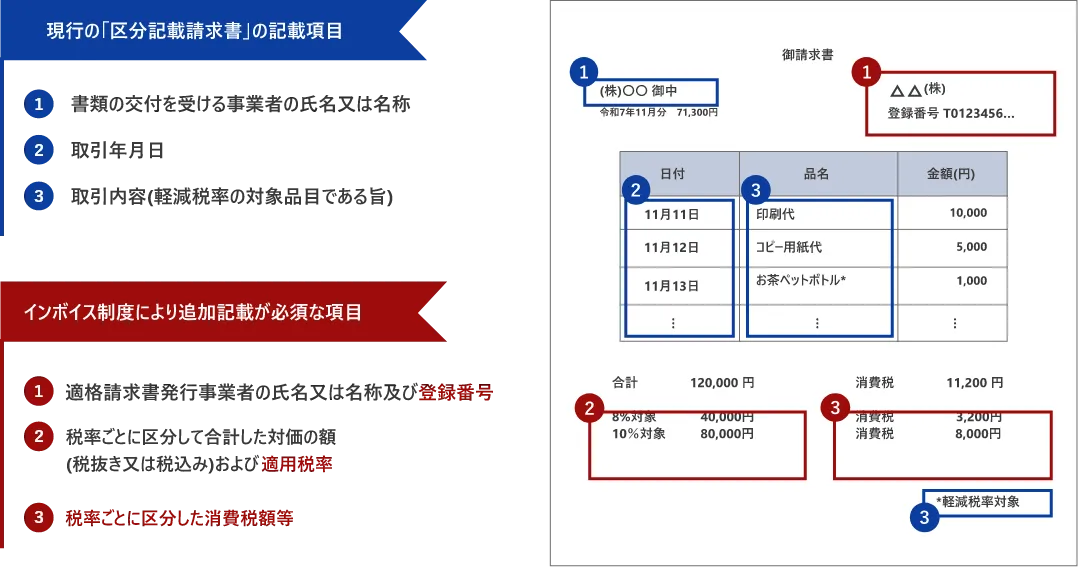

適格請求書発行が必要になる

・適用税率

・消費税額 の記載が必須

適格請求書の保存が仕入税額控除の新たな要件になる

受けられなくなります

適格請求書発行には発行事業者への登録が必要

課税事業者になります。

インボイス簡易診断

質問に答えるだけ簡単チェック

(課税売上高が1,000万円以上ありますか?)

(サービスを企業や個人事業主に販売していますか?)

(サービスを企業や個人事業主に販売していますか?)

可能性はありますか?

可能性はありますか?

0120-023-100

受付時間:平日(月~金)9:00-18:00

インボイス制度により発生する業務一覧

2023年10月1日以降に免税事業者として事業を続ける場合

免税事業者はインボイスを発行することができないため、インボイス対応を行う必要はありません。

なお、販売先との取引条件の見直しにより、インボイス発行の必要性について検討する必要があります。

2023年10月1日以降に適格請求書発行事業者の登録をする課税事業者の場合

課税事業者として、登録する場合、2つの特例が適用できる場合があります。その場合の売手側と買手側

の対応を一覧化しました。

2割特例制度を適用する場合

2023年10月1日から2026年9月30日までの間に免税事業者が適格請求書発行事業者になることにより課税事業者となる場合には、納税額が課税標準額に対する消費税額の2割とすることができる特例が認められています。

ー2割特例の適用要件ー

-

免税事業者が適格請求書発行事業者の登録をすることにより課税事業者となった場合

免税事業者が適格請求書発行事業者の登録をすることにより課税事業者となった場合

-

消費税申告書に2割特例の適用の旨を付記すること

消費税申告書に2割特例の適用の旨を付記すること

2割特例を適用した場合には、仕入に係る消費税の計算をする必要がありません。従って、買手としての

インボイス対応は不要です。

- 1-1適格請求書発行事業者への登録申請

- 1-2 請求書、レシート、納品書などの項目の見直し(消費税等の端数処理などインボイス要件を満たす)

- 1-3 請求書の保存方法の見直し(2024年1月から電子取引データの電子保存完全義務化)

- 1-1適格請求書発行事業者への登録申請

- 1-2 請求書、レシート、納品書などの項目の見直し(消費税等の端数処理などインボイス要件を満たす)

- 1-3 請求書の保存方法の見直し(2024年1月から電子取引データの電子保存完全義務化)

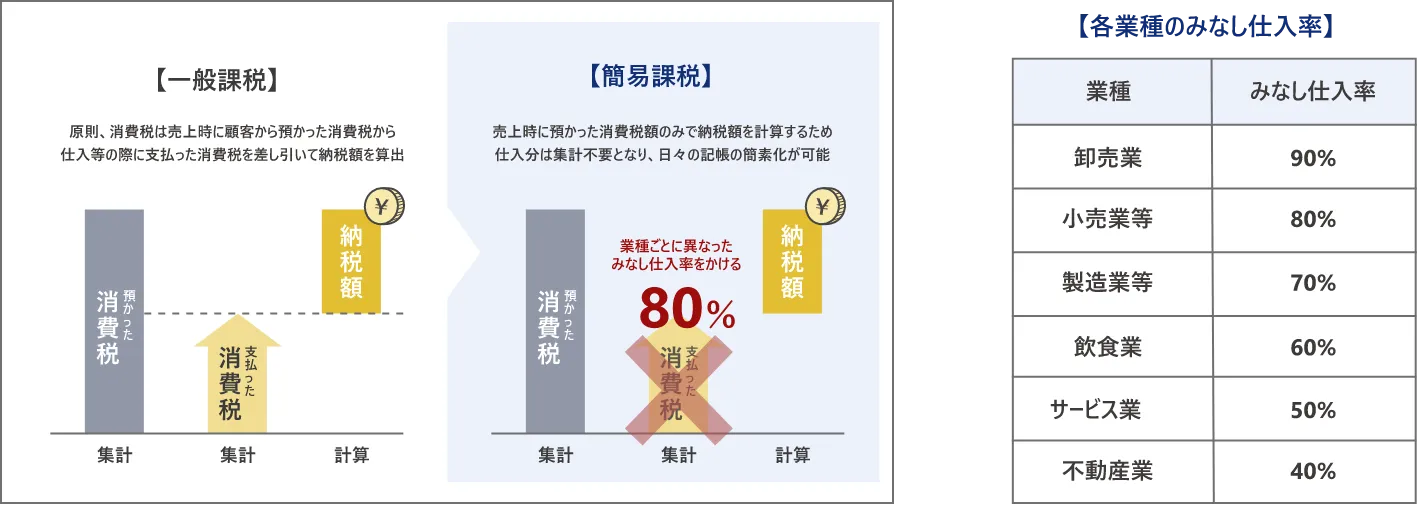

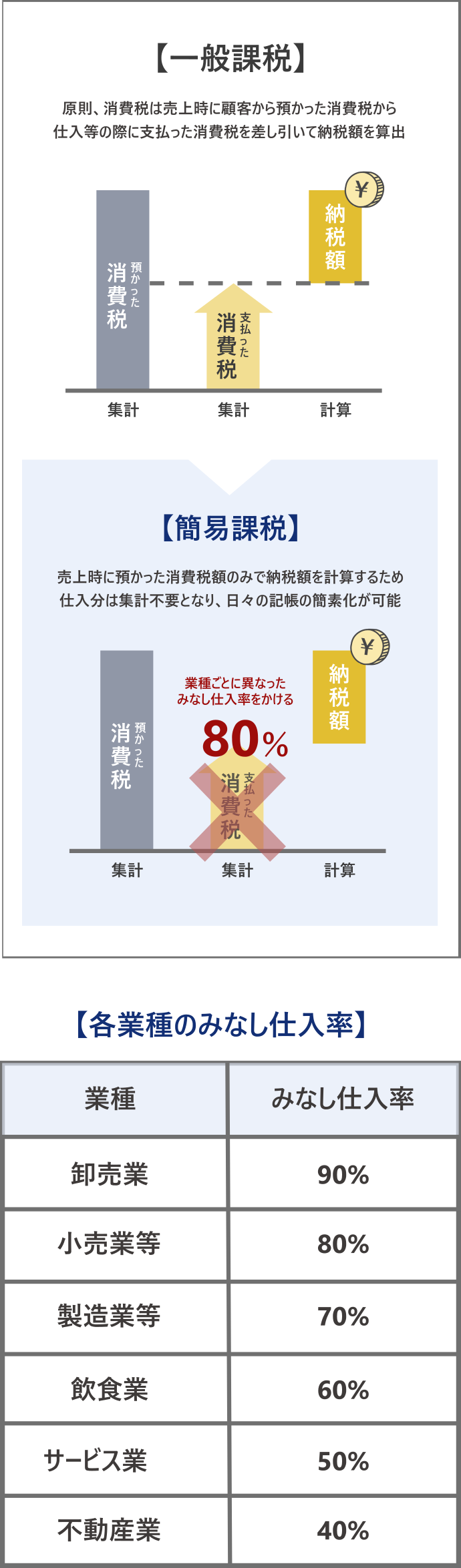

簡易課税制度を選択する場合

簡易課税制度を適用した場合には、売上に係る消費税額に、事業の種類の区分(事業区分)に応じて定められたみなし仕入率を乗じて算出した金額を仕入に係る消費税額として、売上に係る消費税額から控除することができます。

ー簡易課税制度の適用要件ー

-

基準期間における課税売上高が5,000万円以下である。

基準期間における課税売上高が5,000万円以下である。

-

「消費税簡易課税制度選択届出書」を提出している。

「消費税簡易課税制度選択届出書」を提出している。

簡易課税制度を適用した場合には、仕入に係る消費税の計算をする必要がありません。従って、買手としてのインボイス対応は不要です。

- 1-1適格請求書発行事業者への登録申請

- 1-2 請求書、レシート、納品書などの項目の見直し(消費税等の端数処理などインボイス要件を満たす)

- 1-3 請求書の保存方法の見直し(2024年1月から電子取引データの電子保存完全義務化)

- 1-1適格請求書発行事業者への登録申請

- 1-2 請求書、レシート、納品書などの項目の見直し(消費税等の端数処理などインボイス要件を満たす)

- 1-3 請求書の保存方法の見直し(2024年1月から電子取引データの電子保存完全義務化)

原則課税の場合

原則課税では、売上に係る消費税額から仕入に係る消費税額を控除することにより、納税額を計算します。

売手および買手としてのインボイス対応が必要です。

- 1-1適格請求書発行事業者への登録申請

- 1-2 請求書、レシート、納品書などの項目の見直し(消費税等の端数処理などインボイス要件を満たす)

- 1-3 請求書の保存方法の見直し(2024年1月から電子取引データの電子保存完全義務化)

- 10-1取引先の登録状況の確認

- 10-2インボイス保存フローの検討

- 10-3社内手続きの見直し(取引先チェック、経費精算、支払い依頼)

- 10-4移行時期の証憑整理(インボイス対象証憑あり/なし、インボイス対象外)

- 10-5記帳・決算・申告の業務フローの見直し

- 10-6仕入税額控除の経過措置の適用

- 10-7請求書の保存方法の見直し(2024年1月から電子取引データの 電子保存完全義務化)

- 1-1適格請求書発行事業者への登録申請

- 1-2 請求書、レシート、納品書などの項目の見直し(消費税等の端数処理などインボイス要件を満たす)

- 1-3 請求書の保存方法の見直し(2024年1月から電子取引データの電子保存完全義務化)

- 10-1取引先の登録状況の確認

- 10-2インボイス保存フローの検討

- 10-3社内手続きの見直し(取引先チェック、経費精算、支払い依頼)

- 10-4移行時期の証憑整理(インボイス対象証憑あり/なし、インボイス対象外)

- 10-5記帳・決算・申告の業務フローの見直し

- 10-6仕入税額控除の経過措置の適用

- 10-7請求書の保存方法の見直し(2024年1月から電子取引データの 電子保存完全義務化)

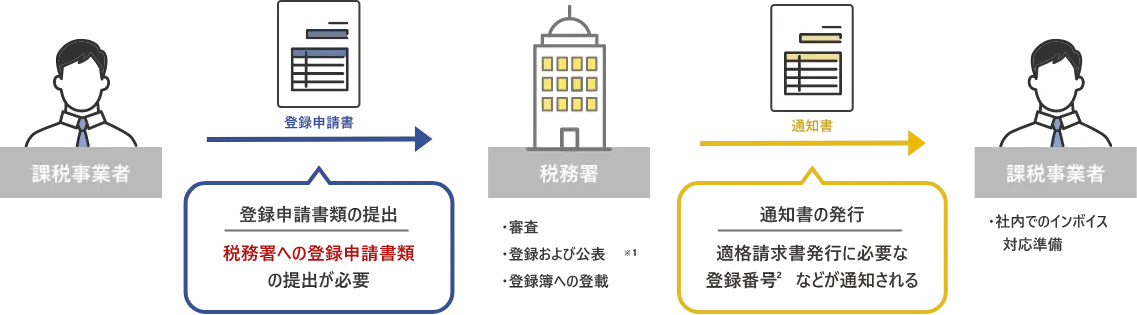

適格請求書発行事業者への登録申請

インボイス発行を行うために、「適格請求書発行事業者」への登録を行う必要があります。

「適格請求書発行事業者登録申請書」を税務署に提出しましょう。

※2 通知される登録番号の構成は、法人番号がある場合:T+法人番号、個人事業者・人格のない社団等:T+13桁の数字です

請求書、レシート、納品書などの項目の見直し

(消費税等の端数処理などインボイス要件を満たす)

請求書だけでなく、レシート、領収書、納品書など発行する資料が、仕入税額控除に対応した、適格請求書(インボイス)の要件を満たす必要があります。

請求書の保存方法の見直し

(2024年1月から電子取引データの 電子保存完全義務化)

インボイスは、発行側も受領側も7年間保存する必要があります。また、2024年1月から義務化する電子帳簿保存法に対応するため、データ保存が容易になるクラウド会計サービスなどを利用することをおすすめします。

適格請求書発行事業者への登録申請

取引先が、インボイスの登録事業者になっているかを確認しましょう。

インボイス導入後は、仕入税額控除を行えるインボイスを受領する必要があるためです。

インボイス保存フローの検討

社内で発生したインボイスは全て保存する必要があります。

ECサイトを通じた取引や、経費立替などに発生する領収書など業務の際に発生するインボイスの保存フローを検討しましょう。

※電車運賃の切符や自動販売機など一部インボイス保存の例外もあります。

社内手続きの見直し

取引先のチェック、適格請求書か否かなどのインボイスのチェックプロセスとともに、電子帳簿保存法に対応した社内手続きの構築も行いましょう。

移行時期の証憑整理

(インボイス対象証憑あり/なし、インボイス対象外)

一時的に電子と紙の資料が混在して届く状況が懸念されます。

書類を電子化する処理を行うなど、社内での証憑整理を行う必要があります。

2024年1月施行の電子帳簿保存法完全義務化を見据えて、ペーパーレス化推進をおすすめします。

記帳・決算・申告の業務フローの見直し

記帳パターンが、電子/ 紙 / インボイスか否かなど混在して経理に届く状況が生まれ、業務負荷が発生します。

記帳前の分類、経過措置を考慮した業務フローの見直しが必要です。

クラウド会計導入サポートをみる

クラウド会計導入サポートをみる

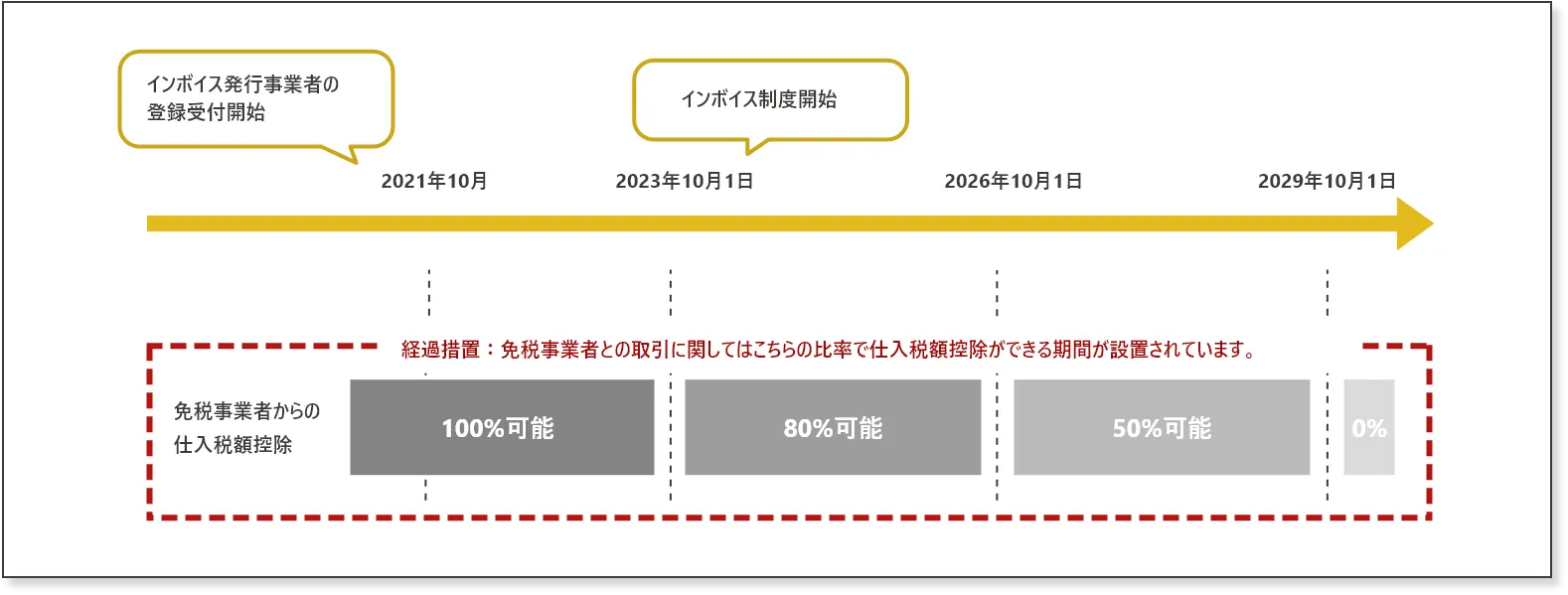

仕入税額控除の経過措置の適用

インボイス制度開始後、6年間(令和5年10月から令和11年9月までの間)は、インボイス登録していない事業者からの課税仕入について、一定割合を仕入控除税額とみなして控除できる経過措置が設けられています。

帳簿のみの保存で仕入税額控除が認められるケースもありますので、要件をチェックしましょう。

0120-023-100

受付時間:平日(月~金)9:00-18:00

インボイスの免税事業者の緩和措置へ

2割特例制度とは、課税売上1,000万円以下の免税事業者が、インボイス登録を行い課税事業者となる

場合には、納税額の上限は「売上税額×20%」になる税負担の軽減措置です。

-

簡易課税のような事前の届出がいらない

簡易課税のような事前の届出がいらない

-

必要経費のインボイスを保管しなくてもいい

必要経費のインボイスを保管しなくてもいい

-

2割特例を選択するか否かはその都度考えればいい

2割特例を選択するか否かはその都度考えればいい

ご自身で営んでいる業種や、消費税の観点から選択した方が良いかそうでないかは異なります。

課税売上1,000万円以下の免税事業者が、インボイスの発行事業者として登録した場合

- インボイス制度開始前(2023年10月1日より前)から課税事業者を選択している事業者

- 基準期間や特定期間の課税売上高が1,000万円を超え、課税対象者になった場合等

- 資本金1,000万円以上の新設法人である場合や、調整対象固定資産や高額特定資産を取得して仕入税額控除を行った場合等

- 課税期間を「1カ月ごと」「3カ月ごと」と短くする特例を受けている場合、短縮した課税期間は2割特例適用外。

2023年10月1日~2026年9月30日までの日の属する各課税期間

消費税申告書に2割特例の適用を受ける旨を記載。

経過措置なので、適用期間終了後には改めて「本則課税か、簡易課税か」の検討が必要です。

簡易課税制度

簡易課税制度とは、課税売上高が5,000万円以下の中小事業者が、仕入税額控除の計算を簡素化できる制度です。

受け取った消費税額に業種ごとに税率が異なる一定の割合の「みなし仕入率」で計算します。

このみなし仕入率を適用することで、消費税の計算の簡素化、資料整理などの納税者の事務負担軽減を目的として作られた制度です。

売上時に預かった消費税額 × ( 1 - 業種ごとに異なるみなし仕入率) = 納付する消費税額

簡易課税制度では、事業を6つに区分され、それぞれ異なるみなし仕入率が定められています。

※業種によっては一般課税より納税額が増加する可能性もあります。

簡易課税を選択すると、売上高にみなし仕入率を乗じて仕入税額控除額を計算できます。

仕入等の際にインボイスを受け取り、保存をしなくても、消費税負担に影響がありません。

また、支払先がインボイスの発行事業者登録せず免税事業者であり続けた場合でも消費税負担は増加しないため、インボイス登録の確認、インボイスの保管なども不要になり、事務負担を軽減できます。

※事業者によっては、原則課税や2割特例のほうが有利な場合もあります。

課税売上5,000万円以下の事業者が対象。

個人事業主前々年の課税売上高が5,000万円以下

適用を受ける課税期間初日の前日までに「消費税簡易課税制度選択届出書」を所轄の税務署に提出が必要。

簡易課税を選択すると2年間適用されるため、事前に翌年度、翌々年度のシミュレーションを行っておく必要があります。

事業内容により、消費税額の算出の要となる「みなし仕入率」が異なるため、簡易課税を選択することで、納税負担が増える場合もあるため、事前に簡易課税を選択した方が有利かの確認を行ってください。

0120-023-100

受付時間:平日(月~金)9:00-18:00 仕入税額控除の経過措置

仕入税額控除の経過措置

インボイス制度開始後、2023年10月~2029年9月までの6年間、免税事業者等からの課税仕入について、

一定割合を仕入控除税額とみなして控除できる経過措置が設けられています。

インボイス登録してない事業者との取引がある買手の事業者

・2023年10月1日~2026年9月30日までは仕入税額相当額の80%控除可能

・2026年10月1日~2029年9月30日までは仕入税額相当額の50%控除可能

免税事業者等から受領する区分記載請求書等と同様の事項が記載された請求書等の保存とこの経過措置

の適用を受ける旨(80%控除・50%控除の特例を受ける課税仕入である旨)を記載した帳簿の保存

インボイス(適格請求書)の要件を満たした請求書等の保存経過措置の適用を受ける旨

(80%控除・50%控除の特例を受ける課税仕入である旨)を記載した帳簿の保存が必須のため、

社内の運用フローなどを事前に見直す必要がある。

少額特例制度

支払対価が1万円未満の課税仕入については、インボイスがなくても帳簿に記載すれば仕入税額控除ができるという制度です。

銀行の振込手数料やETCの支払いなど、極めて少額の支払いや取引にインボイスの発行や保存を求めるのはかなりの負担になることが想定されるため、この制度が生まれたと言われています。

基準期間の課税売上高が1億円以下の事業者

特定期間の課税売上高が5000万円以下の事業者

2023年10月1日~2029年9月30日までに行った課税仕入

返還インボイスは不要

インボイス発行事業者が、「返品・値引き・割戻し」などの売上の返還を行う場合には、インボイス

(適格請求書)の発行が必要になります。このことを通称「返還インボイス」と言います。

返品・値引き・割戻しなどの税込金額が1万円未満なら、「返還インボイス」は不要です。

インボイス(適格請求書)発行が必要です。

仕入税額控除が認められる取引一覧

1.適格請求書の交付義務が免除される3万円未満の公共交通機関による旅客の運送

2.適格簡易請求書の記載事項(取引年月日を除く)が記載されている入場券等が使用の際に回収される取引

※1に該当するものを除きます。

3.古物営業を営む者の適格請求書発行事業者でない者からの古物の購入

※古物営業を営む者の棚卸資産に該当するものに限ります。

4.質屋を営む者の適格請求書発行事業者でない者からの質物の取得

※質屋を営む者の棚卸資産に該当するものに限ります。

5. 宅地建物取引業を営む者の適格請求書発行事業者でない者からの建物の購入

※宅地建物取引業を営む者の棚卸資産に該当するものに限ります。

6.適格請求書発行事業者でない者からの再生資源および再生部品の購入

※購入者の棚卸資産に該当するものに限ります。

7. 適格請求書の交付義務が免除される3万円未満の自動販売機および自動サービス機からの商品の購入等

8. 適格請求書の交付義務が免除される郵便切手類のみを対価とする郵便・貨物サービス

※郵便ポストに差し出されたものに限る。

9.従業員等に支給する通常必要と認められる出張旅費等

(出張旅費、宿泊費、日当および通勤手当)

切符や自動販売機などは請求書等の交付を受けることが困難な取引であるため、

一定の事項を記載した帳簿のみの保存で仕入税額控除が認められる。

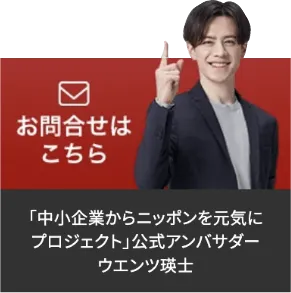

結局インボイスって何なのだろう

サン共同グループでそのお悩みまるっと解決できます

インボイス制度を乗り越えるには、登録申請や、取引先の見直し、適格請求書の発行や

保存のフローの見直しなど、制度開始前までにすることがたくさん!

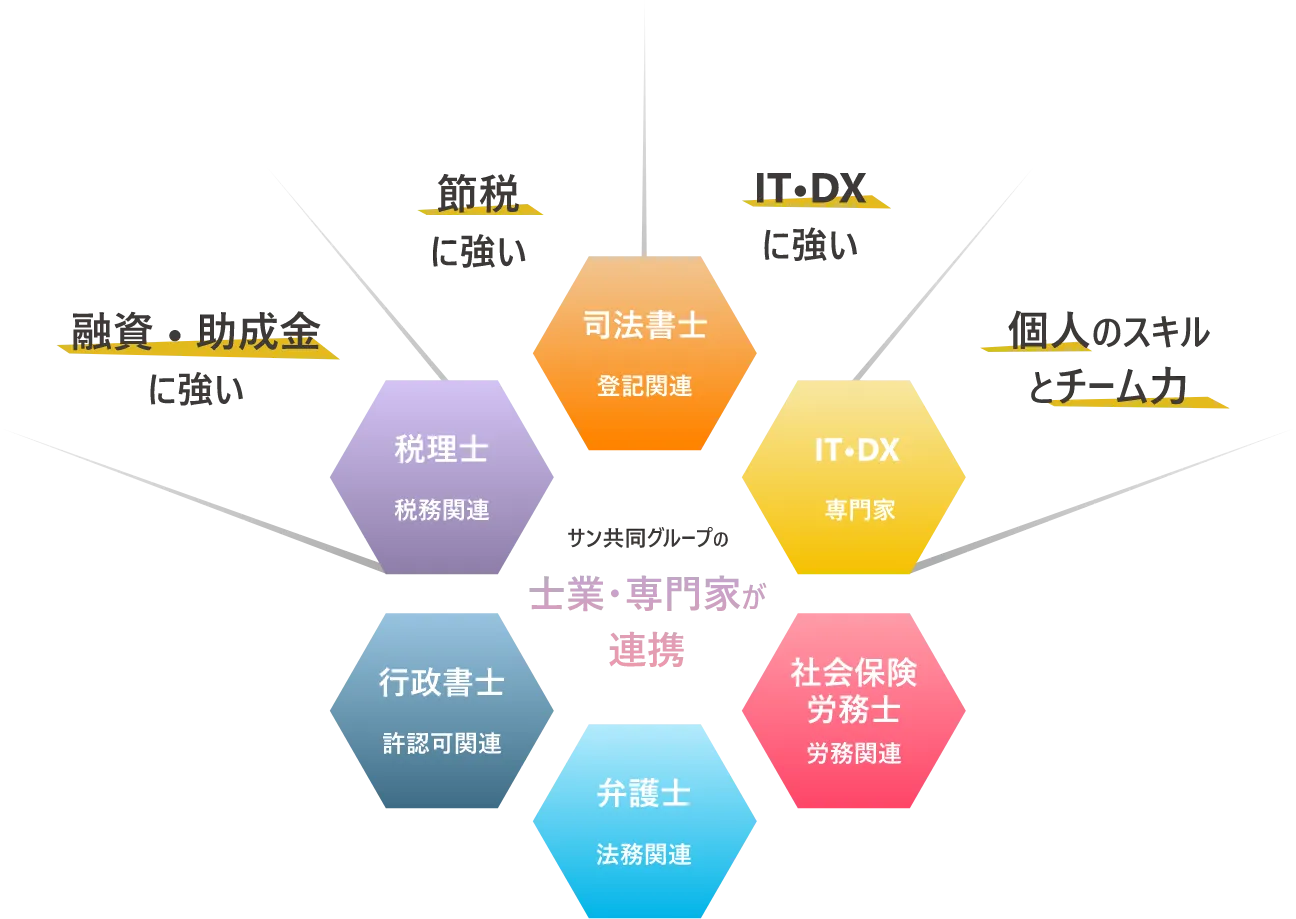

サン共同グループには、経験豊富な税理士・司法書士・社会保険労務士

行政書士・弁護士・IT専門家がおり、ワンストップで

インボイス制度にまつわるあなたのお悩みを解決へ導きます!

0120-023-100

受付時間:平日(月~金)9:00-18:00インボイス制度 最新情報

2022年12月16日に、自民・公明両党は与党の令和5年(2023年)度 税制改正大綱をまとめ、承認されました。(令和5年度与党税制改正大綱)

免税事業者が適格請求書発行事業者となったことにより課税事業者になった場合、その課税期間における納付税額を課税標準額に対する消費税額の2割にできます。

通常、課税事業者になると消費税納税のための事務負担が増えますが、本経過措置により、納付税額が簡便に計算できインボイスの保存も不要であることから、事務負担の軽減が期待されます。 また、簡易課税を選択した場合は、みなし仕入率に応じて納税額を計算 できるため、事務負担は軽減されるものの、業種によって売上税額の6割に達する納税が必要でしたが、今回の経過措置では、納付税額が売上税額の2割となることから、納税負担の軽減も期待されます。

【条件】

・基準期間(前々年または前々事業年度)の課税売上高が1,000万円以下である者など、本来は免税事業者であるがインボイス登録することにより課税事業者になる者が対象

・令和5年(2023年)10月1日から令和8年(2026年)9月30日の属する課税期間において適応可能

一定規模以下の事業者は、税込1万円未満の課税仕入について、インボイス (適格請求書)の保存がなくても帳簿の保存のみで仕入税額控除が6年間受けられる措置。

インボイス制度開始に伴い、今まで領収書等の保存が不要であった3万円未満の取引についても原則としてインボイスの保存が必要となるため、事務負担の増加が懸念されていますが、中小事業者等においては、少額取引(税込1万円未満)に限ってインボイスの保存が不要になり、事務負担の軽減が期待されます。

【条件】

・ 基準期間(前々年または前々事業年度)の課税売上高が1億円以下である者(もしくは特定期間の課税売上高が5,000万円以下の者)が対象

・ インボイス制度の開始から令和11年(2029年)9月30日まで(6年間) 適用可能

税込1万円未満の少額な値引き等については、適格返還請求書 (返還インボイス)の交付が不要に。

3万円未満の取引についてもインボイスの保存が必要となったことに伴い、取引先への支払い等に際し、売手側が振込手数料を負担する場合において、売手側の値引きとみなして返還インボイスの交付が必要となる等の事務負担が懸念されていました。 今回の改正に伴い、事務負担の軽減が期待されます。

【条件】

・税込1万円未満の値引きに限定される(事業者の制限なし)

・令和5年(2023年)10月1日以後(インボイス制度開始時から)適用

適格請求書発行事業者登録制度に関して以下の見直しが行われます。

1 免税事業者が課税期間の初日から適格請求書発行事業者の登録を受けようとする場合の登録申請書提出期限が初日から起算して15日前に変更(現行は、初日の前日から起算して1月前)。

2 適格請求書発行事業者が課税期間の初日から登録を取り消す場合の 届出書の提出期限が初日から起算して15日前に変更(現行は、提出が あった課税期間の末日から起算して30日前の前日)。

3 適格請求書発行事業者の登録等に関する経過措置の適用により、免税事業者が課税期間の途中から登録を受けようとする場合の登録 申請書に登録希望日(提出日から15日以後の日)を記載するものとし、その場合は登録希望日に登録を受けたものとみなされます。

インボイスについて動画を見る

0120-023-100

受付時間:平日(月~金)9:00-18:00

インボイスに関するQA

- 消費税簡易課税制度選択届出書

などのインボイス資料作成はもちろんのこと、

例えばインボイス発行事業者に登録するか迷っている方の税務顧問、インボイス制度をきっかけにこれから法人成りを考えている方の会社設立や創業融資、助成金・補助金支援を税理士、会計士、行政書士、銀行出身者がワンストップで行っております。

【サン共同グループの支援サービス一覧】

- 税務顧問

- 会社設立

- 創業融資

- 助成金・補助金

ITの専門家もおりますので、既に法人を運営されている方にはインボイス制度による経理業務の見直し、電子帳簿保存法を見据えた社内運用フローの再構築、ITツール導入による自動化や工数削減などの支援を行う、「DX顧問」サービスもございます。

経理のリソースが足りない、社内に法改正についていくノウハウがない、決算やレビューまで丸っと依頼したい際には「経理代行」を。

社内体制を整えたり、将来的に社内経理担当として活躍する人材を希望される場合には「在宅経理・会計パート紹介のリモケリ」もご案内可能です。

【サン共同グループの社内体制支援サービス一覧】

- DX顧問

- 経理代行

- 在宅経理・会計パート紹介「リモケリ」

インボイス制度について詳しく見る

インボイス制度について詳しく見る