消費税率が8%から10%に引き上げられたのと同時期に、インボイス制度という新制度が2023年10月1日から導入される事が決定しました。このインボイス制度の内容を簡単に解説すると、消費税の「仕入税額控除」を受けるために必要な制度です。2023年10月1日からは、消費税を納めていなかった企業、個人事業主などにも影響が考えられます。この記事では、インボイス制度とは何か?個人事業主が気を付けなければいけないポイントを解説していきます。

2023年10月から導入されたインボイス制度ですが、どのように対応したらよいのかがわからない方も多いのではないでしょうか?

サン共同ではお客様への対応事例を元に作成したインボイス制度に関する資料を無料配布しております。

個人事業主の方・法人の方どちらにも対応しておりますので、ご興味のある方はこちらからダウンロードください。⇒インボイス制度まるわかりBookの無料ダウンロードはこちら

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

インボイス制度とは何?

インボイス制度の正式名称は、「適格請求書等保存方式」です。いくつかの条件をクリアした請求書や納品書を交付、保存するための制度です。

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引年月日

- 取引内容

- 税率ごとに合計した対価の額および適用税率

- 消費税額

- 書類の交付を受ける事業者の氏名または名称

インボイス制度とは、上記の条件をクリアした請求書の交付、保存を必要とする制度です。そのため、取引先が消費税の仕入税額控除をおこなう場合には、この「適格請求書」の交付が個人事業主でも必要となります。

適格請求書とは何?

インボイス制度とは、「適格請求書等保存方式」と説明しましたが、「適格請求書とは何か。」を理解する必要があります。

適格請求書とは、適用税率や税率ごとの税額が記載された請求書や納品書、そのほかのこれらに類する書類をいいます。

現在の消費税率は10%ですが、取引の中には8%の軽減税率が適用されている新聞や飲食料品もあり、2つの税率が混在している状態です。正しい消費税計算をおこなうためには商品に適用される税率を購入者に正しく伝える必要があります。

この適格請求書を用いた請求書を基に消費税の仕入税額控除の計算をおこない、証拠資料として保存することを「適格請求書等保存方式」と言います。

請求書を発行するすべての事業者が適格請求書を発行できる訳ではない

適格請求書は請求書などを発行するすべての事業者が発行できる訳ではありません。発行するためには「消費税の課税事業者」である必要があります。国内で行われるほとんどの取引には消費税が課税されており、事業者はこの税金を消費者から一時的に預かり、国に納税する義務があります。しかし、前々年の課税売上高が1,000万円以下の事業者は納税義務が免除されています。消費税の納税義務が免除される事業者を「免税事業者」といいます。

免税事業者は、消費税を納めていないため「適格請求書」の発行をおこなうための適格請求書発行事業者になることができません。

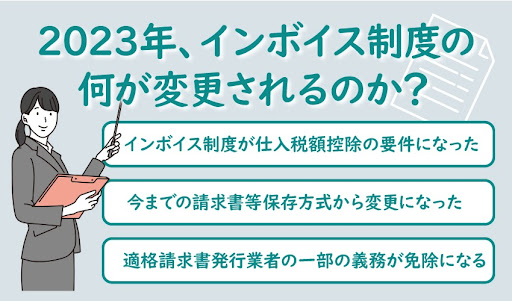

インボイス制度の導入後は何が変わるのか

2023年10月から導入予定のインボイス制度によって、実際に何が変わることになるのかわからない方も多いと思います。以下では、どんな変更点があるか説明していきます。

インボイス制度が仕入税額控除の要件になった

消費税は、生産、流通などの各取引段階で二重、三重に税がかかることのないよう、課税売上に係る消費税額から課税仕入に係る消費税額を控除し、税が累積しない仕組みとなっています。 課税仕入れなどに係る消費税額を控除する(仕入税額控除)には、帳簿及び請求書などの保存が必要です。

インボイス制度の導入により、この「仕入税額控除」を適用するために2023年10月から適格請求書の保存が必要になりました。

今までの請求書等保存方式から変更になった

インボイス制度は2023年10月から導入予定ですが、今までも「仕入税額控除」を受けるための制度はありました。その制度は、「請求書等保存方式」といい、インボイス制度と同じように請求書などを証拠資料として保存する仕組みです。軽減税率制度導入前は消費税が一律だったため、税率の表記が不要なものでした。

しかし、2019年10月1日に消費税率が10%に引き上げられた際に、一部の取引に軽減税率が適用され、消費税が8%と10%の2種類が存在することになり、その税率区分を明確にするために「区分記載請求書等保存方式」が導入されました。これによって、複数の税率が発生しないような業種でも消費税率を明記しなければいけなくなりました。この制度はインボイス制度が導入されるまでの代替策のようなもので、インボイス制度の導入後は「事業者の登録番号」の記載も必要となります。

適格請求書発行事業者の一部の義務が免除になる

インボイス制度によって、購入者側は適格請求書を保存する必要がありますが、適格請求書の交付ができない一定の場合には、一定の要件を満たす帳簿の保存で仕入税額控除がおこなえます。以下では、適格請求書発行事業者の義務が免除されるものを説明します。

- 自動販売機での飲料の購入

- ポスト投函による郵便サービスの利用

- 従業員に支給する日当、宿泊費用

- 3万円未満の公共交通機関の利用による乗車券

- 適格請求書発行事業者でない事業者からの再資源の購入

- 古物商が適格請求書発行事業者でない事業者から購入した棚卸資産

インボイス制度導入後の課題

インボイス制度の導入で、いくつかの問題が起きることが予想されるので詳しく解説していきます。

適格請求書発行事業者との取引かを確認する必要がある

インボイス制度が導入されて問題になる恐れがあるのが、適格請求書を発行できない事業者からの仕入れは「仕入税額控除」ができない点にあります。導入前までは、請求書がなくても支払先や請求書がない理由を帳簿に記載すれば「仕入税額控除」を受けることが許されていました。しかし、インボイス制度の導入後は「仕入税額控除」の条件の中に「適格請求書」の保存があるので、今までよりも厳しい規制になります。

そのため、消費税の仕入税額控除を受けるためには、仕入れ先はもちろん経費の支払先でも「適格請求書」を発行することのできる事業者と取引する必要が出てきます。

免税事業者が適格請求書を発行するために必要なこと

インボイス制度により、購入者側に影響が出ることは理解できたと思いますが、最も影響を受ける恐れがあるのは消費税の免税事業者です。

免税事業者である個人事業主の場合、取引先に「適格請求書」の発行を頼まれても発行することができず、取引先の税負担が増えることになるため取引ができなくなるかもしれません。

そのため、インボイス制度導入後も免税事業者である事業主が取引先と消費税法上の正しい取引をおこなうためには、「消費税課税事業者選択届出書」を提出し、自ら「課税事業者」となることが求められます。インボイス制度が導入されると、免税事業者も自ら課税事業者を選択するケースが増えるため、消費税の納税負担だけ得をする(益税を得られる)ことができなくなります。

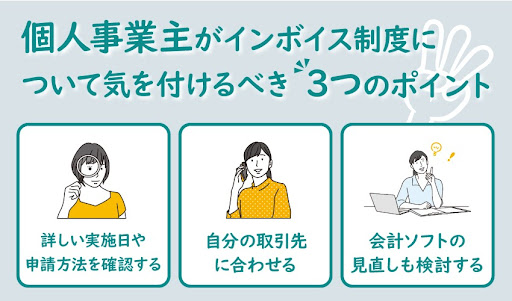

個人事業主がインボイス制度について気を付けるべき3つのポイント

ここまでの内容で、インボイス制度により個人事業主にも影響が出ることを理解してもらえたと思います。ここからはそのインボイス制度の導入に向けて、気をつけるべきポイントを3つ紹介します。

インボイス制度の詳しい実施日や申請方法を確認する

インボイス制度の導入は2023年10月1日からですが、それまでに以下の2つの手続きを済ませておかなければなりません。

・「適格請求書発行事業者」登録申請

インボイス制度導入に伴い、免税事業者が課税事業者になるためには、2023年3月31日までに「適格請求書発行事業者」登録申請をおこなう必要があります。期限を過ぎてしまうと、翌年からしか適格請求書を発行できなくなるので注意が必要です。また、期間内に登録申請した場合には、次の「消費税課税事業者選択届出書」の提出をしなくて良くなります。

・「消費税課税事業者選択届出書」の提出

2023年4月1日以降に「適格請求書発行事業者」の登録申請をしたい場合は、上記の「適格請求書発行事業者」の登録申請と、「消費税課税事業者選択届出書」の2つを提出する必要があります。

自分の取引先に合わせる

「適格請求書」を必要としない免税事業者や個人消費者との取引がメインの事業形態の場合や、この制度が施行されるまで事業を続ける予定のない方は、必ずしも課税事業者になる必要はありません。

しかし、取引先が「適格請求書」を必要とする場合は課税事業者の届出をする必要があるでしょう。その場合、個人事業主であっても消費税の納税義務がこれから生じるため、納税予測や資金繰り、課税事業者としての記帳を事前に準備しておくことが重要になります。

会計ソフトの見直しも検討する

今後、適格請求書を発行できるように手続きを済ませたら、インボイス制度の要件を満たした請求書の作成ができる環境を整える必要があります。現在発行している請求書の書式に基づいて必要な項目を追加したり、フォーマットの改修が必要になります。場合によっては、これを機にクラウドの請求書発行システムなど、より利便性の高いシステムの導入を検討することも大切です。

また、免税事業者から課税事業者に変わると、会計上の処理も変わってきます。そのため、会計ソフトなどのシステムの見直しも検討しなければいけません。

まとめ

インボイス制度により、課税事業者だけでなく免税事業者にも影響が出るので、制度が施行されるスケジュールなども確認しつつ、事前にしっかりとした準備をしておきましょう。

また、インボイス制度について動画で確認したい方はこちらをご覧ください。

インボイス制度に関するよくある質問

インボイス制度とは?

インボイス制度の正式名称は、「適格請求書等保存方式」です。いくつかの条件をクリアした請求書や納品書を交付、保存するための制度です。

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引年月日

- 取引内容

- 税率ごとに合計した対価の額および適用税率

- 消費税額

- 書類の交付を受ける事業者の氏名または名称

適格請求書について教えてください

適格請求書とは、適用税率や税率ごとの税額が記載された請求書や納品書、そのほかのこれらに類する書類をいいます。

すべての事業者が適格請求書を発行できますか?

適格請求書は請求書などを発行するすべての事業者が発行できる訳ではありません。発行するためには「消費税の課税事業者」である必要があります。

2019年 サン共同税理士法人にマネージャーとして入社

2020年 サン共同税理士法人のパートナー、板橋オフィス所長に就任

お客様にとって、税理士を選ぶことは、とても大切な事と思います。どの税理士をパートナーに選ぶかによって、経営にも大きく影響します。ご縁があり、私を選んで下さったお客様に対して、私も最善を尽くしたいと思っています。私で良かったと思って頂ける事が、最高の喜びです。どうぞよろしくお願い致します。

CLOSE

CLOSE