フリーランスが支払うべき税金にはいろいろなものがあります。自動的に徴収される仕組みにはなっていないので、しっかり把握しておかないと、ある日突然「支払い通知」が来て慌ててしまうことになりかねません。

また予想外の追加支払いがあると、資金繰りに困ってしまう場合もあるでしょう。

この記事ではフリーランス・個人事業主が支払う税金の種類を一通り紹介するとともに、節税対策についても具体的に解説していきます。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

フリーランスと個人事業主の違い

まずはしばしば混同されがちな「フリーランス」と「個人事業主」の違いについて解説します。

まずフリーランスとは、特定の会社や団体に属さずに業務をおこなう「働き方」を指す言葉です。いわゆるビジネスパーソンは会社と雇用契約を結んで働きますが、独立業務をするフリーランスはどこにも属さず、さまざまな顧客から仕事を請け負って生計を立てます。

フリーランスとはあくまでも働き方を表す言葉であり、法律上の意味はありません。

一方で個人事業主(法律用語としては「個人事業者」がより正確な表現です)という言葉は、税法上の区分を意味しています。個人事業主とは「継続して事業をおこなう個人」のことであり、税務署に開業届を提出して事業を営んでいます。

開業届を提出して初めて個人事業主を名乗ることができ、一定の控除が適用される青色申告が利用できるようになります。青色申告は専従者給与や経費の面でも優遇を受けることができる申告方法です。

個人事業主は法律上の言葉であって、働き方を意味する言葉ではありません。

したがって「フリーランスで個人事業主」の方もいれば「フリーランスで法人」の方もいます。どの会社にも属さず仕事をしていたとしても、税金対策として法人化をすれば後者のケースに属することになります。

この記事では主に個人事業主の税金について解説します。割合でいえば個人事業主として事業をおこなっているフリーランスのほうが多いと思われるからです。

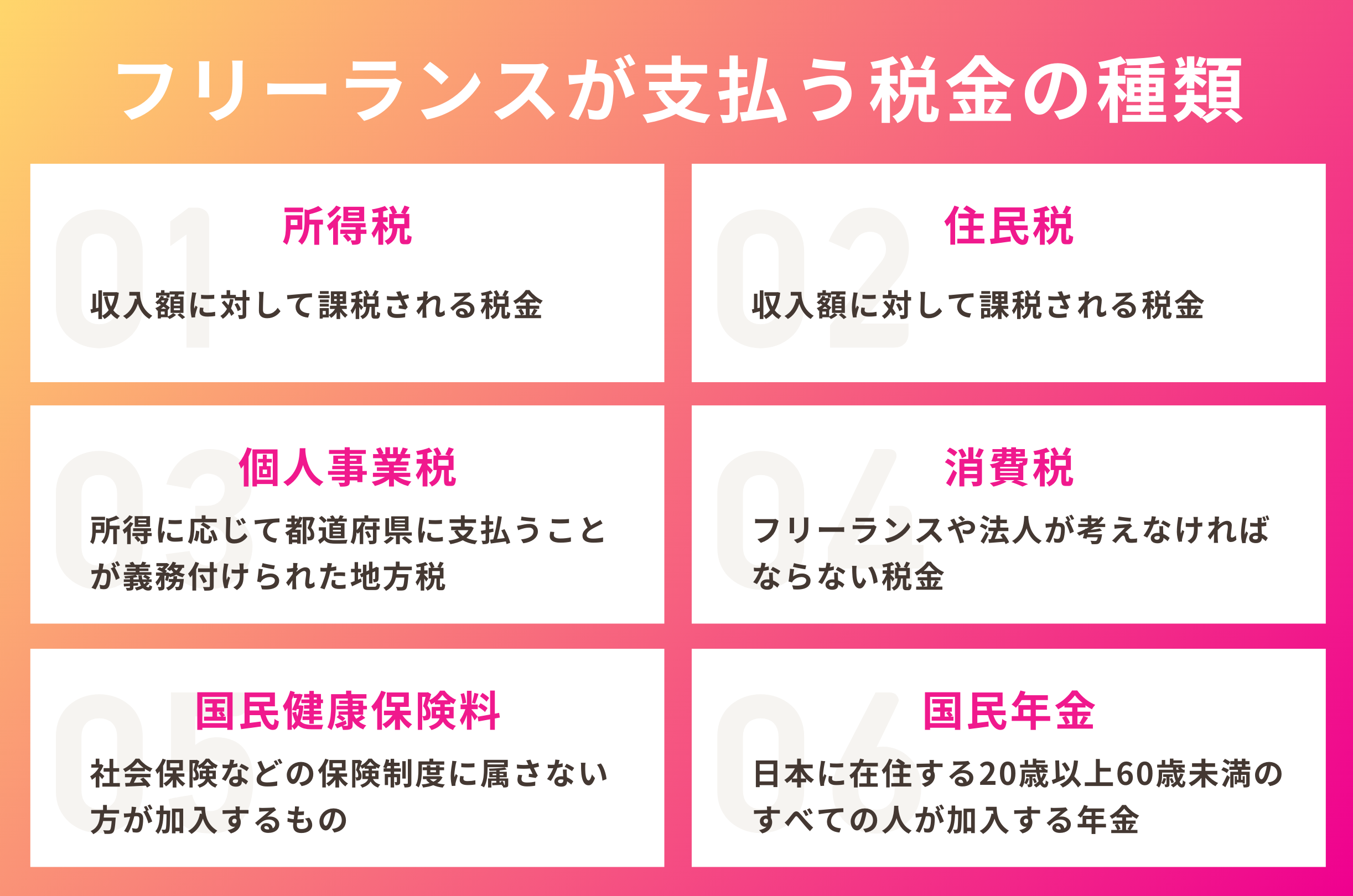

フリーランスが払う税金の種類

フリーランスが支払わなければならない税金には、いろいろな種類があります。会社に属しているビジネスパーソンとは違い、自分が支払う税金はすべて自分で把握しておく必要があります。それを怠るとうっかり支払いをし損ねてしまい、悪質な場合は追徴金を支払わなければならなくなる可能性もあります。

ここではフリーランス(個人事業主)が支払うべき税金の種類を見ていくとともに、納付時期や支払い方についてもあわせて解説します。

所得税

所得税は収入額に対して課税される税金です。所得が大きくなればなるほど税率が高くなる累進課税制度が採用されています。

会社に所属しているビジネスパーソンも所得税の課税対象ではありますが、フリーランスの場合は自分で税金の計算をして申告しなければいけません。これが確定申告です。

ビジネスパーソンの場合には会社が月々の給料から源泉徴収し、納税も会社がまとめておこなってくれます。

計算方法

所得税は「課税所得×税率-控除額」で求められます。課税所得は収入から経費や各種控除を差し引いたもので、控除できる金額などは確定申告の方法によって変わります。

経費の計上や控除の点で有利なのは青色申告です。確定申告には白色申告と青色申告の2種類がありますが、青色申告を選ぶことで家族への給与を経費にできたり、特別控除のを受けられたりする恩恵を得られます。

所得税の税率は累進課税であり、以下の表のように課税所得に応じた税率が採用されていますあわせて変化していきます。

| 課税所得(1,000円未満切り捨て) | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超330万円以下 | 10% | 97,500円 |

| 330万円超695万円以下 | 20% | 427,500円 |

| 695万円超900万円以下 | 23% | 636,000円 |

| 900万円超1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

納付時期と払い方

個人事業主の場合、確定申告の期限時期はだいたい毎年2月中旬から3月15日中旬頃までです。状況に応じて延期されるケースもありますが、基本的には変わりません。

上記の期限期間内に確定申告をすることで納税すべき金額を税務署に申告し、その後納税をするという段取りです。

納税の仕方としては以下のようなものが用意されています。

- 振替納税

- e-Taxによる納付

- クレジットカードで納付

- QRコードによりコンビニエンスストアで納付

- 金融機関または税務署の窓口で現金納付

住民税

住民税には市町村民税と道府県民税があり、1月1日時点に住んでいる住所地に納付する決まりになっています。会社勤めをしていようがフリーランスであろうが納税しなければいけません。

ただし所得税と同様、会社員の住民税は会社がまとめて納めているケースがよくあります。フリーランスの場合は自分で納付する必要があります。

計算方法

住民税に関しては、確定申告で申告した課税所得に基づいて計算された金額が納税通知書で届くので、自分で計算する必要はありません。

参考までに計算式を解説しておくと、以下のようになります。

(前年の総所得金額等-所得控除額)×税率-税額控除額

税率は道府県民税が一律で4%、市区町村税が一律6%となっています。

納付時期と払い方

住民税には普通徴収と特別徴収の2種類があり、フリーランスは普通徴収、会社勤めをしているビジネスパーソンは特別徴収が適用されます。特別徴収の場合に後者は勤務先の会社が支払います。

普通徴収の場合、6月頃に納税通知書が自宅へ届くので、その通知書をもとに直接納付をします。

納付の方法は自治体によって多少異なることもありますが、基本的に所得税と変わりません。税務署に直接納付できますし、金融機関やコンビニエンスストアを介した納付もできます。

個人事業税

個人事業税とは、事業で得られた所得に応じて都道府県に支払うことが義務付けられた地方税です。すべてのフリーランスが対象ではなく、業種や条件によって支払う必要が出てくるものです。

個人事業税では、年間290万円の事業主控除が認められているため、事業所得が290万円を下回る場合には事業税の課税対象とはなりません。の納付対象は、年間収入が290万円以上の人です。収入がその金額を超えない場合は、個人事業税の対象にはなりません。

また納付義務があるかは業種ごとに異なっており、該当しない業種であればどれだけ収入が多くても個人事業税の対象外となります。納税義務のある業種のことを「法定業種」といい、事業内容に応じて税率が異なっています。

計算方法

個人事業税の計算方法は、課税所得×税率です。年間290万円の事業主控除が一律で控除されるので、所得が290万円に満たない方は対象外となります。

税率は事業の内容によって3~5%まで変化します。主な業種を以下の表にまとめてみました。

| 5% | 物販業、保険業、金銭貸付業、不動産貸付業、印刷業、広告業、案内業、医師、士業、コンサルタント、デザイン業など |

|---|---|

| 4% | 畜産業、水産業など |

| 3% | あんま・マッサージ、指圧、はり・きゅうなど |

納付時期と払い方

所得税の確定申告をおこなっていれば、特に自分から申告をする必要はありません。確定申告のあとに納付書が送られてくるので、それとともに納付をおこないます。確定申告書の中にある「確定申告書の事業税に関する事項」欄に該当箇所があれば記入しておきましょう。

納付は年2回で、それぞれ8月末日と11月末日が期限となっています。納付書に現金を添えて納付してもよいですし、口座振替やクレジットカード払いなども可能です。

消費税

消費税は、フリーランスや法人会社経営者のみが考えなければならない税金です。会社勤めをしているビジネスパーソンには関係ありません。

またすべてのフリーランスに適用されるものでもなく、創業2年目以降で一定条件を満たすことで支払い義務が生じます。

消費税は所得ではなく売上に対して課税される仕組みになっており、課税対象の売上が年間1,000万円を超えた場合に初めて発生します。原則的な判定基準は前々年度の売上と定められています。

計算方法

消費税を計算する際には「本則課税」という方法が使われます。計算式は以下のようになっています。

売上によって預かった消費税-仕入れで支払った消費税

ほかには「簡易課税」と呼ばれる方法もあります。簡易課税制度とは、基準期間(個人事業主の場合は前々年)の課税売上高が5,000万円以下の場合に、納税事務負担を軽減するために設けられた制度です。

簡易課税においては、受け取った消費税額に一定の割合(みなし仕入率)を乗じて計算します。みなし仕入率のパーセンテージは業種によって分かれていますが、フリーランスの多くが属する「(飲食店業以外の)サービス業」は第5種事業に分類され、みなし仕入率は50%となっています。

簡易課税における支払消費税の計算方法は以下のようになります。

売上によって預かった消費税ー売上によって預かった消費税×みなし仕入率

簡易課税制度を適用するには「消費税簡易課税制度選択届出書」を事前に提出していなければいけません。

納付時期と払い方

消費税の支払い対象者となった場合にのみ、「消費税の課税事業届出書」を管轄税務署に提出し、消費税の確定申告をおこないます。フリーランス(個人事業主)の確定申告期限は翌年の3月末と定められており、1~12月の納税額を算出し申告と納付を済ませます。

消費税は国税と地方税に分けられますが、どちらも同じ書類で申告できます。また、前年度の消費税納付金額に応じて、消費税中間申告による納税が発生する、と納税回数が異なる点に注意してください。

また売り上げが減ったことにより再び免税業者に戻る際ためには、納税義務者ではなくなったことを示す届出書を提出する必要があります。

国民健康保険料

国民健康保険は、社会保険などの保険制度に属さない方が加入するものです。社会保険との大きな違いは以下の2つとなります。

- 世帯単位で保険料が算出される

- 加入者の人数・年齢・収入などにより保険料が決定する

扶養人数に応じて支払額が大きく変わるため、自分の家庭環境においてどの程度の負担になるかをしっかり把握しておく必要があります。

計算方法

国民健康保険料の計算方法や税率は市区町村によって異なるので、具体的な数字を示すことはできません。しかしざっくりと説明するならば、所得金額に対してさまざまな基礎控除を差し引き、扶養家族全員分の保険料を足し合わせた結果が支払総額となります。

納付時期と払い方

国民健康保険料の納付時期も自治体によって異なります。普通徴収と特別徴収の2種類が用意されており、前者は原則として毎月支払うことになりますが、自治体によっては「6月から翌年3月まで」など、支払わなくてよい月が設定されています。後者についても規則はさまざまです。

支払い方法も自治体ごとに異なっていますが、おおむね以下のような方法が提供されています。

- 金融機関による口座振替

- コンビニエンスストアでの納付

- クレジットカードによる納付

- 電子マネーによる納付

国民年金

日本に在住する20歳以上60歳未満のすべての人が加入する年金です。個人事業主としてフリーランスをしている場合は第1号被保険者(国民年金加入者)に分類されるため、保険料は自分で納める必要があります。

計算方法

国民年金保険料は毎年見直しがおこなわれます。保険料は一律であり、売上や所得によって違いが生まれることはありません。

令和4年度における国民年金保険料は1ヶ月あたり16,590円です。しかしまとめて前払いすることにより割引が適用されるので、お得となります。

納付時期と払い方

国民年金保険料の納付期限は「納付対象月の翌月末日」と定められています。

納付方法としては、口座振替やクレジットカード払い、各種金融機関や郵便局への納付などが用意されています。

経費にできる税金とできない税金

税金の中には、経費として計上できるものとできないものの2種類があります。当然ながら経費にできるものは経費にしたほうが、税額支払総額を低く抑えることができてお得になります。

ここでは税金と経費の関わりについて解説します。

経費にできない税金

まず基本的な考え方として、ほとんどの税金は経費にできないということを押さえておいてください。そのため所得税や住民税などを経費にすることはできませんし、仕事で使っていない自宅の固定資産税なども経費にはできません。

経費にできる税金

原則として税金は経費にできませんが、仕事に関係する税金ならば経費にできる可能性はあります。

代表的なのは個人事業税です。個人事業税は事業をおこなっている方だけが納める税金であり、仕事に大きく関係するため経費として計上できます。また免税事業者が支払う消費税も売上に対して課税されるものなので、仕事に関係する税金として経費にできます。

同様に固定資産税も、仕事に関係する場合は経費にできます。例えば自宅の一部を仕事場として使っているのであれば、固定資産税のうち仕事場にあたる部分のみを経費にできます。具体的には仕事場として使っている面積の割合を計算し、それが30%なら固定資産税の30%を経費にできることになります。

他には印紙税や登録免許税なども、租税公課という勘定科目で処理すれば経費として計上できます。

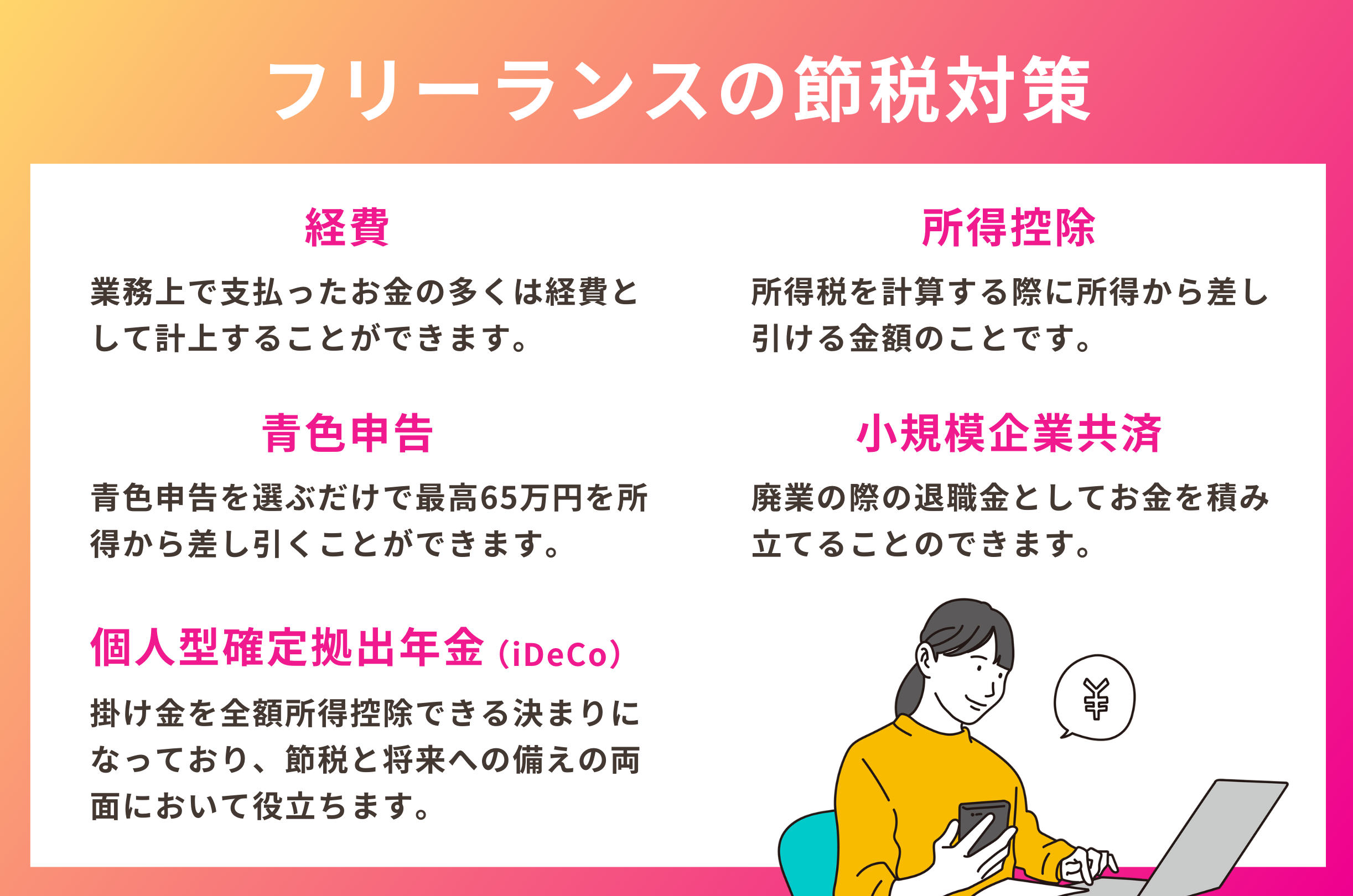

フリーランスの節税対策

フリーランス(個人事業主)が確定申告をおこなう際、節税するための方法がいくつか用意されています。手元に少しでも資金を残すためにも、節税に関する知識はしっかり押さえておくべきでしょう。

ここでは代表的な節税方法について、一通り解説します。

経費

業務をおこなうために支払ったお金の多くは経費として計上することができます。結果として課税所得を低く抑えることができ、節税につながります。

経費として計上できるかどうかのざっくりとした判断基準は「事業内容や売上に関係しているかどうか」です。しかし定義の曖昧な部分も多いので、はっきりさせたい場合は確定申告に際して税理士に相談するのがよいでしょう。

一般的には以下のようなものが経費として計上できます。

| パソコンや机などの代金 | 消耗品費(10万円以上なら減価償却費) |

|---|---|

| 電車賃やタクシー代など | 旅費交通費 |

| クライアントとの飲食代やお歳暮代金など | 接待交際費 |

| 電気代・水道代・ガス代など | 水道光熱費 |

| 携帯電話やインターネットの利用料金 | 通信費 |

| 自宅兼事務所の家賃や駐車場代など | 地代家賃 |

所得控除

所得控除とは、所得税を計算する際に所得から差し引ける金額のことです。所得控除を適用することによって、確定申告における課税所得が少なくなるので、結果として所得税を低く抑えられます。

主な所得取得控除と特徴を表にまとめてみたので、参考にしてみてください。

| 所得控除の種類 | 特徴 |

|---|---|

| 基礎控除 | 収入のあるすべての人が対象。所得が2,400万円以下なら一律で48万円を控除する。 |

| 医療費控除 | 年間で支払った医療費から「保険金等で補填された金額」と「10万円」を差し引いた金額を控除する。 |

| 配偶者控除 | 所得48万円以下の配偶者がいる場合、最高で38万円を控除する。 |

| 扶養控除 | 16歳以上で所得48万円以下の扶養家族がいる場合、1人当たり38~63万円を控除する。 |

| ふるさと納税 | 任意の自治体に自由に寄付できる制度。年間上限額内であれば寄付額△2,000円が全額控除の対象となる。 |

青色申告

確定申告には白色申告と青色申告の2種類がありますが、青色申告のほうが税金を安くすることができるのでおすすめです。以下で青色申告のおおまかなところを解説していきます。

青色申告のメリット

青色申告の最大のメリットは「青色申告特別控除」です。確定申告の方法として青色申告を選ぶだけで、最高65万円を所得から差し引くことができます。

例えば所得が500万円であった場合、500万-65万=435万円をもとに税金の計算をすることになるので、所得税を安くすることが可能になります。

他にも以下のようなメリットが青色申告には用意されています。

- 今年の赤字を翌年以降の所得から差し引ける

- 家族への給与を経費にできる

- 貸倒引当金を経費にできる

- 30万円未満の資産を取得した場合、一度に経費として計上できる

必要な帳簿記載づけ

青色申告をするためには、必ず帳簿記載付けが必要になります。帳簿記載付けや貸借対照表を添付しているかどうかで、控除額が以下のように変わってきます。

| 状況 | 控除額 |

|---|---|

| e-Taxで申請を行い、貸借対照表を添付している | 65万円 |

| e-Taxで申告していないが、貸借対照表を添付している | 55万円 |

| 簡易帳簿で記帳している | 10万円 |

| 上記以外 | 10万円 |

勘定科目

帳簿記載付けにおいては勘定科目がとても重要になります。勘定科目とは、資金が増えたり減ったりしたときの理由のことで、正しい勘定科目を見れば「そのお金がどのような理由で出入りしたのか」がすぐわかるようになっています。

勘定科目の種類はたくさんあり、すべてを覚えるのは不可能に近いのですが、できる限り現実に即した勘定科目を選んで帳簿記載付けをすることが必要になります。

小規模企業共済に加入する

小規模企業共済とは、廃業の際の退職金としてお金を積み立てることのできる仕組みのことです。節税のためだけではなく、将来の備えとしてもおおいに役立ちます。

個人事業主でも加入することができ、掛け金をすべて所得控除できるのが特徴。また共済に加入していることで、事業資金の借り入れも可能となります。

掛け金の月額は1,000円から7万円までの範囲内で自由に選択できます。前払いをした掛け金も1年以内であれば控除の対象となり、最大で168万円の所得控除が可能となります。

掛け金は加入後にも増減させることができるので、収入が安定しない事業をおこなっていても加入しやすくなっています。

個人型確定拠出年金(iDeCo)に加入する

個人型確定拠出年金(iDeCo)も、掛け金を全額所得控除できる決まりになっており、節税と将来への備えの両面において役立ちます。

個人型確定拠出年金とは、自分で内容を構築する年金制度のことで、日本に住んでいる20歳以上60歳未満の人であれば誰でも加入できます。

加入者は毎月一定の金額を積み立て、用意された金融商品で運用していきます。掛け金の支払いを休止したり再開したりすることはいつでもできますが、60歳まで引き出すことができない点には注意が必要です。

60歳以降になったら、年金あるいは一時金の形式で運用した額を受け取ることができます。運用によって得た定期預金利息と投資信託運用益は非課税となります。

フリーランスの税金に関するよくある疑問

フリーランスの税金に関するよくある疑問に回答していきます。

- 税金をシミュレーションできるサイトはない?

- 主に個人事業主の税金についてシミュレーションできるサイトは、いくつかあります。「税金 シミュレーション」などで検索するとヒットするので、複数のサイトを試してみて、もっとも使いやすいものをブックマークしておきましょう。ここでは代表的なところを紹介しておきましょう。

個人事業主のかんたん税金計算シミュレーション – スモビバ!

個人事業主のかんたん税金計算 | 確定申告あんしんガイド

個人事業主の税金をパッと計算|保険料や手取りもシミュレーション | 税金・社会保障教育 - フリーランスの税金は高すぎる?

- 結論からいうと、フリーランスだからといってそれ以外の人と比べて税金が高くなることはありません。むしろ逆にフリーランスのほうが税金が安くなるケースもあります。

フリーランスの税金のほうが安くなるケースにおけるポイントとなるのは、経費と控除です。この2つの要素をフル活用することによって、会社勤めをしてるビジネスパーソンと比べて同じ所得でも税金を低く抑えることが可能となります。 - 税金を払わないとどうなる?

- 税金を納付期限までに納めなかった場合には、本来納めるべき税金の他に延滞金が加算されます。

さらにそれを滞納したまま放置していると、延滞金が加算される以外に、給料や預貯金、不動産等の差し押さえ、さらには差し押さえた税金の換金などの処分を受ける場合があります。

それらの処分を免れようとして、財産を隠蔽・損壊したり価値を減少させたりした場合には、懲役や罰金など一定の刑罰を科すことが定められています。これらは形式上だけの話ではなく、実際に裁判にまで発展した事例もあるので注意が必要です。

税金の支払いを延滞してもメリットは一切ないので、しっかりと納付期限までに納めるようにしましょう。うっかり延滞してしまった結果、督促状が届いたのであれば、無視することなく直ちに対応するようにしましょう。

税金については税理士に相談してみよう

フリーランスは税金に関することをすべて自力でおこなわなければいけません。しかし日々の業務で忙しい中、税金に関する処理もミスなくおこなうのは大変な作業であり、そのことによるトラブルが発生する可能性もあります。

税金関係の処理については、可能な限り税理士に任せることをおすすめします。毎月の顧問料を払う必要はありますが、税理士を依頼する雇うことにより、確定申告のための書類の管理や計算などをすべて税理士に一任できますし、結果として申告漏れをなくすことができます。

また税務調査が入った場合にも、顧問税理士に依頼すを雇っていることでしっかりとした応対をすることができ、余計な心配をすることなく乗り切ることができるでしょう。

税理士を上手に活用することで、細かい税金の処理に時間と注意力を奪われることなく自分の業務に集中することが可能となります。それがゆくゆくは事業の成功にもつながっていくはずです。

まとめ

フリーランスが把握しておくべき税金の詳細について、一通り解説してきました。

フリーランスは自分のことを自分で決定できる自由度がある一方、すべてを自力でこなさなければならない責務もあるため、何も知らないままでは大きな苦労を伴います。本業以外のところで時間を取られてしまい、うまく授業に集中できない事態に陥ることも少なくありません。

税金に関してうまくやっていくために必要なのは、しっかりとした知識と理解です。そして理解したうえで税理士を利用するなどの対策を練ることで、税金に関する作業コストをかなり低く抑えることが可能になります。

この記事を参考にして、ぜひ税金との向き合い方についての理解が深まれば幸いです。きちんと考えてみてください。

税理士登録:2013年

税理士登録番号:123285

2008年5月よりデロイト トーマツ税理士法人GES部門に勤務し、海外拠点を多く持つ日本・海外企業に対する国際人事異動に関するアドバイザリー業務などに従事。

2011年11月、ビジネスタックスサービス部門に異動し、約9年間勤務。マネジャーとして国内上場企業や外資系企業の税務コンサルティング業務及び税務コンプライアンス業務、税務顧問及び業務効率化提案などを行ってきた。

2020年12月、約12年間マネジャーとして勤務したデロイト トーマツ税理士法人を退職。

2021年1月にsankyodo税理士法人に参画し、同月、横浜オフィス所長に就任。

CLOSE

CLOSE