初めて確定申告をする際、白色申告と青色申告のどちらにするか迷ってしまいますよね。青色申告のほうが節税できるとは聞くものの「青色は難しそうだし、白色にしようかな」と悩まれている方も多いのではないでしょうか。

白色申告は簡単に済ませることができるので、初心者の方でも取り組みやすい申告方法です。

今回は、白色申告の特徴やメリット、確定申告の流れについて解説します。白色申告の基本的な特徴から確定申告の全体像、また、青色申告の節税効果まで押さえられる内容となっています。

また、確定申告書の作成で悩まれているのであれば、サン共同税理士法人にお問い合わせください。税務申告や記帳代行など、税務に関するサポートを提供しております。相談はお電話・メールにて受け付けております。ぜひお気軽にご相談ください。

目次

白色申告とは?

白色申告とは、確定申告を行う方法の一つです。もう一方の青色申告よりも簡素化されており、初心者の方でも比較的簡単に手続きを行えます。青色申告では「複式簿記」という複雑な記帳方法での申告が求められます。一方、白色申告で必要なのは簡易的な「単式簿記」です。

青色申告は白色申告に比べて複雑で手間がかかりますが、税金面で優遇されます。例えば、青色申告であれば、最大65万円の所得控除を受けられます。白色申告にこのような特別な控除はありません。白色申告は税金面での優遇を受けられない代わりに、手続きが簡単な確定申告方法だといえます。

参考:個人で事業を行っている方の記帳・帳簿等の保存について|国税庁

白色申告のメリット

白色申告のメリットは以下の2点です。

- 記帳方法が容易なので手続きがしやすい

- 申告のための届出が不要

前述の通り白色申告は「単式簿記」といい、直感的に理解しやすい記帳方法が用いられています。会計知識がなくても簡単に記帳できます。

また、青色申告をする場合は、申告をしようとする年の3月15日まで(新規開業の場合は開業から2ヶ月以内)に所轄の税務署に「所得税の青色申告承認申請書」を提出しなければなりません。

一方、白色申告は申請書の事前提出は不要です。青色申告の申請書を出さなければ、自動で白色申告として扱われます。

白色申告の必要書類

白色申告を行う際に必要な書類は以下の3点です。

- 収支内訳書

- 確定申告書

- 各種控除に関する証明書

それぞれ具体的に解説します。

収支内訳書

収支内訳書とは、1年間(1月1日〜12月31日)の所得金額を算出するために作成する書類です。売上から売上原価や経費などを差し引くと所得金額が求められます。

収支内訳書に記載するのは、以下の項目です。

- 売上金額

- 売上原価

- 必要経費

節税目的で事業と関係のない経費を算入すれば、税務調査で指摘され、ペナルティが課せられる恐れがあります。収支内訳書の記入は慎重に行いましょう。

関連記事:税務調査って具体的に何をするの?税理士が分かりやすく解説

確定申告書

確定申告書は、納める税金または還付される税金を算出するために作成する書類です。収支内訳書で算出した所得金額から各種控除を差し引き、規定の税率をかけて税額を求めます。

確定申告書に記載するのは、主に以下の項目です。

- 収入金額

- 所得金額

- 控除額

- 納める税金または還付される税金

控除とは社会保険料控除や基礎控除、生命保険料控除など、課税の対象とならない金額を所得金額から差し引くことです。控除額が大きいほど納める税金は少なくなります。

また、収入を得る際に必要以上の税金が源泉徴収で差し引かれていた場合には、税金が還付されることもあります。

関連記事:確定申告で源泉所得税の還付が受けられるケースと方法を解説

各種控除に関する証明書

控除を受ける場合は、控除対象の支払いがあったことを証明する書類が必要です。

| 控除の種類 | 必要書類 |

| 社会保険料控除 | 社会保険料控除証明書など |

| 小規模企業共済等掛金控除 | 支払い証明書など |

| 生命保険料控除・地震保険料控除 | 支払い証明書など |

| 医療費控除 | 医療費控除の明細書 |

| 寄附金控除 | 寄付金の受領書など |

| 住宅ローン控除 | 住宅借入金等特別控除額の計算明細書など |

これらの書類の多くは、保管しておけば添付しなくても構いません。ただし、申告期限から5年間は提出を求められることがあり、提出できない場合は確定申告書に不備があったとみなされます。

参考:確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)|国税庁

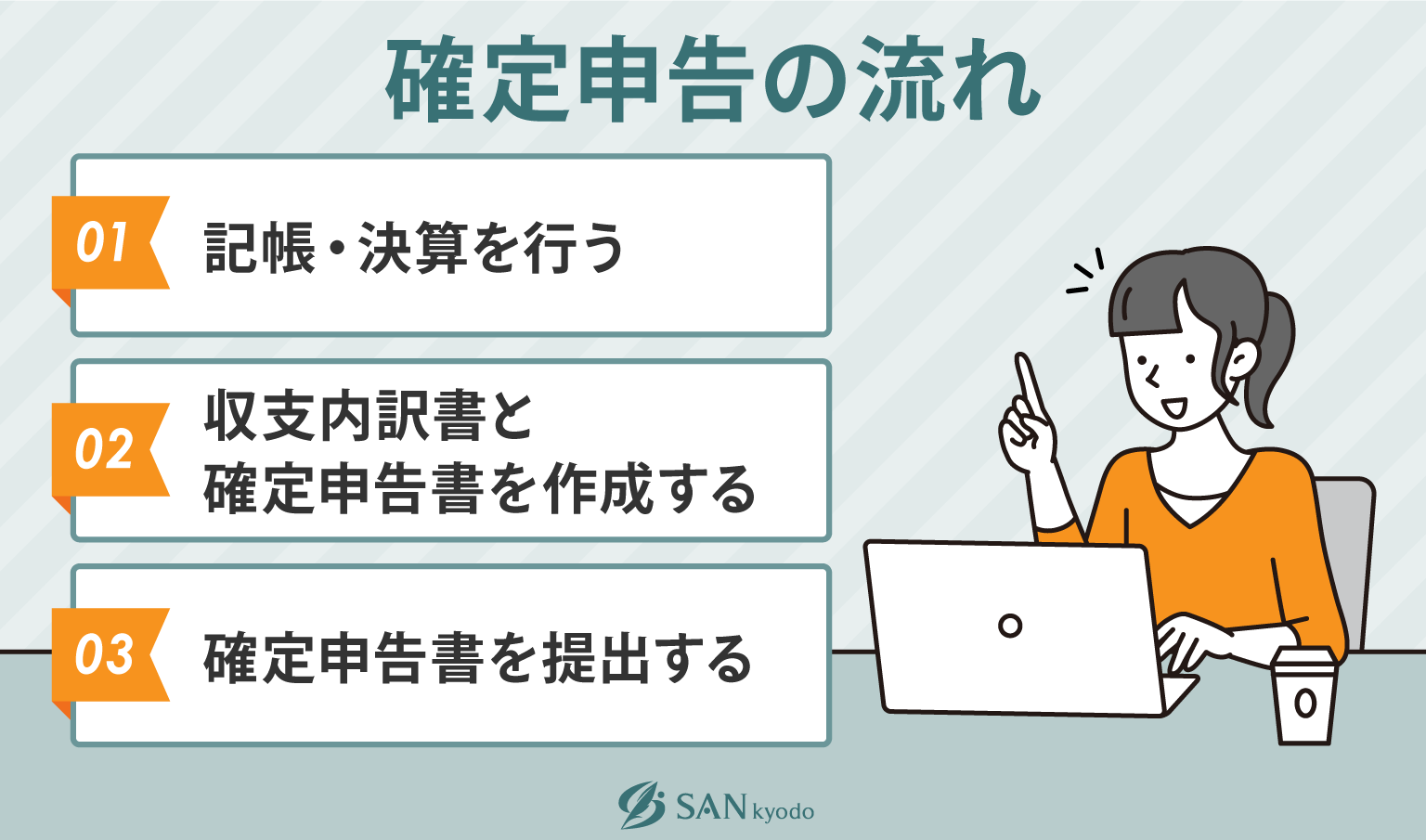

確定申告の流れ

それでは、確定申告の流れを確認しましょう。確定申告は、以上の手順で進めます。それぞれ具体的に解説します。

記帳・決算を行う

申告前にしなくてはならないのが記帳作業と決算作業です。記帳とは売上や経費、取引の年月日などを帳簿に記載する業務です。白色申告では個別の取引を詳細まで記載する必要はなく、日々の合計金額をまとめても構いません。

また、決算とは年度末に事業収支をまとめる作業です。売上をまとめ、該当年度の売上原価や算入経費を明らかにするために、棚卸表や減価償却費の計算などを行います。

収支内訳書と確定申告書を作成する

次に、収支内訳書と確定申告書を作成します。まず収支内訳書を作成し、そのあと確定申告書を作成するのがおすすめです。

納める税金は、課税所得金額に規定の税率をかけて計算します。確定申告書では売上と所得金額を記載しますが、どのような経費を差し引いて所得金額を求めたのかは記しません。

そこで、所得金額の根拠となるのが収支内訳書です。収支内訳書では売上原価や必要経費などを詳細に記載し、所得金額を算出します。先に収支内訳書で所得金額を求め、その金額を確定申告書に記載するのが自然な流れです。

確定申告書を提出する

収支内訳書と確定申告書の2つの書類が完成したら、確定申告書を提出します。提出方法は以下の3種類です。

- 税務署窓口へ持参する

- 税務署に郵送する

- e-Taxを使ってネットで提出する

税務署へ持参する場合は、窓口に提出するだけでなく、時間外収受箱への投函も可能です。その場合、申告書の控えと返信用封筒を同封すれば、収受日付印が押された申告書の控えが返送されます。

税務署まで行くことや郵送するのが面倒な場合は、e-Taxでの提出がおすすめです。24時間受付されるので、好きなタイミングで申告書を提出できます。

確定申告書の作成方法

確定申告書の作成方法は以下の3つです。

- 国税庁の確定申告書作成コーナー

- 会計ソフト

- 手書き

それぞれの方法を詳しく解説します。

国税庁の確定申告書作成コーナー

国税庁の確定申告書作成コーナーを使えば、画面の案内にしたがって作業を進めるだけで申告書を作成できます。確定申告書作成コーナーを利用するメリットは以下の通りです。

- 金額を入力すれば自動で計算されるので計算ミスがない

- 案内にしたがって進められるので迷わない

- 作成したデータは翌年の申告時にも読み込み可能

確定申告が初めてで進め方に不安のある方や、計算ミスを防ぎたい方は確定申告書作成コーナーの利用をおすすめします。

会計ソフト

会計ソフトを利用すれば、日常業務の帳簿付けから確定申告の手続きまでをスムーズに行えるでしょう。会計ソフトを活用するメリットには以下が挙げられます。

- 直感的に使いやすく、確定申告書の作成から提出までがスムーズ

- クレジットカードや銀行口座と連携でき、仕訳しやすい

- スマホでも利用できるソフトがある

会計ソフトを使えば、会計知識があまりなくても複式簿記による記帳が可能です。将来的に青色申告で確定申告をしようと考えている方は、今のうちから会計ソフトに慣れておくのが得策です。

手書き

確定申告書用紙を税務署や市区町村の窓口で入手するか、国税庁のサイトからプリントアウトすれば、申告書を手書きで作成できます。確定申告書を手書きで作成するメリットは以下の通りです。

- 税務署で相談しながら作成できる

- パソコンが苦手な方でも作成できる

ただし、手書きは記載ミスや計算ミスが起きる可能性が高くなります。パソコン操作が苦手な方以外は、手書きで確定申告書を作成するのはおすすめできません。

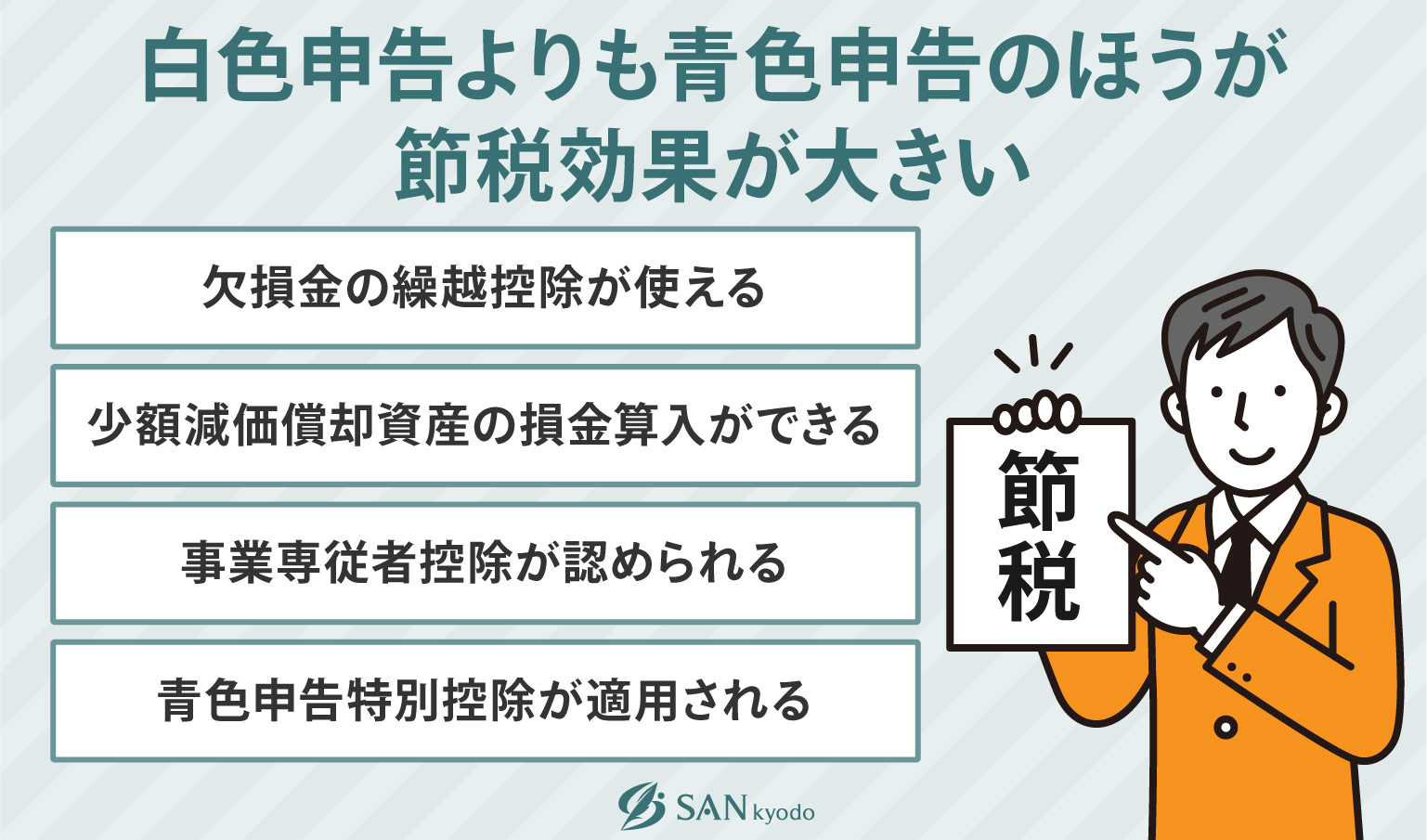

白色申告よりも青色申告のほうが節税効果が大きい

青色申告で受けられる節税効果は、主に上記の通りです。それぞれ具体的にお伝えします。

欠損金の繰越控除が使える

青色申告の場合「欠損金の繰越控除」が適用されます。欠損金の繰越控除とは、事業で生じた損失を翌年から最大3年間、所得金額から差し引くことができるというものです。

例えば、2023年に80万円の赤字だったとします。2024年に20万円の黒字、2025年に50万円の黒字、2026年に70万円の黒字だったとしましょう。

赤字の年の翌年から3年間以内であれば黒字を相殺できるので、2024年と2025年の事業所得はゼロになります。さらに10万円分の赤字が残っているので、2026年の所得金額は60万円となります。

このように、赤字を翌年以降の黒字と相殺すれば、所得金額は少なくなり納税額を抑えられるでしょう。

少額減価償却資産の損金算入ができる

青色申告の場合、10万円以上30万円未満の資産を購入年に一括で経費にできる「少額減価償却資産の損金算入」を活用できます。

通常、10万円を超える資産を購入すると、分割で数年にわたって経費として計上します。これが減価償却といわれるものです。青色申告の少額減価償却資産の損金算入を利用することで、一括で経費にできる金額が30万円まで範囲を広げられます。

ただし、少額減価償却資産の損金算入は、年間300万円までと定められているので注意しましょう。

事業専従者控除が認められる

青色申告者には「事業専従者控除」が認められ、家族への給与も経費扱いにできます。事業専従者の条件は以下の通りです。

- 事業主と生計を一にしている配偶者や15歳以上の親族

- その事業に専ら従事している

この制度を活用するには、申告をしようとする年の3月15日までに「青色事業専従者給与に関する届出書」を税務署に提出する必要があります。

青色申告特別控除が適用される

個人事業主やフリーランスの場合でも、メリットが大きいのが「青色申告特別控除」です。記帳方法や申告方法によって控除可能な額は以下のようになります。

| 記帳方法 | 申告方法 | 控除額 |

| 単式簿記 | 青色申告 | 10万円 |

| 複式簿記 | 青色申告 | 55万円 |

| 青色申告(e-Taxを利用) | 65万円 |

白色申告に関するよくある質問

白色申告に関するよくある質問に回答します。

- スマホで白色申告はできる?

- マイナンバーカードを読み取れるスマートフォンとマイナンバーカードがあれば、e-Taxで白色申告ができます。

スマートフォンでe -Taxを利用する場合は「マイナポータルアプリ」をあらかじめインストールしておきましょう。マイナンバーカードの読み取り可能なスマートフォンは、「公的個人認証サービスポータルサイト(PDF)」で確認できます。

- 白色申告の経費に上限はある?

- 白色申告をする場合も、特に経費の上限はありません。しかし、節税目的だけのために経費を膨らませると、脱税の疑いを持たれるので控えましょう。

経費はあくまで「事業に必要なもの」にかかったお金です。不要なものまで経費にすることはできません。不正が摘発されれば追加で税金を納めることになるので、適正な経費のみ計上するようにしましょう。

確定申告がよく分からない方はサン共同税理士法人へご相談を

白色申告は確定申告を簡単に済ませられますが、節税効果は青色申告に劣ります。したがって、節税よりも申告の手軽さを重視する方に白色申告をおすすめします。白色申告を行う方は、本記事でお伝えした必要書類や申告手順・方法を確認しながら作業を進めてみてください。

サン共同税理士法人では、確定申告に関するご相談をお受けしています。確定申告書の作成で悩まれているのであれば、一度税理士に相談してみてはいかがでしょうか?相談はお電話・メールにて受け付けております。ぜひお気軽にご相談ください。

税理士登録:2013年

税理士登録番号:123285

2008年5月よりデロイト トーマツ税理士法人GES部門に勤務し、海外拠点を多く持つ日本・海外企業に対する国際人事異動に関するアドバイザリー業務などに従事。

2011年11月、ビジネスタックスサービス部門に異動し、約9年間勤務。マネジャーとして国内上場企業や外資系企業の税務コンサルティング業務及び税務コンプライアンス業務、税務顧問及び業務効率化提案などを行ってきた。

2020年12月、約12年間マネジャーとして勤務したデロイト トーマツ税理士法人を退職。

2021年1月にsankyodo税理士法人に参画し、同月、横浜オフィス所長に就任。

2025年8月にsankyodo税理士法人 名古屋オフィス所長に就任。

CLOSE

CLOSE