節税事例

消費税の節税

消費税の納税額ってどのように計算されるのですか?

預かった消費税から支払った消費税を差し引いて納付します。

売上のうちお客様から預かった消費税分は国に納付する必要があります。

たとえば1100万円の売上があるとすると10%相当の100万円はお客様から預かった消費税なので国に納付する必要があります。

ただし、逆に払った消費税は差し引くことができます。

たとえば550万の仕入があったとすると50万は業者に支払った消費税なので納付する消費税から差し引くことができます。

なお、給与の支払は消費税法上で非課税と規定されておりますので消費税を支払わなくていいのですが当然消費税を支払っていないので納付する消費税から差し引くことができないという点に注意が必要です。

(給与の支払がある分、消費税が利益の10%とはならなくなります)

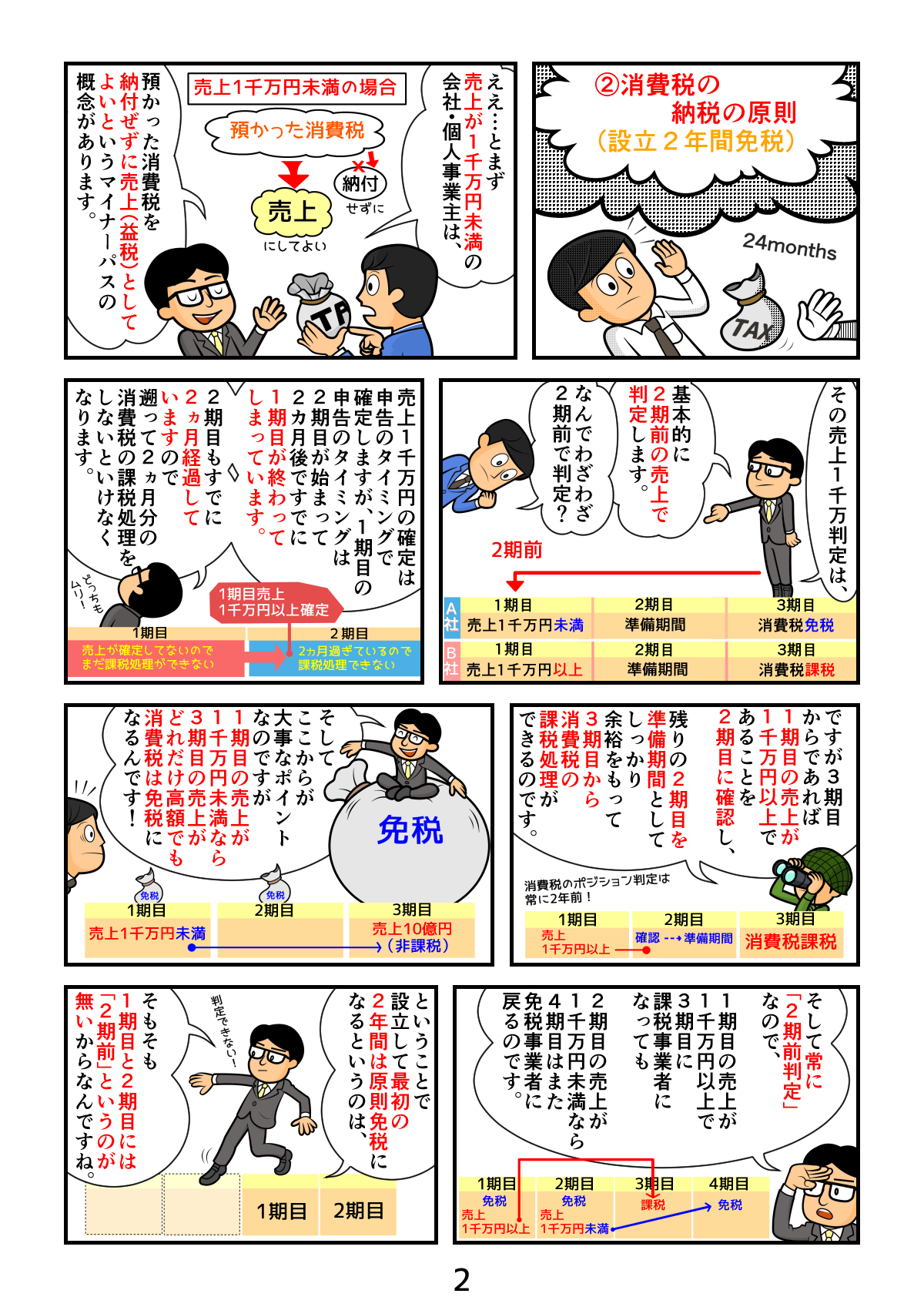

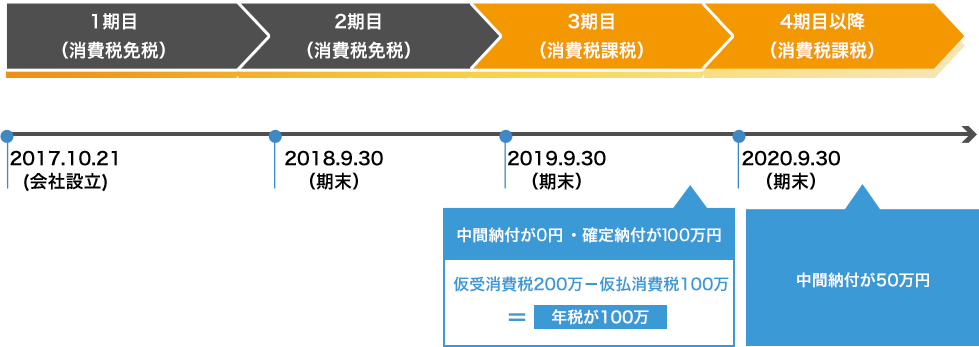

消費税は期首資本金1千万円未満等の条件をクリアできていれば、

新設法人は1期目と2期目は消費税免税とできます

設立(起業)して2年間は納税しなくていいと聞いたのですが本当ですか?

はい、基本的にはその理解で合っていますが例外があります。

消費税は平成元年に導入されましたが、消費税の申告は手間であれば小規模な零細企業でも申告・納付しないといけないのかという問題があります。

そこで売上が少額な会社(又は個人事業主)は消費税の納税が免除されるということになっています。

具体的には売上が1千万円超の会社は消費税を納めるということにしようとなっています。

逆をいえば、売上が1千万円以下の会社は小規模零細企業として消費税の申告はパスしてあげようという規定になっています。

なので売上が1千万円以下の会社は預かった消費税を納付せずに売上(益税)としてよいというマイナーパスの概念を持っています。

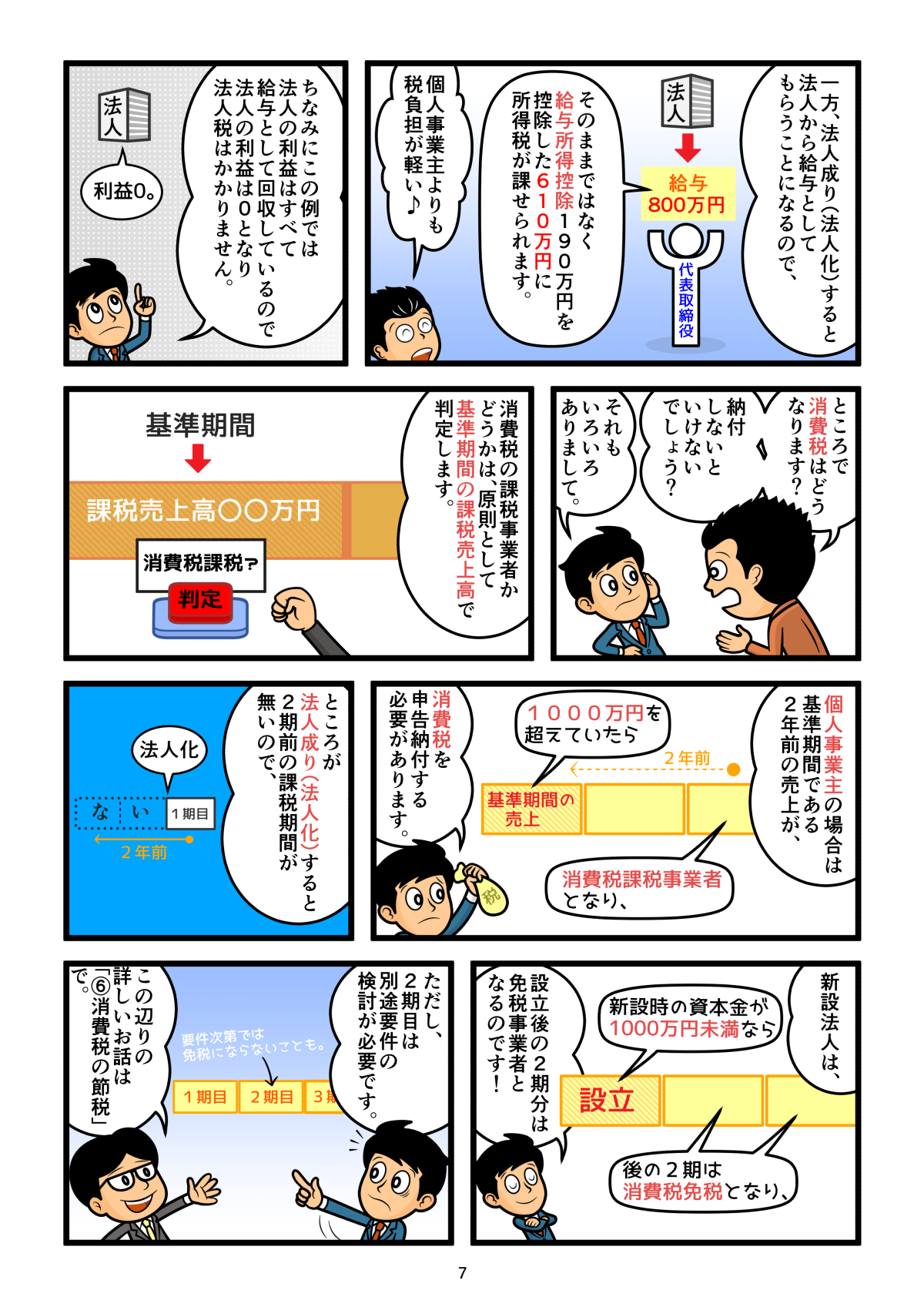

ここからがポイントなのですが、売上1千万円の判定は基本的には2期前の売上で判定するということになります。

3期目の消費税の課税か免税のポジション判定は1期目の売上が1千万を超えるかどうかで判定することになります。

なぜ2期前判定かといいますと、たとえば1期目の売上が1千万超かどうかが確定するのが1期目が終わった2か月後の申告のタイミングとなりますので、仮に1期目の売上が1千万円超であったとしても、1期目の期首から遡って消費税の課税事業者としての会計処理をすることやレジの処理をすることができず、また2期目もすでに2ヶ月経過しているため

2期目も課税事業者になるための準備期間とし、3期目から消費税が課税事業者になる、という制度になっています。

なので消費税のポジション判定は常に2期前ということになります。

仮に3期目の売上が1億、10億とあったとしても1期目の売上が1千万円以下であれば3期目は消費税を納めなくてよいというところが大きなポイントになります。

また、常に2期前でのポジション判定なので、1期目の売上が1千万円超で3期目が課税事業者になったとしても、2期目の売上が1千万円以下になればまた4期目は免税事業者に戻るということになります。

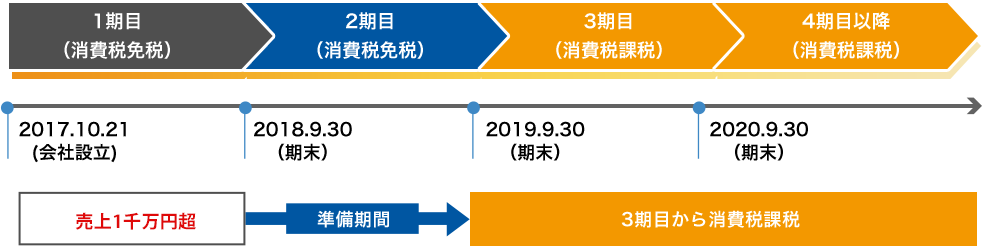

最初2年間は免税というのは1期目と2期目は2期前の事業年度がそもそも2期前の事業年度がない(個人事業主の場合は2期前は事業を行っていないから売上がない)ため、最初2年間が(原則として)免税となるということになります。

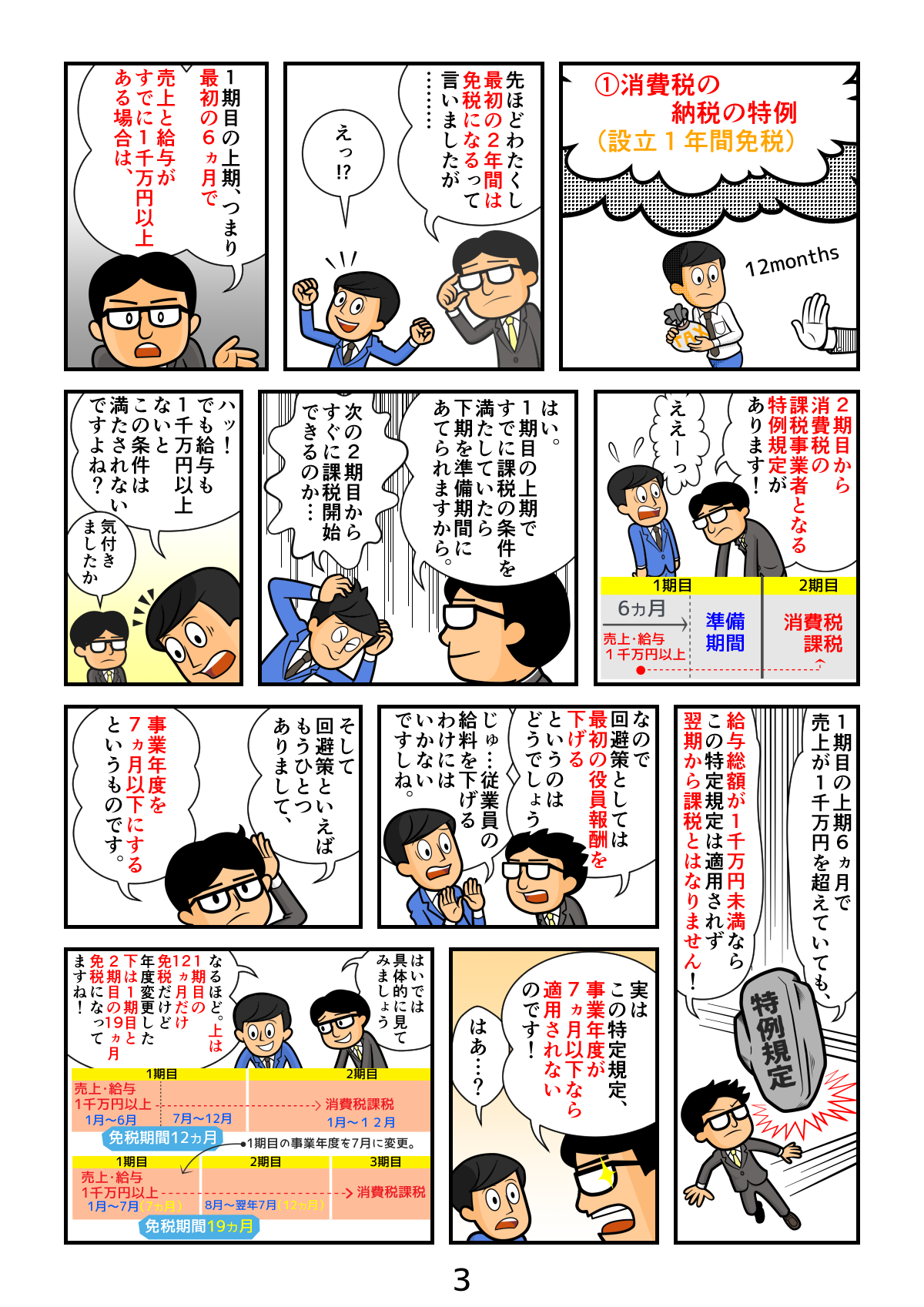

設立(起業)してから最初2年間は免税にならない例外とはどのような場合ですか?

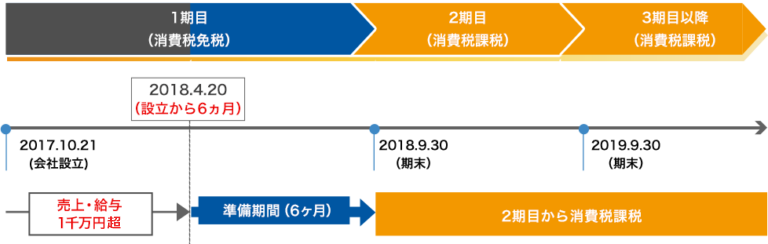

様々な例外規定がありますが、前年の最初6カ月間で売上と給与が両方とも1千万円を超えている場合は最初1年だけしか免税となりません。

設立1期目の上期(最初6カ月間)だけで既に売上が1千万円を超えている場合、下期(7か月目から12か月目まで)を準備期間とできるので翌期(2年目)から消費税を納付する(課税事業者となる)という規定があります。

https://www.nta.go.jp/law/shitsugi/shohi/22/10.htm

なお、この特例規定(翌期から課税事業者)を回避するポイントが2つあります。

1つはこの特例規定に限っては上期の売上が1千万円超となっていても、上期の給与総額が1千万円以下であればこの特例規定は適用されないということになっています。

従業員の給与は調整ができないかもしれませんが、給与総額には役員報酬も含まれますので、一つの回避策としては、最初の役員報酬を下げることによりこの特例規定に該当しないようにする、という論点があります。

設立後半年で売上と給与いずれも1千万円超となる場合、

2期目から消費税課税事業者となります

また、2つ目のこの特例規定の回避策のポイントとして事業年度を7か月以下とすることがあります。

この特例規定は消費税法上7か月以下の事業年度については適用されないと規定されています。

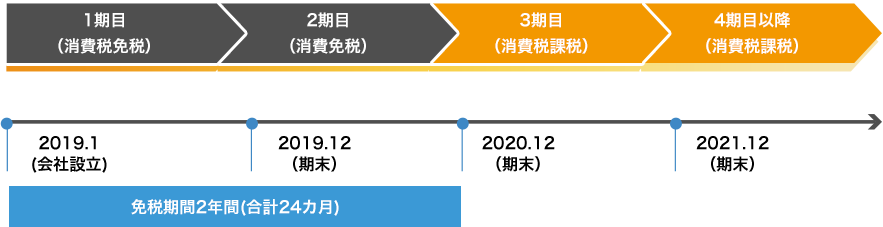

例えば、2019年1月に会社を設立し、通常は12月決算ですので、2019年1月から6月までの期間について、売上が1千万円超となり、給与総額も1千万円超だった場合は、何もしない場合は、2期目の2020年1月(2020年12月期)から消費税を納める対象となってしまいます。

ここで事業年度を7か月以下の場合はこの特例規定に該当しない、という回避策を取ることになります。

具体的には1期目の事業年度を7月決算(2019年1月~7月)とし、2期目(2019年8月1日~2020年7月期)から消費税の課税事業者となることを回避することができます。

何もしない場合は1期目(2019年1月~2019年12月)の12カ月間だけ免税事業者であったのが、事業年度変更により、1期目(2019年1月~2019年7月)と2期目(2019年8月~2020年7月)の合計19カ月間を免税とすることができます。

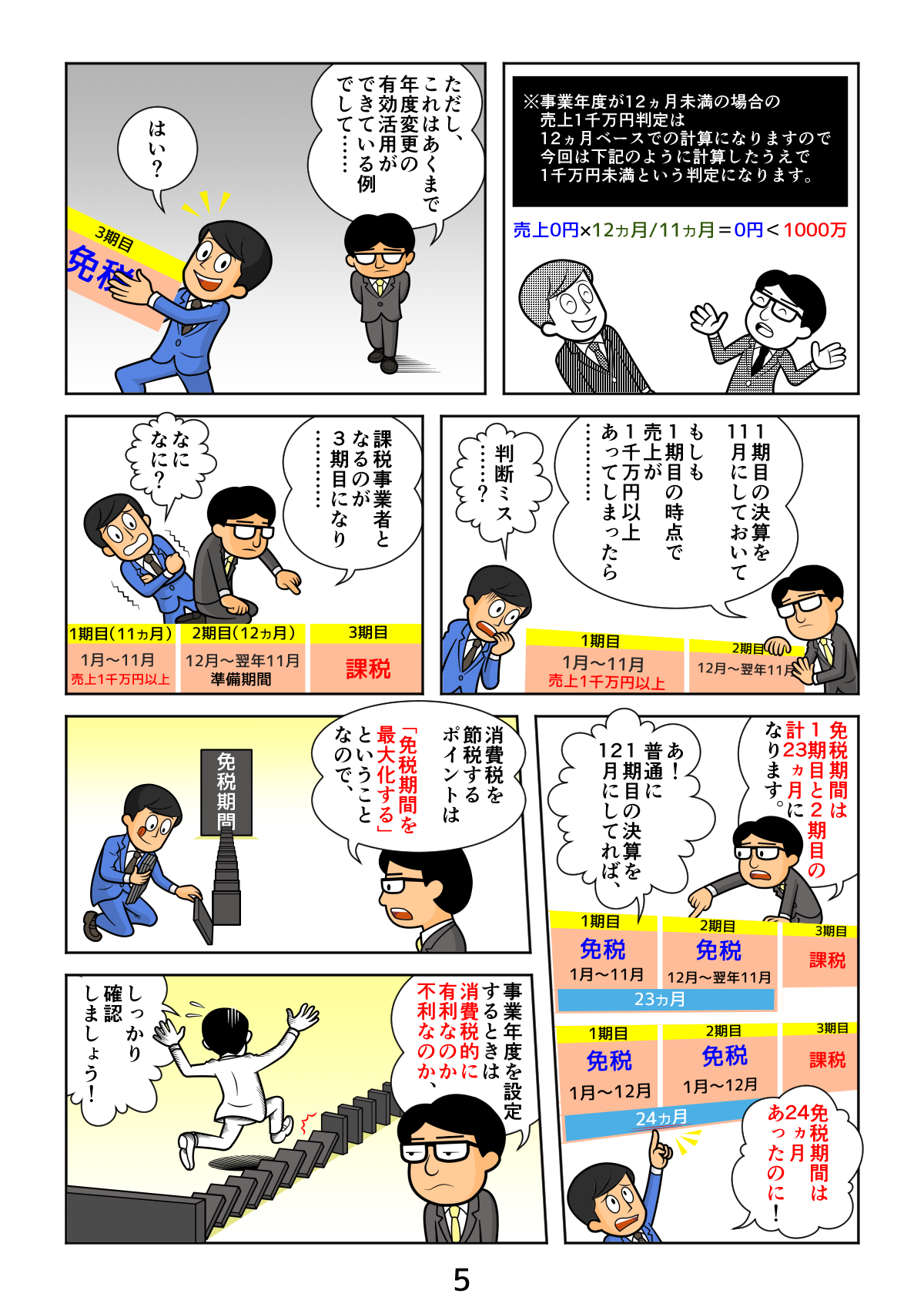

事業年度変更による消費税の節税(免税期間の最大化)とは?

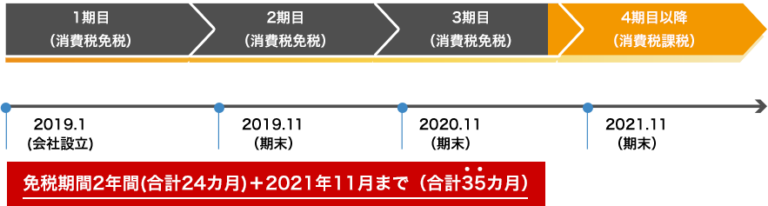

たとえば2019年1月に会社を設立して12月決算だったとして、最初11カ月間全く売上がなく、12カ月目に売上が2千万円あったとします。この場合でも1期目の売上が1千万円超なので3期目から消費税が課税事業者となりますので、免税期間は1期目(2019年1月~2019年12月)と2期目(2020年1月~2020年12月)の2年間(合計24か月間)になります。ここで、1期目の事業年度を売上の計上がない2019年11月末までとしていた場合はどうなるでしょうか。1期目の2019年11月期(11か月間)は売上が0円で売上が1千万円以下(注1)なので3期目も免税となります。具体的には、免税期間は1期目(2019年1月~2019年11月)と2期目(2019年12月~2020年11月)の2年間(合計23か月間)に加えて3期目(2020年12月~2021年11月)までの12か月間も免税となりますので、合計35カ月間免税となります。

12ヶ月目の売上が1千万を超える場合

この3期目の12カ月間が免税になるかどうかはビジネスの規模によりますが、3期目の売上が大きい場合には非常にインパクトが大きくなる可能性があります。(注1)事業年度が12か月未満の場合の売上1千万円判定は12か月ベースでの計算になりますので、今回は下記のように計算したうえで1千万以下という判定になります。

売上0円 × 12か月/11か月 = 0円≦1,000万

なお、1期目が11月決算(2019年11月末)だったとしてこの1期目の売上が1千万円以上であった場合、逆に消費税の免税期間は1期目と2期目の合計23か月間で1か月免税期間が短くなってしまうということになります。

消費税の節税のポイントとしては、免税期間を最大化する、ということになりますので、設定した事業年度が消費税的に不利になっていないか、という点はしっかりと確認をする必要があります。

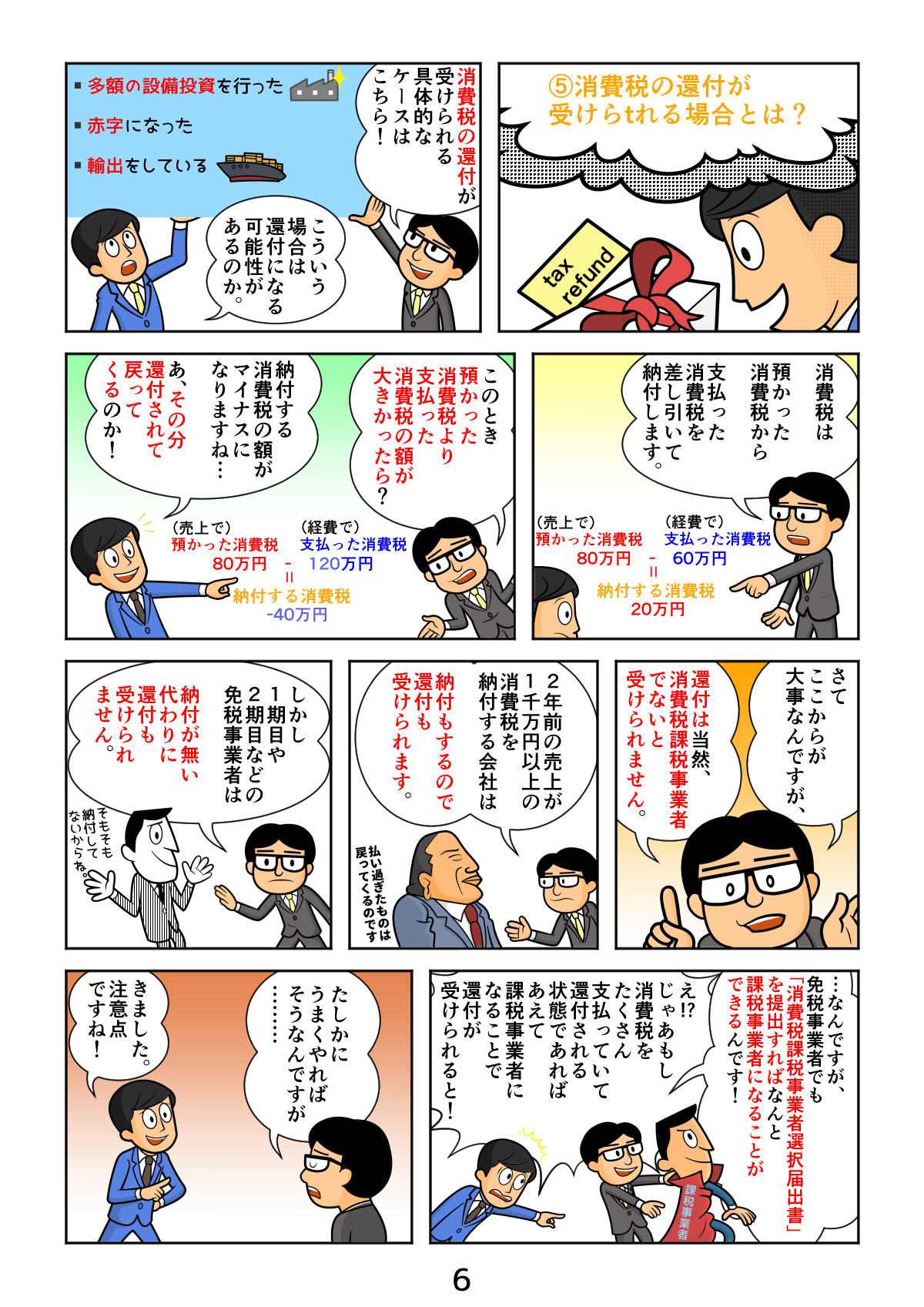

消費税の還付が受けられるケースがあると聞きましたがどのような場合ですか?

預かった消費税より支払った消費税の方が大きい場合は還付が受けられます。

具体的なケースとしては、多額の設備投資を行った場合、赤字の場合、輸出を行っている場合などは消費税還付になる可能性があります。

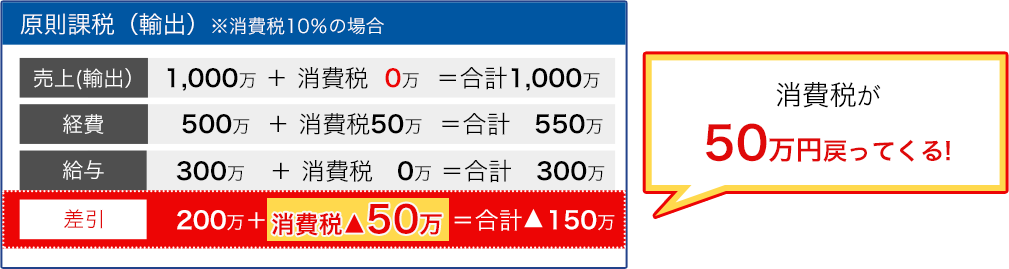

上記でも触れました通り、消費税は預かった消費税から支払った消費税を差し引いて納付します。

このときに、預かった消費税(図は100万)より支払った消費税(図は150万)の方が大きい場合、算式上マイナスとなった消費税(図は50万)は還付を受けることができます。

ここで大事になるのが、還付は消費税課税事業者でないと還付が受けられないということになります。

つまり、2年前の売上が1千万を超えるいわゆる課税事業者は消費税を納付する会社であるため還付も受けられる、逆を言えば、1期目や2期目などの消費税を納めない免税事業者は納付をしない代わりに還付も受けられないということになります。

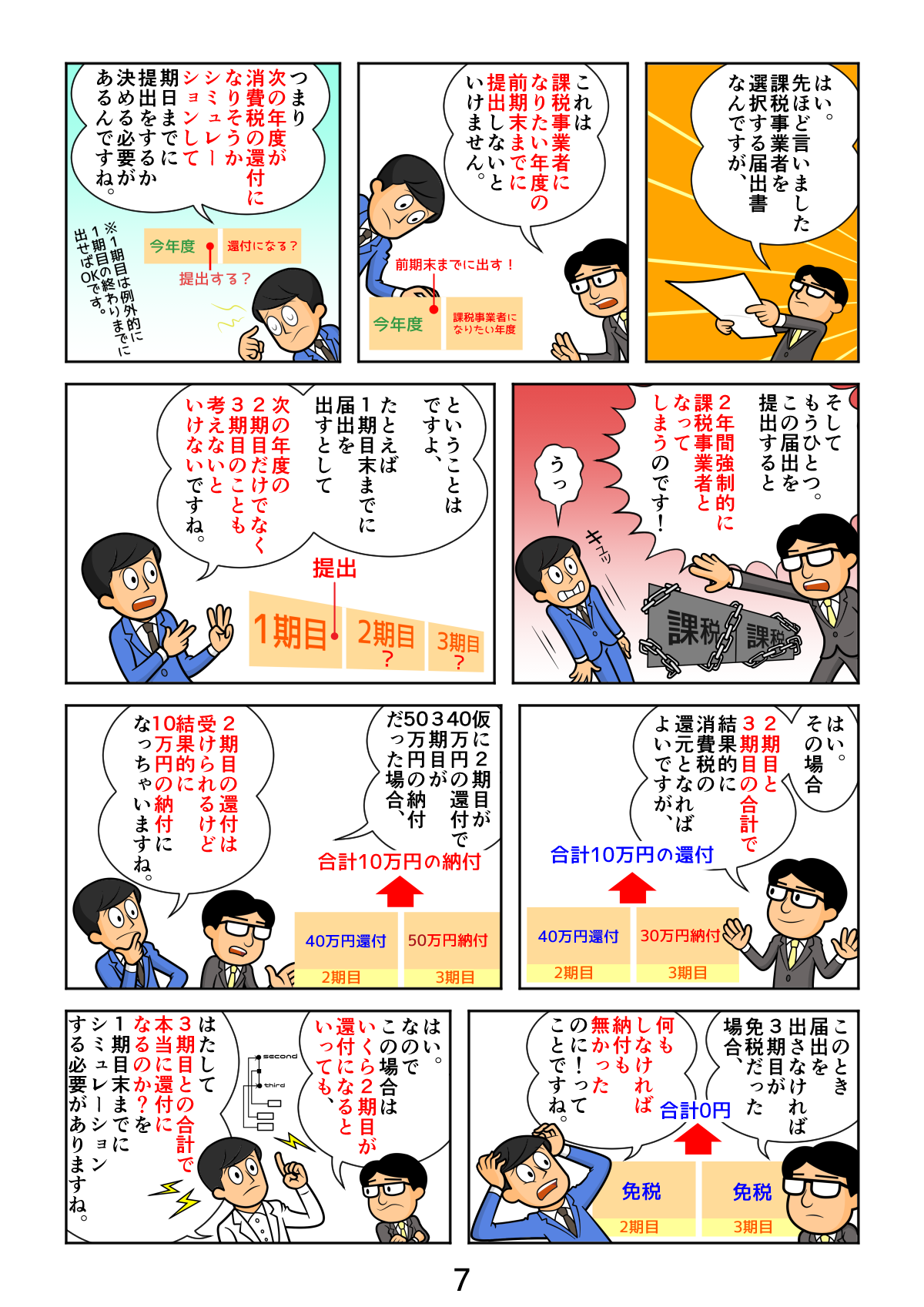

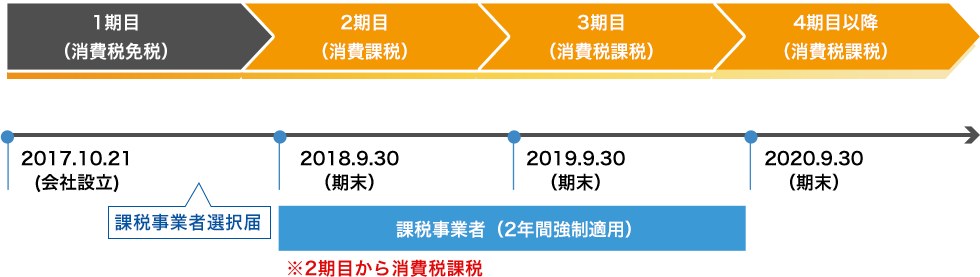

消費税法上は、2年前の売上が1千万以下などの会社でも、課税事業者を選択するという届け出をすれば課税事業者となり、還付を受けることができます。

この場合のポイントが2つあります。

1つは課税事業者を選択したい事業年度の前期末までに課税事業者を選択する届出書を提出しないといけないということになります。

たとえば2期目が消費税還付になりそうという場合は1期目の終わりまでに課税事業者を選択する届出書を提出しないといけないということになります。

従って、1期目の終わりまでに2期目の消費税が還付になりそうというシミュレーションをしないといけないということになります。

結果的に2期目が消費税還付だったということで2期目以降に課税事業者を選択する届出書を提出しても還付が受けられないということになります。

(1期目は例外的に1期目の終わりまでに提出すればよいことになっています)

また、2つ目のポイントとして、この消費税課税事業者選択届出書を提出すると2年間はこの届出書の効力が消えないため、強制的に2年間は課税事業者となってしまうという点になります。

仮に2期目が40万円の消費税還付だったとしても、3期目が40万円以上の納付だった場合、もし何もしなければ3期目が免税だった場合は、2期目の還付を受けるために消費税課税事業者選択届出書を提出しない方がよかった、ということになります。

1つ目のポイントでも触れました通り、シミュレーションになるのですが、2期目が還付の場合、1期目の終わりまでに2期目と3期目の合計で消費税が還付になる、ということをシミュレーションしないといけないということになります。

免税事業者期間中でも

課税事業者にした方が良いケースがあります

なお、輸出がなぜ消費税還付になるかといいますと、輸出は国際競争力を阻害しないように輸出売上については消費税を課さなくてよいという規定があります。

100万円の商品を輸出した場合には消費税10%乗せて110万円ではなく100万円で売っていいということになります。

ビックカメラなどで外国人観光客が商品を買ったときに消費税免税で購入できるのはこの規定があるからとなります。

一方で仕入については消費税が課されますので、たとえば50万の商品を国内で購入して100万円で売って輸出した場合、50万+消費税5万を加えた55万を支払い、100万円の入金がありますが、消費税的には預かった消費税0円で支払った消費税が5万円なので5万円の還付が受けられる、ということになります。

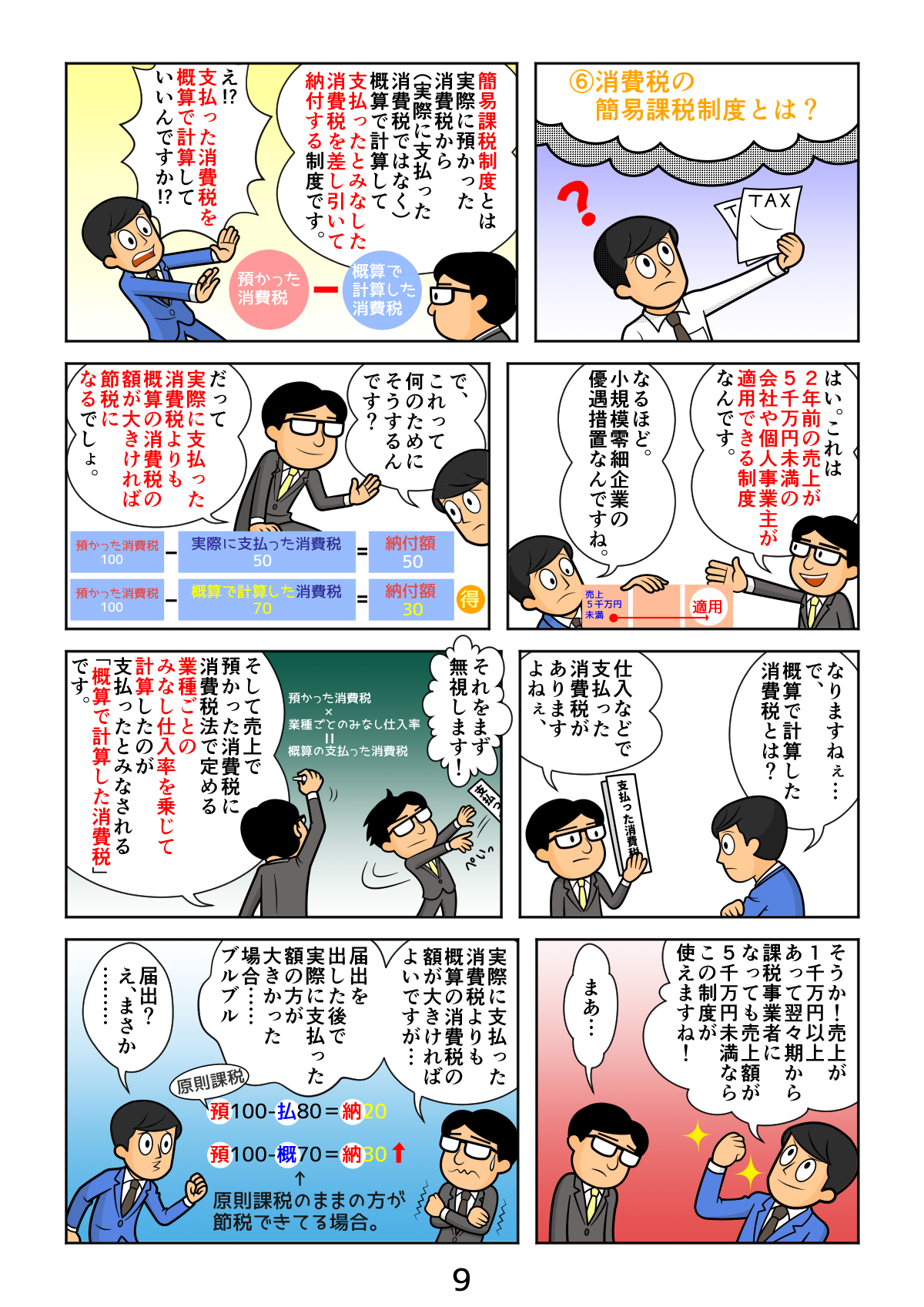

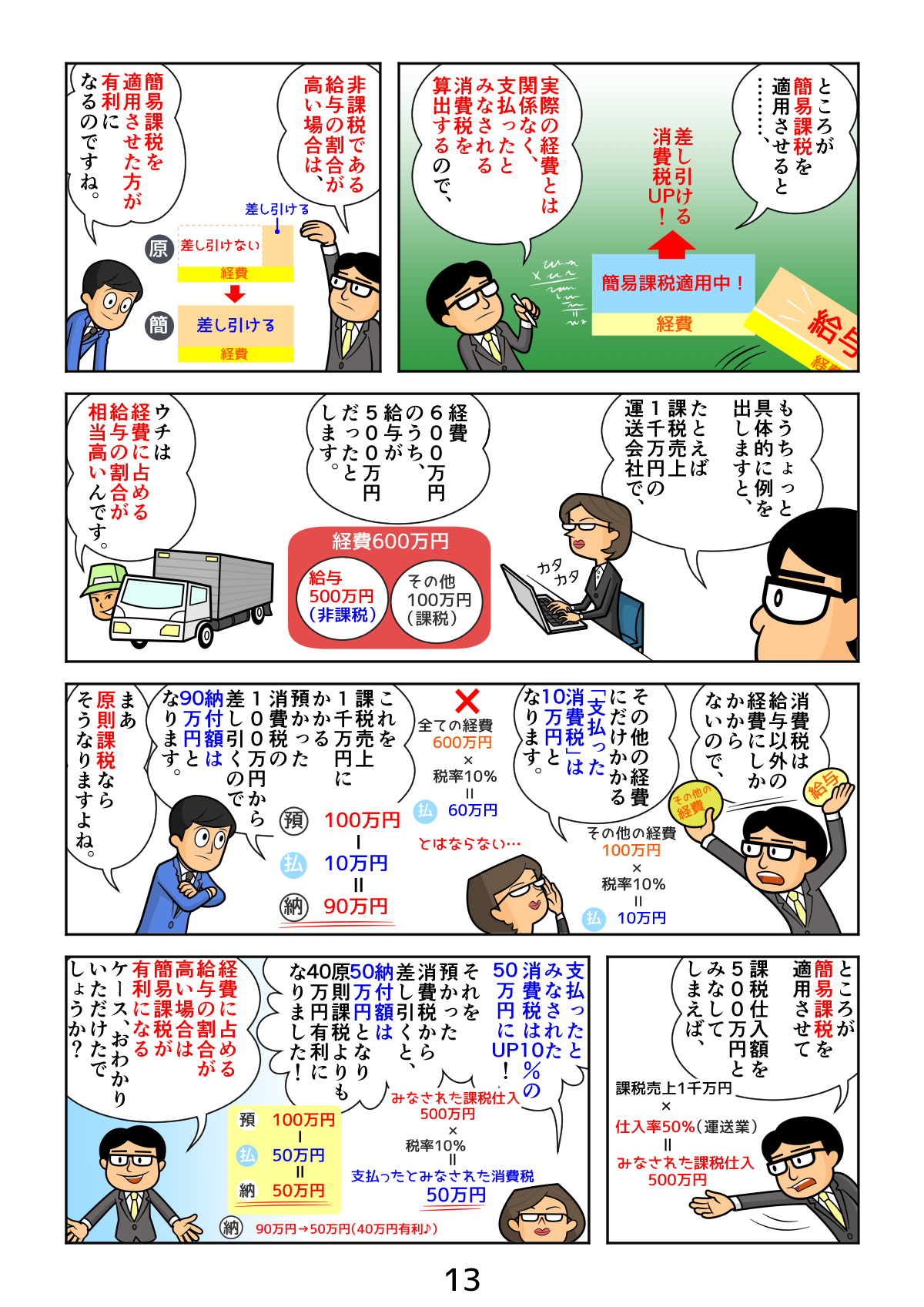

小規模な会社(個人事業主)は簡易課税制度を使うことにより節税ができると聞きましたが簡易課税とはなんでしょうか?

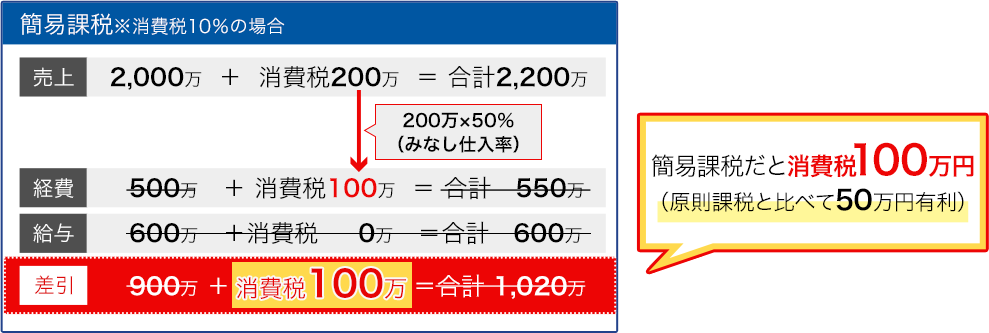

支払った消費税を概算で計算することが認められた制度になります。実際に支払った消費税よりも概算で計算した消費税の方が大きい場合、簡易課税制度を利用した方がその差額分だけ節税になります。

上記でご説明した通り、消費税は実際に預かった消費税から実際に差し引いて支払った消費税を納付することになります。

ただし、簡易課税の場合には、実際に預かった消費税から簡易的に概算で計算されて支払ったとみなした消費税を差し引いて納付します。

実際に預かった消費税 - 実際に支払った消費税 = 納付額

実際に預かった消費税 - 概算で計算した消費税 = 納付額

概算で計算した消費税とは、実際に支払った消費税を無視して、実際に預かった消費税に消費税法で定める業種ごとのみなし仕入率を乗じて計算した消費税額となります。

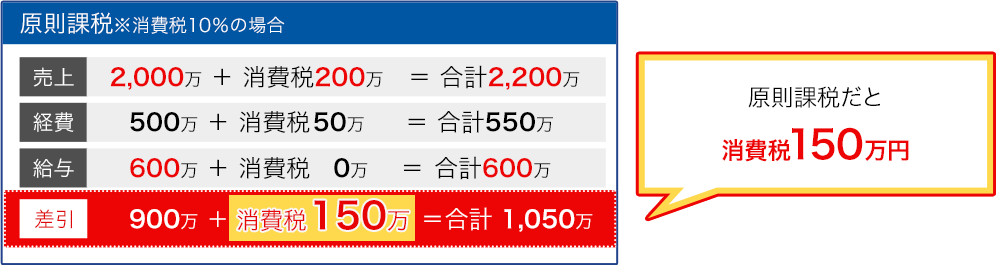

たとえば実際に預かった消費税が200万円で、実際に支払った消費税が50万円だった場合、原則課税による消費税の納付額は150万円となります。

一方で簡易課税による消費税の場合、業種ごとのみなし仕入率が50%であった場合、支払った消費税は実際に預かった消費税200万に50%を乗じた100万円となり、納付額は実際に預かった消費税200万から概算で計算した100万円を差し引いた100万円となり、原則課税より50万円有利となります。

実際に預かった消費税200万 - 実際に支払った消費税50万 = 納付額150万

実際に預かった消費税200万 - 概算で計算した消費税100万 = 納付額100万

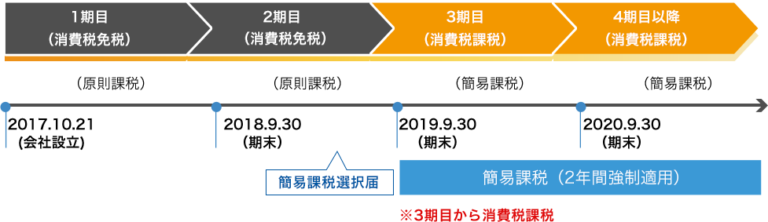

なお、この簡易課税制度の趣旨は、実際に支払った消費税を集計して計算することが煩雑なので小規模な会社は実際に支払った消費税の集計を無視して、実際に預かった消費税をもとに支払った消費税を計算してもよい、という小規模零細企業に対する優遇措置となります。具体的には基準期間(2年前)の売上が5千万円以下の会社(個人事業主)について簡易課税を適用することができます。

売上が1千万以下であれば免税ですが、売上が1千万円超となる翌々期から消費税が課税になるが、売上が5千万円以下であれば消費税は課税にはなるが簡易課税は使用できる、という2段階目の消費税の小規模事業者向けの優遇措置となります。

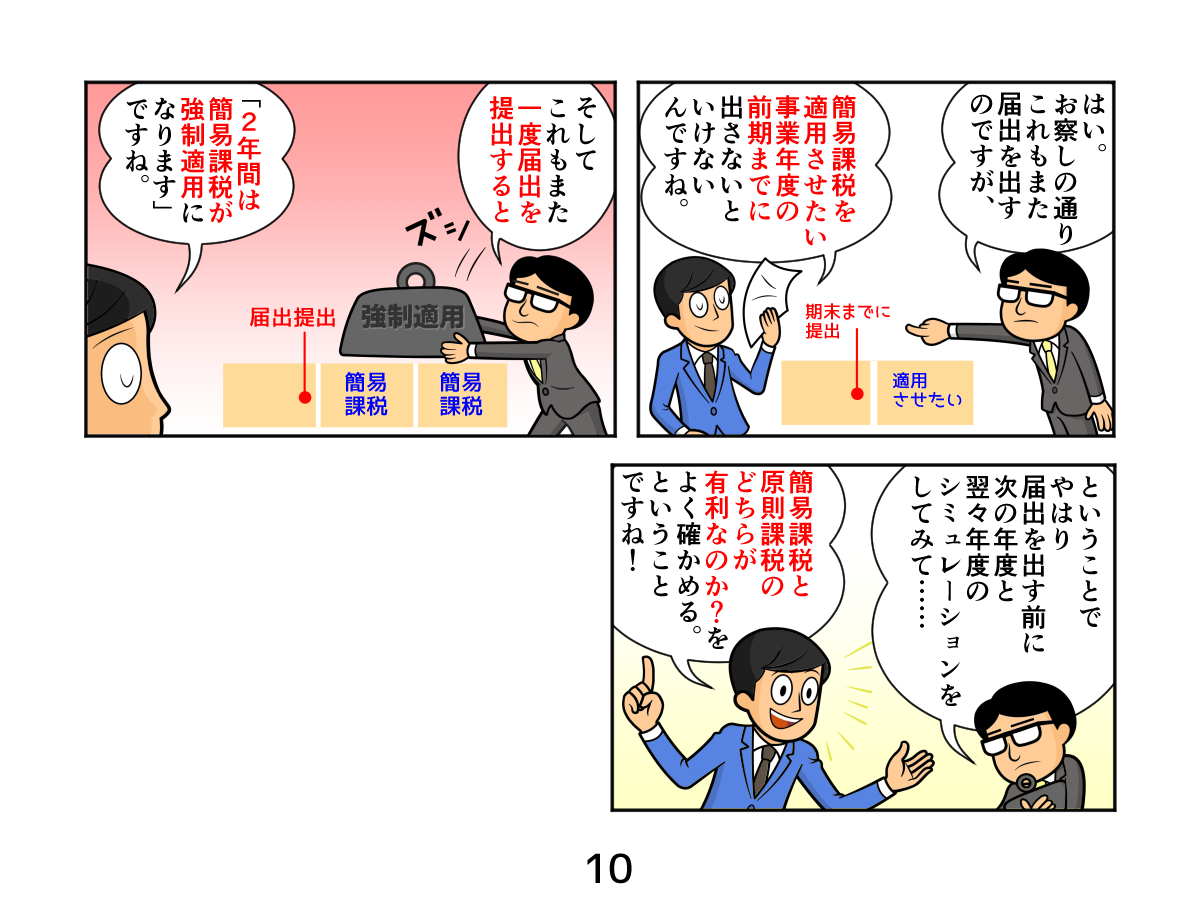

ここでポイントになりますのが、先ほどの課税事業者選択届出書と同様に、簡易課税を使用する場合には簡易課税を適用しようとする事業年度の前期末までに簡易課税制度選択届出書を提出しないといけない、という点と、一度提出すると2年間は簡易課税が強制適用になるという点になります。

3期目から課税になる場合、2期目の終わりまでに3期目と4期目について簡易課税と原則課税のどちらが有利になるか、というのをシミュレーションする必要があるというのがポイントになります。

原則課税(実際に払った消費税)と簡易課税(みなしで計算した消費税)との

有利不利が生じます

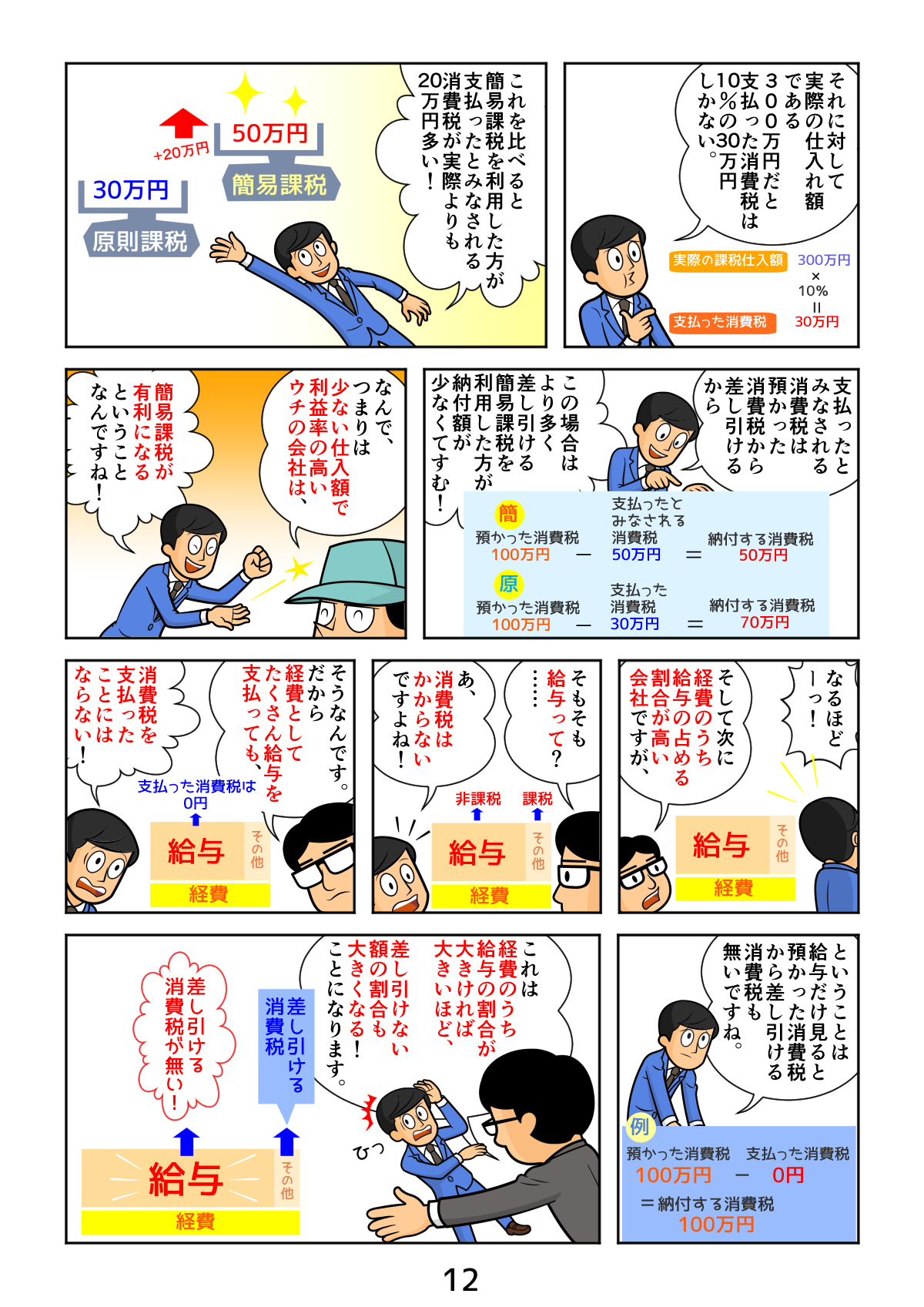

簡易課税が有利になるケースというのは実務的にどのようなケースが多いでしょうか?

利益率が高い会社、正社員をたくさん雇用している会社(経費のうち給与の占める割合が高い会社)、が簡易課税が有利になるケースが多いです。

利益率が高い会社の場合

みなし仕入率は業種ごとに国(消費税法)が仕入率を想定して規定しています。たとえば運送業はみなし仕入率は50%なのですが、国は通常、運送業はたとえば課税売上1千万だった場合、課税仕入れは500万程度かかるだろうと想定して設定しています。

ですが、とても利益率の高い運送会社だった場合、課税売上が1千万円だったとしても実際には課税仕入300万しか発生していない場合には、簡易課税を利用すれば500万の課税仕入れを行ったとみなしてくれるということになります。納付額ベースですと300万の課税仕入れに係る消費税30万(300万×10%)に対し、500万の課税仕入れに係る消費税50万(500万×10%)で消費税の納税額を計算することができますので、20万円(50万-30万)有利に計算することができます。

300万の課税仕入れに係る

消費税30万(300万×10%) - 500万の課税仕入れに係る

消費税50万(500万×10%) = 20万

(50万-30万)

正社員をたくさん雇用している会社(経費のうち給与の占める割合が高い会社)

消費税は預かった消費税から支払った消費税を差し引いて納付しますが、給与を支払っても消費税は払ったことにならないので、給与をたくさん払っても原則課税による場合は一切差し引く消費税として考慮されないことになります。

例えば課税売上1千万円ある運送会社が、一人ドライバーを外注契約で500万で契約している場合、外注の業務委託契約の場合は消費税を払わないといけないため、500万に50万(500万×10%)を加えた550万円を支払うことになり、消費税の納付税額は預かった消費税100万円(課税売上1千万円×10%)から支払った消費税50万円を差し引いた50万円となります。

ここで外注の業務委託のドライバーさんを外注ではなく雇用契約に変更したとします。そうなりますと500万円の外注費が給与に変わりますが給与は消費税を支払わなくていいので支払総額は550万円ではなく500万でよいことになります。

この場合の消費税ですが、預かった消費税100万円に対して支払った消費税は0円となりますので、原則課税による納付税額は100万円となります。

一方で簡易課税を適用した場合、簡易課税は実際に預かった消費税に業種ごとのみなし仕入率を乗じて計算しますので、運送業者の場合は50%ですから今回の場合は50万円(課税売上1千万円×10%×みなし仕入率50%)を支払った消費税とみなしてくれることになります。

実際に預かった消費税100万 - 実際に支払った消費税0円 = 納付額100万

実際に預かった消費税100万 - 概算で支払った消費税50万円 = 納付額50万

この場合ですと簡易課税の方が50万円有利、ということになります。

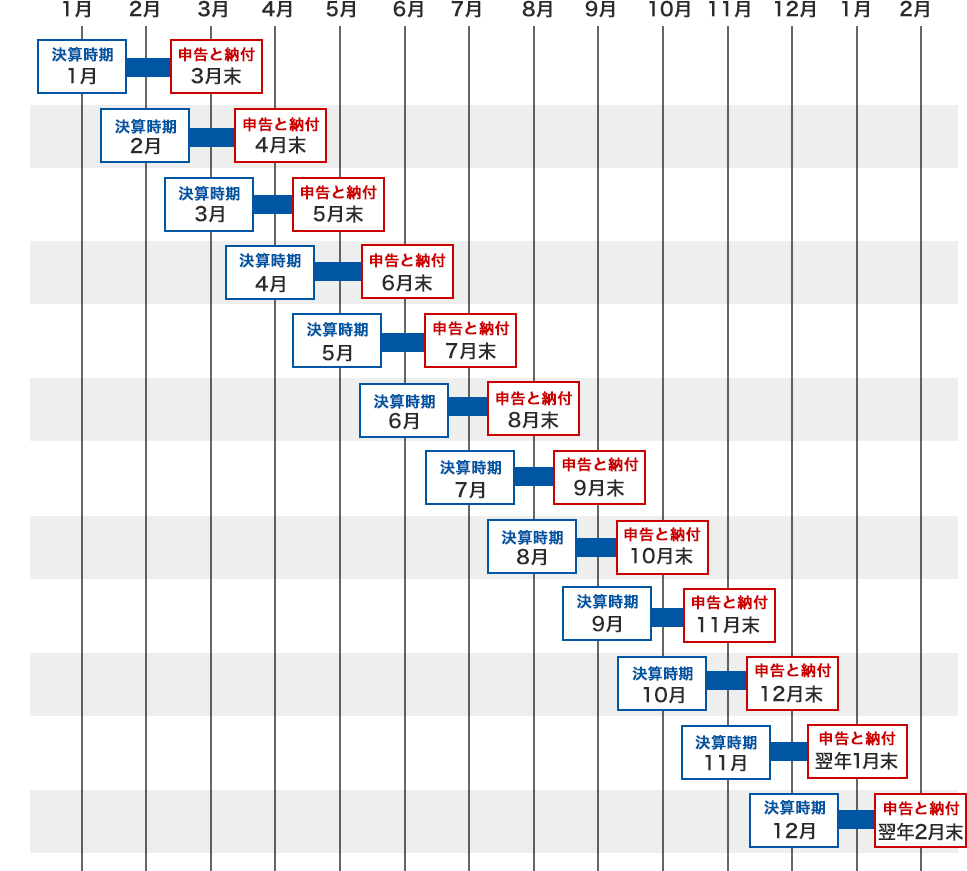

消費税っていつ納付しますか?

消費税の申告は決算月の翌々月末までに申告と納付をする必要があります。

たとえば3月決算の場合5月末に申告と納付を行うことになります。

法人税・地方税の申告は1か月の延長が認められていますが消費税は延長が認められていません。

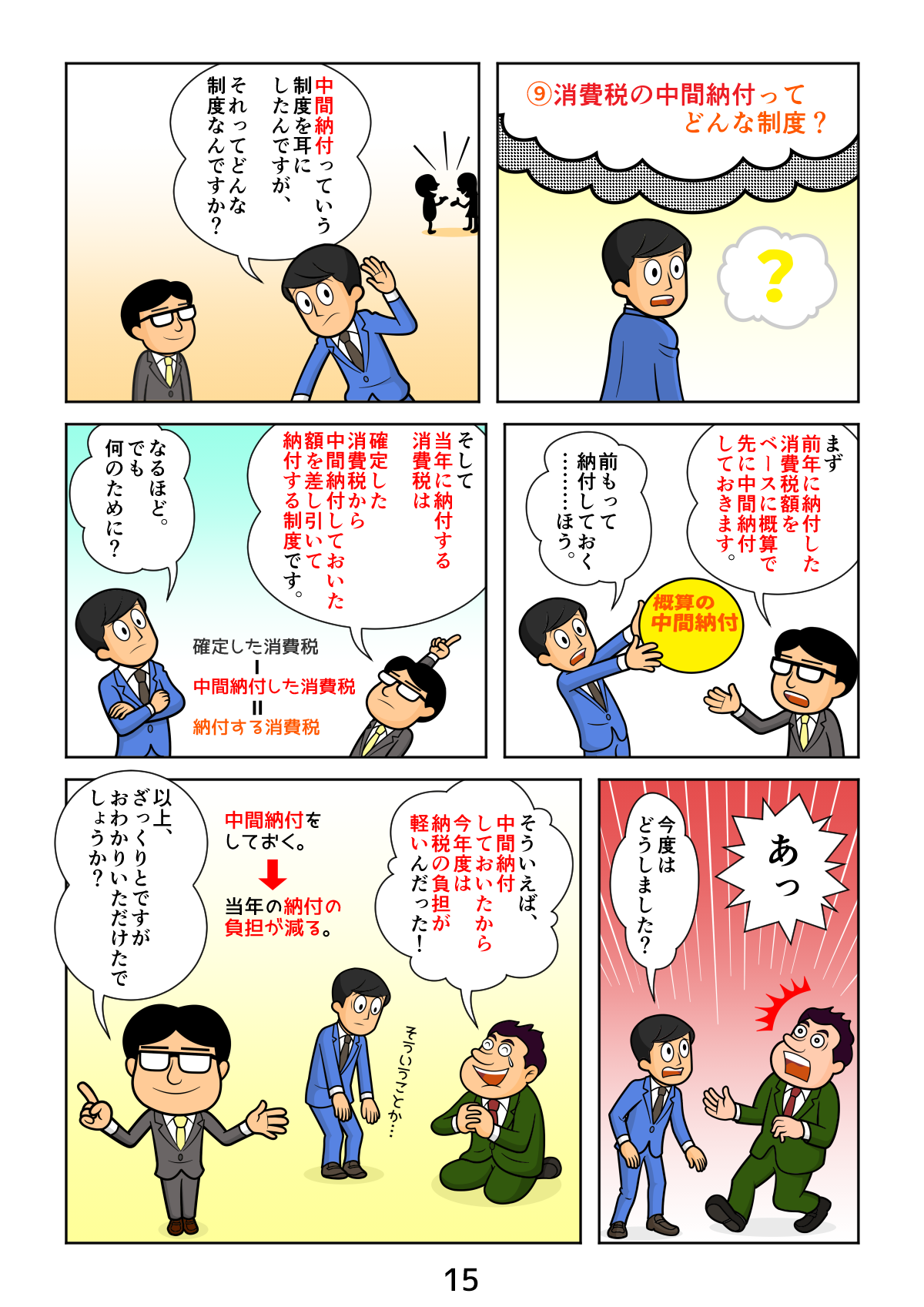

中間納付という制度があると聞きましたがどのような制度ですか?

前年の消費税の納税額をベースに概算で先に納付して、当年の消費税は確定した消費税から概算納付した中間納付額を差し引いて納付する制度です。

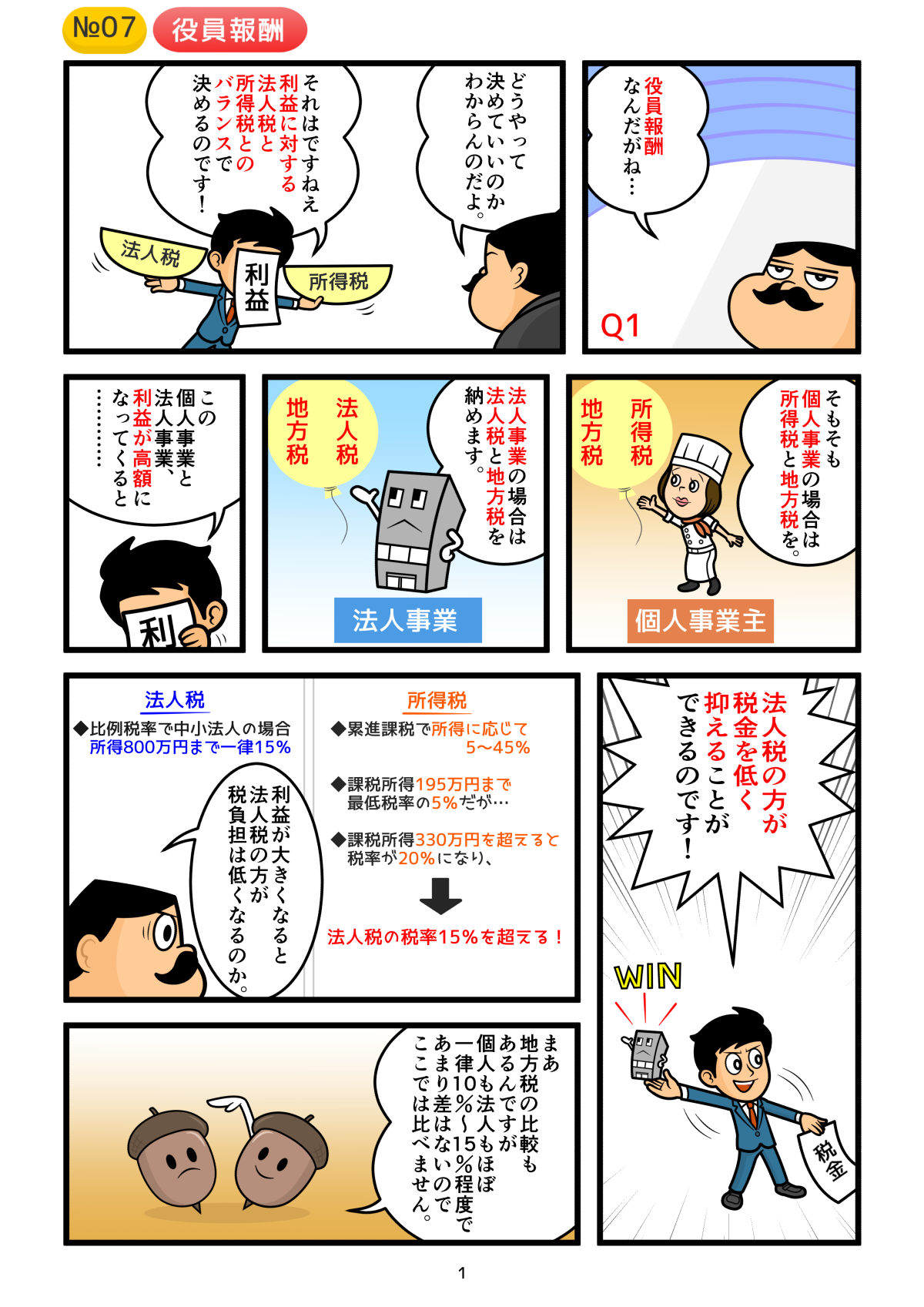

役員報酬

役員報酬はどのように決めればよいでしょうか?

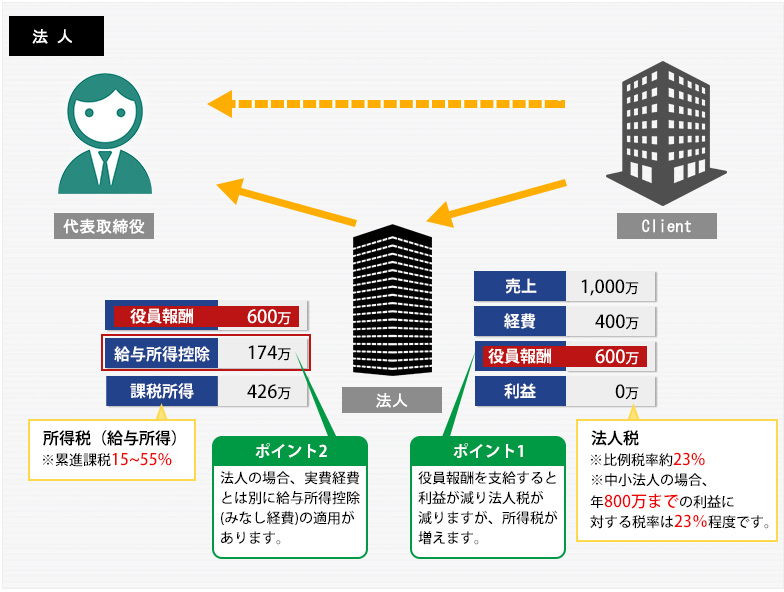

利益に対する法人税と所得税とのバランスで決めることになります。

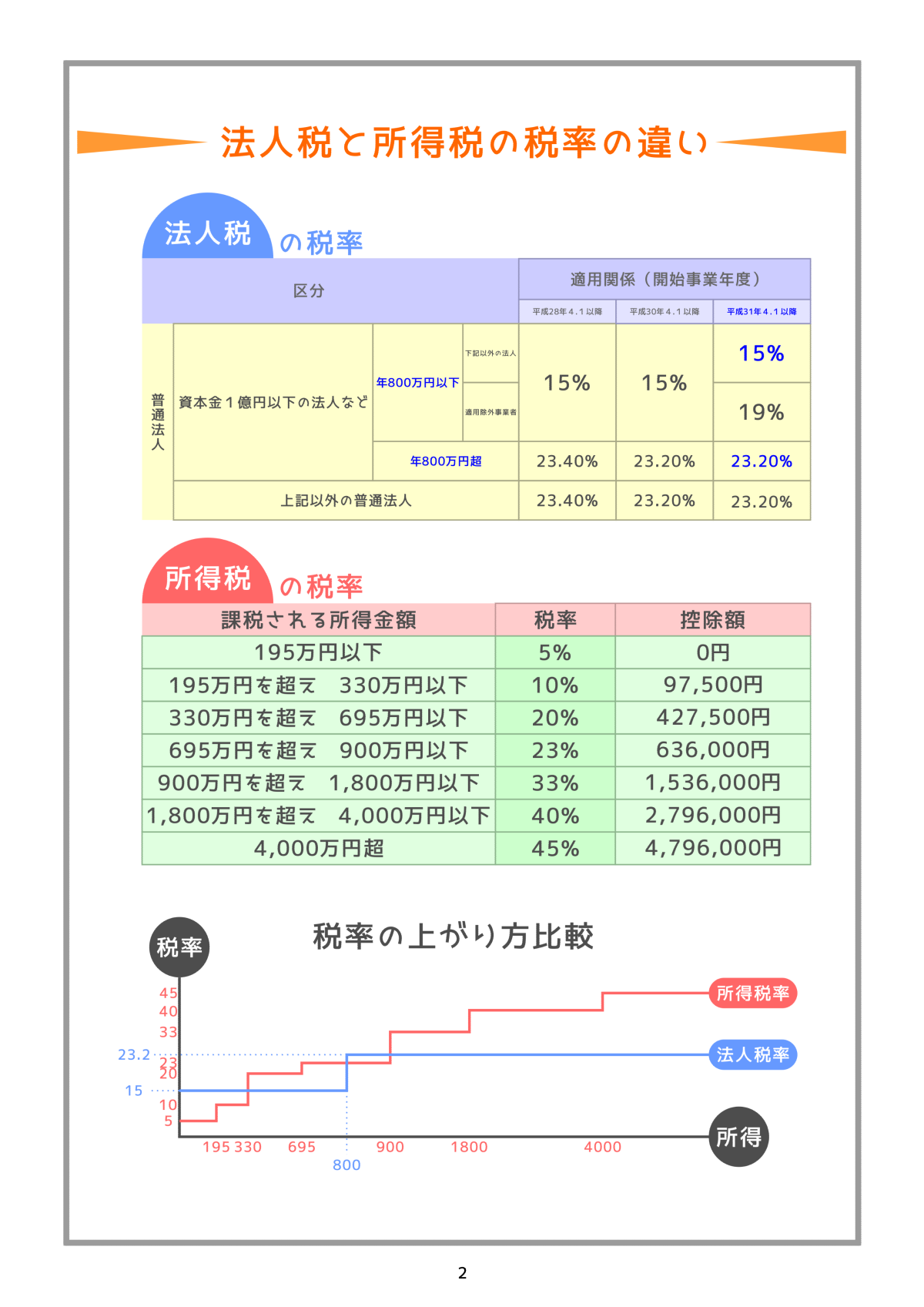

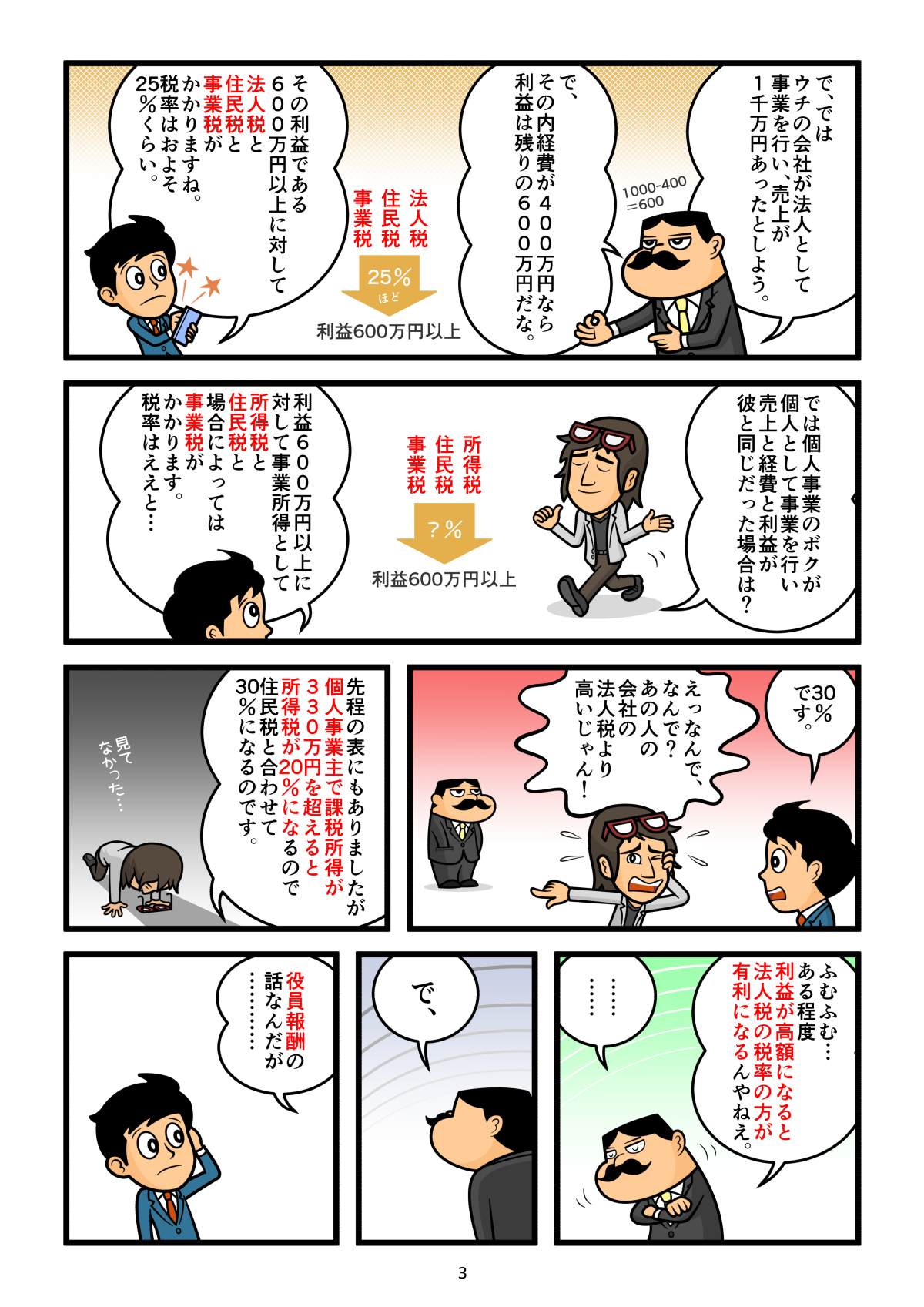

ビジネスで得た利益に対しては税金を納めることになります。個人事業の場合は所得税・地方税となり、法人事業の場合は法人税・地方税を納めます。ここでポイントになりますのが、同じ利益でも個人事業と法人事業で税額は変わってくる、という点になります。具体的には利益が高額になってくると法人税の方が低く税金を抑えることができます。所得税は累進課税で所得に応じて5~45%、法人税は比例税率で中小法人の場合は所得800万円まで一律15%、という点で変わってくることになります。所得税は課税所得195万円までは最低税率が5%で済みますが、課税所得が330万円を超えると税率が20%となりますので、法人税の税率15%を超えることになります。厳密には地方税もかかってくるため、地方税も考慮して比較する必要がありますが、地方税は個人も法人もほぼ一律10%程度になりあまり大きな違いはありませんので、基本的には国税である所得税と法人税を比較して検討します。

法人税の税率と所得税の税率の違い 法人として事業を行い、売上1千万、経費400万の場合、利益600万に対して法人税と住民税・事業税がかかります。税率はおよそ25%程度です。

一方で個人として事業を行い、売上1千万、経費400万の場合、利益600万に対して事業所得として所得税と住民税(場合によっては事業税)がかかります。課税所得(税金計算上の利益)が330万を超えると住民税合わせて30%となりますので、法人税より負担が大きくなります。ある程度利益が多額になってくると法人税の税率の方が低いため税負担が低くなる、というのが1つ目のポイントとなります。

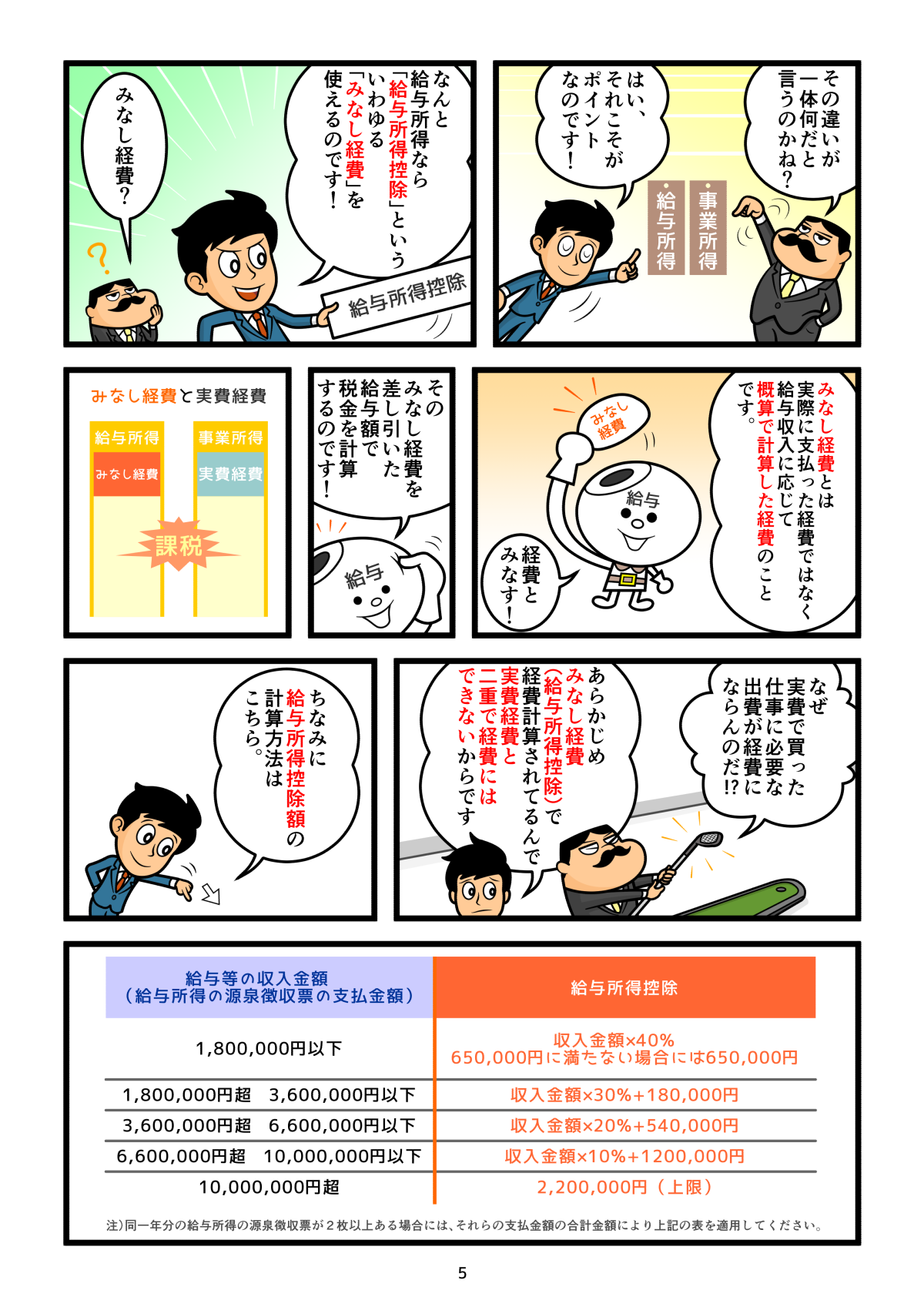

給与所得控除の適用

上記法人の場合で、法人の利益600万と同額600万(毎月50万円)の役員報酬を支給し、法人の利益が0円となった場合、利益はゼロですので法人税は発生しませんが、役員報酬を受け取った役員に対して給与所得として所得税が発生します。個人事業の場合は利益600万をもとに計算された課税所得に対し、事業所得として所得税が課されますが、法人事業の場合は利益600万に対して役員報酬として利益を回収しますので、給与所得として所得税が課されます。ここでポイントになるのが、給与所得の場合は給与所得控除という、いわゆる“みなし経費”を使えるという点になります。みなし経費とは実際に払った経費ではなく、給与収入に応じた概算で計算された経費をもとに税金を計算する制度となります。いわゆるサラリーマンは接待交際費、タクシー代、スーツ代などを払っても経費にならないのはみなし経費(給与所得控除)で経費計算されているため実費経費と二重で経費にできないためとなります。仮に役員報酬600万とした場合は給与所得控除は下記算式により174万円と計算されます。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,800,000円以下 | 収入金額×40% 650,000円に満たない場合には650,000円 |

1,800,000円超 3,600,000円以下 | 収入金額×30%+180,000円 |

3,600,000円超 6,600,000円以下 | 収入金額×20%+540,000円 |

6,600,000円超 10,000,000円以下 | 収入金額×10%+1,200,000円 |

10,000,000円超 | 2,200,000円(上限) |

(注) 同一年分の給与所得の源泉徴収票が2枚以上ある場合には、それらの支払金額の合計額により上記の表を適用してください。

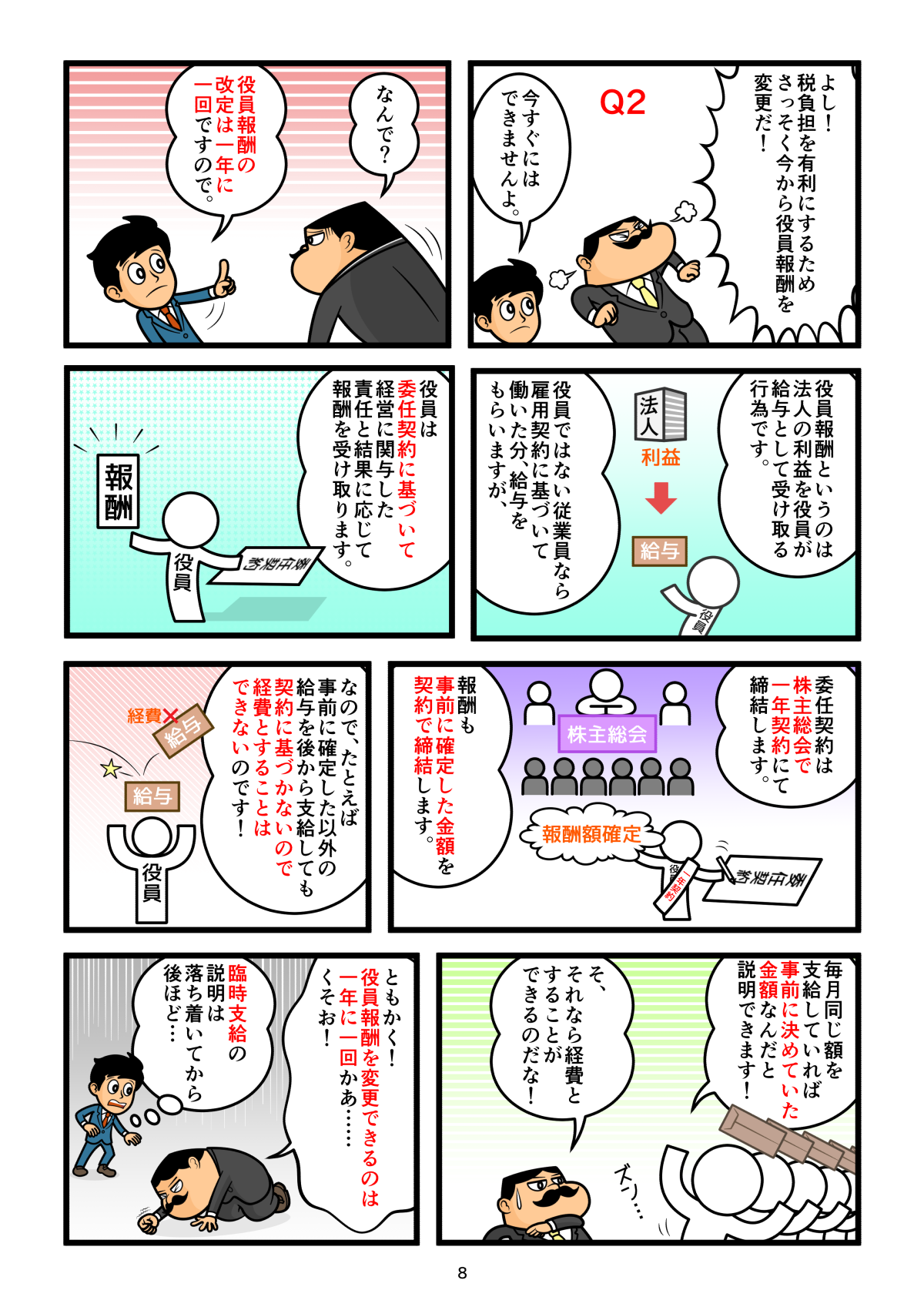

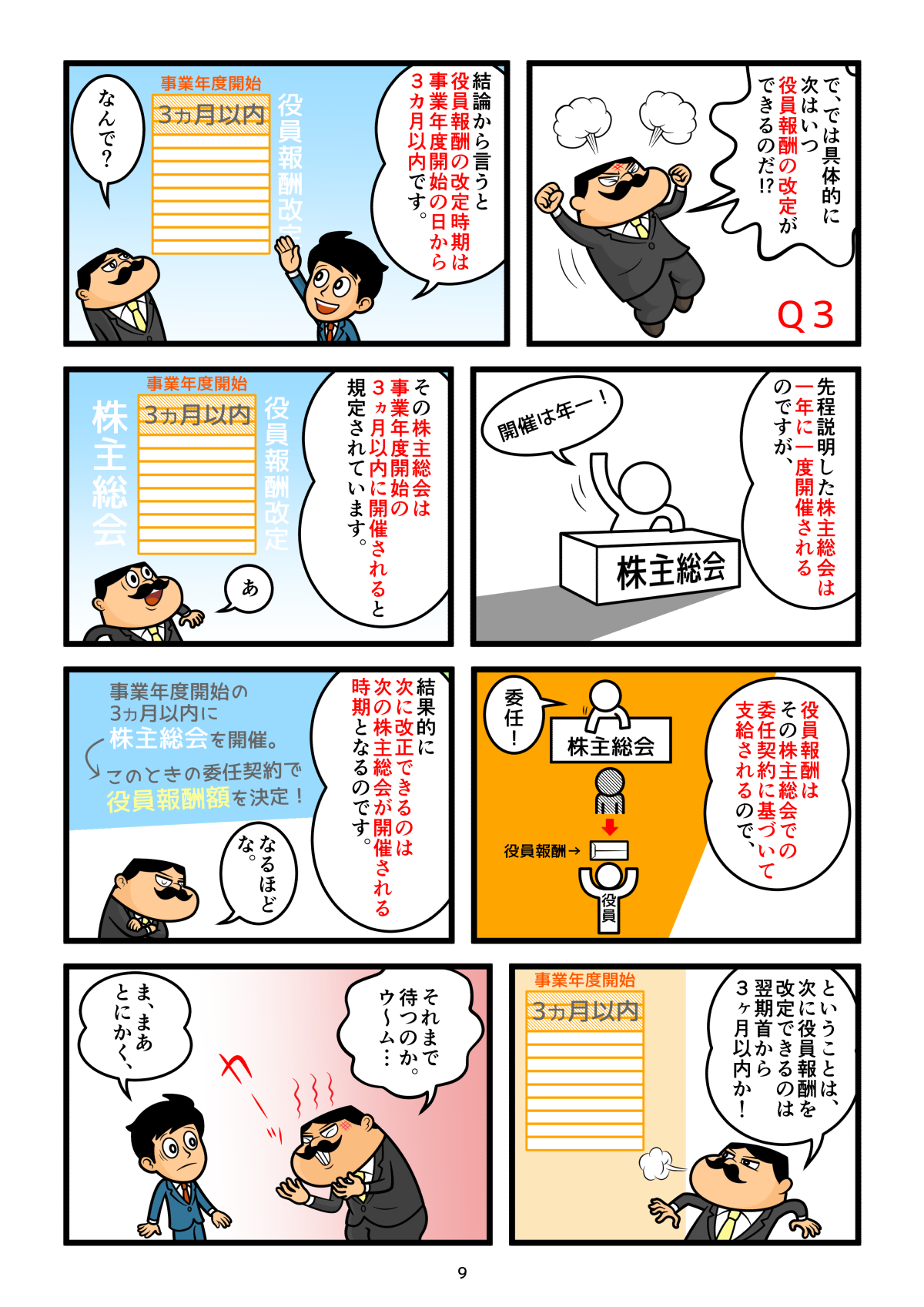

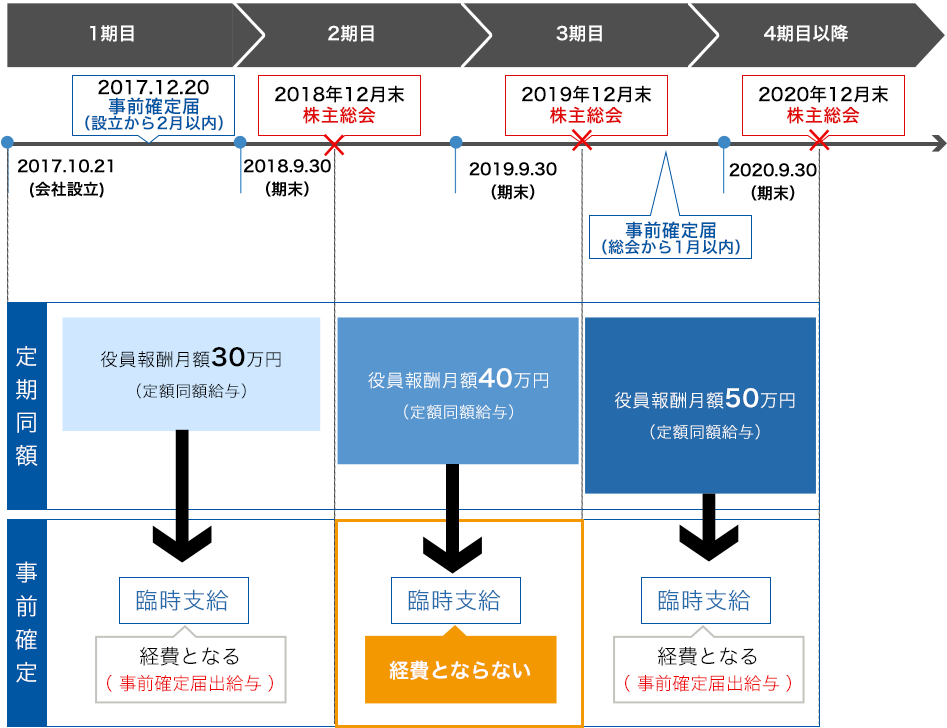

役員報酬は1年に一度しか変更できないのですか?

はい、基本的には役員報酬の改定は年に1回です。事前に届け出をすることにより臨時的な支給も経費として認められることになります。

役員報酬(毎月同額)又は

事前確定届出給与(事前届出)のみ

経費となります

役員報酬は法人で得た利益を役員が給与として受け取る行為となります。従業員は雇用契約に基づき働いた時間に応じて給与の支給を受けますが、役員は委任契約に基づき経営に関与した責任と結果に応じて報酬を受け取ります。

委任契約は株主総会で1年契約にて締結しますが報酬も事前に確定した金額を契約で締結します。

したがって、事後的に支給した給与は事前に委任契約で確定した給与ではないため事前に確定した委任契約に基づかない役員報酬の支給は経費として認められないということになります。

毎月同額を支給していれば事前に確定した金額を支給していることが客観的に説明できますので支払った役員報酬を経費とすることができます。

役員報酬の改定時期はいつになりますか?

事業年度開始の日から3か月以内の改定のみ認められております。

上記でご説明した通り、役員報酬は株主総会により会社との委任契約に基づき支給されます。委任契約は通常は1年間となりますので、役員報酬は株主総会から次の株主総会までは同額で支給し、次の改定は次の株主総会の開催時という考え方となります。株主総会は通常は定款で翌期首から3か月以内に開催されると規定されておりますので、税務上も基本的にこの考え方を踏襲して翌期首から3か月以内の改定が認められているかたちとなります。

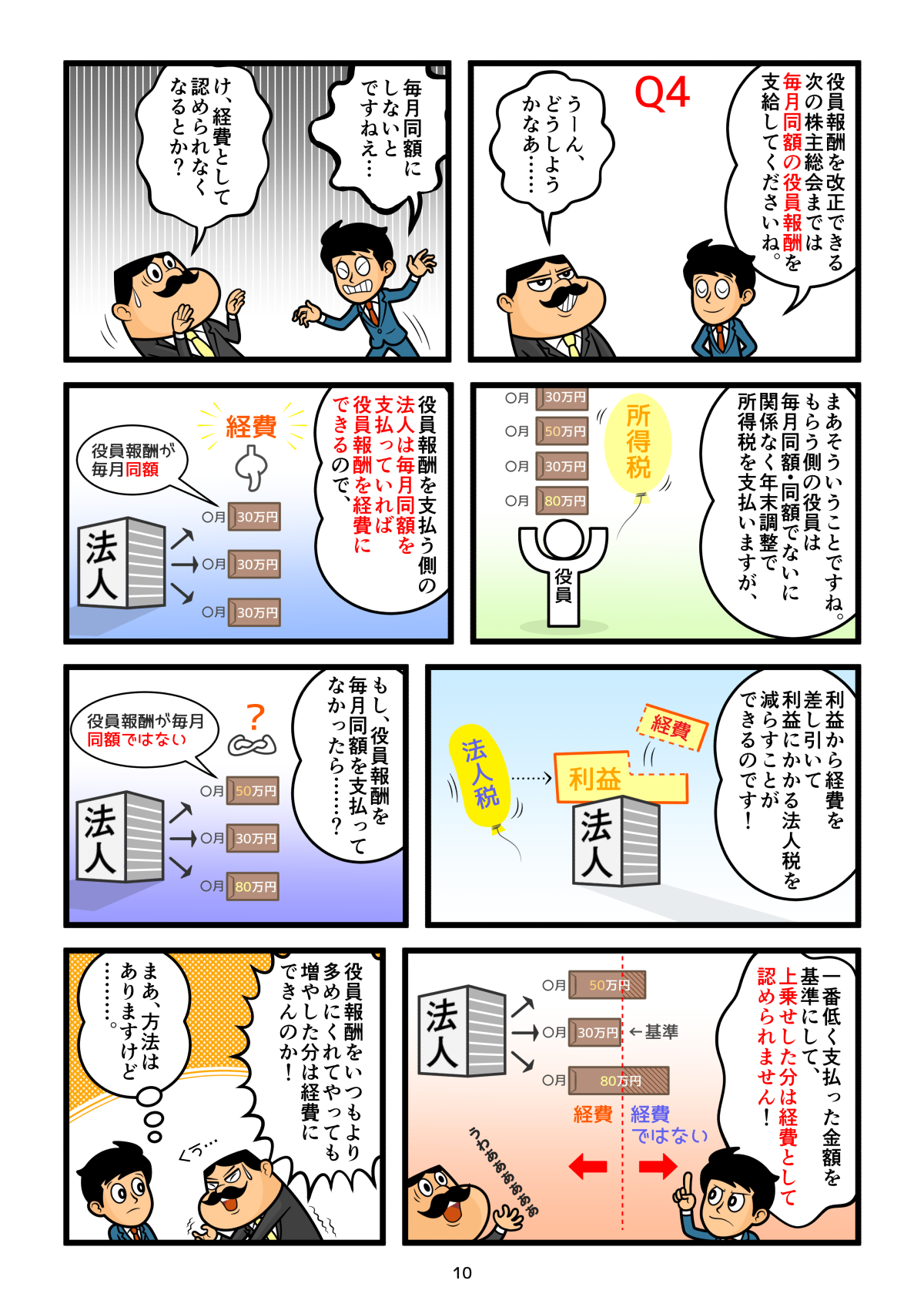

役員報酬を毎月同額支払わなかった場合はどうなりますか?

支払った法人側で経費として扱われなくなります。

役員報酬を毎月同額支払った場合でも毎月同額支払わなかった場合でも、受け取った役員は会社が行う年末調整という手続きを経て給与所得として所得税を支払うことになります。

一方で役員報酬を支払う法人は、毎月同額の役員報酬を支払った場合は法人側で経費とすることができます。法人側で経費とできるということは法人側の利益を減らすことができますので、法人税の負担を減らすことができます。しかし、法人が役員に払う役員報酬につき毎月同額で支給しなかった場合、その同額でないとされた部分については経費として認められず、法人税の負担を減らすことができない、ということになります。

なお、毎月同額でない部分とは、一番低く支払った月の役員報酬の金額以上の金額部分となります。たとえば役員報酬を毎月30万円以上支払っていた場合で、ある月に50万円上乗せして80万円払った場合、この上乗せした50万円が法人の経費として認められない、ということになります。

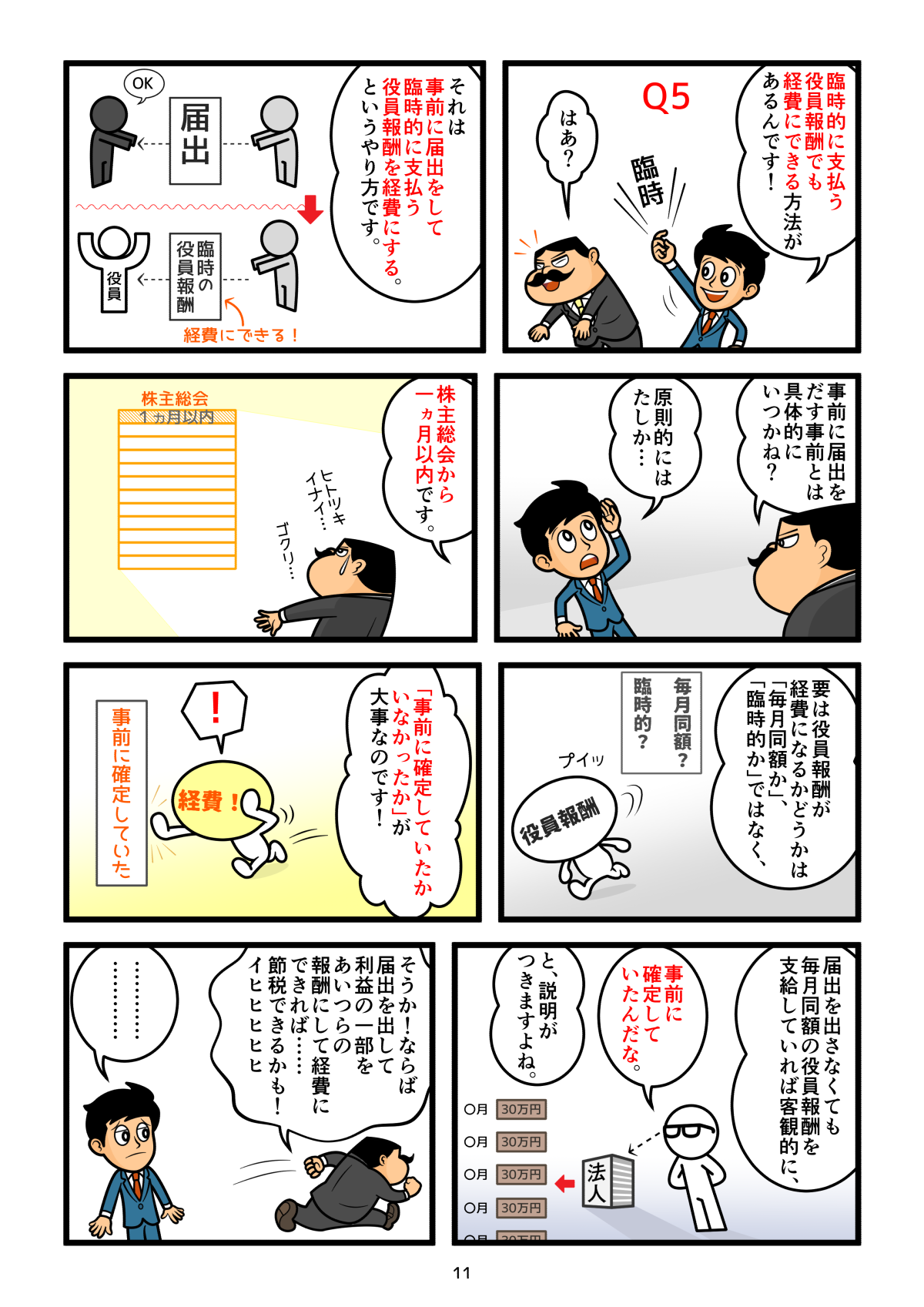

臨時的に支払う役員報酬でも法人の経費とする方法はありますか?

事前に届け出を行った場合は、臨時的に支払う役員報酬でも法人側で経費とすることができます。

上記でご説明した通り、役員報酬は株主総会により会社との委任契約に基づき支給されますので、事前に確定した金額がどうか、というのが大事になります。毎月同額の役員報酬を支給していた場合、届け出を提出していない場合でも客観的に役員報酬が事前に確定していたことが説明できますので、「定期同額給与」として、法人の経費として扱うことができます。役員報酬が法人の経費となるかどうかの大事なポイントは、毎月同額か臨時的かどうかではなく、事前に確定していたか、確定していなかったかどうか、となります。したがって、従業員への夏の賞与・冬の賞与といったように、臨時的な役員報酬の支払いでも事前に届出書を提出すれば「事前確定届出給与」として法人の経費とすることができます。

ここでいう事前とは、原則的には株主総会から1か月以内ということになります。

役員報酬はいくらに設定するのがよいでしょうか?

利益に対する所得税と法人税とのバランスで決めることになります。

給与所得控除とは[平成29年4月1日現在法令等]

給与所得の金額は、給与等の収入金額から給与所得控除額を差し引いて算出しますが、この給与所得控除額は、給与等の収入金額に応じて、次のようになります。

ただし、給与等の収入金額が660万円未満の場合には、次の表にかからず、 所得税法別表第五(年末調整等のための給与所得控除後の給与等の金額の表)により給与所得の金額を求めます。

給与等の収入が増加すると

所得控除金額は少なくなります

平成29年分

[平成29年4月1日現在法令等]

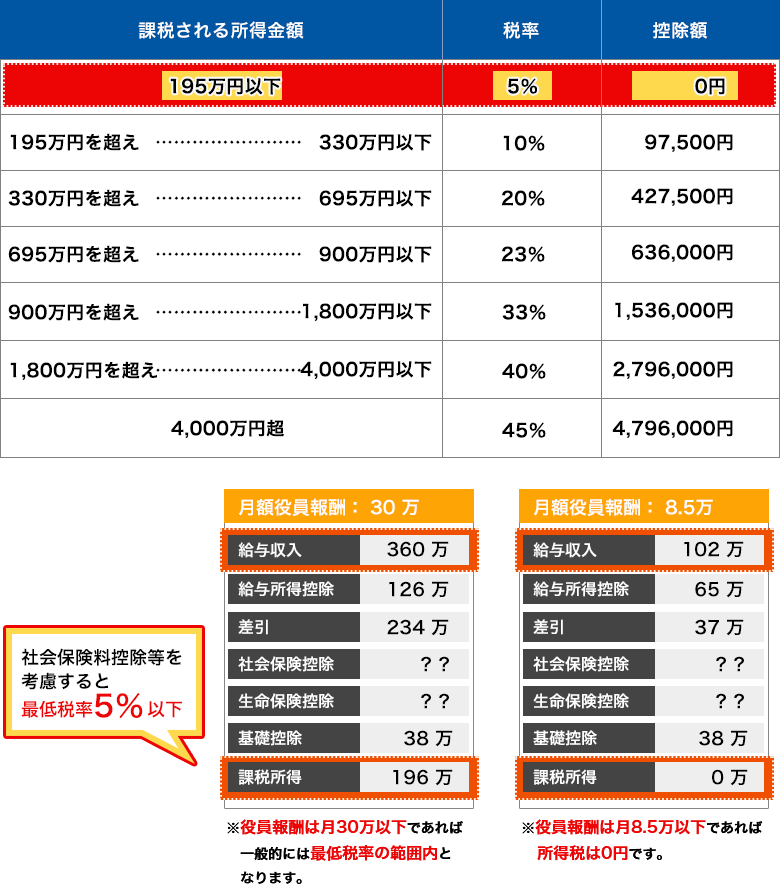

所得税の税率は、分離課税に対するものなどを除くと、5%から45%の7段階(平成19年分から平成26年分までは5%から40%の6段階)に区分されています。

課税される所得金額(千円未満の端数金額を切り捨てた後の金額です。)に対する所得税の金額は、次の速算表を使用すると簡単に求められます。

(平成27年分以降)

課税される所得金額が増加すると税率が上ります。住民税は一律10%です。

課税所得330万を超えると所得税率20%(住民税を合わせると 30 %)となり、

法人税率を超えてくる可能性があります。

所得税の速算表

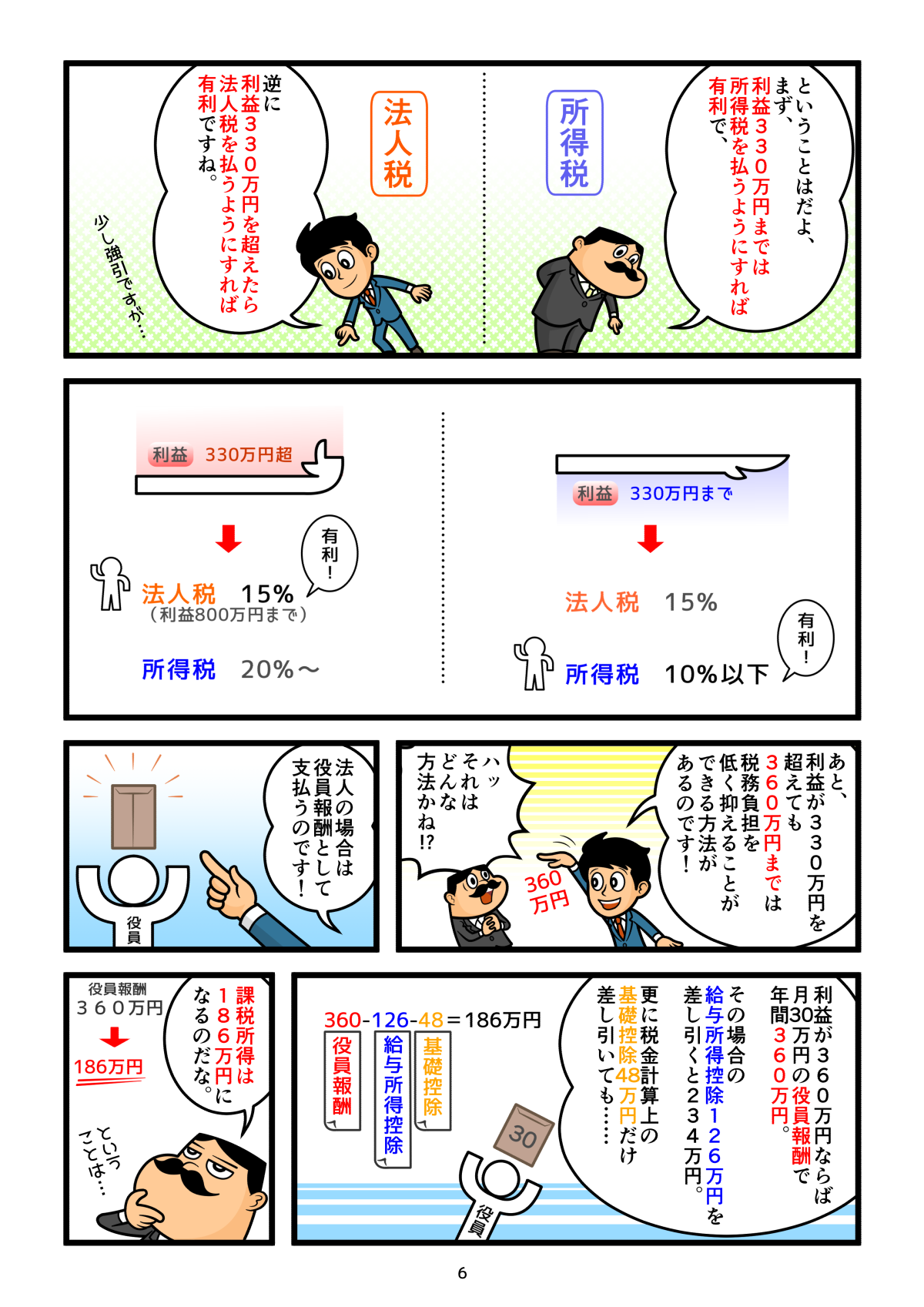

所得税の税率が5~45%(利益330万までは10%で理系330万を超えると20%)、法人税が15%(中小法人で利益が800万まで)となります。

少し強引ですが、利益330万までは所得税が10%以下で法人税15%より有利となりますが、利益330万円を超えると所得税は20%となりますが、法人税は15%で済みますので法人税を納めた方が有利となります。

また、利益が330万を超えても法人の場合は役員報酬として支払うことにより、法人税を下げて所得税を支払うことができます。

例えばですが、役員報酬30万で年間360万の給与を支給したとした場合、給与所得控除は126万となり。給与360万から給与所得控除126万を差し引いた利益は234万となります。税金計算上は基礎控除48万などがありますので、この控除だけを差し引いただけでも課税所得186万となり、一番税率の低い5%が適用される195万円以下の課税所得となりますので、利益360万円までは給与360万円を支給した方が税金的には税負担は低く抑えることができるということになります。

もっというとは基礎控除48万円と最低給与所得控除65万の合計で年間113万までは所得税は発生しないため、利益113万(月9.4万)について役員報酬113万(月9.4万)を支給すれば所得税も法人税も発生しない、ということになります。

ただし、役員報酬に対しては社会保険(保険と年金)がかかってきます。40歳前後などで社会保険の金額は変わってきますが、負担額は法人負担と個人負担で合計30%程度となります。

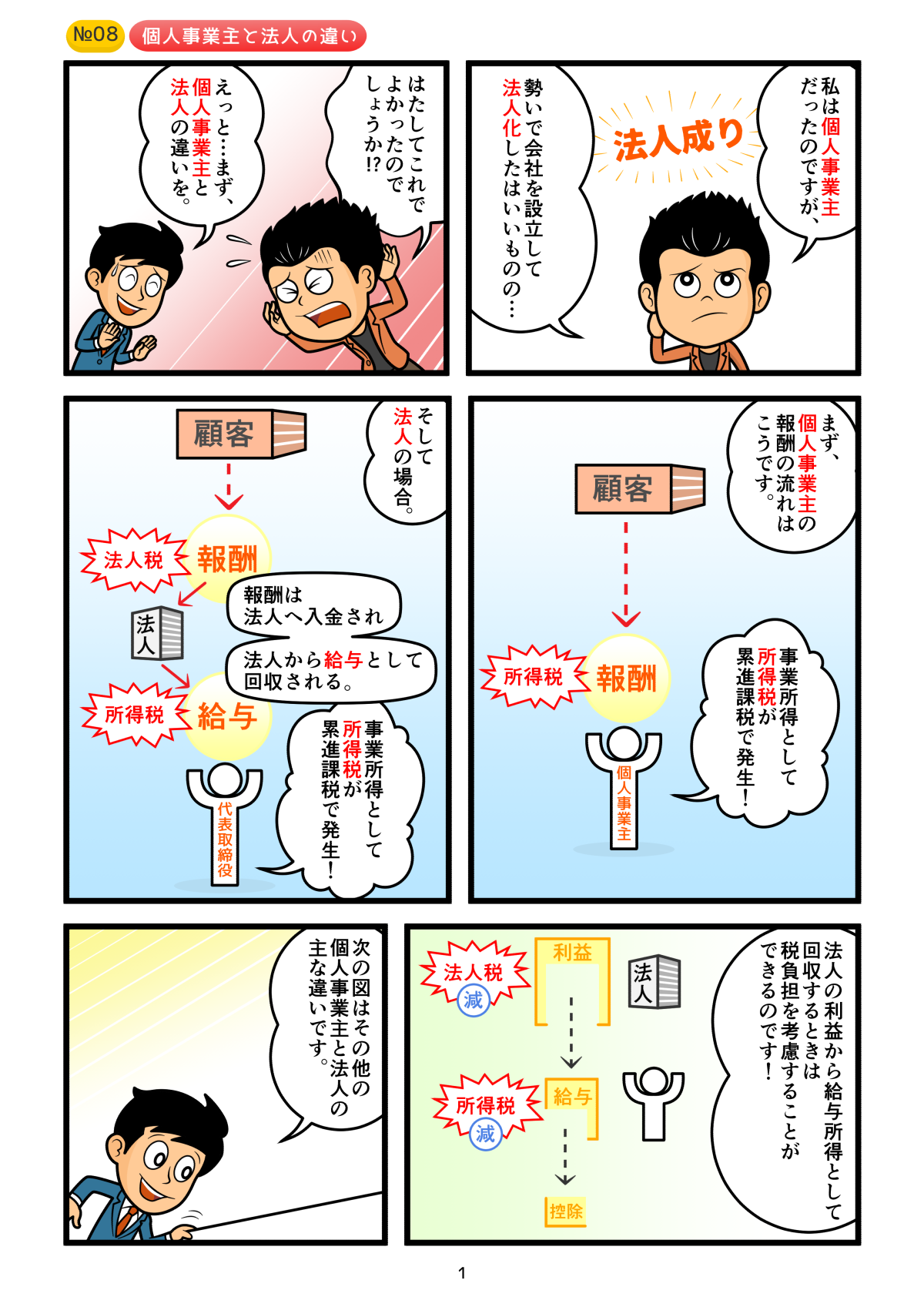

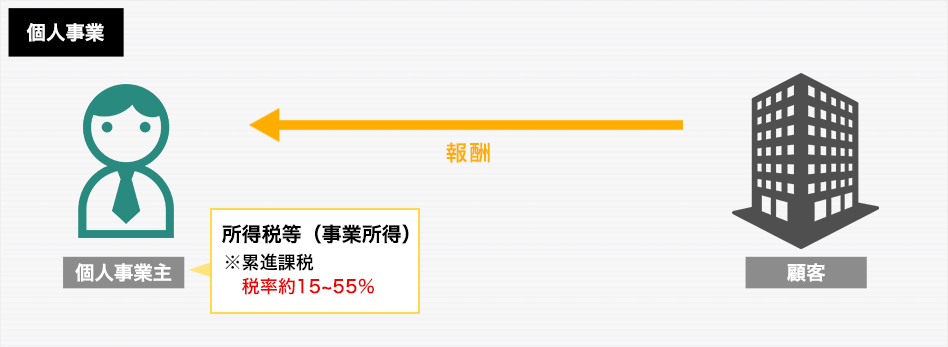

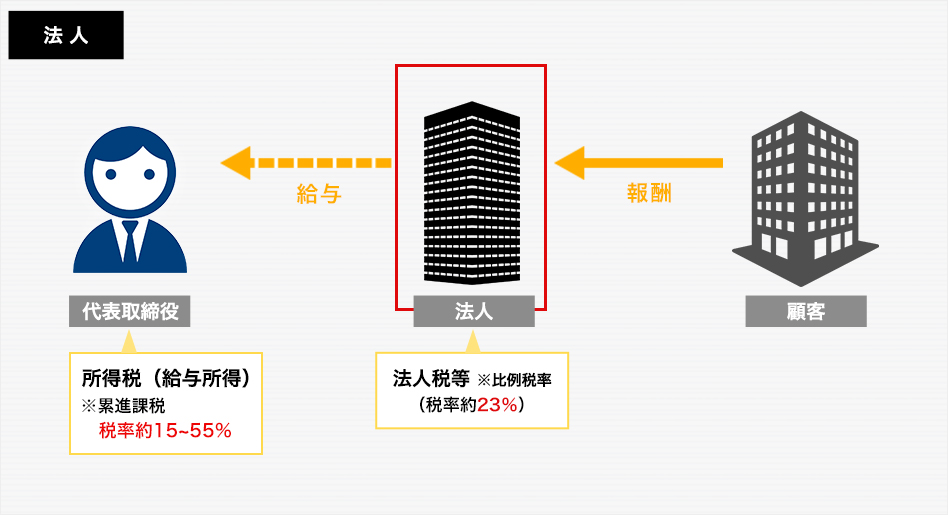

法人成り

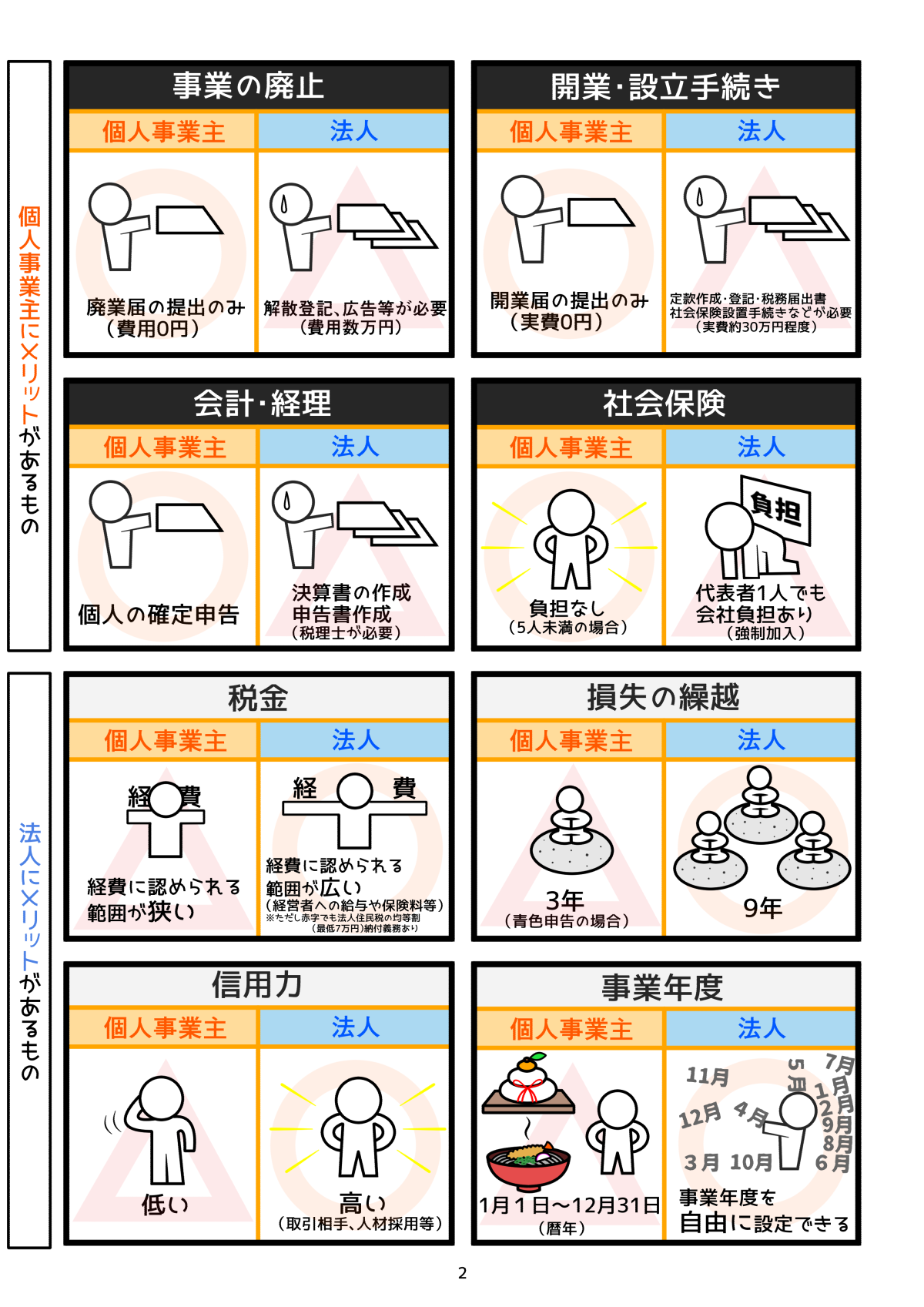

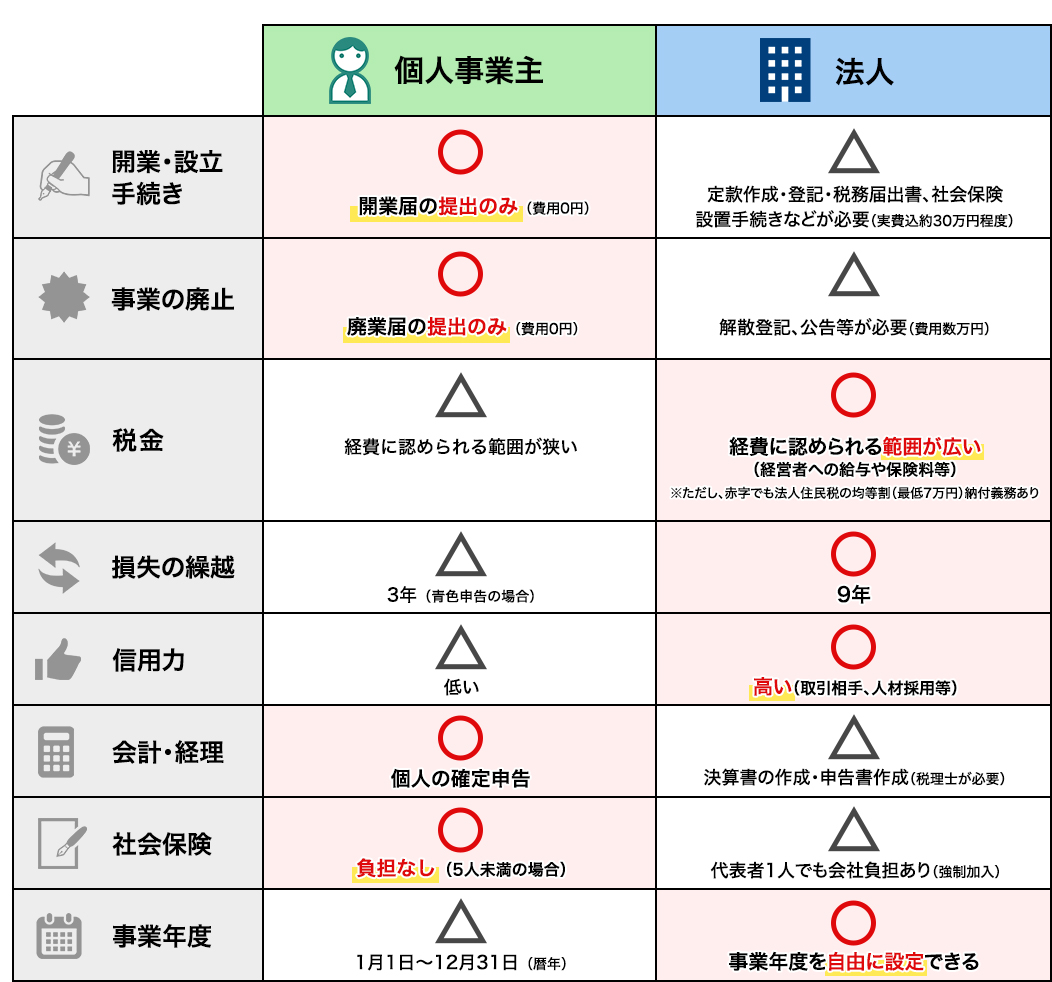

個人事業と法人の主な違いはなんですか?

法人成り(法人化)すると、

顧客からの報酬は法人に入金される。法人からは給与所得として税負担を考慮して回収できます。

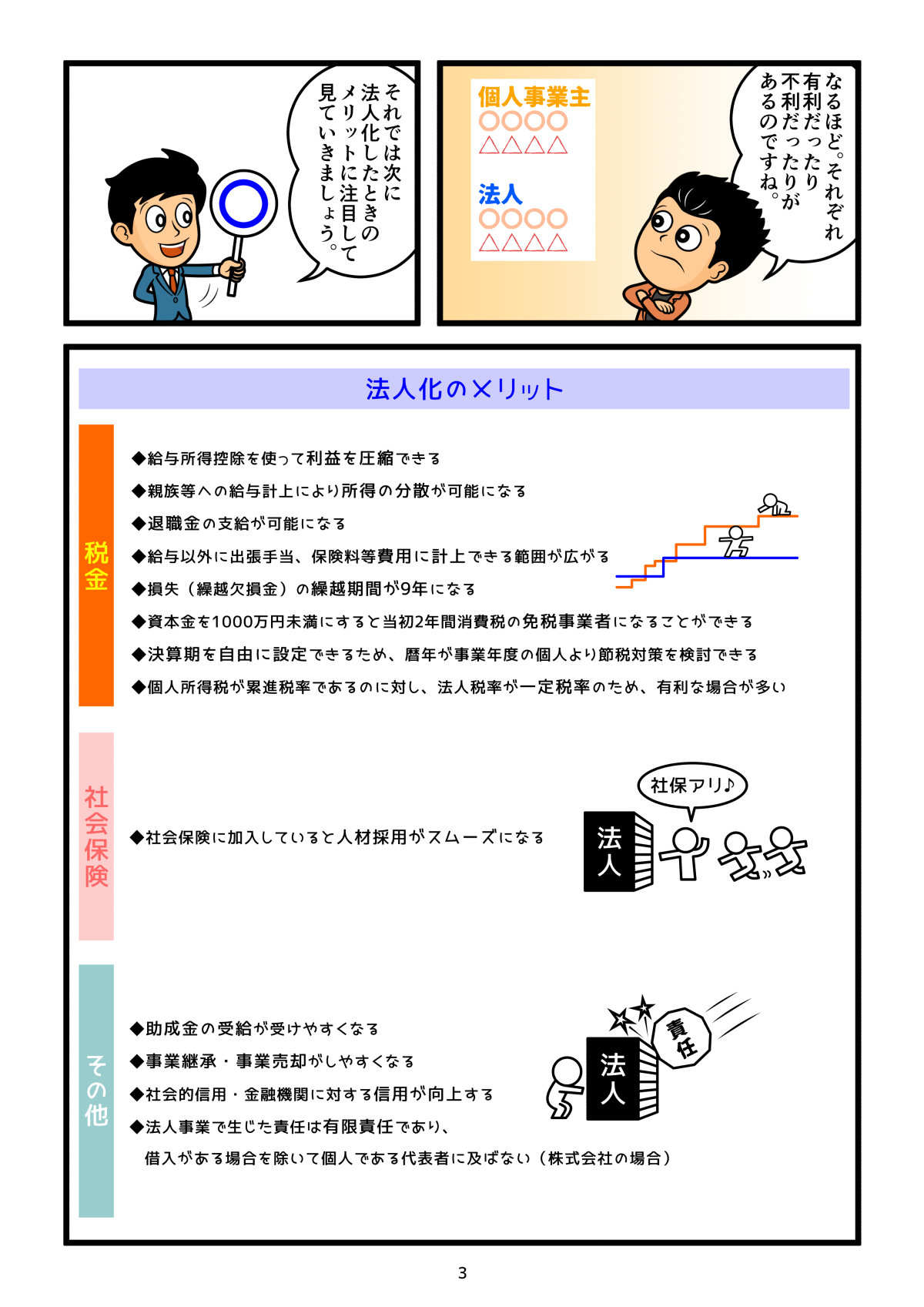

法人化のメリット・デメリットは?

法人化のメリット・デメリットは以下の表の通りになります。

- 給与所得控除を使って利益を圧縮できる

- 親族等への給与計上により所得の分散が可能になる

- 退職金の支給が可能になる

- 給与以外に出張手当、保険料等費用に計上できる範囲が広がる

- 損失(繰越欠損金)の繰越期間が9年になる

- 資本金を1,000万円未満にすると当初2年間消費税の免税事業者になることができる

- 決算期を自由に設定できるため、暦年が事業年度の個人より節税対策を検討できる

- 個人所得税が累進税率であるのに対し、法人税率が一定税率のため、有利な場合が多い

- 社会保険に加入していると人材採用がスムーズになる

- 助成金の受給が受けやすくなる

- 事業承継・事業売却がしやすくなる

- 社会的信用・金融機関に対する信用が向上する

- 法人事業で生じた責任は有限責任であり、借り入れがある場合を除いて個人である代表者に及ばない(株式会社の場合)

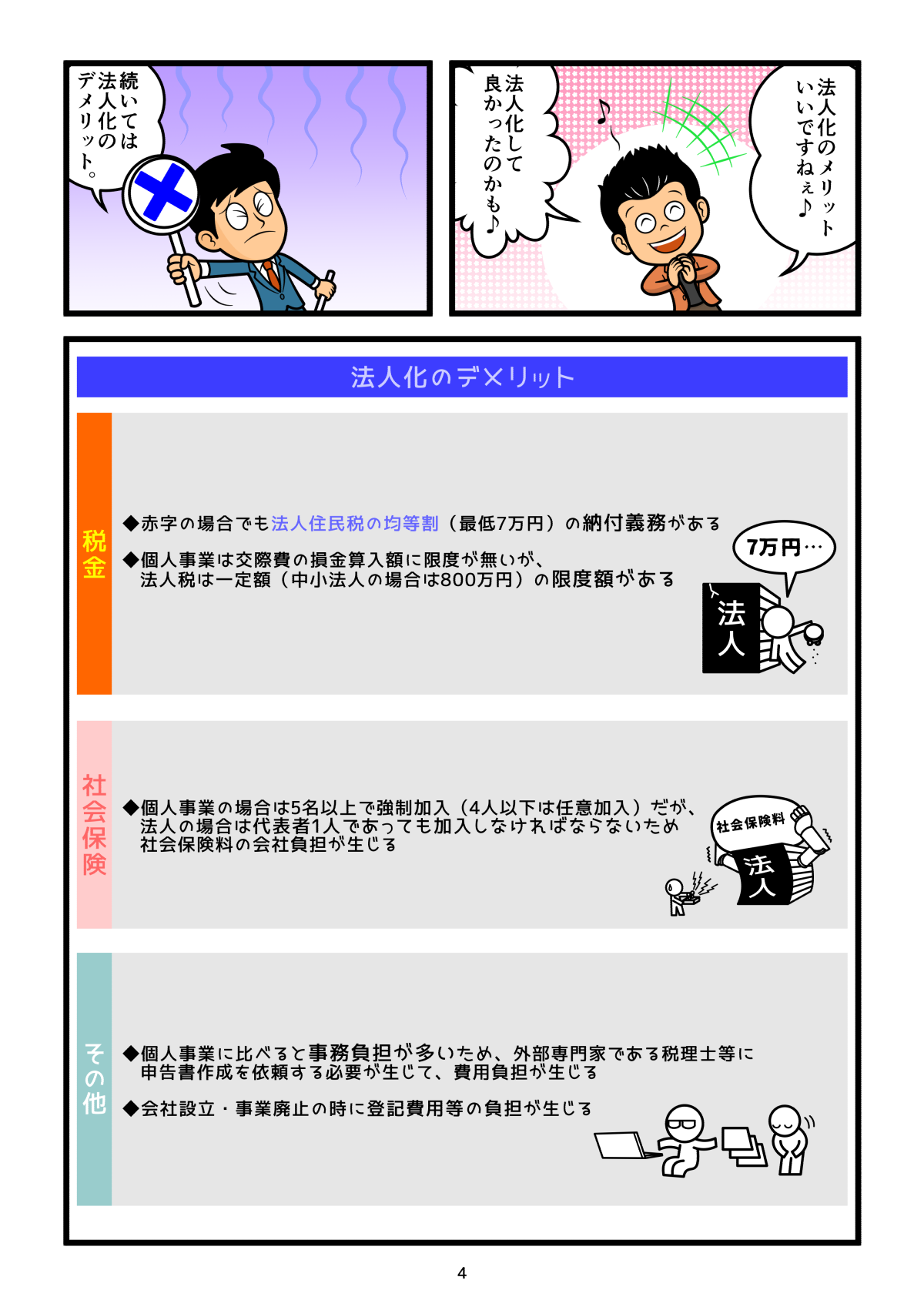

- 赤字の場合でも、法人住民税の均等割(最低7万円)の納付義務がある

- 個人事業は交際費の損金算入額に限度がないが、法人税は一定額(中小法人の場合は800万円)の限度額がある

- 個人事業の場合は5名以上で強制加入(4人以下は任意加入)だが、法人の場合は代表者1人であっても加入しなければならないため、社会保険料の会社負担が生じる

- 個人事業に比べると事務負担が多いため、外部専門家である税理士等に申告書作成を依頼する必要が生じて、費用負担が生じる

- 会社設立・事業廃止の時に登記費用等の負担が生じる

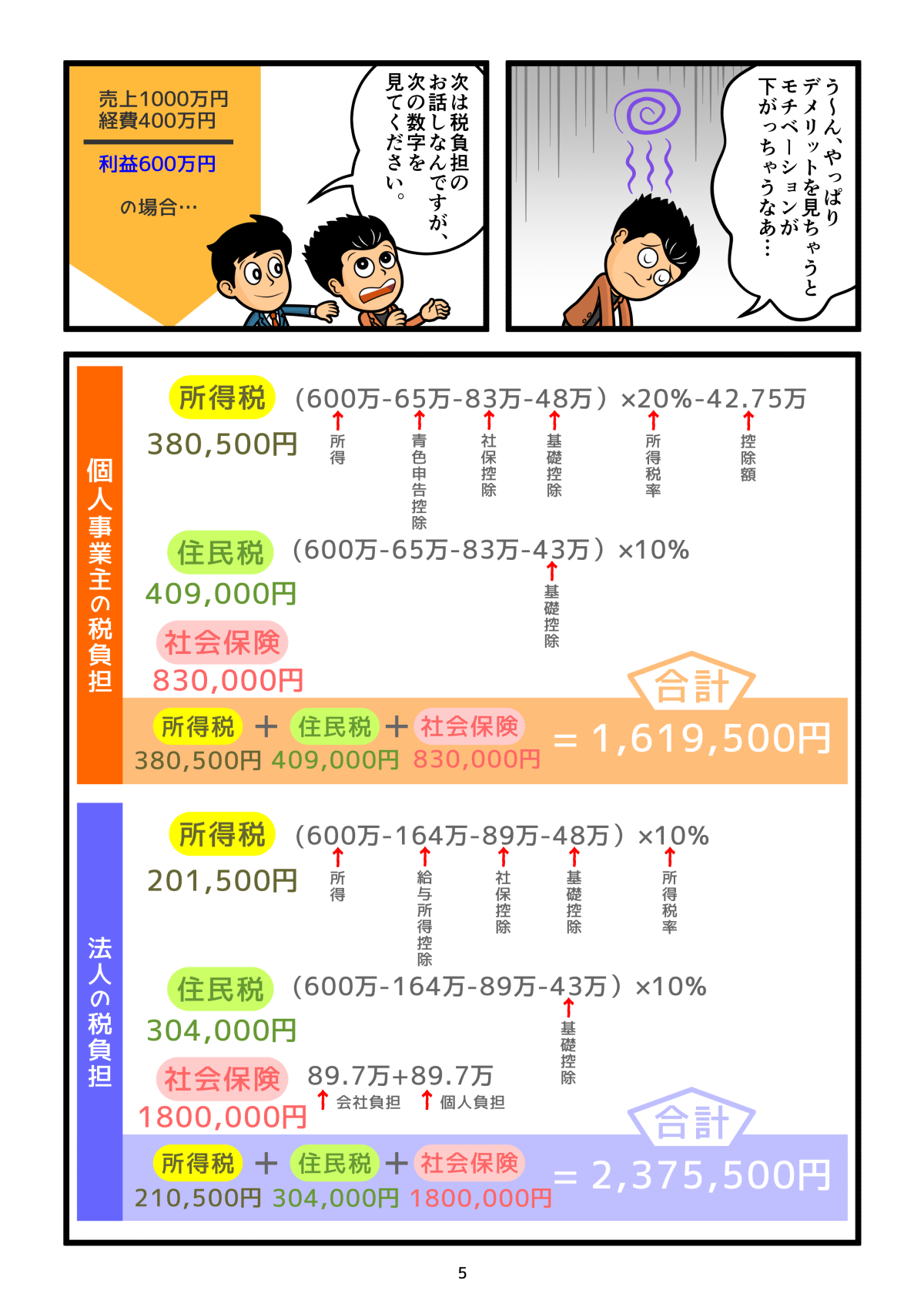

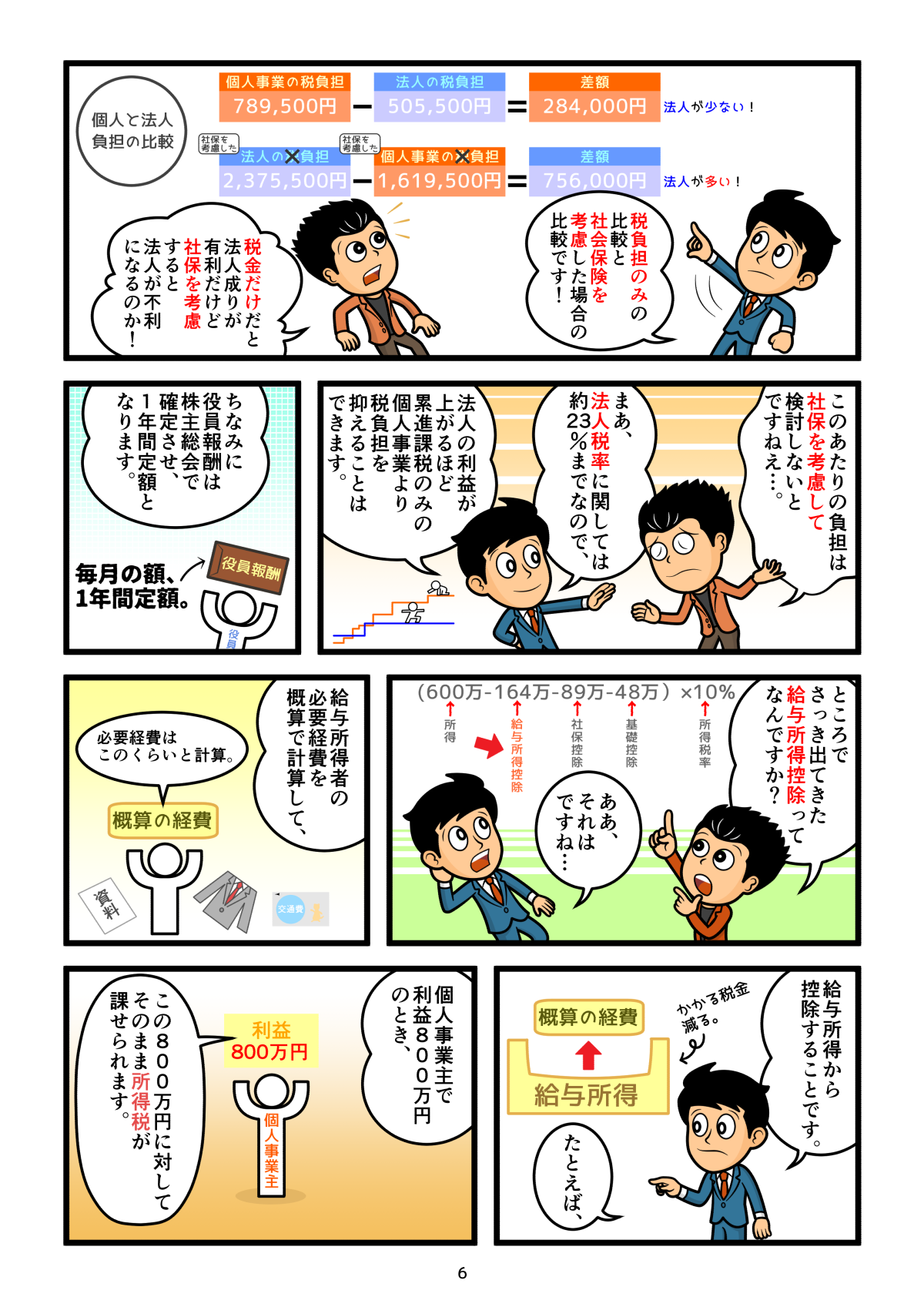

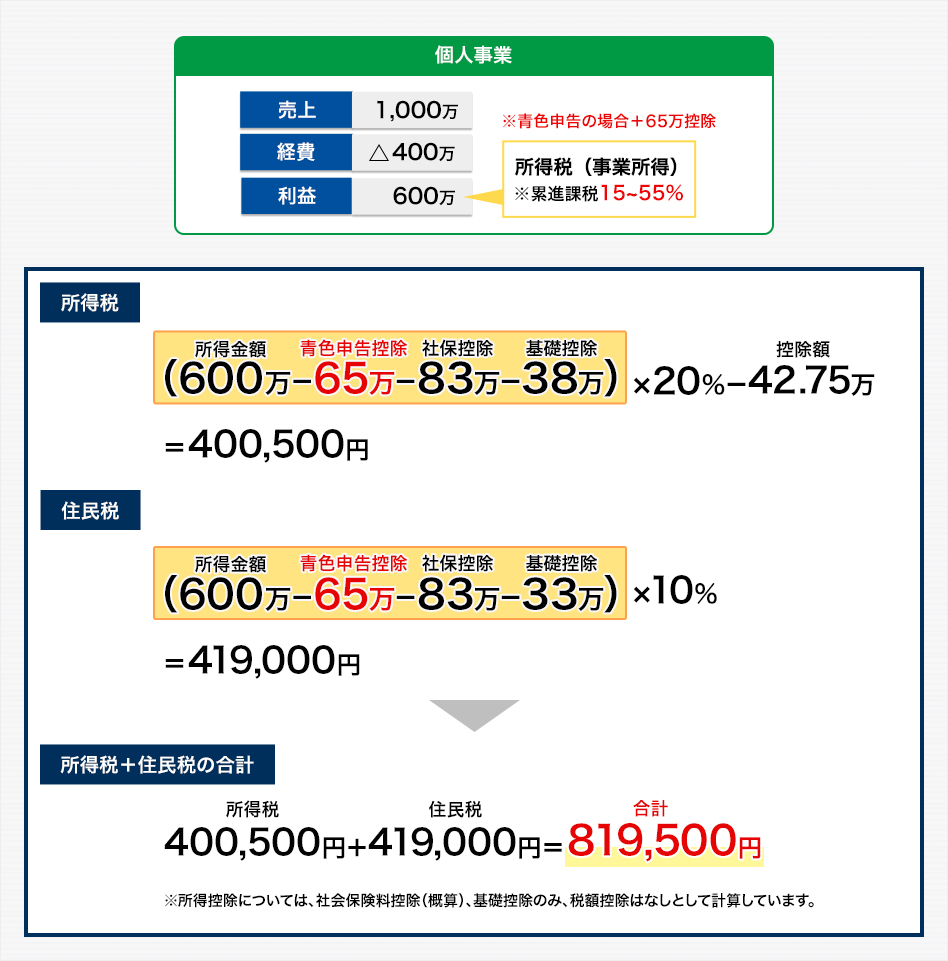

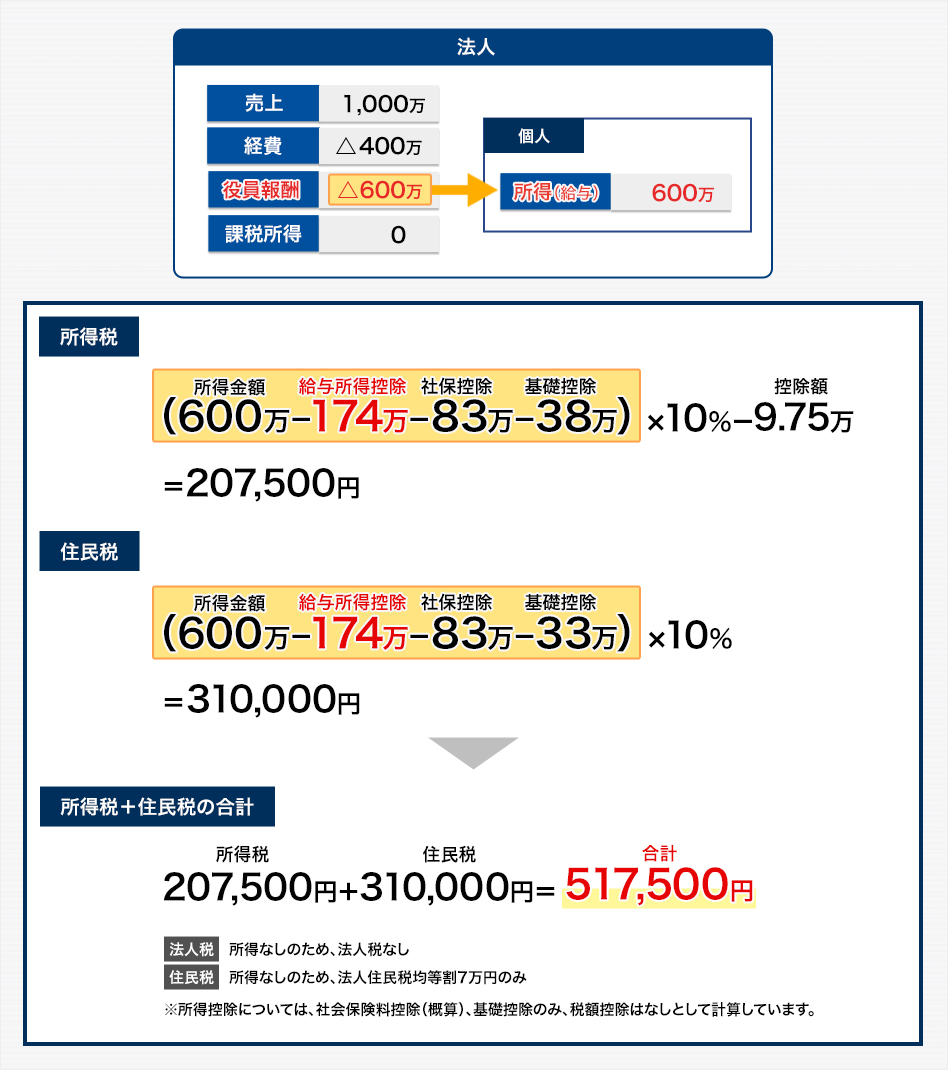

所得税と法人税の負担はどのように違いますか?

売上1,000万円、費用400万円だった場合、個人事業の事業所得による所得税申告をするときと、法人で法人税申告と給与所得による所得税申告をするときの税負担の違いは下記のとおりです。

個人事業に比べると、法人運営にした場合の税負担が約23.2万円少なくなります。

追加で法人に利益が計上される場合でも法人税率は約23%となり、個人事業の税率より低くなります。

役員報酬は株主総会で確定させますが、株主総会後1年間定額とする必要があります。

給与収入 - 給与所得控除 = 給与所得

・給与所得控除は給与所得者(サラリーマン)の必要経費を概算で計算して、給与所得(額面)から控除することをいいます。

・個人事業者で利益(=売上-費用)が(例:800万円)あった場合、利益(800万円)に対して所得税が課せられます。

・法人成り(法人化)して、法人から給与(例:800万円)をもらうことにした場合には、給与所得控除(例:200万円)後の金額(例:600万円)に対して、所得税が課せられることになります。この場合、法人税は利益が0になっているため法人税はかかりません。

・消費税の課税事業者かどうかは、原則として基準期間の課税売上高により判定します。

・個人事業者の場合、基準期間(2年前)の課税売上が1,000万円を超えている場合には、消費税の課税事業者になり、消費税の申告納付する必要があります。

・法人成り(法人化)した場合、基準期間(2期前の課税期間)がないため、新設法人の場合は、設立時の資本金が1,000万円未満であれば、設立後の2期分は免税事業者になります(ただし、2期目については、別途要件の検討が必要)。

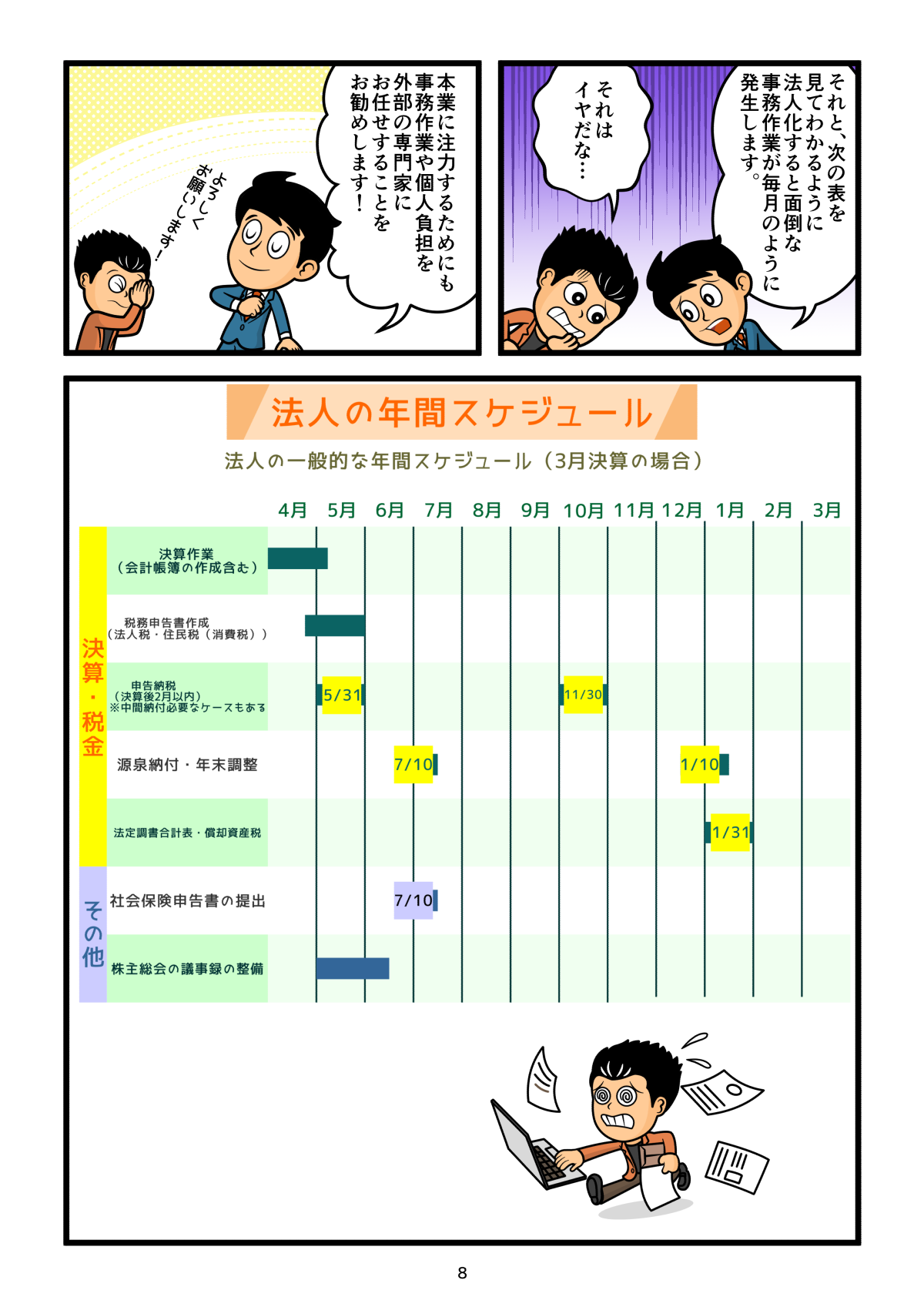

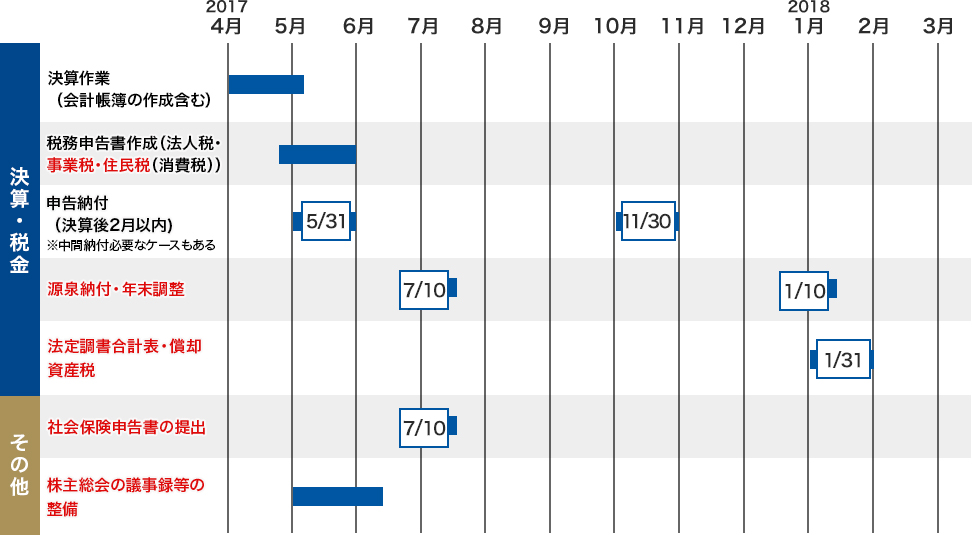

法人とした場合の年間スケジュールはどうなりますか?

法人の一般的な年間スケジュールは以下の通りです(例:3月決算)。

年間スケジュールからも分かるように、法人が行わなければならない面倒な事務作業は毎月のように発生します。

これらの事務作業・個人による負担の解決を外部の専門家にお任せすることで、本業により注力することができます!