目次

1. はじめに

令和7年分の年末調整では、例年の控除額調整にとどまらず、より本質的な「構造的な改正」が行われます。具体的には、所得控除の基本的な枠組みに大きな変更があり、特に「基礎控除」と「給与所得控除」の見直しに加え、新たに「特定親族特別控除」が創設される点が大きなポイントです。

これらの改正は原則として令和7 年12 月1 日に施行され、令和7 年分以後の所得税から適用されます。各種申告書の記載方法や、給与計算システムにおける計算ロジックにも影響が及ぶため、事前準備が不可欠です。

以下では、主要改正点と実務上のチェックポイントを整理しましたので、年末調整業務の参考としてご活用ください。

2. 令和7年分 年末調整の主な改正内容

(1)「基礎控除」と「給与所得控除」の見直し

①基礎控除額の改正

所得者の合計所得金額に応じて、以下のとおり基礎控除額が改正されました。

※ 合計所得金額が2,350万円超の場合の基礎控除額に改正はありません。

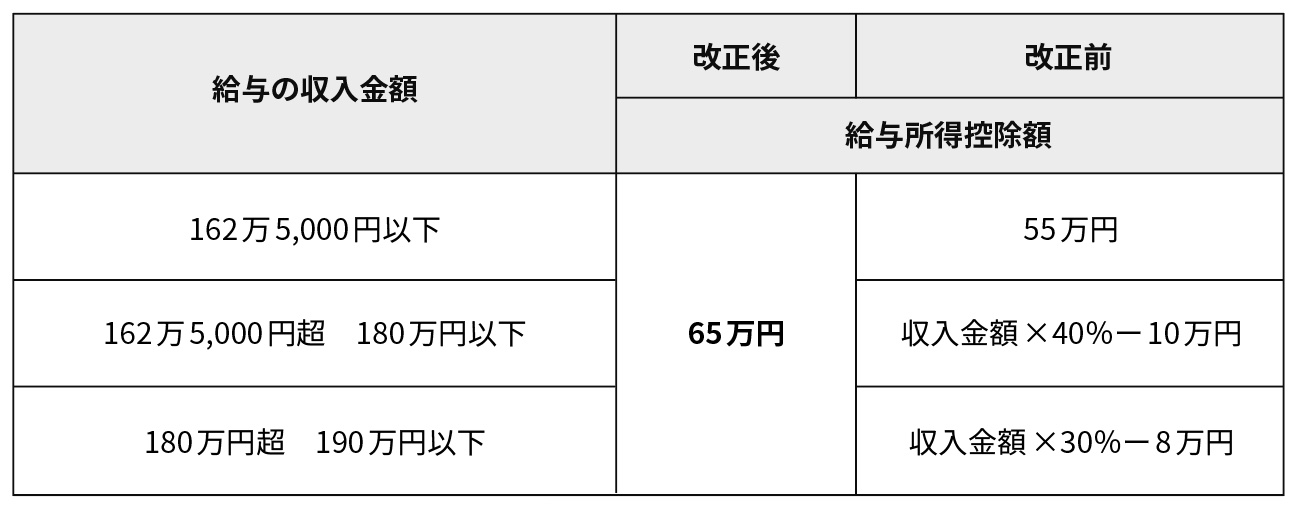

②給与所得控除額の改正

給与所得控除の最低保障額が55万円から65万円に引き上げられました。

※ 給与の収入金額が190 万円超の場合の給与所得控除に改正はありません。

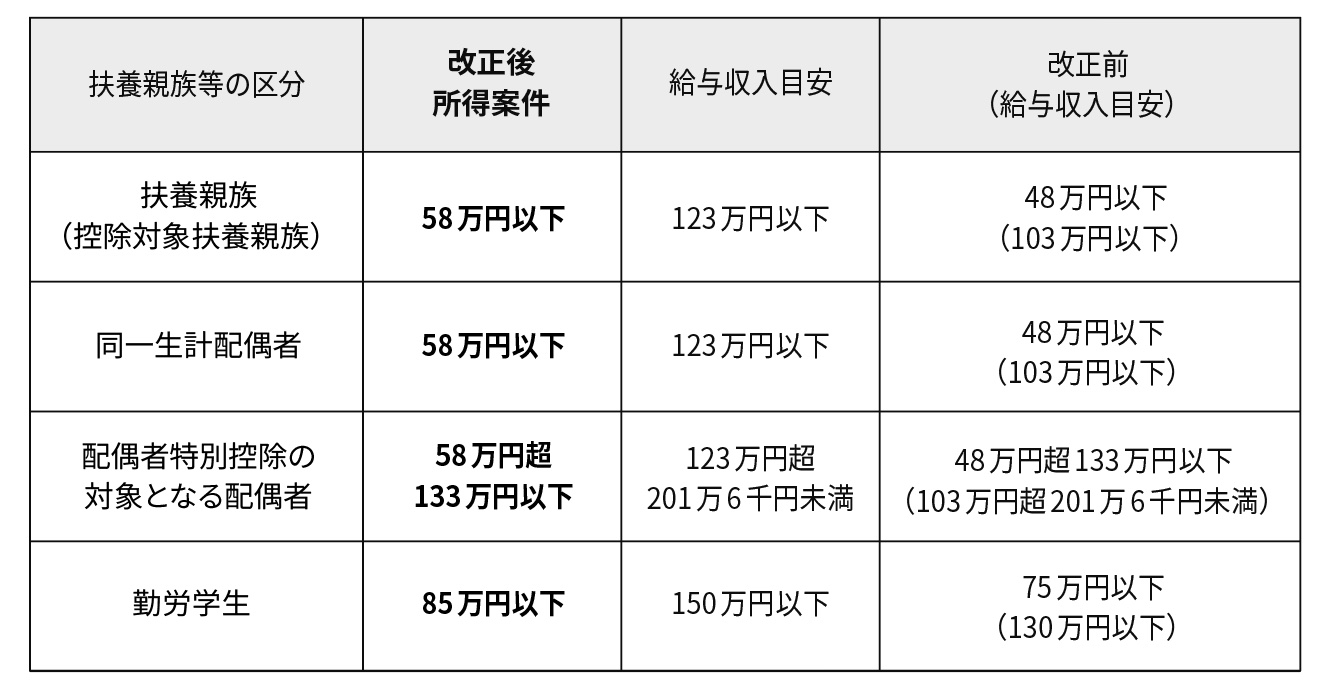

(2)「扶養親族等の所得要件」の改正

基礎控除等の見直しに伴い、以下のとおり扶養親族等の所得要件が改正されました。

※ 所得要件が10 万円引き上げられたことで、新たに扶養控除等の対象となる親族が生じる可能性があります。

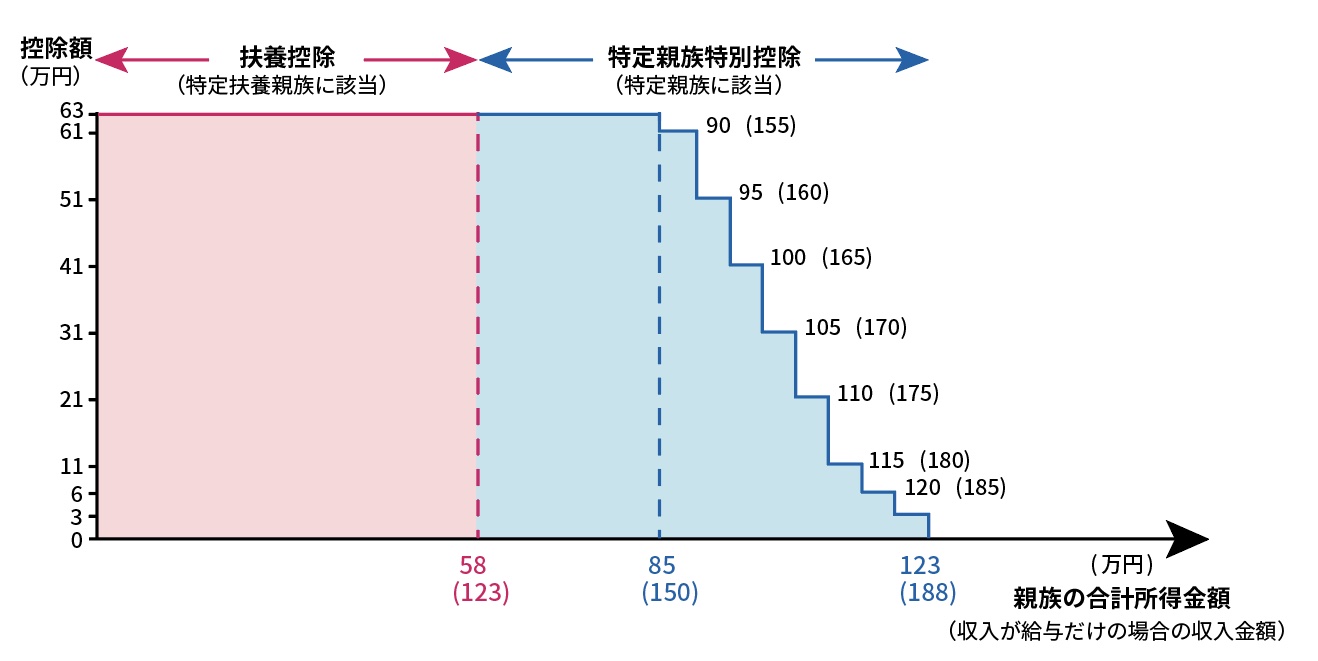

(3)「特定親族特別控除」の創設

所得者が生計を一にする年齢19歳以上23歳未満の親族を有する場合に受けられる控除として、新たに創設されました。

以下のとおり合計所得金額が58万円超123万円以下の特定親族がいる場合に適用されます。

(4)住宅借入金等特別控除における調書方式の導入

| 調整方式・・・金融機関等から提供された情報に基づき、国税当局から住宅借入金等の「年末残高情報」が所得者本人(従業員の方)に通知される方式です。 |

対象者

「住宅ローン控除の適用申請書」を提出した従業員

メリット

住宅ローン控除に必要な「住宅取得資金に係る借入金の年末残高等証明書」の添付が不要

引続き、給与の支払者に提出する「給与所得者の住宅借入金等特別控除申告書 兼 年末調整のための住宅借入金等特別控除証明書」(以下、「控除証明書等」という)は必要です。

3. 実務上のチェックポイント

これらの改正に対応するため、給与計算システムのアップデート確認や、国税庁提供ツールの活用、源泉徴収簿の記載方法の整備を進め、正確な対応を行いましょう。

システム利用されていない場合、システム利用されている場合でも以下の点が反映されているかを確認しながら、年末調整の計算を進めてください。

(1)各種申告書の確認

- 扶養控除等( 異動) 申告書

- 基礎控除申告書

- 配偶者控除等申告書

- 特定親族特別控除申告書

改正により、新たに扶養控除等の対象となった親族等がいないかを確認してください。

該当する場合は「扶養控除等(異動)申告書」「給与所得者の特定親族特別控除申告書」の提出を受けてください。

(2)計算表の更新

以下の最新版を使用して、年末調整の計算をしてください。

- 「令和7 年分の年末調整等のための給与所得控除後の給与等の金額の表」

- 「令和7 年分の年末調整のための算出所得税額の速算表」

(3)控除証明書等の取得時期の確認

従業員の方からの入手のタイミングについては事前に確認するようにしましょう。

- 電子交付:毎年11月中旬頃

- 書面交付:入居2 年目の11月下旬頃

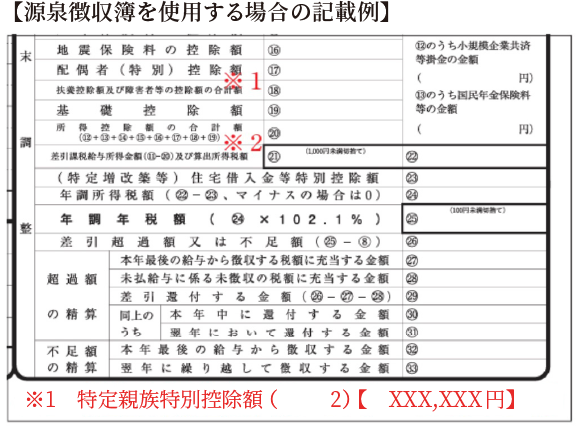

(4)源泉徴収簿への記載

特定親族特別控除の適用がある場合、源泉徴収簿に専用欄がない場合は、下記のとおり余白に「特定親族特別控除額⑰-2」欄を設け記載漏れがないようにしましょう。

※1 特定親族特別控除の適用がある場合は、余白部分にこのような欄を設けて控除額を記載する等してください。

※2 特定親族特別控除の適用がある場合は、その控除額を加算してください。

4.最後に

今年の年末調整は、基礎控除・給与所得控除の大幅な見直しと特定親族特別控除の新設が中心です。

特に扶養要件の変更による申告誤りが発生しやすいため、従業員への周知と事前準備が重要です。

制度対応や年末調整に関するご相談がございましたら、どうぞお気軽に当法人までお問い合わせください。

参照:

税理士 ファイナンシャルプランナー

税理士登録:2016年

税理士登録番号:132479

1999年より、宿谷公認会計士事務所に勤務。

2008年、葵税理士法人に入社。

2010年、ベーカーティリージャパン税理士法人に入社。

2016年から、sankyodo税理士法人に入社。

2021年より、sankyodo社会保険労務士法人 兼務

私たちは業界の中でもいち早くペーパーレス化に取り組み、DX化を推進してまいりました。お客様の負担のない程度でこれらを提案し、本業に打ち込めるよう支援させていただきます。また税務会計だけでなく、給与計算等の人事労務面についてもご相談ください。ご相談先がご不明な場合でも、グループ法人や外部の専門家とも連携して業務を進めておりますので、お気軽にお問い合わせください。少しでもお力になれれば幸いです。

CLOSE

CLOSE