青色申告書を提出した事業年度において、赤字となった場合の欠損金を翌年以降に繰り越せる「青色申告書を提出した事業年度の欠損金の繰越控除」、また、前期に法人税を納付し、かつ、当期が赤字(欠損)であった場合に、前期に納付した法人税の還付を受ける「青色繰越欠損金の繰戻しによる還付」の適用を受けることができます。これら欠損金が生じた場合の2つの制度につき解説します。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

青色申告書を提出した事業年度の欠損金の繰越控除

概要

法人の青色申告書を提出した事業年度に生じた欠損金額は、その後10年間の各事業年度の所得の計算上損金の額に算入されます。前期以前10年間の赤字を当期の費用とみなして、当期の黒字と相殺できることになります。

欠損金とは、法人税を計算する際において、所得が赤字である場合のその金額のことで、法人税法上の赤字を意味します。

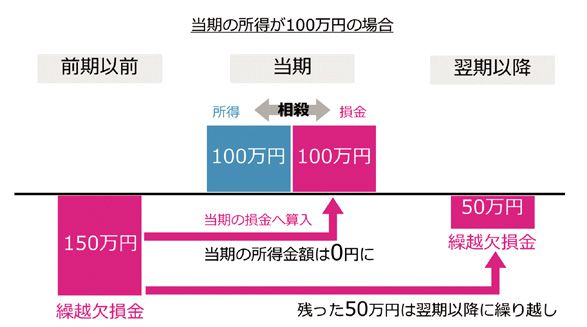

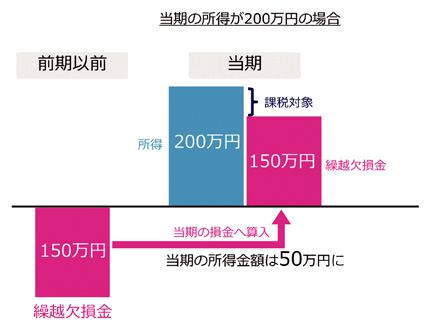

例えば、前期以前の繰越欠損金が150万円、当期の所得が100万円の場合には、繰越欠損金150万円のうち100万円が損金の額に算入され、その事業年度の所得金額は0円となり残った50万円は翌期以降に繰り越され、また、当期の所得が200万円の場合には、前期以前の繰越欠損金150万円の全額が当期の損金の額に算入され、200万円-150万円=50万円が当期の所得として法人税の課税対象となります。

繰越欠損金を利用するメリットは、過去の欠損金(赤字)を当期の黒字と相殺することで、当期の法人税等(法人税・住民税・事業税)を抑えられる事にあります。

繰越控除可能期間

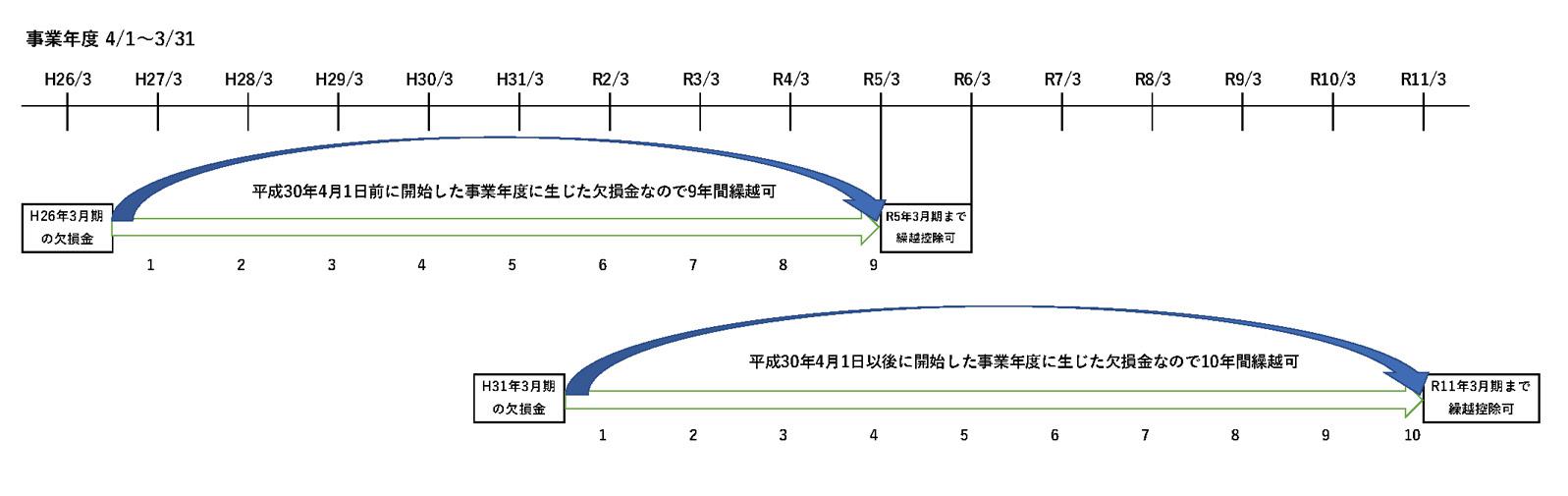

繰越控除可能期間は、平成30年4月1日以降に開始した事業年度に生じた欠損金については10年間(平成30年4月1日前に開始した事業年度に生じた欠損金については9年間)となります。

例えば、平成31年3月決算で生じた欠損金は、10年後の令和11年3月決算までの損金の額に算入される(黒字と相殺できる)ということになります。

適用要件

- 前期以前10年以内の青色申告書を提出した事業年度の欠損金であること

- 欠損金額が発生した年度以降において、連続して確定申告書を提出していること

- 帳簿書類等を保存していること

白色申告法人

白色申告法人は欠損金を翌期以降に繰り越すことはできませんが、欠損金額が生じた事業年度に青色申告書である確定申告書を提出していれば、その後の事業年度について提出した確定申告書が白色申告書であってもその青色欠損金額については繰越控除の規定が適用できます。

つまり、青色申告書を提出した事業年度の欠損金は、それ以降の申告が白色申告であったとしても、それ以降の損金の額に算入できるということになります。

中小法人等以外

※資本金1億円超の法人又は資本金5億円以上の法人の完全支配関係にある法人等

青色欠損金について、資本金1億円以下の中小法人等には欠損金全額の繰越が認められていますが、中小法人等以外の大企業等には損金算入額に上限が設けられています。

中小法人等以外の法人の繰越控除限度額は、欠損金額が生じた事業年度ごとに、繰越控除をする事業年度の繰越控除前の所得に対しそれぞれ次の率を乗じた金額とされています。

なお、平成30年4月1日以降の開始事業年度分については、繰越控除前の所得金額の50%が控除限度額となります。

- 平成24年4月1日から平成27年3月31日までの間に開始した事業年度:80%

- 平成27年4月1日から平成28年3月31日までの間に開始した事業年度:65%

- 平成28年4月1日から平成29年3月31日までの間に開始した事業年度:60%

- 平成29年4月1日から平成30年3月31日までの間に開始した事業年度:55%

- 平成30年4月1日から開始事業年度:50%

青色繰越欠損金の繰戻しによる還付

青色申告書である確定申告書を提出する事業年度に欠損金額が生じた場合において、その欠損金額を、その事業年度開始の日前1年以内に開始した、いずれかの事業年度の所得に繰り戻し、納付した法人税の一部または全部の還付を請求できるというものです。

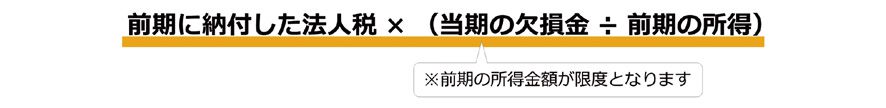

還付される金額は下記のとおり計算されます。

例えば、前期の所得が100万円、納付した法人税が15万円と仮定し、当期の欠損金が100万円であるならば、前期に納付した法人税15万円が還付され、前期の所得が100万円、納付した法人税が15万円、当期の欠損金が50万円であるならば、前期に納付した法人税15万円のうち50万円/100万円の7.5万円が還付となります。

前期が黒字で法人税を納付、当期が赤字で欠損となった場合に、前期の法人税の全部又は一部を返してもらうイメージです。この場合において、返してもらうのは法人税だけであり、事業税や住民税などの地方税は還付されません。

欠損金の繰戻還付の要件は以下となります。

- 還付所得事業年度から欠損事業年度の前事業年度までの各事業年度について、 連続して青色申告書である確定申告書を提出していること。

- 欠損事業年度の青色申告書である確定申告書を申告期限内に提出していること。

- 確定申告書と同時に欠損金の繰戻しによる還付請求書を提出すること。

なお、この制度は、現在のところ、中小企業者等(資本金1億円以下であり、資本金5億円以上の法人の完全支配関係にない法人等)のみの適用になり、大企業等は適用が停止されてます。

繰越控除と繰戻還付に関するよくある質問

欠損金の繰越控除について教えてください

法人の青色申告書を提出した事業年度に生じた欠損金額は、その後10年間の各事業年度の所得の計算上損金の額に算入されます。前期以前10年間の赤字を当期の費用とみなして、当期の黒字と相殺できることになります。

欠損金とは、法人税を計算する際において、所得が赤字である場合のその金額のことで、法人税法上の赤字を意味します。

適用要件を教えてください

適用要件は以下になります。

- 前期以前10年以内の青色申告書を提出した事業年度の欠損金であること

- 欠損金額が発生した年度以降において、連続して確定申告書を提出していること

- 帳簿書類等を保存していること

繰戻しによる還付について教えてください

青色申告書である確定申告書を提出する事業年度に欠損金額が生じた場合において、その欠損金額を、その事業年度開始の日前1年以内に開始した、いずれかの事業年度の所得に繰り戻し、納付した法人税の一部または全部の還付を請求できるというものです。

税理士登録:2015年

税理士登録番号:129485

2016年 sankyodo税理土法人のパートナーに就任

2017年 sankyodo税理士法人八王子オフィス所長に就任

経営・会計税務・確定申告について、誰に相談すればよいのか、税理士に相談しても親身になってくれないのではないかと思われている経営者の方も多いと思います。是非私にご相談ください。ご満足していただけるよう、誠実に対応させていただきます。よろしくお願い申し上げます。

CLOSE

CLOSE