新宿区の人口・主要駅などの概要

新宿区の人口は、令和5年2月1日現在で34万6,222人となっており、さまざまな国籍を持つ人が集い、平成16年の人口27万3千人から毎年着実に人口を増やしています。

新宿区の主要駅としては、新宿、高田馬場、新大久保、四ツ谷、信濃町、神楽坂、都庁前などが挙げられます。

東京都庁を中心とする副都心高層ビル街がある一方、日本一の歓楽街、歌舞伎町もあり、昼夜ともに圧倒的な存在感がある街です。

新宿区創業融資センター(sankyodo税理士法人)では、創業融資に強い税理士が皆様の起業の成功を全力でサポートいたします。

融資が早く決まるかどうかはビジネスの成功に大きな影響を与えるため、融資実行に向けて最善のご支援をさせていただきます。

新宿区

創業融資センター

新宿区創業融資センター責任者

sankyodo税理士法人統括代表

新宿区創業融資センター責任者

sankyodo税理士法人統括代表

の創業融資が受けられます。

公庫との交渉は税理士が行います。

※2023年3月時点

税理士

会計士

銀行出身者

平均

融資実行額

1,000万円以上

融資実行支援実績

100件以上

※創業融資以外も含む

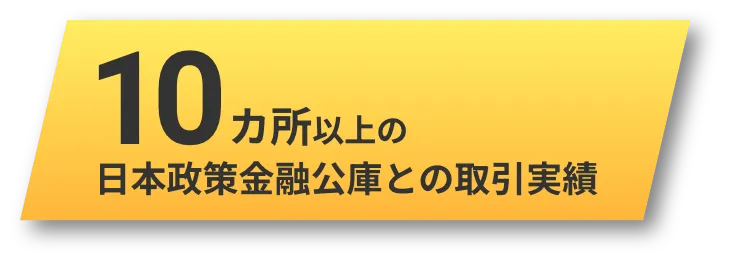

10支店以上との

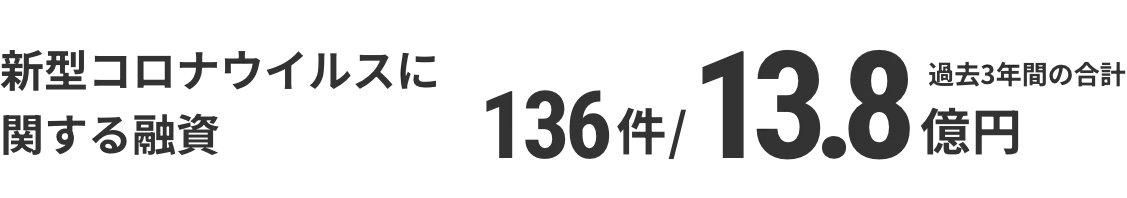

取引実績あり| 2020年 | 2021年 | 2022年 | |

|---|---|---|---|

| 融資件数 | 135件 | 23件 | 34件 |

| 融資金額 | ¥1,364,100,000 | ¥222,200,000 | ¥333,620,000 |

日本中小企業大賞2022で

を受賞しました!

西畑 大樹(sankyodo税理士法人)、朝倉 歩(sankyodo税理士法人 統括代表)、黒川 久望子(sankyodo税理士法人)

【セミナー】

など多数

【記事】

など多数

【メディア】

など多数

※平成29年2月6日付で、経営革新等支援機関として認定されております。

(ID番号107313014102)

近年、中小企業を巡る経営課題が多様化・複雑化する中、中小企業支援を行う支援事業の担い手の多様化・活性化を図るため、平成24年8月30日に「中小企業経営力強化支援法」が施行され、中小企業に対して専門性の高い支援事業を行う経営革新等支援機関を認定する制度が創設されました。

認定制度は、税務、金融および企業財務に関する専門的知識や支援に係る実務経験が一定レベル以上の個人、法人、中小企業支援機関等を、経営革新等支援機関として認定することにより、中小企業に対して専門性の高い支援を行うための体制を整備するものです。(出典:中小企業庁HPより)

DX税理士事務所

DX税理士事務所 『融資を引き出す創業計画書つくり方・活かし方』

『融資を引き出す創業計画書つくり方・活かし方』『詳解連結納税Q&A』(清文社・共著)

『外国税額控除/外国子会社配当益金不算入制度と申告書作成の実務』(清文社・共著)

『融資を引き出す創業計画書つくり方・活かし方』(あさ出版・共著)

『中小企業のDXは会計事務所に頼め』(金融ブックス・共著)

『すごい社長は知っている 会社の価値の高め方』(株式会社アックスコンサルティング出版局・共著)

『事例から学ぶ これならできる! DX税理士事務所』(ぎょうせい・共著)

※融資申込日から融資金額振込まで

創業融資は(受けないより)受けるべき?

創業融資は(民間金融機関ではなく)公庫がいい?

創業融資は(独自で行わず)専門家の支援を依頼した方がいい?

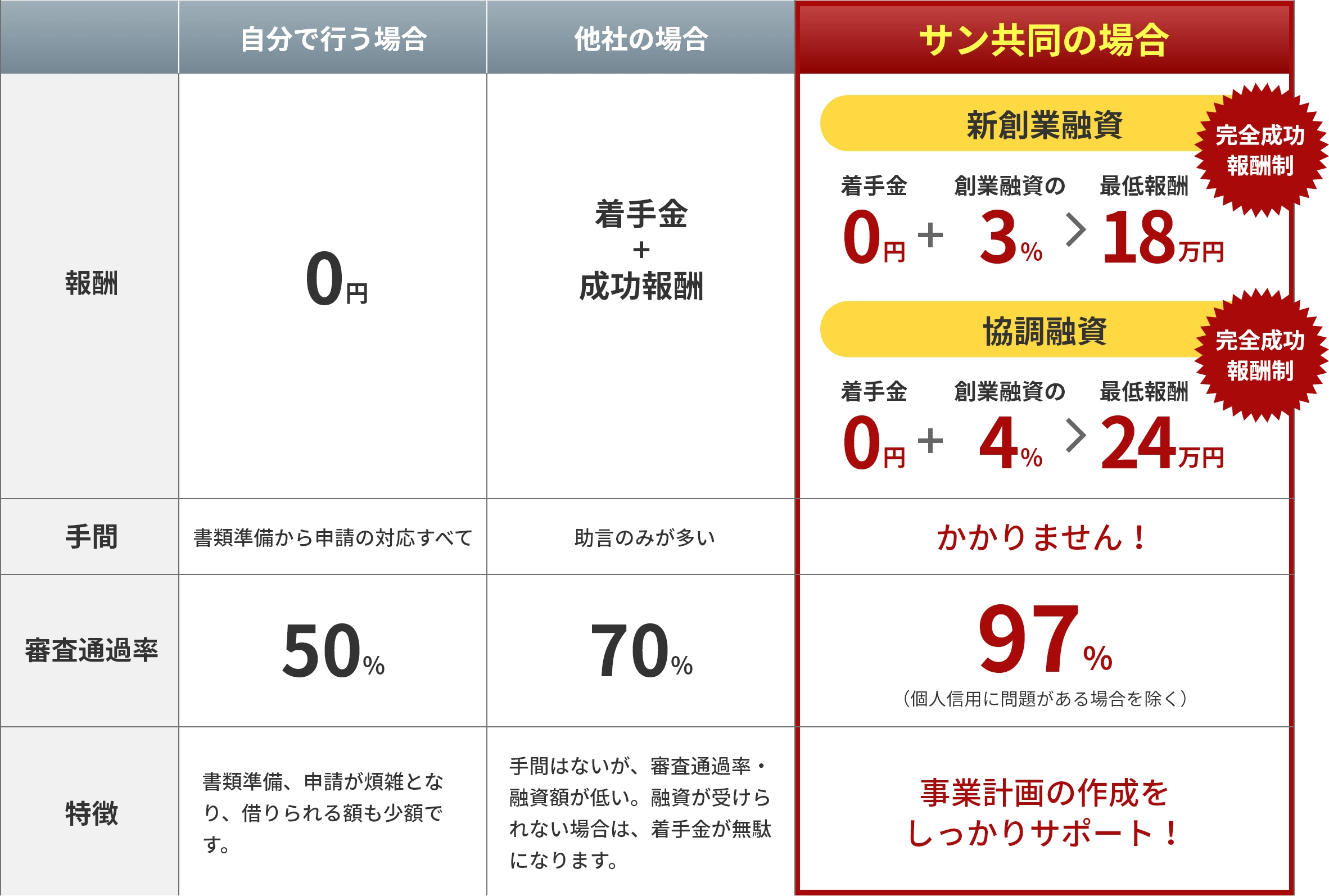

創業融資はサン共同に依頼した方がいい?

創業融資は会社設立時に申請しよう!創業後は融資不可の可能性もある!

創業融資が最も通りやすい申請時期はいつ??

新宿区創業融資センターなら、

報酬は借入額の3~4%または

18万円〜の価格で

※2024年2月時点

推薦書の作成

創業計画書の作成

事業計画書の作成

進捗報告書の作成

銀行担当者の紹介

銀行との融資金額交渉

銀行提出資料の確認

銀行面談の同席

利率の最適化の提案

融資に関する税金対策

報酬60万円~(2,000万円×3%)

報酬30万円~(1,000万円×3%)

報酬18万円(最低報酬)

万が一、融資に失敗しても

支払いが発生するの?

そんな不安や疑問をお持ちの方もご安心ください!

新宿区創業融資センターは、

完全成功報酬制!!

融資に失敗した場合は、

1円も請求しません!

※上記報酬金額は新規のお客様限定。既にご契約いただいているお客様は、新創業融資3%、協調融資4%となります。上記金額は消費税別の料金です。

※2023年1月調べ

自社のサービスに絶対の自信を持っています。

実際に弊社のサービスをご活用いただいたお客様の声をご紹介いたします。

事業展開も踏まえての契約でしたので、

融資は必須でしたので専門知識が豊富なこちらでお願いしました!

計画書からの作成もすべて一緒に考えていただき、

不足箇所修正や面談付き添いまで心強く望むことができ結果もでました。

またお願いしたいと考えております!

創業期の経営者仲間からの確実な評価をお聞きし、お願いしました。

朝倉さんの弊社事業に対する深い理解のもと、いい事業計画を創業期に作成できました。

おかげさまで、創業時の融資調達も順調にゆき、事業の堅実な拡大が具体的にイメージできます。

非常にレスポンスも早く、心強いパートナーです。

融資実績の豊富なsankyodo税理士法人(以下、サン共同)だからこそ、サン共同の推薦書には信頼の重みがあります。

サン共同の支援で過去に融資通過した起業家の皆さまの実績があるので、新たな融資も通過率が上がります。

事前にお客様のストロングポイントをアピールし、ウィークポイントがない(または少ない)ことを伝えることで、最初の融資の印象が全く変わってきます。

実は、公庫に限らず銀行も同じですが、融資が受けられるお客様なのに、残念ながら銀行担当者によっては融資が通らないケースが起こり得ます。サン共同が紹介する公庫や銀行の担当者は、サン共同が提携している信頼できる専属の担当者になるので、その担当者の紹介を受けるだけでも大きなメリットがあります。

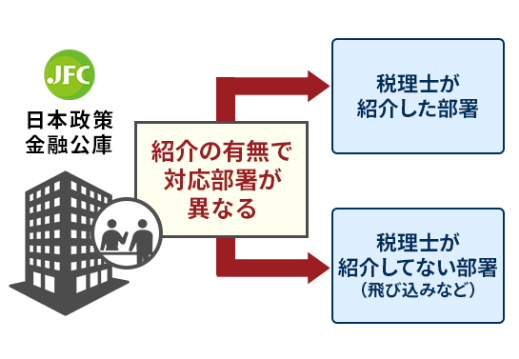

公庫の部署は、税理士からの紹介部署と税理士紹介以外の飛び込みの部署があり、入口から違います。また、日本政策公庫の担当者は3年で店舗異動するケースがありますが、取引実績の多いサン共同は優先して優秀な後任担当者が専属となる仕組みです。

創業融資は起業時・設立時に1度だけ受けますが、絶対に失敗できません。

サン共同はすべての創業融資の案件に必ず銀行出身者の融資チームも一緒になって対応します。

融資が受けられるかの確認は当然として、実際にいくら借りられるかを事前に把握することは非常に重要です。

年間に100件以上の融資を対応しており、融資専門チームがあるサン共同だからこそ安心して融資を進めることができます。

借入希望額の算出方法の一例をご紹介いたします。

顧問税理士が融資の支援を行いますので、「創業時の融資支援」と「創業後の節税対策の支援」を同時にサポート可能です。

創業融資申請時から事業計画の作成、経営課題を把握しているので融資後のサポートもスムーズに行えます。融資から伴走することで、資金繰りやお悩みを把握、支援制度や節税対策のご提案も可能です。

日本政策金融公庫:全国10以上の日本政策金融公庫と取引実績あり

民間の金融機関:全国10以上の金融機関と取引実績あり

金融機関は地割があるので、エリアごとにお付き合いのできる金融機関は限定されます。

サン共同は全国の金融機関と取引実績がありますので、初めての創業融資でもサン共同の紹介する金融機関で創業融資が受けられます!

(会計事務所と銀行との信頼関係は非常に大事です!サン共同は銀行との信頼関係を大事にしています)

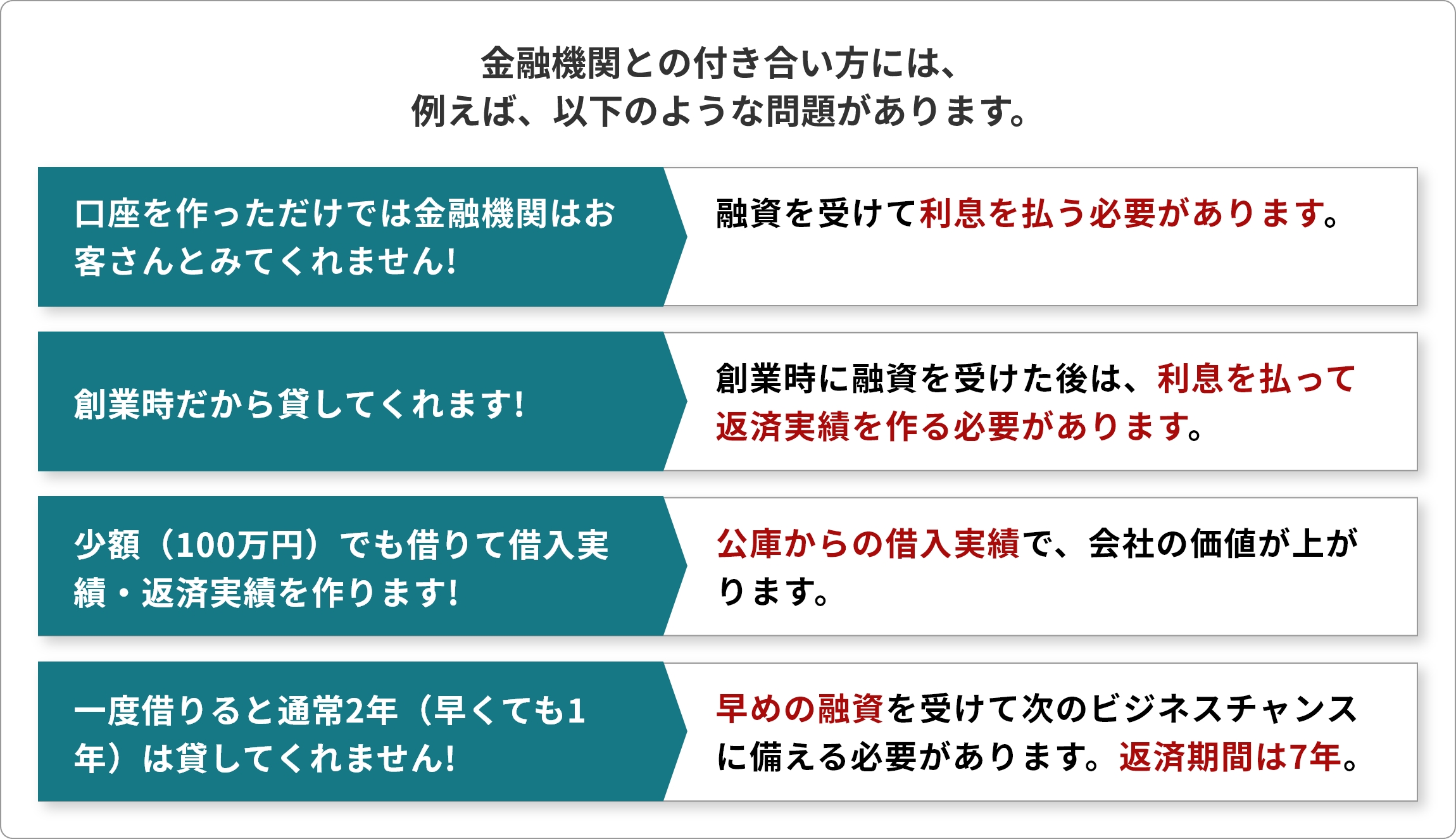

金融機関(公庫)との付き合い方が大事になります。

融資取引が始まれば2回目以降は容易に支援してくれるケースが多く、最初に付きあえるかどうかが大事です。

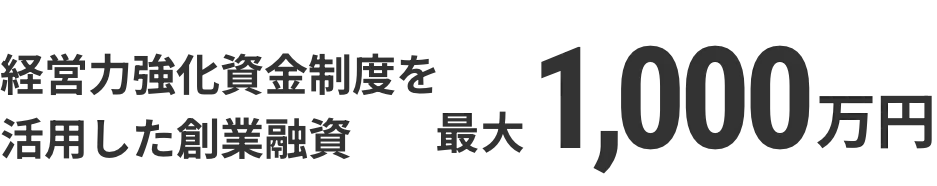

日本政策金融公庫の融資は代表者保証なし

(経営力強化資金制度は最大1,000万円)創業融資に圧倒的なノウハウのある公庫からの借入実積で

他の金融機関の融資も受けやすくなります。

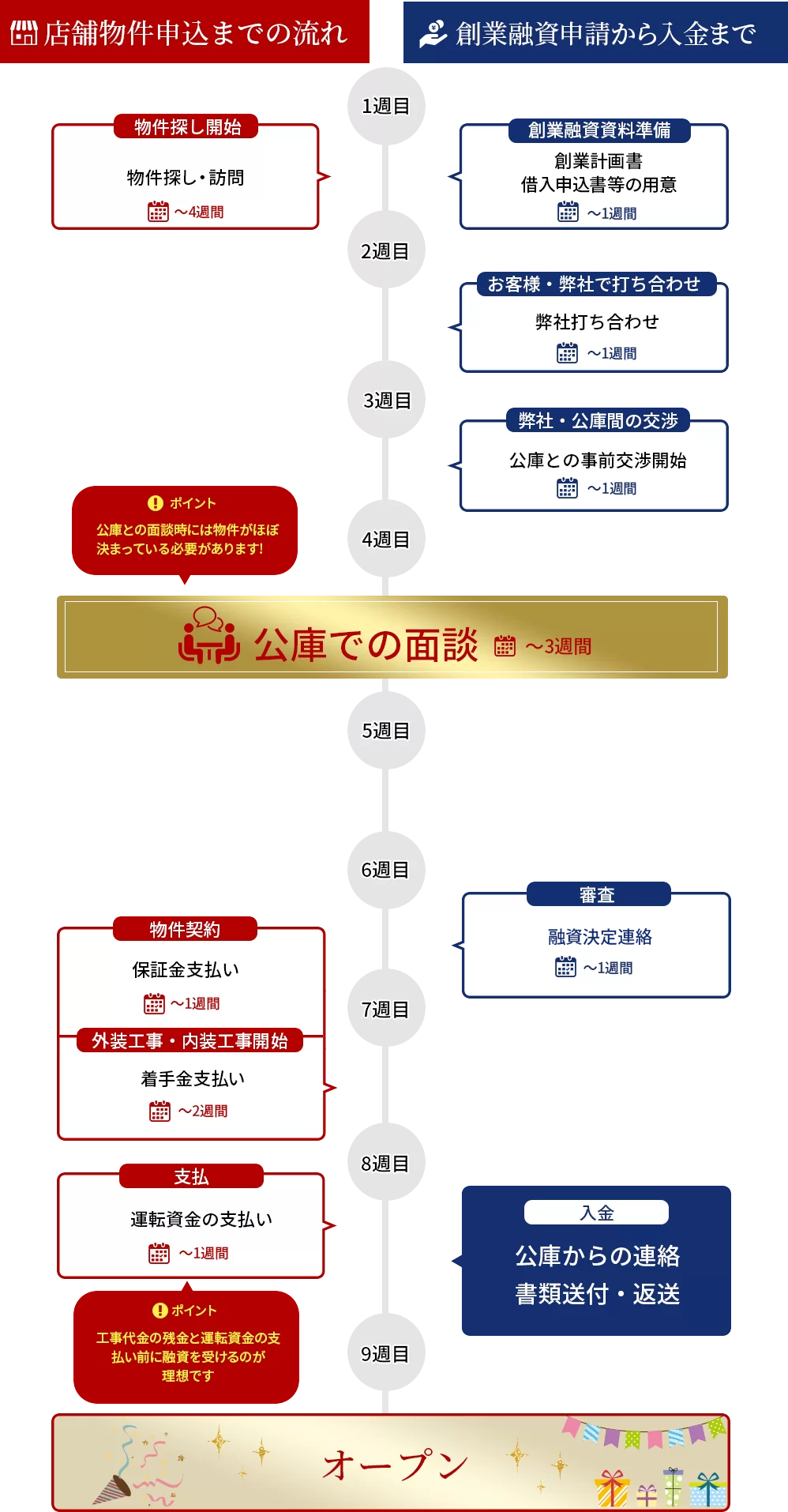

会社設立と創業融資は同時に進めることとなります。

会社設立にも対応してるのでワンストップで進めることができます。

店舗物件申込と創業融資は同時に進めることとなります。

店舗物件申込にも対応してるのでワンストップで進めることができます。

ビジネスを成功に導く

融資支援までの流れ

相談・打ち合わせ

融資の内容、現状の状況、過去の経緯について、じっくりと相談を承ります。

申請書類の作成

事業計画書、資金繰り表を作成します。経営者様と一緒に事業を整理していきます。

推薦書の作成

融資の審査判断に必要な基本情報を事前に提供し、申請者様のアピールをします。

面談シミュレーション

独自ノウハウ(銀行から聞かれるQAシートなど)により、面談のシミュレーションを行います。

金融機関紹介

金融機関へ駆け込み申し込みは、融資担当者の心証を悪くしてしまいますので、ご紹介はできる限り早期に行います。

銀行面談同行

銀行との面談に同席し、面談をサポートします。

融資実行

月次決算

融資の内容、現状の状況、過去の経緯について、じっくりとお話を伺います。※顧問契約を結んでいただいた方のみ

進捗報告書の作成・報告

融資実行後2年間、決算が終わったタイミングで公庫から進捗報告書が送付されてきます。

認定支援機関による経営指導状況・決算の経過報告を行います。

返済できないと財産を差し押さえられる?

創業融資は個人保証なし・無担保!会社への融資であり、経営者個人に返済義務はありません。

設立したばかりだと、貸してくれないのでは?

実は、創業時が最も融資を受けやすいんです!開業率アップのために、政策的に貸してくれます。

黒字のうちは、借りる必要はない?

赤字になったら貸してくれません!売上が伸びるかどうか(事業性融資)が大事です。

自己資金の範囲内で経営したい!

計画的経営のためにも借入をすべきです!何かのために土に寝かせた運転資金は、持っておくべきです。

金利が高いのでは?

創業融資は低金利(0%~2%)で優遇されています!政府系金融機関などが起業支援しています。

小林 信仁

融資コンサルティング小林 信仁

融資コンサルティング事業に専念できる体制作りをご支援いたします。

平成4年 埼玉県さいたま市出身

平成27年から4年間、さわやか信用金庫に勤務。

在職中は法人、個人事業主のお客様への事業資金融資を担当。

特に設備投資資金や不動産融資、創業融資を数多く経験。

令和元年7月よりsankyodo税理士法人に入社。

ファイナンシャルプランナー2級、AFP認定、日商簿記2級

事業を運営しているお客様にとって、資金繰りは常に頭を悩ませる存在です。

しかし金融機関へ融資相談をする際に、どのような事前準備をすれば良いのか、どのようなことをアピールすれば良いのか、不安点・疑問点は尽きないと思います。

金融機関での経験で得たノウハウを元に、資金調達のご支援をいたします。

お客様の資金繰りの懸念を解消し、事業に専念していただける体制作りのお手伝いが出来れば幸いです。

井坂 絢未

融資コンサルティング・アシスタントマネージャー井坂 絢未

融資コンサルティング・アシスタントマネージャー何でも相談できる良きパートナーとなれますよう、精一杯努めて参ります。

平成29年から約3年半、愛知銀行に勤務。

在職中は個人のお客様への各種ローンや資産運用提案業務、法人・個人事業主のお客様への事業性融資を担当。

令和2年8月よりsankyodo税理士法人に入社。

日本商工会議所 簿記検定2級、秘書検定2級、

税理士試験 簿記論、税理士試験 財務諸表論

事業を経営するお客様は、多くの不安を抱えていると思います。

そのうちの一つが資金調達ではないでしょうか。

誰に相談したら良いのか、どのように相談したら良いのか、どのような資料を作成したら良いのかといった、お客様の不安を解消できるよう、これまで金融機関で培った経験をもとに、資金調達のサポートをさせていただきます。

お客様から信頼いただき、何でも相談できる良きパートナーとなれましたら幸いです。

末本 香代子

シニアマネージャー・税理士・公認会計士サービスを提供するだけではなく、お客様と共に成長できるような関係を構築したいと思っております。常に誠実な姿勢を心掛け、信頼し相談していただけるように日々研鑽して参ります。

松橋 良枝

シニアマネージャー・税理士会計・税務のみならず、社保・労務などのご相談、経営していくうえで発生するさまざまな問題点もあわせて解決しサポートできる存在でありたいと思っています。

岡田 恵理

シニアマネージャー・税理士経営者の皆様がマネジメントに専念できるよう、会計・税務の面はお任せください。皆様と気兼ねなくお話できる関係を築いていきたいと思っております。

小田島 祐美子

シニアマネージャー・税理士お客様にとって何かあったときにとりあえず相談してみよう、と頭に思い浮かぶようなそんな存在でいたいと思っております。

安川 眞太郎

マネージャーお客様の夢の実現に向けて精一杯務めさせて頂きます!

舟橋 扶美子

アシスタントマネージャービジネスを伸ばしていきたいお客様のお力になれるよう、信頼関係を大切に、会計・税務以外にも気軽にご相談いただけるような身近な存在として、精一杯サポートさせて頂きます。

畠山 美樹

アシスタントマネージャー関東、沖縄両方での実務経験を強みに、場所問わずさまざまなお客様のサポートができればと思っております。

山本 賢志朗

アシスタントマネージャーお客様が経営に専念できるようにバックオフィス業務のアドバイスとサポートをさせていただいております。お客様が気兼ねなくご相談していただける関係性を築いていきたいと思っております。よろしくお願いいたします。

元木 絵理

アソシエイト気軽にご相談いただけるよう、お客様と良好な関係を築いていきたいと思います。

新宿区の人口・主要駅などの概要

新宿区の人口は、令和5年2月1日現在で34万6,222人となっており、さまざまな国籍を持つ人が集い、平成16年の人口27万3千人から毎年着実に人口を増やしています。

新宿区の主要駅としては、新宿、高田馬場、新大久保、四ツ谷、信濃町、神楽坂、都庁前などが挙げられます。

東京都庁を中心とする副都心高層ビル街がある一方、日本一の歓楽街、歌舞伎町もあり、昼夜ともに圧倒的な存在感がある街です。

新宿区の特徴は雇用者を増やしやすい・人の往来が多い・情報の基点になっている

新宿区のおもな特徴としては、以下の3つが挙げられます。

特徴1:雇用者を増やしやすい

新宿区は、東京23区の中でもっとも単身世帯の人口が多い区です。単身世帯は、労働人口にも当てはまります。そのため、労働者が多く暮らしている新宿区で起業をすることは、雇用者を増やしやすい特徴があります。

特徴2:人の往来が多い

新宿区は鉄道会社の乗降者数が日本で最も多い地域です。新宿三丁目に設置された新宿御苑の美しい庭園や西新宿に広がるビジネス街など、さまざまな目的をもって人々が新宿区に足を運びます。その中でも、特に仕事で新宿区を訪れる人は非常に多いです。

特徴3:情報の基点になっている

西新宿を中心とした地域には、IT産業の本社機能が集積しています。そのため、先端コンピューター関連の事業所が多く、IT系の起業家も非常に多い地域です。

新宿区の歴史について

昭和22年に、旧四谷・牛込・淀橋の3区が統合して誕生したのが新宿区です。3区が統合した理由としては、昭和20年の5月から8月にかけて起こった、東京大空襲による被害が大きいと考えられています。戦前には、3区合わせて約40万人もの人口が暮らしていましたが、戦後は約7万8千人まで減少してしまいました。 そのため、復興を進めていくためには、みんなで力を合わせていくことが必要でした。また、戦後には民主主義国家を目指した憲法改正も行われたため、この憲法改正にともない、地方自治制度の諸改革が行われ、3区が統合し新宿区が誕生しました。

新宿区での起業のメリットはビジネスチャンスの多い地域

新宿区は交通網が発展し、人の行き来が多いです。

人が集まりやすいため、新宿区の小売年間販売額は23区内トップクラスです。サービス業や飲食業、小売業は新宿区での起業を候補に入れてみてはいかがでしょうか。その他の業界も、例えば副都心新宿は、都庁をはじめ100m以上の高層ビル群がひしめき、多くの企業が会社を構えているため、ビジネスチャンスのあるエリアです。

新宿区の今後の展望は?

電車などの利用で混雑することが多い新宿駅では、駅内に東西自由通路を2020年に開通しました。開通によって、新宿駅周辺の混雑の解消、回遊性が進んでいます。

新宿区の小売年間販売額は、23区内でもトップクラスの売上を誇っていますが、景気の停滞による売上低迷の問題に直面しています。ですが、商店会サポーター制度による、専門家の導入や商店会への支援も実施しており、今後、新宿区の事業は活性化が期待されています。

を活用して融資を行います。

を活用して融資を行います。