2023年10月から導入されたインボイス制度ですが、どのように対応したらよいのかがわからない方も多いのではないでしょうか?

サン共同ではお客様への対応事例を元に作成したインボイス制度に関する資料を無料配布しております。

個人事業主の方・法人の方どちらにも対応しておりますので、ご興味のある方はこちらからダウンロードください。⇒インボイス制度まるわかりBookの無料ダウンロードはこちら

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

インボイス制度とは

インボイス制度とは、2023年10月1日以降、適格請求書発行事業者としての登録番号が記載されたインボイス(適格請求書)を保存している事業者のみ、消費税の仕入税額控除が認められる制度です。消費税の仕入税額控除ができない=納付する消費税が増加することになります。

インボイス(適格請求書)

インボイス(適格請求書)とは、売手が買手に対して正確な適用税率や消費税額等を伝えるためのものです。具体的には、現行の「区分記載請求書」に、インボイス登録番号・適用税率・消費税等の額が追加された請求書をいいます。

インボイスは、発行事業者の登録を受けたインボイス発行事業者しか交付できません。そして、免税事業者はインボイス発行事業者になれないため、インボイスを発行するためには課税事業者になる必要があります。

インボイスを発行できない場合

自社がインボイスを発行できないと、取引先である売上先は自社への支払分について仕入税額控除が適用できません。仕入税額控除が適用できない場合には、取引先の消費税負担が増えるため、取引を止められてしまう又は価格が見直されてしまう可能性があります。

逆に、取引先である支払先(下請け先)がインボイス登録業者でない場合には、同社への支払分の仕入税額控除ができません。自社の消費税負担が増えてしまうことになります。(6年間は本来の仕入税額控除の80%又は50%を控除できる経過措置があります)

経過措置

インボイス制度開始後、6年間(2023年10月から2029年9月までの間)は、免税事業者等からの課税仕入れについて、一定割合を以下の仕入控除税額とみなして控除できる経過措置が設けられています。

- 2023年10月1日から2026年9月30日までは仕入税額相当額の80%

- 2026年10月1日から2029年9月30日までは仕入税額相当額の50%

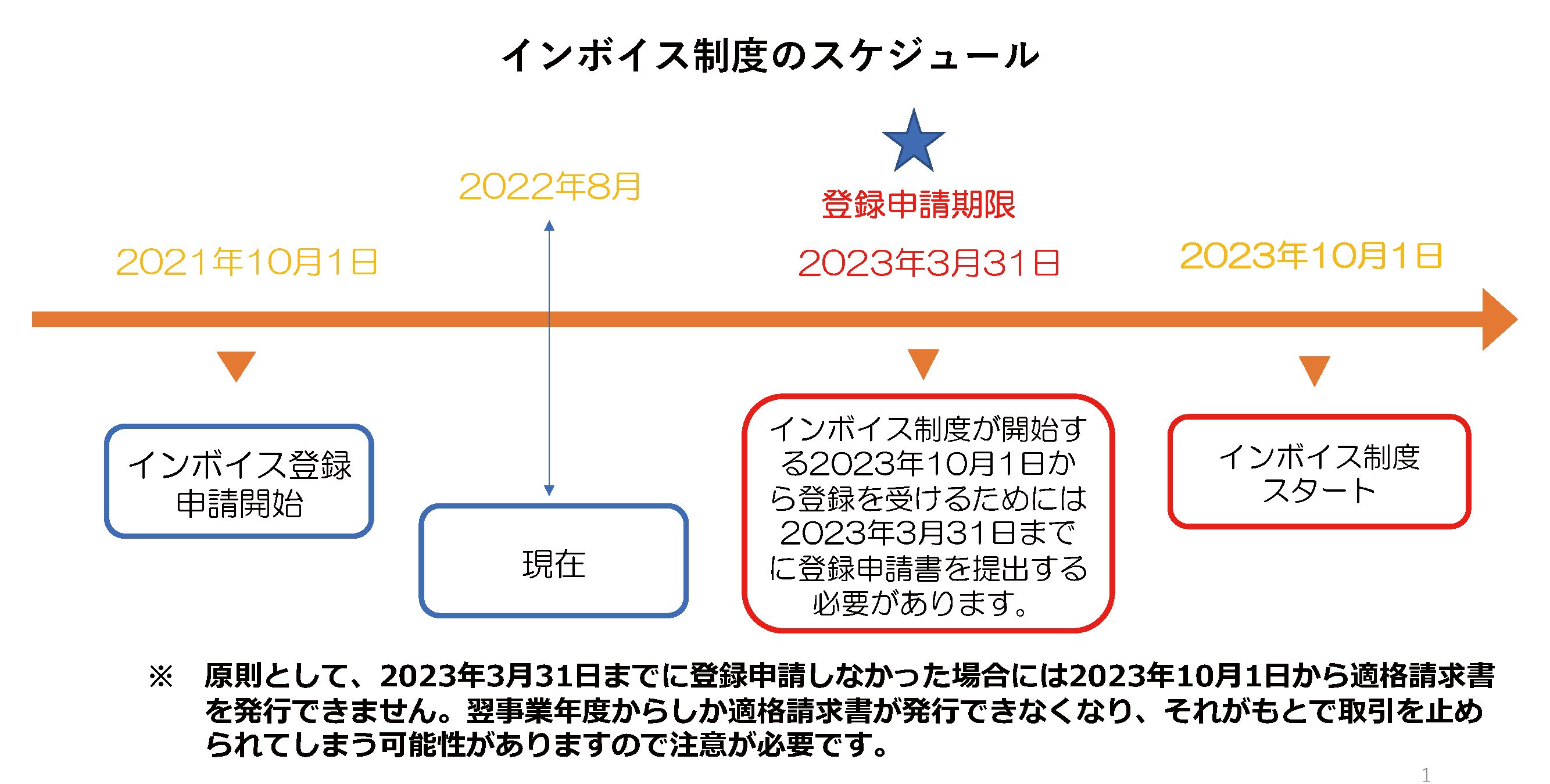

インボイス制度が開始される2023年10月1日からインボイスを発行するためには、原則として、6カ月前の2023年3月31日までに申請書を提出しなければなりません。

早めにインボイス登録するか否か考えておく必要があります。

適格請求書発行事業者の登録申請

適格請求書発行事業者になるためには「適格請求書発行事業者の登録申請書」を税務署に提出する必要があります。課税事業者であっても自動的に適格請求書発行事業者の登録がされるわけではありません。適格請求書(インボイス)を発行するためには、以下2つの要件を満たす必要があります。

- 課税事業者であること

- 適格請求書発行事業者の登録をすること

登録が完了すると「登録番号通知書」が交付され、インボイス制度導入後は、発行する請求書に登録番号を記載しなければならなくなります。適格請求書発行事業者の登録を受けた事業者は、国税庁の適格請求書発行事業者公表サイトに氏名、名称、本店住所、登録番号、登録年月日などが掲載され、登録を受けている事業者か否か誰でも検索できるようになります。

簡易課税

消費税の計算方法として簡易課税を選択している場合には、売上高にみなし仕入率を乗じて仕入税額控除額を計算します。従い、支払先が適格請求書発行事業者の登録をせず、免税事業者であり続けた場合でも自社の消費税負担は増加しません。

基準期間の課税売上高が5,000万円以下であれば簡易課税を適用でき、その場合は、仕入等の際にインボイスを受け取り、保存する必要はないことになります。簡易課税を選択している事業者はインボイスの保存がなくとも消費税負担に影響ありません。支払先の適格請求書発行事業者登録の確認、インボイスの保管などが不要になるため事務負担軽減のためには簡易課税が望ましいでしょう。インボイス制度の導入を機に簡易課税を選択する事業者が増えることが見込まれます。

適格請求書発行事業者になるか否かの判断

適格請求書発行事業者になるか否かの判断は、売上先を考える必要があります。

取引先(売上先)が事業者のみのBtoB(Business to Business )の場合、取引先(売上先)が免税事業者のみである場合を除き、適格請求書発行事業者になる必要性が高いでしょう。

取引先(売上先)が一般消費者のみのBtoC(Business to Customer)の場合、一般消費者は消費税の免税事業者ですのでインボイスの保存は不要であり、適格請求書発行事業者になることを求められる可能性は少ないでしょう。

※企業の接待で使われる飲食店や芸能事務所を顧客にもつ美容院などはインボイス発行事業者の登録が必要になると思われます。

※顧客や取引先からインボイスの交付を求められるか否かが、登録を受けるか否かの判断基準となります。

2023年10月1日から適格請求書発行事業者の登録を受けようとする場合の登録申請書の提出期限は(原則として)来年3月31日です。特に免税事業者の事業者様にとっては、消費税の納付義務が生じることになっても適格請求書発行事業者の登録をすべきか、よくご検討ください。

また、インボイス制度について動画で確認したい方はこちらをご覧ください。

インボイス制度に関するよくある質問

インボイス制度とは?

インボイス制度とは、2023年10月1日以降、適格請求書発行事業者としての登録番号が記載されたインボイス(適格請求書)を保存している事業者のみ、消費税の仕入税額控除が認められる制度です。

インボイス(適格請求書)について教えてください

インボイス(適格請求書)とは、売手が買手に対して正確な適用税率や消費税額等を伝えるためのものです。具体的には、現行の「区分記載請求書」に、インボイス登録番号・適用税率・消費税等の額が追加された請求書をいいます。

インボイスを発行できない場合にはどうなりますか?

自社がインボイスを発行できないと、取引先である売上先は自社への支払分について仕入税額控除が適用できません。仕入税額控除が適用できない場合には、取引先の消費税負担が増えるため、取引を止められてしまう又は価格が見直されてしまう可能性があります。

税理士登録:2015年

税理士登録番号:129485

2016年 sankyodo税理土法人のパートナーに就任

2017年 sankyodo税理士法人八王子オフィス所長に就任

経営・会計税務・確定申告について、誰に相談すればよいのか、税理士に相談しても親身になってくれないのではないかと思われている経営者の方も多いと思います。是非私にご相談ください。ご満足していただけるよう、誠実に対応させていただきます。よろしくお願い申し上げます。

CLOSE

CLOSE