個人事業主や、複数の勤務先から給与を得ている方やサラリーマンで副業をされている方は、毎年確定申告を行わなければなりません。

確定申告には時間や労力が必要になるため、税理士に一任することを検討している方も多いことでしょう。

本稿では税理士に確定申告を依頼する際のメリット・デメリット、費用相場について解説します。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

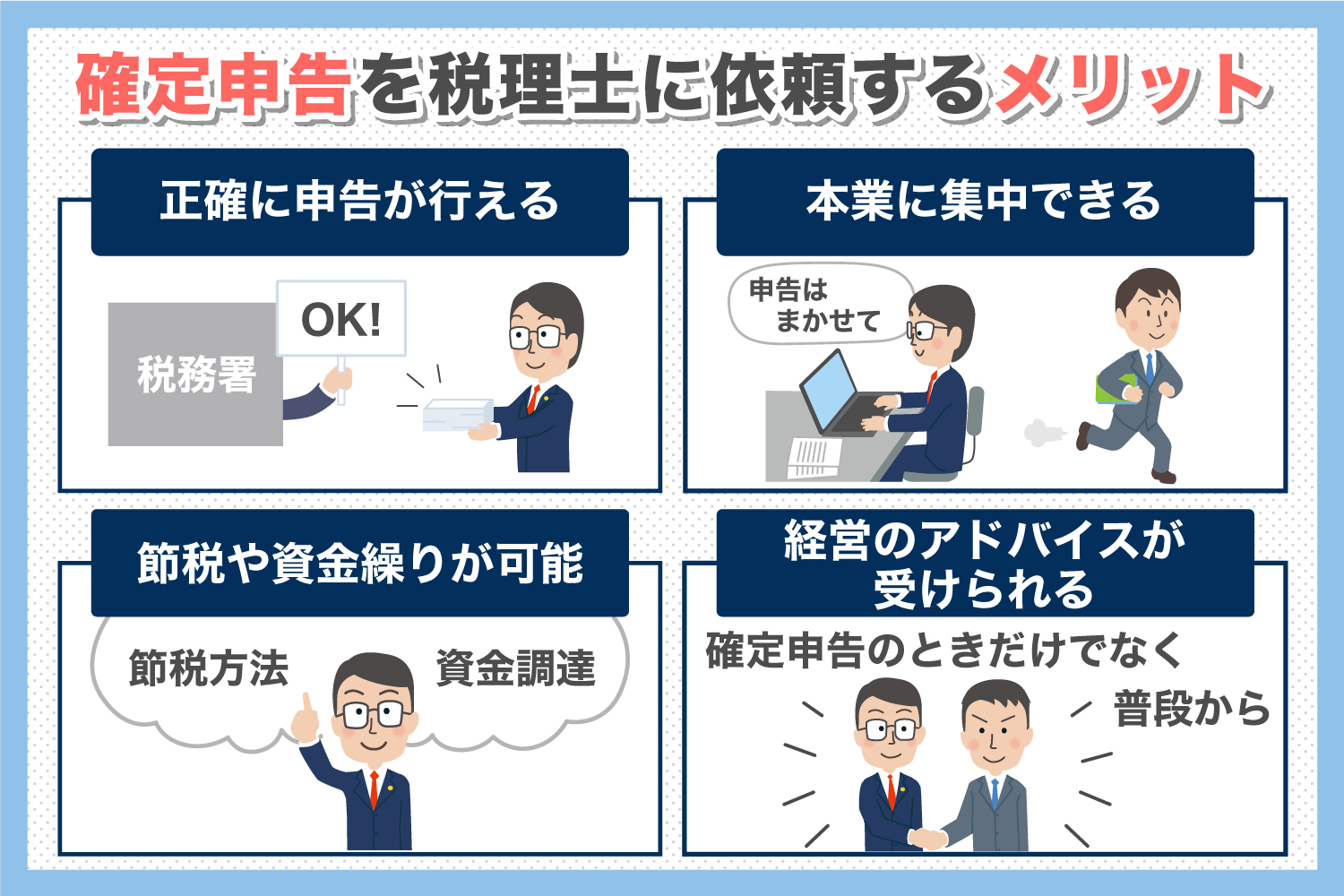

確定申告を税理士に依頼する4つのメリット

確定申告を税理士に依頼するメリットはいくつもあります。

メリットについて詳しく知ると、確定申告は税理士に依頼したほうがよいという結論になるかもしれません。

ここでは主な4つのメリットを見ていきましょう。

1. 正確に申告が行える

税理士に確定申告を依頼すれば、正確な確定申告が行えます。

確定申告は記帳や決算書の作成、確定申告書の作成など、非常に多くの業務が関係しています。

もちろん書類の作成には多くの時間が取られますが、正確性が要求されるのも確定申告の悩ましいところです。

もしご自分で確定申告を行ってミスが見つかれば、差し戻されて修正を要求されます。

場合によっては延滞税や重加算税を課されてしまう可能性さえあるのです。

一方税務のプロである税理士に確定申告を依頼すれば、帳簿付けや必要経費の選別、税金の計算などを正確に行ってくれます。

将来的にはご自分で確定申告を行いたいと思っている個人事業主の方も、最初はミスをなくすため、そしてさまざまなアドバイスを受けるためにも税理士に依頼することをおすすめします。

また、正しい確定申告ではあるが節税できていない確定申告となっていることはよくあります。

もっと経費にできる、奥さんに給与を払った方がいい、青色申請とすると65万円控除が使える、ふるさと納税をしていなかった、副業が会社にばれてしまった、など対応が漏れていても正しい確定申告となるので、

① “節税をした”正しい確定申告と

② “節税できていない”正しい確定申告

に差が生じているケースがほとんどです。

2. 本業に集中できる

確定申告には多くの時間が取られるため、書類を作成している間は本業がおろそかになる恐れがあります。

とくに領収書を溜めてしまっていたり、複数年確定申告を怠っていたりしたケースでは、申告に膨大な時間を割かなければならず本業に身が入らないかもしれません。

そんなときは、税理士に確定申告を依頼するほうが、時間もコストも削減できるでしょう。

税理士と顧問契約を結んでおけば、普段から帳簿付けをしてもらうこともできるので非常に便利です。

本業に時間を取られるのもマイナスですが、経理という売上に貢献しない業務に脳を消費するのが大きなマイナスとなります。

3. 節税や資金繰りが可能

税理士に確定申告を依頼すると節税が行えます。

普段業務を行っているなかで、節税できるシーンは多くありますが、税務の知識がない個人事業主の方は、そうした節税のチャンスを見逃してしまうことが少なくありません。

経費をたくさん使って利益を圧縮し、節税しようとする方もいますが、場合によっては支出がかさんで資金繰りが悪化してしまう恐れもあります。

一方税理士に確定申告を依頼すると、適切な節税方法についてアドバイスしてもらえます。

とくに税金に関する法律は毎年のように改正されるので、個人事業主の方がそれらをすべて把握しておくことは難しいでしょう。

税理士は税金に関する法律についての知識はもちろん、プロしか知らない節税のテクニックを持っています。

今までは気づかなかった節税の方法やタイミングについて教えてもらえるでしょう。

加えて、資金繰りの相談も税理士にできます。

資金調達は企業の経営者にとって非常に重要な業務ですが、これも税理士に確定申告を依頼することで容易になるかもしれません。

確定申告の内容を税理士が見て、どのように資金調達をすればよいのか、どんな事業計画書・収支計画表を作成すれば融資に通過しやすいのかアドバイスしてくれます。

経営・税務のプロの視点から、会社経営についてのアドバイスがもらえるのはとても貴重です。

金融機関と連携している会計事務所もあるので、付き合いのある金融機関担当者を紹介してもらえるメリットも大きいです。

4. 今後の経営についてのアドバイスを受けられる

個人事業主の方や企業の経営者の方にとって、税理士からの今後の経営方針や改善点のアドバイスを受けられることは大きなメリットでしょう。

税理士は経営全体のプロではありませんが、会計や税務の点ではプロです。

確定申告を依頼する際に、経営でどのような点を改善しなければならないのか、どんな点でより節税が可能なのかなどについてアドバイスを受けられます。

可能であれば、確定申告のときだけ税理士を頼るのではなく、普段から税理士とコミュニケーションをとっておくとより親身になって相談に乗ってくれるはずです。

税理士も、すでに過ぎたことについてアドバイスすることは難しいので、現在の状況から将来どのような経営を行っていくべきかを相談するのがよいでしょう。

税理士に確定申告を依頼する3つのデメリット

確定申告を税理士に依頼することには多くのメリットがありますが、デメリットがあることもまた事実です。税理士に依頼する前に、デメリットについても知っておきましょう。

確定申告を税理士に依頼する3つのデメリットを解説します。

1. 費用がかかる

確定申告を税理士に依頼するもっとも大きなデメリットは、費用がかかるという点でしょう。

確定申告をご自分で行えば、当然ほとんど費用はかかりません。

しかし税理士に業務の一部もしくは全部を依頼すれば、報酬を支払う必要が生じます。

普段から顧問契約を結んでいたり、何かの業務を委託したりしているのであれば毎月発生する報酬もあるでしょう。

税理士に支払わなければならない報酬は決して安くはないので、個人事業主の方や中小企業の経営者の方にとってはデメリットとなります。

ただし、税理士に払った報酬は経費になるのでその分の税金は安くなります。

2. 打ち合わせが必要となる

税理士に確定申告を依頼すると打ち合わせが必要です。

業務自体は税理士がすべて行ってくれるとしても、会社のすべてを税理士が理解しているわけではありません。

普段から顧問契約を結んでいるわけではなく、確定申告だけを依頼している税理士であればとくにそういえます。

その場合にはある経費がどのような目的で使用されたものなのか、今後どのような節税対策が行えるのかなどについて税理士と経営者(担当者)が話し合う必要が生じるでしょう。

現在ではWeb会議システムなどを用いて打ち合わせができるため、以前ほど負担は大きくありませんが、ある程度時間を取らなければならないのはデメリットといえます。

ウェブ会議に対応できるか、電話が繋がるか、LINE・チャットワークなどでも対応できるか、という点が効率化の点で大事となってきます。

3. 経営者に経理・税務の知識が身につかない

税理士に確定申告をすべて任せてしまうと、経営者自身に経理や税務の知識が身につきません。

経営者が経理や税務の知識を持っていると、節税対策が行えたり利用できる補助金・助成金を十分活用できたりします。

会社の立ち上げ以来、長年確定申告を税理士に任せきりにしてしまうと、経営者として成長する機会を失ってしまうかもしれません。

さらに事業にかかっているお金の流れを把握するのが難しくなるというのもデメリットといえます。

税理士から受けた提案を理解できるように知識を身に付けるようにしておくと、さらなる高度な提案も受けられるようになるため、税理士に確定申告を依頼していたとしても、知識面の丸投げは回避した方がよいでしょう。

確定申告を税理士に依頼する費用相場

個人事業主の方や経営者の方が税理士に確定申告を依頼することを検討しているのであれば、どのくらいの費用がかかるのかを把握しておきましょう。確定申告にかかる費用や税理士に依頼する際の相場を把握しておくことは重要です。

確定申告を税理士に依頼する費用を解説します。

青色申告の場合

まずは青色申告の場合を考えましょう。

青色申告を税理士に依頼する場合、重要なポイントとなるのが以下2つです。

● 売上高

● 記帳の有無

売上高が大きくなればなるほど税理士に支払う報酬は大きくなり、あわせて記帳も依頼すると費用が高くなります。

売上高が500万円未満の個人事業主の方の場合、記帳をご自分で行えば費用は3~5万円前後、記帳を代行してもらうのであれば5~10万円前後です。

売上高が500万円以上1,000万円未満であれば、記帳代行なしで5~10万円前後、記帳代行ありで10~20万円前後です。

1,000万円以上3,000万円未満の企業の場合、記帳代行なしで10~20万円、記帳代行ありで20~30万円です。

記帳には多くの時間がかかるため、記帳代行を依頼すると記帳代行なしよりも1.5~2倍ほどの費用がかかります。

しかし売上高が大きくなってくると記帳も膨大な作業になるため、すべてまとめて税理士に依頼してしまったほうがよいという結論になるかもしれません。

税理士に依頼した方が税金が安くなるということも考慮して検討するとよいでしょう。

白色申告の場合

白色申告は青色申告とは異なり、帳簿への記入が非常に簡単であるというメリットがあります。

確定申告の際にも提出する書類や添付書類が少なく、それほど手間がかかりません。

そのため税理士に確定申告を依頼する場合の費用も少なくて済みます。

白色申告を税理士に依頼するケースでは、売上規模や記帳の有無にかかわらず5~10万円程度であることがほとんどです。

しかし、税理士であれば青色申告で対応してくれますし、青色申告(+電子申告)ですと65万円控除が受けられますので、節税メリットを考えると、青色申告をお勧めします。税務調査も個人では青色と白色に大きな違いはありません。

税理士への依頼料を削減する方法

確定申告は税理士に頼みたい、しかし費用も抑えたいというのは誰しもの願いです。

税理士に確定申告を依頼する際の費用を圧縮する方法がいくつかあります。ここでは3つの方法をご紹介します。

1. 記帳をご自分で行う

まずは記帳をご自分で行うことです。

記帳代行もあわせて依頼すると費用が一気に上がるので、記帳を済ませて確定申告を依頼したほうが費用を抑えられますが、あまり会計知識のない方の記帳であれば税理士がチェックするより入力した方が早いため、逆に高くなるケースもあります。

まずは預金をネットバンクとしたり支払いをクレジットカード払いにしたり、取引をデータ化して、データで税理士に渡せるようにすることが一番安くすむ方法となります。

最近ではクラウド会計ソフトもありますが会計ソフトではありますので簿記知識は必要となってくる点にも注意が必要です。

2. 税理士の繁忙期を避ける

さらに税理士の繁忙期を避けて依頼するのも一つの手です。

1月中旬くらいまでに確定申告を依頼すれば、費用を抑えられる可能性があります。

1月下旬になってしまうと、税理士のもとには非常に多くの依頼がくるので料金が下がることはほとんど期待できません。

繁忙期に確定申告を依頼すると、節税や資金調達のためのアドバイスも受けにくくなり税理士に依頼するメリットが少なくなってしまうのも注意点です。

3. 税理士と顧問契約を結ぶ

加えて顧問契約を結ぶのも確定申告の費用を抑える方法です。

顧問契約は税理士にとっても非常に魅力的なので、確定申告も記帳代行を含めて格安で対応してくれる可能性があります。

確定申告は税理士に依頼して本業に注力しよう

確定申告は時間と労力がかかる重要な業務です。

確定申告は税理士に依頼できるものの、本業は経営者の方にしか行えません。

メリット・デメリットをしっかり考慮したうえで税理士に確定申告を任せれば、ストレスを感じずに本業に集中することができるでしょう。まずは無料相談から始めてみましょう。

税理士登録:2007年

税理士登録番号:107222

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 sankyodo税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE