目次

ふるさと納税の概要

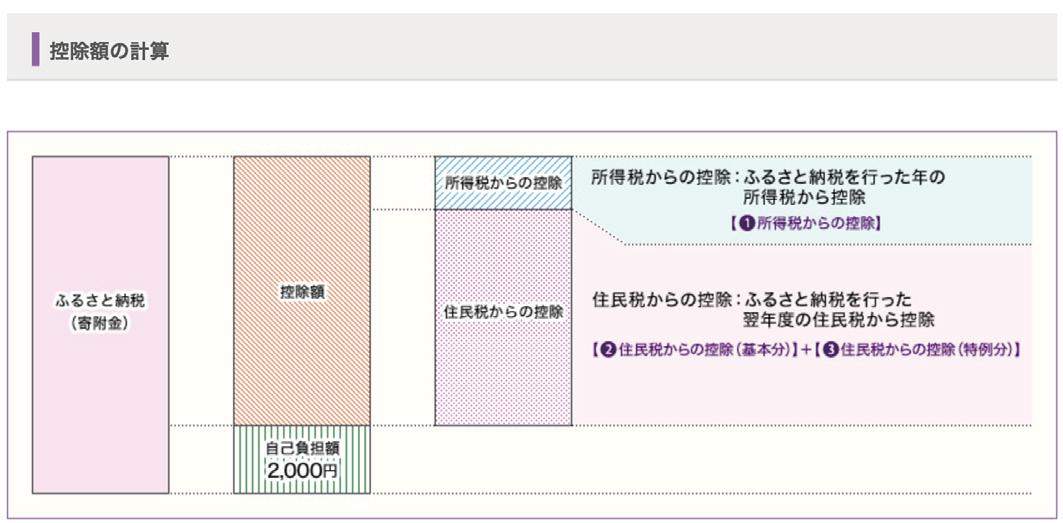

ふるさと納税とは、お住まいの市区町村に限らず、ご自身の選んだ自治体に寄付を行った場合に、寄付額のうち2,000円を超える部分について、所得税および住民税から控除が受けられる制度です。

ふるさと納税した場合には、特産品が送られてくるとともに、支出した金額から、原則として2,000円を差し引いた金額が、所得税及び住民税から減額されます(所得に応じて控除される金額に限度額があるため、必ずしも2,000円を差し引いた後の全額が控除されるわけではありません)

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

減税される金額

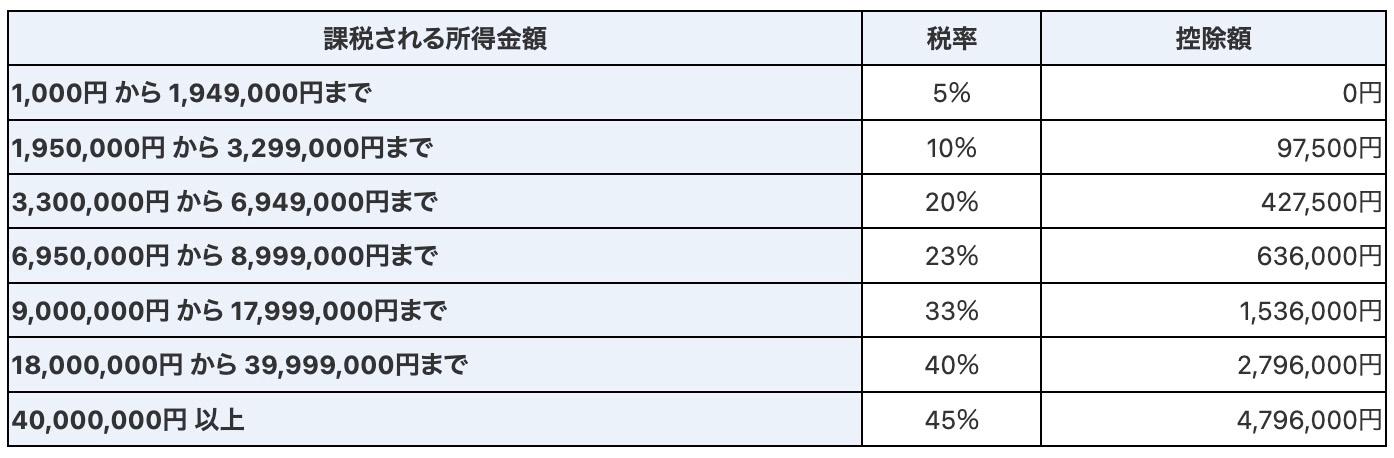

所得税

ふるさと納税した金額(総所得金額等の額の40%を限度)から2,000円を差し引いた金額が所得から控除されます。所得税においては、寄付金控除は税額控除ではなく所得控除として所得から控除され(※)それに応じて所得税が減額されます。

※所得控除と税額控除の違い

税額控除は、その名の通り税額から直接差し引かれます。

所得控除は、扶養控除や医療費控除などと同様に所得から差し引かれます。

所得に税率を乗じて税額を算出する計算式の構造上、税額控除も所得控除も税金を安くするものという意味では同じですが、所得控除よりも税額控除の方が税金は安くなります。

※以下の税率に2.1%を乗じた復興特別所得税を加算して控除されます。

出典:国税庁 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

住民税(基本)

ふるさと納税した金額(総所得金額等の額の30%を限度)から2,000円を差し引いた金額の10%が税額控除されます。住民税は所得税と違い、計算された金額が所得から控除されるのではなく、納付すべき税額から直接控除されます。

住民税(特例)

住民税所得割額の20%を限度に、以下の算式で計算された金額が税額控除されます。

ふるさと納税として寄付をした金額について、控除される税額は①+②+③の合計額となります。

ふるさと納税の控除上限額(限度額)シミュレーション

https://www.satofull.jp/static/calculation01.php?utm_source=-google&utm_medium=cpc&utm_content=text&utm_campaign=Google_normal_C&gclid=Cj0KCQ

手続き

寄付する自治体を選ぶ

まずは、寄付する自治体、受ける特産品を選びます。

申込みと支払い

ふるさと納税の申込み方法は自治体によって異なりますが、「さとふる」や「ふるさとチョイス」「ふるなび」など、インターネットからサイトに入って申込む方が多いと思います。支払いは、直接払い込み、振込、クレジットカード払いなど自治体によって様々ですが、インターネットバンキングやクレジットカード払いで支払う場合には、365日24時間支払うことが可能なので便利でしょう。

所得税の確定申告

ふるさと納税として寄付金控除の適用を受けるためには、原則として、ふるさと納税した翌年3月15日までに確定申告する必要があります。また、寄付金控除の適用を受ける場合には、各自治体から発行された寄付金証明書を確定申告書に添付する必要があります。

ワンストップ特例制度

サラリーマン等の給与所得者について、以下の要件を満たす場合には、確定申告を不要とする「ワンストップ特例制度」を利用することができます。ワンストップ特例制度を利用した場合には、確定申告せずとも、住民税から直接にふるさと納税に係る減税額が控除されます。

なお、ワンストップ特例制度を申請したとしても確定申告すると無効になりますので確定申告書に寄付金控除としてふるさと納税の内容を申告する必要があります。

注意点

◎年末近くに寄付を行い、取り扱いが翌年の寄付となってしまうと減税されるのが一年遅れとなってしまうことになります。ふるさと納税は申し込みだけでなく、寄付金の支払い(決済)まで年内に完了することが必要になります。

◎ワンストップ特例制度を申請していたとしても確定申告すると無効になってしまいます。ワンストップ特例制度の申請をした後に確定申告をしたけれども、ワンストップ特例制度を申請していたので確定申告ではふるさと納税を処理しなかった場合、本当のただの寄付となり減税される金額は0円になってしまいます。

◎ふるさと納税は、それぞれ各人にかかる税金が控除される制度です。夫婦間や親子間で合算しひとりの名前でまとめて申告することはできません。支払いをした各人ごとに計算し申告する必要があります。

◎ふるさと納税して受け取った特典品の時価相当額は「経済的利益」を受けたものとして一時所得の対象になり所得税が課税されます。しかし、一時所得には50万円の特別控除がありますので課税される可能性は低いと考えられます。

税理士登録:2015年

税理士登録番号:129485

2016年 sankyodo税理土法人のパートナーに就任

2017年 sankyodo税理士法人八王子オフィス所長に就任

経営・会計税務・確定申告について、誰に相談すればよいのか、税理士に相談しても親身になってくれないのではないかと思われている経営者の方も多いと思います。是非私にご相談ください。ご満足していただけるよう、誠実に対応させていただきます。よろしくお願い申し上げます。

CLOSE

CLOSE