(板橋区起業支援センターはサン共同税理士法人・サン共同社会保険労務士法人の板橋オフィスのスタートアップ部門が中心となった税理士・社会保険労務士・司法書士メンバーで運営しています。)

では、税務に関する届出書は、どんな場合にどんなものが必要なのか考えて行きたいと思います。※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

提出が義務付けられている届出書

参照元:http://o-dan.net/ja/

まずは、会社設立した場合に必ず提出しなければいけないのは、「法人設立届出書」です。

これは、国(税務署)、都道府県(都道府県税事務所)、市町村(市町村役所)に対して、法人の商号、本店所在地、資本金、事業年度、代表者、代表者住所といった会社の定款に記載された事項や法務局に登記されている事項を各行政官庁所定の様式のもので提出します。

任意に提出する届出書

参照元:http://o-dan.net/ja/

その他に、必要に応じ、税務署には次の書類を提出します。

- 青色申告承認申請書

この申請書を提出することで、損失を翌年度以降10年間に渡って繰越できる「欠損金の繰越控除」、

通常10万円以上の減価資産については、耐用年数を通じて費用に計上しますが、30万円未満であれば、

一時に経費にできる「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」、

一定の設備を投資した場合に、減価償却を早期に前倒しで計上できる「特別償却」、

取得価額のうち一定割合を税額から控除できる「税額控除」などの特典を受けることができます。

- 給与支払事務所等の開設届出書

給与を支払う場合には、給与に係る所得税を会社が徴収し、税務署に納める仕組みとなっています。

その給与を支払う事務所等を開設した旨の届出書です。

- 源泉所得税の納期の特例の承認に関する申請書

会社が給与から徴収した所得税は、原則として徴収した翌月10日までに納めることとなっています。

しかし、これは小規模な企業にとって、毎月の業務で煩雑なこともあり、その事務負担を軽減するため、

従業員数10人未満の事業所は、その所得税の納付を年2回(1月から6月分を7月10日、7月から12月分を翌年1月20日)

で納付できる特例を採用するための申請書です。

- 減価償却資産の償却方法の届出

減価償却の償却方法は、資産によっては法人税法上で定められていますが、納税者で選択適用できるものもあります。

それについて、採用した償却方法についての届出書です。

- 棚卸資産の評価方法の届出書

棚卸資産とは店舗や工場などの材料や商品の在庫のことです。

会計上は売上原価を計算するうえで、決算期末に残った在庫は、

棚卸資産として、仕入れから差し引きます。この差し引いた在庫は、

翌年度に仕入れに算入し、売上原価を計算します。これを毎期繰り返すわけですが、

その棚卸資産について選択した評価方法の届出書です。

なお、何も選択しなければ、法人税法上は、「最終仕入原価法」という方式が適用となります。

提出時期

参照元:http://o-dan.net/ja/

提出するタイミングは、その提出書類に応じて次のようになります。

(なお、現時点が会社設立後まもない時点であるという前提で記載しています。)

- 法人設立届出書

法人設立の日(設立登記の日)以後2月以内 - 青色申告承認申請書

設立の日以後3月を経過した日と当該事業年度終了の日とのうちいずれか早い日の前日まで - 給与支払事務所等の開設届出書

給与支払事務所等の開設があった日から1月以内 - 源泉所得税の納期の特例の承認に関する申請書

特に定められていません(原則として、提出した日の翌月に支払う給与等から適用されます。) - 減価償却資産の償却方法の届出

設立第1期の確定申告書の提出期限まで - 棚卸資産の評価方法の届出書

設立第1期の確定申告書の提出期限まで

提出先

参照元:http://o-dan.net/ja/

会社設立に関する届出書は、税務署、都道府県税事務所、市町村役所の各々の本店所在地の所轄行政官庁に提出します。

ここで、注意が必要なのは、例えば東京特別区などでは、同じ区内でも所轄税務署が違うことがあります。

例えば、東京都港区で会社設立した場合を例にすると、港区麻布地区、港区赤坂地区で会社設立した場合の所轄税務署は麻布税務署になりますが、港区芝地区で会社設立した場合の所轄税務署は芝税務署になります。

このように必ずしも同一区内で所轄税務署が一つではありませんので、注意が必要です。

なお、都道府県、市町村への提出については、東京23区の場合、都税事務所に一括して提出することになります。

ですから、例えば、東京都港区で会社設立した場合は、港都税事務所のみとなり、区役所への提出は不要です。

最後に

参照元:http://o-dan.net/ja/

必ず提出が必要な「法人設立届出書」や認知度の高い青色申告承認申請書はともかく、

その他税務署に必要に応じて提出する書類もじつは侮れないものでもあります。

例えば、減価償却資産の償却方法の届出を提出するのは、会社設立当初に多額の設備投資をする企業などは、その資産の償却期間、償却方法の選択が投下資金の費用化に影響を与えることを考えると、適した償却方法を選択採用することは非常に有益です。

また、棚卸資産を多く有する業種であれば、棚卸資産の評価方法で、経費である仕入れに計上される金額が影響し、初年度の利益が変わることを考えると評価方法の選択は無視できません。そういう場合には、棚卸資産の評価方法の届出書を提出する必要があります。

このようにスタートアップ時に資金繰りに影響を与える償却方法や評価方法もあります。

法人設立時の届出書の書き方やこういったことを専門家のアドバイスのもと、戦略的に練ってみるのも早期に経営を安定させる一つの施策でもあります。

会社設立のタイミングでしか考えないものでもありますので、

検討してみてはいかがでしょうか?

法人設立時の届出書に関するよくある質問

提出が義務付けられている届出書はありますか?

会社設立した場合に必ず提出しなければいけないのは、「法人設立届出書」です。

提出が必要になることがある届出書はありますか?

必要に応じて以下の届出書を税務署に提出することがあります。

- 青色申告承認申請書

- 給与支払事務所等の開設届出書

- 源泉所得税の納期の特例の承認に関する申請書

- 減価償却資産の償却方法の届出

- 棚卸資産の評価方法の届出書

法人設立届出書の提出時期はいつですか?

法人設立届出書の提出時期は、法人設立の日(設立登記の日)以後2月以内です。

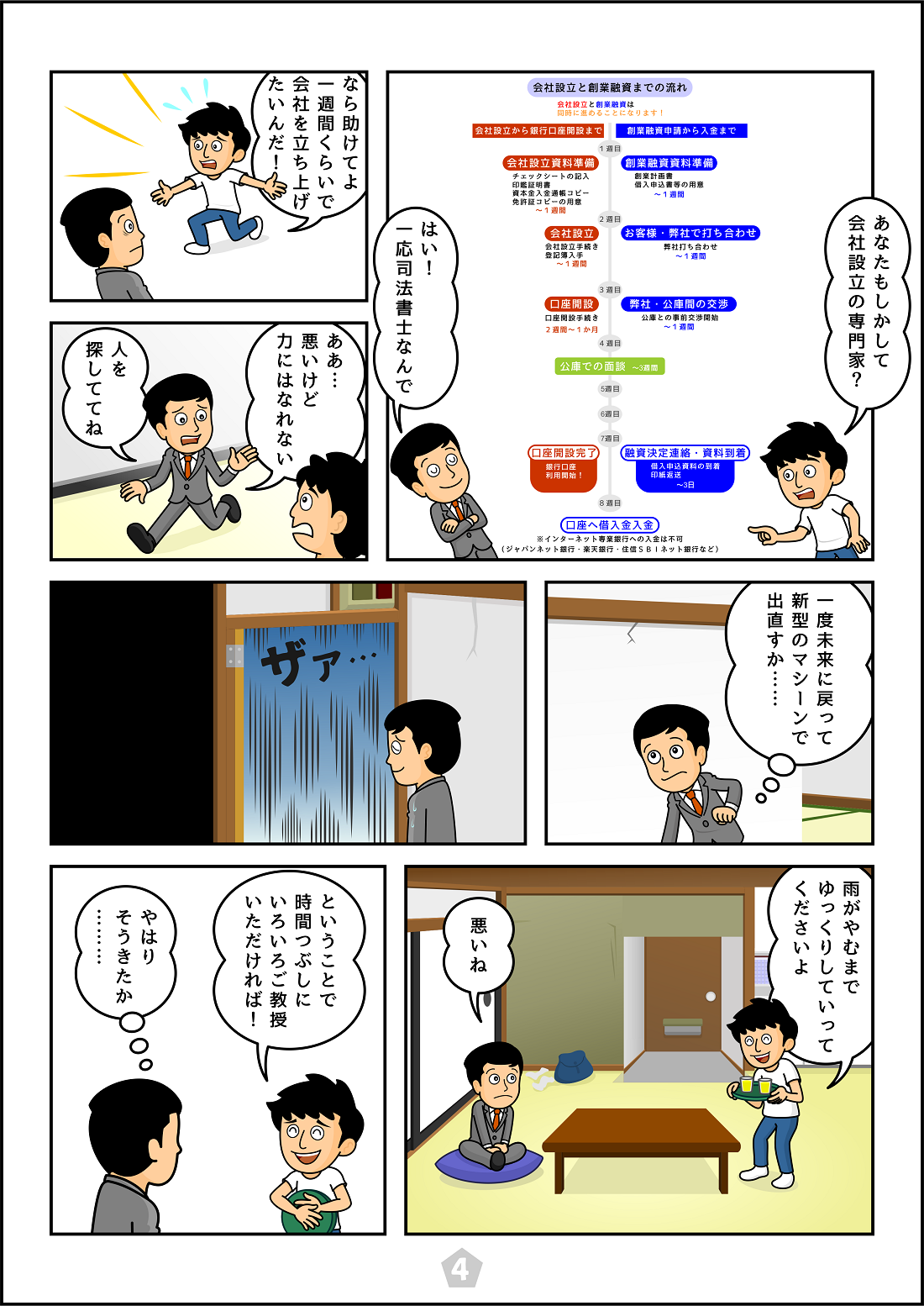

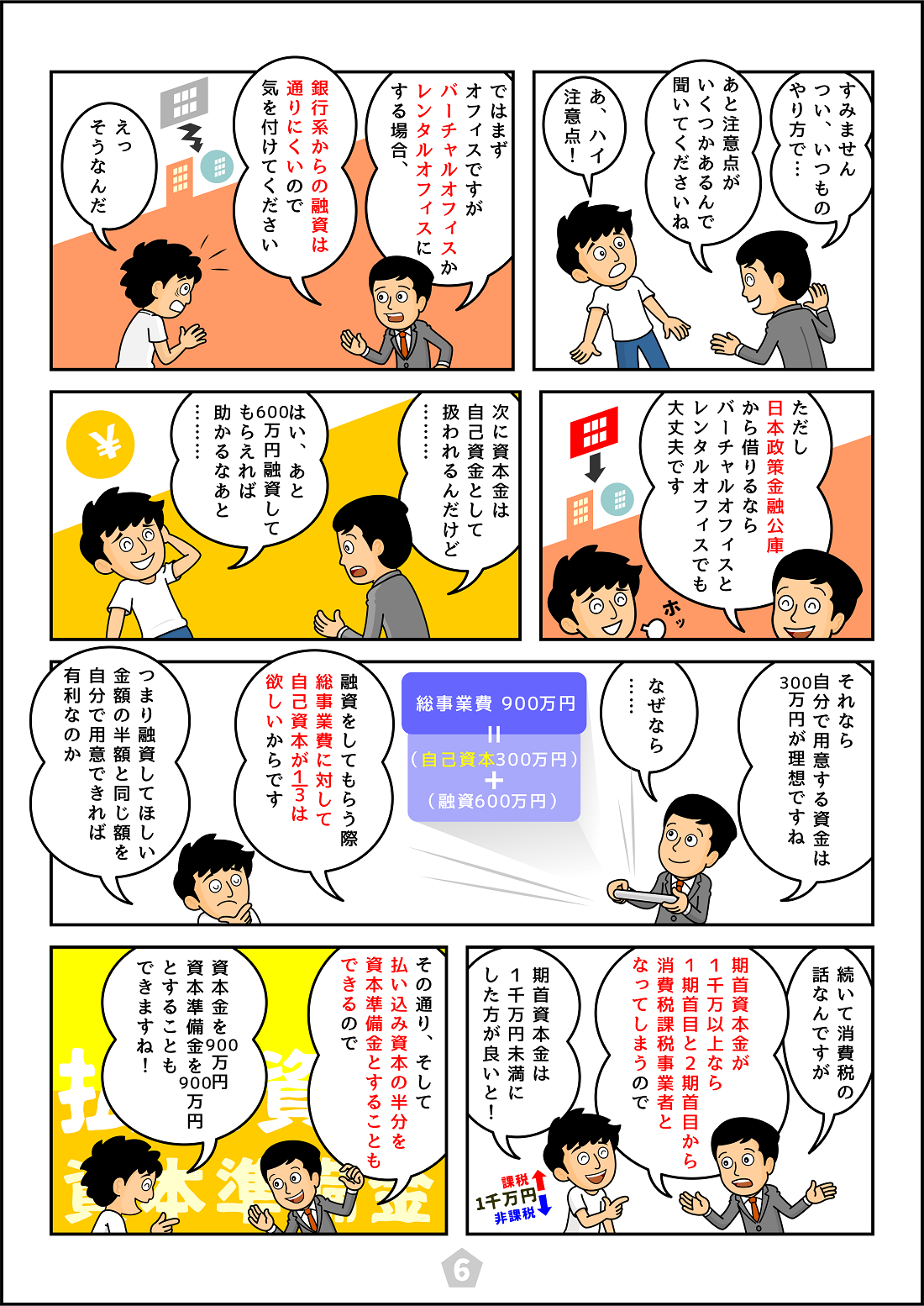

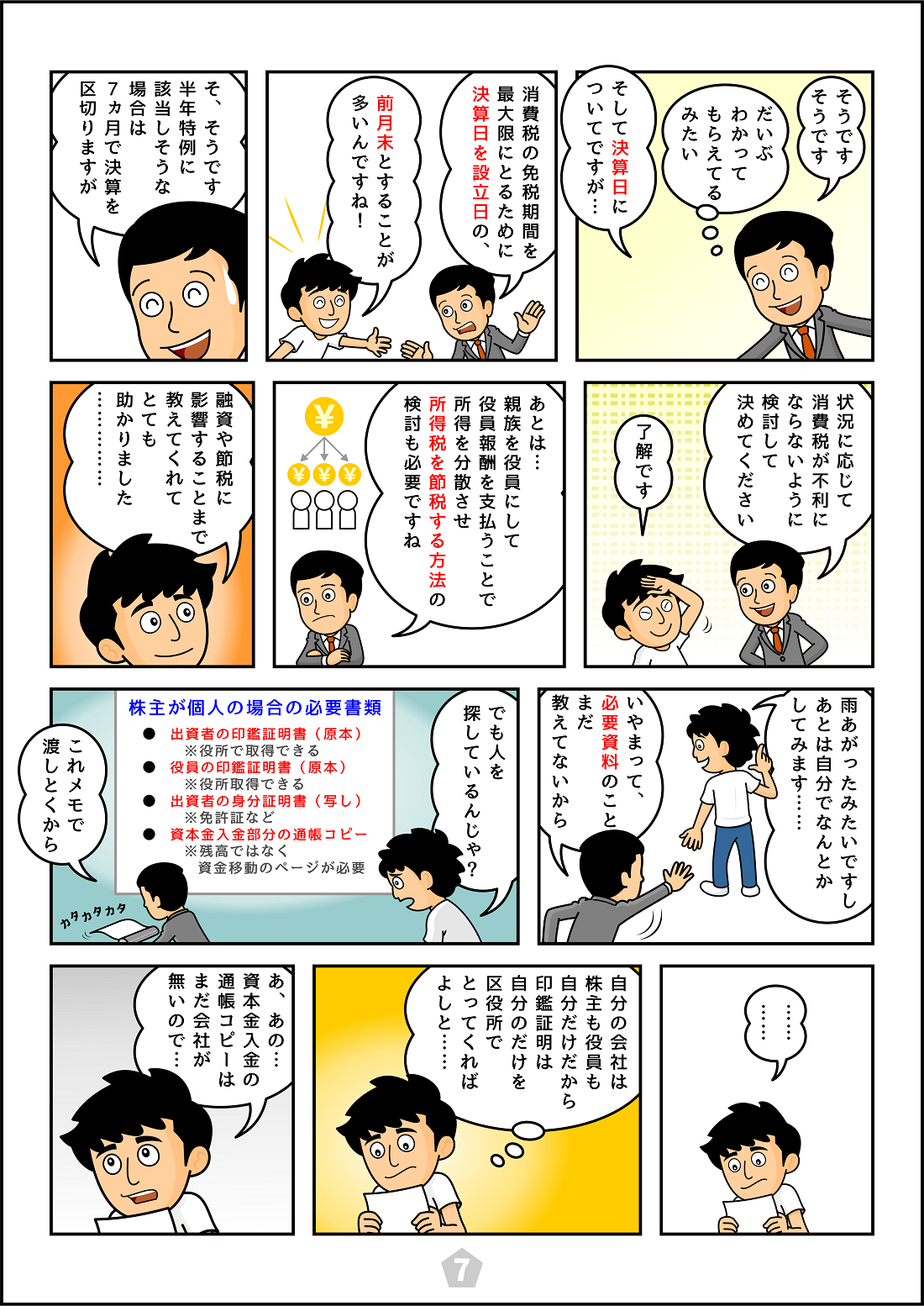

漫画

税理士登録:2007年

税理士登録番号:107222

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 sankyodo税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE