今日のテーマは、「個人事業主が法人化すべきタイミング」です。何を基準にして個人事業から法人化すべきか判断がつかない経営者の方も多いと思います。そこでこの記事では下記のような疑問にお答えします。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

- 「個人事業主が法人化するべきタイミングを知りたい」

- 「法人化すれば節税はできる?」

個人事業主によって、法人化したい理由や法人化するべきタイミングは異なりますよね。今回は節税を目的として、法人化すべきタイミングを2つご紹介します。

目次

個人事業主が法人化(法人成り)すべきタイミング

個人事業主が法人化すべきタイミングは課税売上と課税所得で判断できます。

- 課税売上が1,000万円を超えたとき

- 課税所得が約500万円を超えたとき

1つ目は消費税(間接税)を節約するための基準で、2つ目は所得税(復興特別所得税・住民税・事業税を含む利益課税)を節税するためのものです。

課税売上が1,000万円を超えたとき

課税売上が1,000万円を超えると、消費税の確定申告がその年の2年後に必要になるのをご存知でしたでしょうか。この消費税の確定申告は、経営者にとって不利な場合が多いので要注意です。

すこし消費税の計算方法について説明させてください。下記のような試算表でシミュレーションをしてみます。(単位は万です)

| 試算表 | 消費税計算用 | |

| 売上合計 | 1,000 | 1,000 |

| 給料 | 400 | 0 |

| 消耗品費 | 300 | 300 |

| 旅費交通費 | 200 | 200 |

| 経費合計 | 900 | 500 |

| 所得 | 100 | 500 |

この試算表では、売上1,000万円にたいして、経費が900万円あるので、所得は100万円だけ残る結果となりました。しかし消費税を計算する際には、売上や経費には消費税がかかるものとかからないもの(課税、非課税)があるので、もう少し計算が複雑になります。

たとえば、お給料や保険料などは消費税が非課税な経費です。この試算表ではお給料が400万円ありますので、これは消費税が非課税の経費となります。

そのため、消費税を計算するときのお給料は0円になります。お給料が0円になった分、所得が400万円増えるので、消費税計算用の所得は500万円となり、この所得に消費税8%をかけた40万円が納税額となります。

今回のシミュレーションのように、消費税だけで年間40万円も払うのは大きな負担ですよね。このように消費税は経営者にとって不利に働くことが多い税金です。

法人化することで消費税を2年間免税にする方法

消費税が不利な税金であると説明しましたが、個人事業主から法人化することによって、この消費税の確定申告を2年間免除することができます。具体的に、消費税を免税にするには下記のような条件がありますのでご覧ください。

- 消費税の免税1年目:設立日の資本金を1,000万円未満にする

- 消費税の免税2年目:特定期間の課税売上or給与支払い額が1,000万円以下

新しい法人の設立日の資本金を1,000万円未満にし、特定期間の課税売上もしくは給与支払額が1,000万円以下になれば、消費税が2年間免税になります。

ここでいう「特定期間」とはその事業年度の前事業年度開始の日以後6ヶ月の期間のことです。特定期間を間違えてしまうと、消費税が免税になりませんので気をつけましょう。詳細についてはお問い合わせいただければと思います。

課税所得が約500万円を超えたとき

つづいて、個人事業主は課税所得(利益)が約500万円を超えたあたりで、法人化することで節税が期待できます。

課税所得が約500万円の場合、330万円を超えた課税所得に対し所得税率の20%に加え住民税率が一律で約10%、事業税も事業税上の利益に3~5%課税されるので、合計すると330万円を超えた課税所得に対しては税率が30%以上になり、中小法人にかかる法人税等の実効税率の約21~26%よりも高くなります。税金だけを考えれば、このタイミングで法人を作り、所得を法人と個人に分散させることをおすすめします。

なお、法人成りする場合、社会保険に加入する必要があるため、実際には社会保険も考慮して検討します。

実際に具体例を用いて検証してみます。

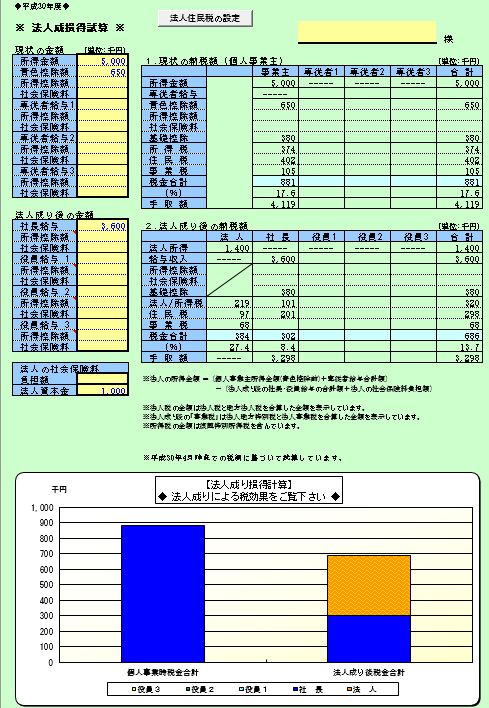

具体例1(社会保険料考慮なし)

各種前提を置いたうえで、仮に課税所得(利益)が500万であったときの個人事業の税負担と法人成りしたときの税負担を比較してみます。

■結論:19.5万円法人成りが有利。

■個人事業を継続したときの税負担合計

個人所得税は以下の算式により計算されます。

(収入 − 必要経費 − 専従者給与等 − 各種控除)× 税率 = 個人所得税・復興特別所得税及び住民税

社会保険料等を無視して、所得控除を青色申告65万円控除、基礎控除38万円(住民税は33万円)のみとすると、利益500万円から65万円と38万円を差し引いた残り397万円(住民税は402万円)に所得税5~20%及び復興特別所得税2.1%(合計37.4万円)、住民税10%(40.2万円)が課されます。

個人事業税は以下の算式により計算されます。

(収入 − 必要経費 − 専従者給与等 − 各種控除)× 税率 = 個人事業税

※個人事業税には、基礎控除などの所得控除や青色申告特別控除は適用されません。個人事業税の算式の「各種控除」に当てはまるのは、一律で適用される「290万円の事業主控除」と、状況に応じて適用される損失などの「繰越控除」です。

仮に専従者給与等や各種控除や繰越控除がない場合、利益500万円から事業主控除290万円を差し引いた残り210万円に事業税の税率が課されます。個人事業税の税率は業種によって異なり、3%〜5%ですが、ほとんどの業種は税率5%ですので、5%と仮定すると事業税10.5万円が課されます。

以上により、個人事業税を継続した場合場合の税負担は88.1万円となります。

■法人成りしたときの税負担合計

たとえば課税所得が500万円のときに法人化するとします。役員報酬を月額に308万円(年間360万)とすればると、500万円から360万円を差し引いた所得税と住民税はゼロになり、残りの課税所得140404万円に中小法人にかかる実行税率、約231%と住民税均等割7万円(資本金等の額1,000万円以下を想定)が課税されます。このときの法人税(地方法人税含む)は21.9万円、額等は約848,400円と均等割70,000円(資本金等の額1,000万円以下を想定)の合計918,400円です住民税は9.7万円が課されます。

法人事業税(地方法人特別税を含む)は基本的には法人税の課税所得に対して課されます。税率は少し幅があるのですが今回は5%程度の税率で6.8万円が課されます。

法人成り後において法人から支給された役員報酬についても課税されます。役員報酬360万に対しては、給与所得控除126万(360万×30%+18万)と基礎控除38万を差し引いた196万に対して、10.1万円の所得税(復興特別所得税を含む)が課されます。

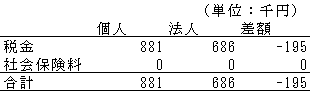

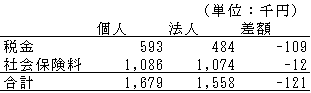

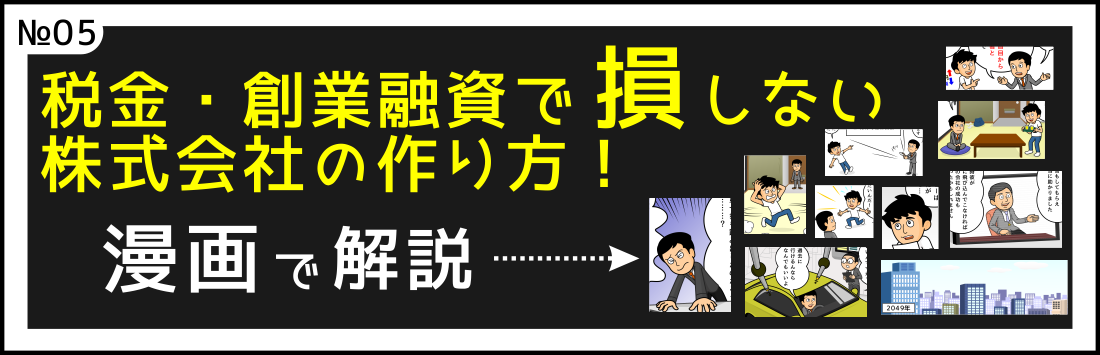

以上により、社会保険料を無視した場合の税金負担比較は以下の通り、法人成りした方が19.5万円有利となります。

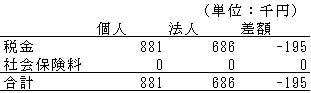

具体例2(社会保険料考慮あり)

具体例2では、社会保険料を考慮した法人成りを比較してみます。

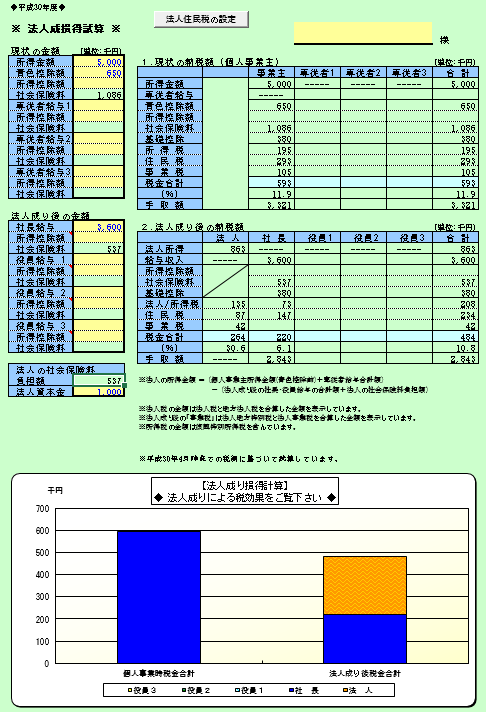

■結論:12.1万円法人成りが有利

■個人事業を継続したときの税負担と社会保険の負担合計167.9万円

社会保険料は所得税(復興特別所得税を含む)及び住民税の計算上で課税所得から控除されますので個人事業主が支払った社会保険料を控除して税負担を計算します。

また、個人事業主として支払った社会保険料も加味して税金・社会保険料負担を集計します。

■法人成りしたときの税負担合計と社会保険の負担合計155.8万円

法人の課税所得計算上も法人が支払った社会保険料は課税所得から控除されますので、法人が支払った社会保険料を控除して税負担を計算します。

一方で社長が受け取った役員報酬に係る所得税等の計算上も支払った社会保険料は控除されますので、社長個人が支払った社会保険料を控除して所得税等を計算します。

また、法人として支払った社会保険料と社長個人として支払った社会保険料も加味して税金・社会保険料負担を集計します

以上により、社会保険料を無視した場合の税金負担比較は以下の通り、法人成りした方が12.1万円有利となります。

以上により、法人成りの判定は、基本的には以下3つの要素により検討します。

- 消費税※影響は法人成り後2年間のみ

- 所得税等

- 社会保険料

なお、税金・社会保険料だけをみると、法人化したほうが有利な場合であっても、法人化するには会社設立費用がかかり、事務作業の負担も増える点に注意が必要です。

基本的には法人成りは、税金面のメリット以上に、下記のようなビジネス上のメリットで判定することを優先することになります。

- 信頼度が増して仕事がもらえる

- 法人の方が従業員が採用できる

- 百貨店などの出店にあたり法人化する必要がある。

法人税は比例税率なので、所得が多くなるほど有利に

所得が多くなるほど、法人化したほうが節税できます。まずはこちらの所得税率の一覧表をご覧ください。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

所得税は累進課税率を採用しています。たとえば課税所得が300万円を超えると所得税率が10%から20%へ、10%も上がります。このように所得税は、所得が高くなるほど所得税率も高くなってしまい、経営者にとって不利です。

一方で、住民税や法人にかかる税率は比例税率がほとんどなので、所得が増えても税率は一定です。

たとえば中小企業における法人税率は、事業開始年度によってすこし変わりますが、所得800万円までは一定で15%。法人所得が100万、700万円でも法人税率は15%です。

ただし法人にかかる税金は法人税だけではなく、地方法人税、法人住民税、法人事業税があります。これらを合計すると、中小法人所得に対する実効税率として約21~26%かかりますので間違えないようにしてください。

まとめ:個人事業主が法人化を考えるときは課税売上と課税所得で判断しましょう

個人事業主が法人化を考えるときは、課税売上と課税所得で判断できました。

- 課税売上が1,000万円を超えたとき

- 課税所得が約500万円を超えたとき

課税売上が1,000万円を超えると2年後に消費税の確定申告が必要なりますので、注意してください。ほとんどの経営者にとって、消費税は不利な税金になります。

課税所得が約500万円を超えたときは所得税率と住民税率の合計が約30%になり、中小法人にかかる実効税率の約21~26%を超えるので、法人と個人で所得を分散したほうが有利になります。

以上までが、個人事業主が節税を目的として法人化すべきタイミングの解説でした。

ただ注意していただきたいのは、法人化すると個人事業主のときよりも税理士費用や事務作業時間が増加してしまうことです。税金だけを考えて法人化してしまうと、個人事業主のときより負担が大きくなってしまうかもしれません。総合的に判断したうえで、法人化することを検討していただければと思います。

法人化に関するよくある質問

個人事業主が法人化すべきタイミングはありますか?

個人事業主が法人化すべきタイミングは課税売上と課税所得で判断できます。

- 課税売上が1,000万円を超えたとき

- 課税所得が約500万円を超えたとき

法人化することで消費税を2年間免税にできますか?

個人事業主から法人化することによって、この消費税の確定申告を2年間免除することができます。

具体的に、消費税を免税にするには下記のような条件がありますのでご覧ください。

- 消費税の免税1年目:設立日の資本金を1,000万円未満にする

- 消費税の免税2年目:特定期間の課税売上or給与支払い額が1,000万円以下

新しい法人の設立日の資本金を1,000万円未満にし、特定期間の課税売上もしくは給与支払額が1,000万円以下になれば、消費税が2年間免税になります。

どのくらいの利益が出たら法人化すべきですか?

個人事業主は課税所得(利益)が約500万円を超えたあたりで、法人化することで節税が期待できます。

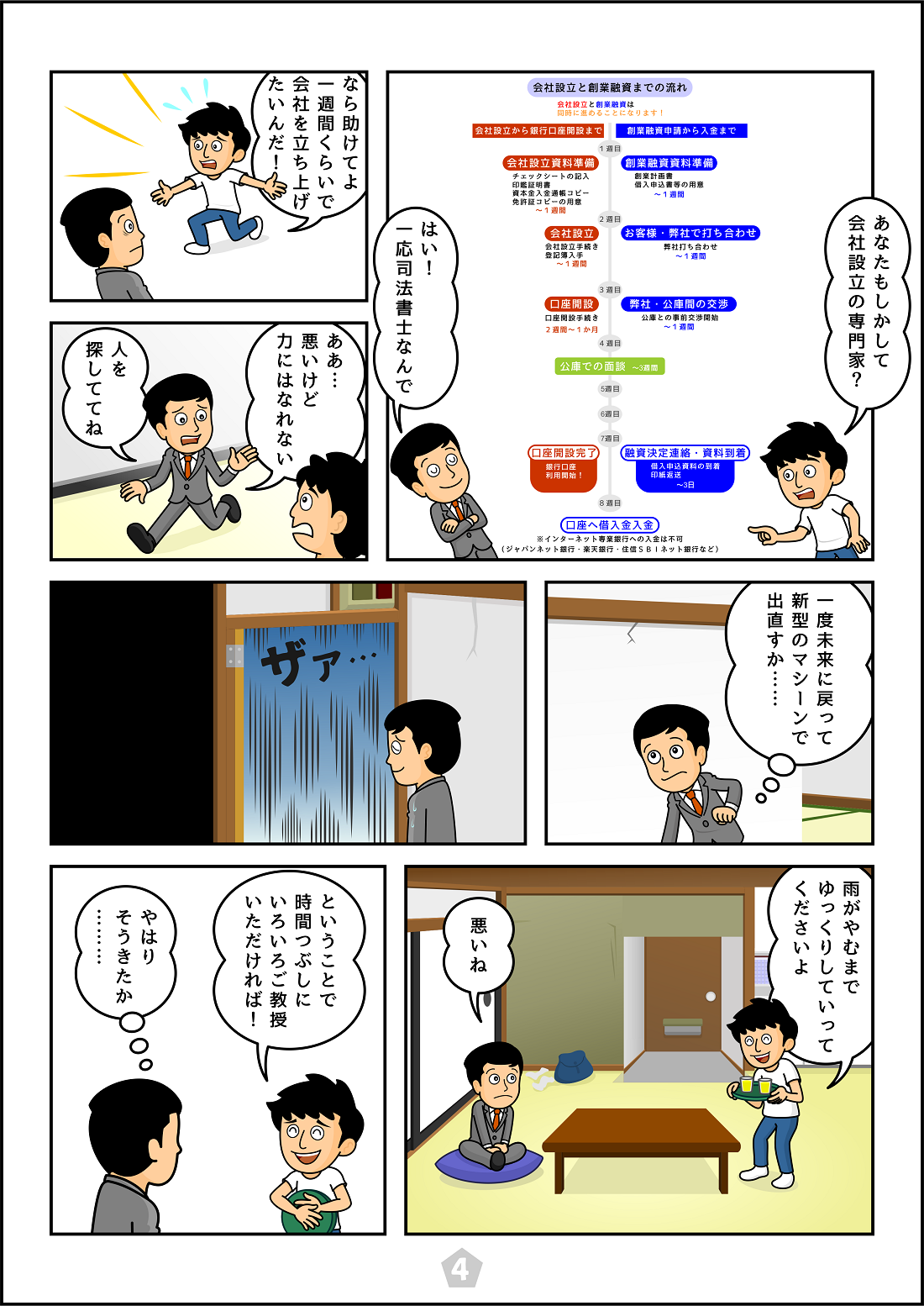

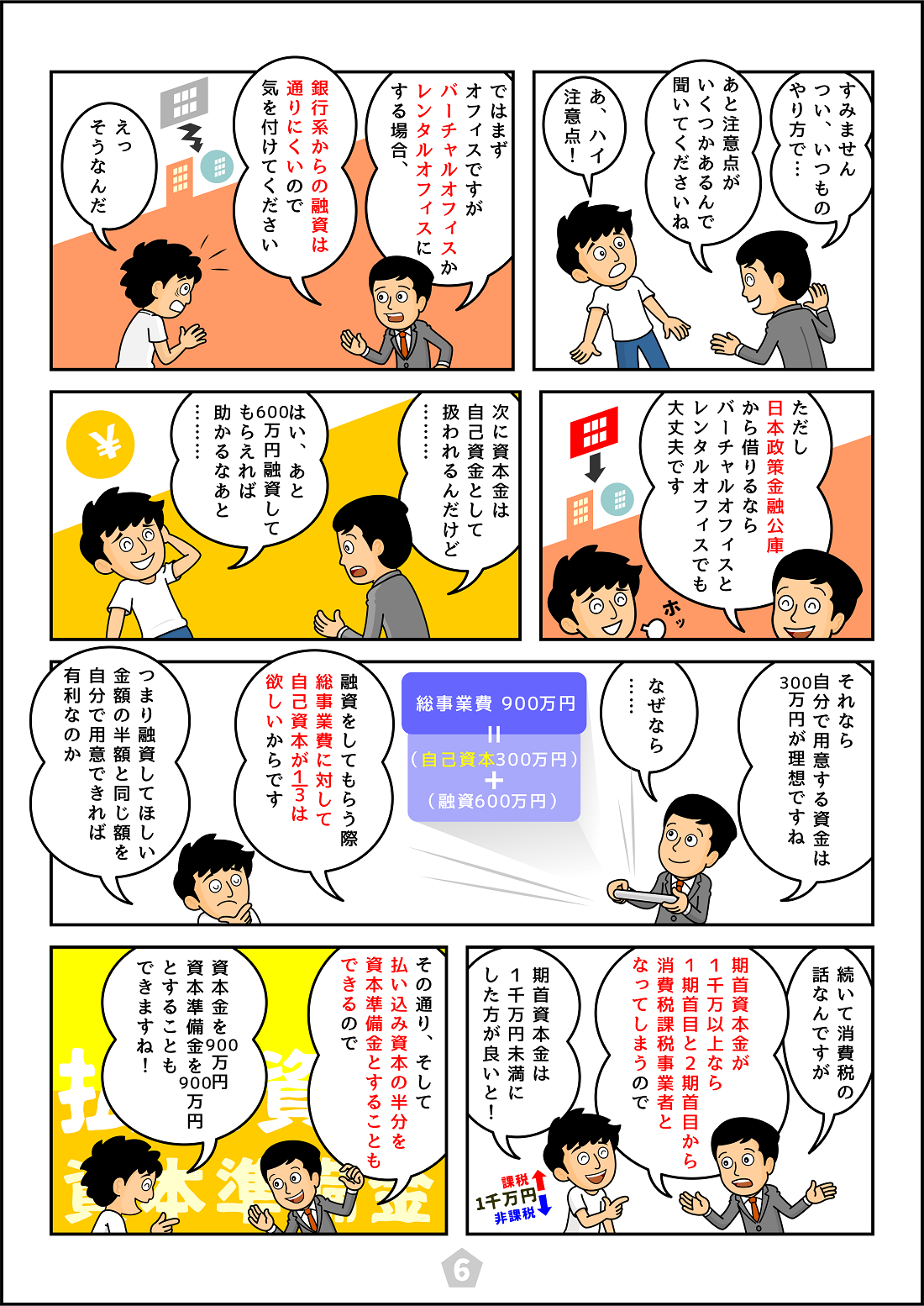

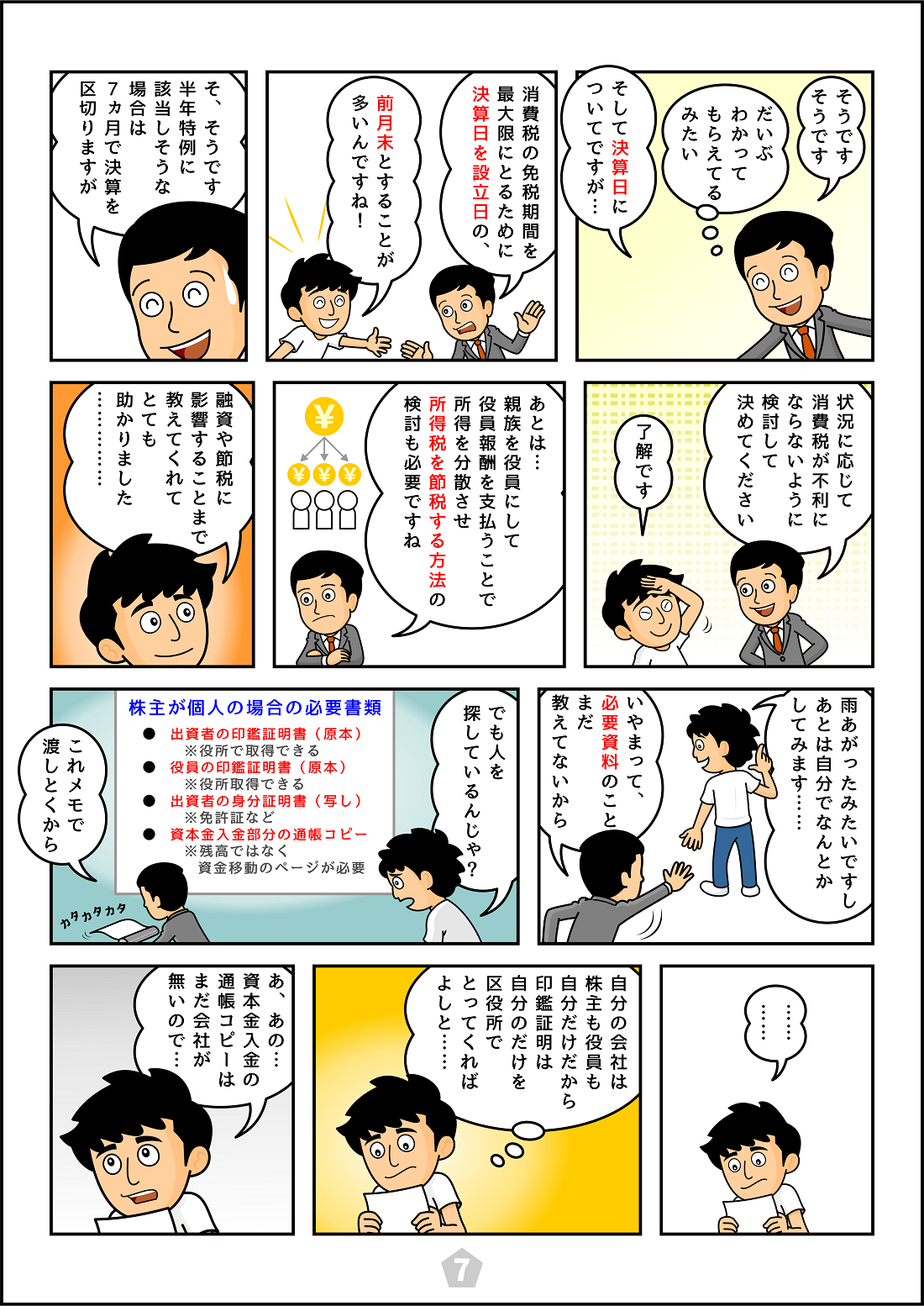

漫画

税理士登録:2007年

税理士登録番号:107222

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 sankyodo税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE