今回は、相続税法上の特例のひとつである「配偶者に対する相続税額の軽減」(相続税法第19条の2)について解説します。相続税の計算上、被相続人の配偶者に対してはいくつかの優遇措置が設けられており、そのひとつである本規定についてその背景や計算方法について確認していきます。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

配偶者が優遇される理由

相続において配偶者には民法上および税法上、いくつかの優遇措置が設けられています。

その理由として、以下の3つが挙げられます。

配偶者が被相続人の遺産形成に寄与していること

日本においては「夫婦別産制」、つまり夫婦であっても財産は稼いだ人に帰属するという制度が採られています。(民法762条)したがって、例えば夫が労働で稼いだ財産は、明示的に夫婦間の贈与の意思が確認できない限り、原則すべて夫に帰属することになります。そうすると「専業主婦の家事・育児」や「内助の功」を認めないのかという不満・不公平感が生じることになりかねませんので、国としては配偶者間における相続の負担を減らすことによって、夫婦で築いた財産については夫婦で処分することを認め、バランスをとっていると考えられます。

同一世代間における財産移転であること

一般的に夫婦は同年代であることが多いことから、一次相続(夫婦の片方が死亡すること)から二次相続(残された配偶者が死亡すること)までの期間は短いと考えられています。短期間に連続して発生する相続により相続税の負担が重くなることを避けるため、一次相続における夫婦間の財産移転については相続税が軽くなるよう配慮がされています。

被相続人の死亡後における配偶者の生活保障

夫婦で築いた財産は夫婦の生活のために使われるので、残された配偶者の生活の安定のためにも相続税の負担を軽くすべきであると考えられています。

配偶者に対する税額軽減の計算

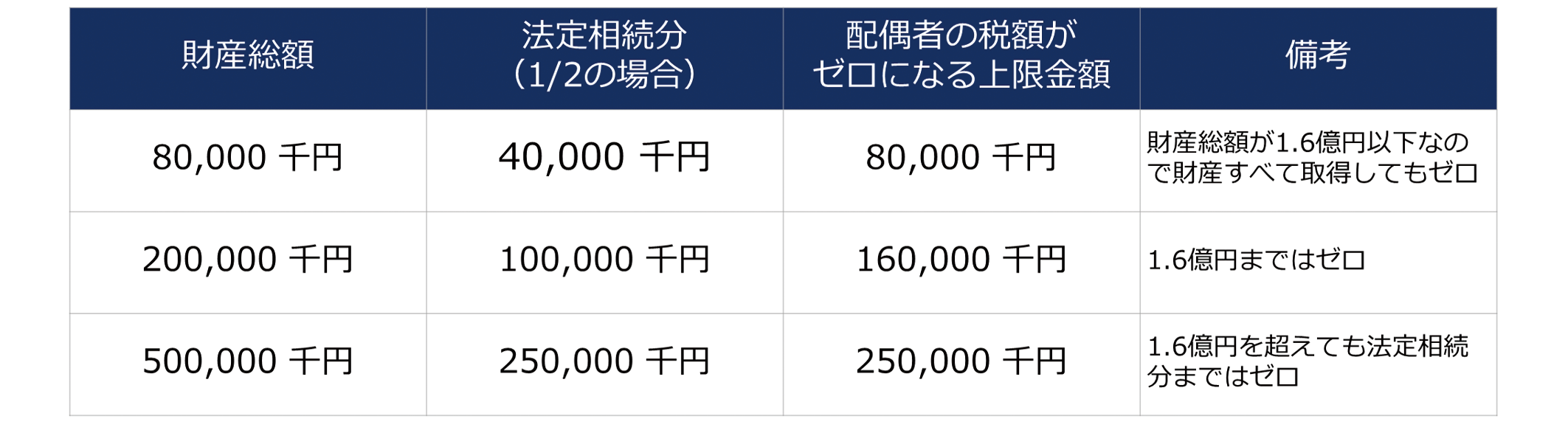

配偶者が取得する財産については、「配偶者の法定相続分」または「1億6,000万円」のいずれか大きい金額までは相続税がかかりません。

言い換えると、相続財産の合計が1億6,000万円以下である場合、財産すべてを配偶者が相続すると相続税はゼロとなります。また1億6,000万円を超えていても、配偶者の法定相続分(相続人が配偶者と子の場合は2分の1)までは相続税がかかりません。

配偶者が取得しても相続税がかからない金額の範囲は次のとおりとなります。

また、相続財産合計が2億円、相続人が配偶者、子2人だった場合の配偶者の取得割合に応じた相続税負担は次のとおりです。

注意点

配偶者に対する税額軽減の適用を受ける場合、以下について注意が必要です。

相続税の申告書を税務署に提出すること

この規定は、相続税の申告書を提出することが適用の要件となっています。したがって、たとえこの規定の適用を受けることで納める相続税がゼロであったとしても、申告書を提出しなければなりません。

相続税の申告期限までに遺産分割が完了していること

この規定は相続税の申告期限(通常、相続の発生から10カ月後)までに遺産分割が完了していなければいけません。遺産分割協議が期限までにまとまらない場合は、いったん申告書とともに「申告期限後3年以内の分割見込書」を提出することで、3年以内であれば遺産分割完了後、申告書を再提出することでこの規定の適用を受けることができます。(その場合、初回の申告書ではこの規定を適用できませんので、いったん多く相続税額を納め、遺産分割完了後に「更正の請求」によって納め過ぎた税額の還付を求めることになります。)

二次相続の税負担の増加

一次相続において配偶者が相続財産を多く取得すると、配偶者の財産が増加し、それが二次相続において課税の対象となります。一般に、以下の理由によって一次相続より二次相続の方が税負担は重くなります。

- 相続人の数の減少(配偶者の分、1人減少する)による基礎控除額の減少

- 相続人の数の減少による適用税率の上昇

- 配偶者に対する税額軽減の規定が使えないこと

したがって、配偶者が元々所有している財産の額や二次相続での税負担を考慮しつつ、一次相続における配偶者の取得割合を検討する必要があります。

隠蔽・仮装による不適用

被相続人の財産を隠蔽・仮装して申告書を提出し、その後の税務調査でそれが発覚して修正申告をすることになった場合、その隠蔽・仮装の対象となった財産については、たとえ配偶者が取得しても本規定の適用を受けることはできません。初めから正しく申告していれば税金がゼロであったものが、隠蔽・仮装によって余計なペナルティを受けてしまうということになります。

2019年 sankyodo税理士法人にマネージャーとして入社

2020年 sankyodo税理士法人のパートナー、板橋オフィス所長に就任

お客様にとって、税理士を選ぶことは、とても大切な事と思います。どの税理士をパートナーに選ぶかによって、経営にも大きく影響します。ご縁があり、私を選んで下さったお客様に対して、私も最善を尽くしたいと思っています。私で良かったと思って頂ける事が、最高の喜びです。どうぞよろしくお願い致します。

CLOSE

CLOSE