1人で会社を設立した代表者(個人の方が法人成りした場合も)の手続きから給与計算の方法までについてご説明します。

前回のコラム「社会保険・給与計算マニュアル①」はこちらをご確認ください。

▶https://tax-startup.jp/feature/social-insurance/15197/

前回は役員報酬の決定、社会保険の手続き、住民税の手続きでしたが、今回は給与計算の方法をご説明いたします。

従業員がいるケースにつきましてはまた改めてご説明の機会を設けたいと思います。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

給与明細書を見てみよう

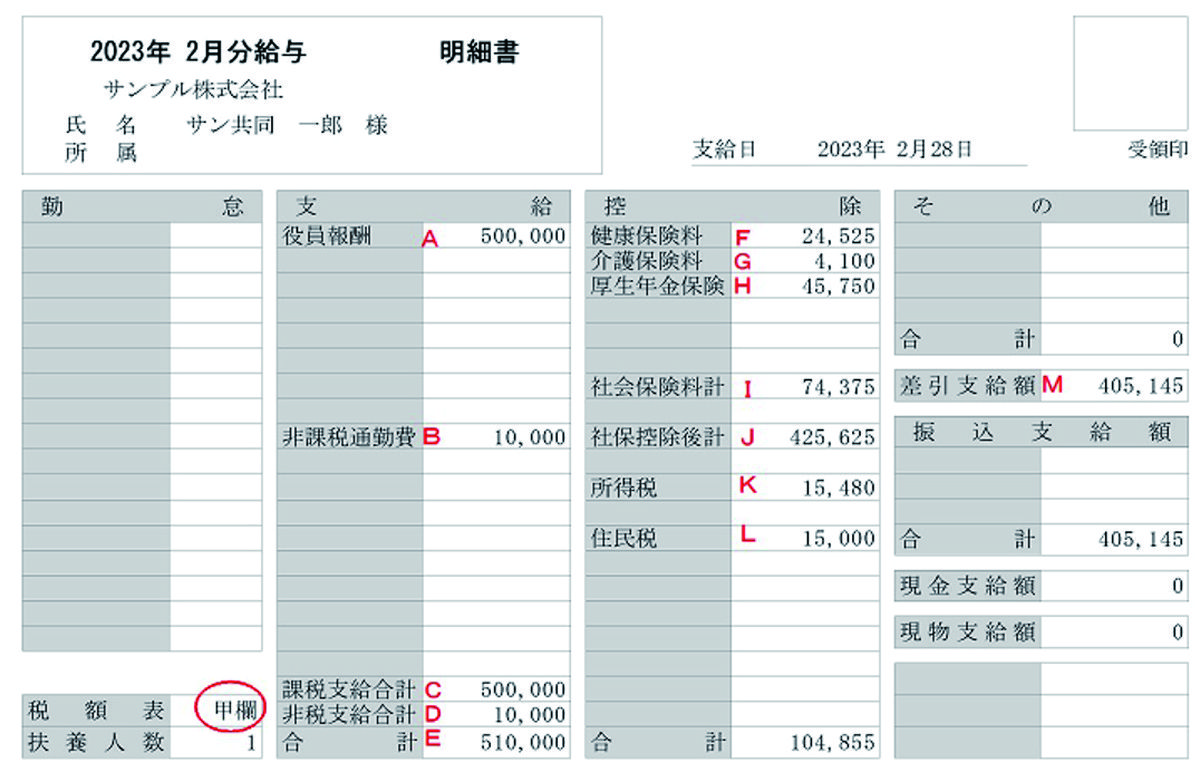

様々な書式の給与明細書がありますが、下記はその一例です。

(前提:42歳社長、扶養家族1名)

所得税の計算のため、その年の最初の給与支給日の前日まで扶養控除等申告書を記入しておきます。

【令和5年分 扶養控除等申告書】

▶https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r5bun_01.pdf

【令和5年分 扶養控除等申告書(記載例)】

▶https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r5bun_02.pdf

(1)役員報酬(支給項目①)

株主総会・取締役会を開催し役員報酬を決定したかと思いますので、毎月の役員報酬額はその決定した金額となります。12月号で掲載したとおり、役員報酬は原則として事業年度の途中で変更することはできません。

(参照 給与明細書…役員報酬A:500,000円)

(2)通勤手当(支給項目②)

1ヶ月の通勤費を計上し、通勤手当を支給することができます。

通勤手当は一定額までは所得税が非課税となります。

①電車やバスなどの公共交通機関を利用する場合

1カ月あたり15万円までが非課税です。

②車や自転車の場合

通勤距離に応じて異なり、非課税上限額は下記のとおりです。

(参照 給与明細書…非課税通勤費B:10,000円)

(3)社会保険料(控除項目①)

①社会保険料について

社会保険料は、健康保険料・介護保険料・厚生年金保険料の3種類があります。

- 健康保険…75歳まで加入。

- 介護保険…満40歳から65歳未満までは、給与より介護保険料を控除。

- 厚生年金保険…原則70歳まで加入。

社会保険料は、通常事業主(会社)と被保険者(役員・社員など)が折半し、被保険者の負担分は毎月の給与より控除します。

今回のサンプルの明細では、社長が42歳のため、介護保険料も含め3種類すべて保険料がかかります。

②社会保険料の算出について

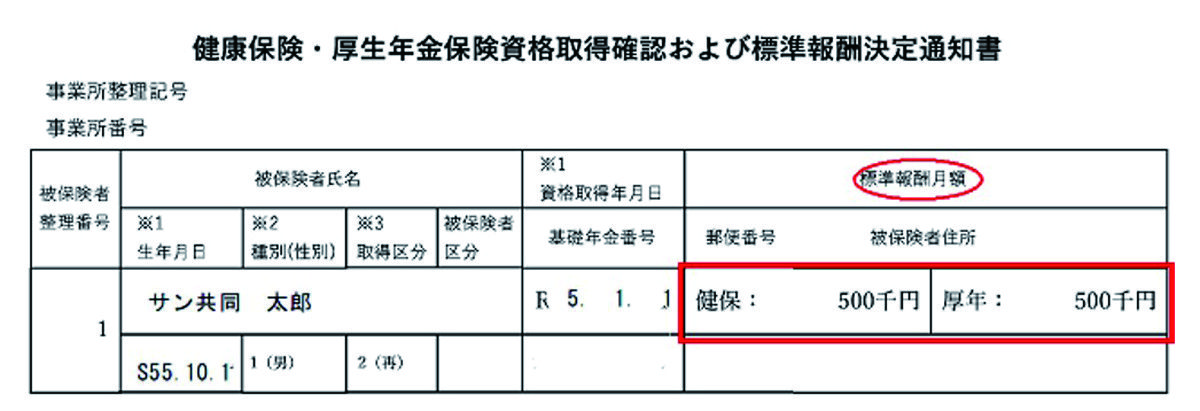

前回12月号で掲載した届出を提出後、会社宛に健康保険・厚生年金保険の標準報酬月額決定通知書が届きます。

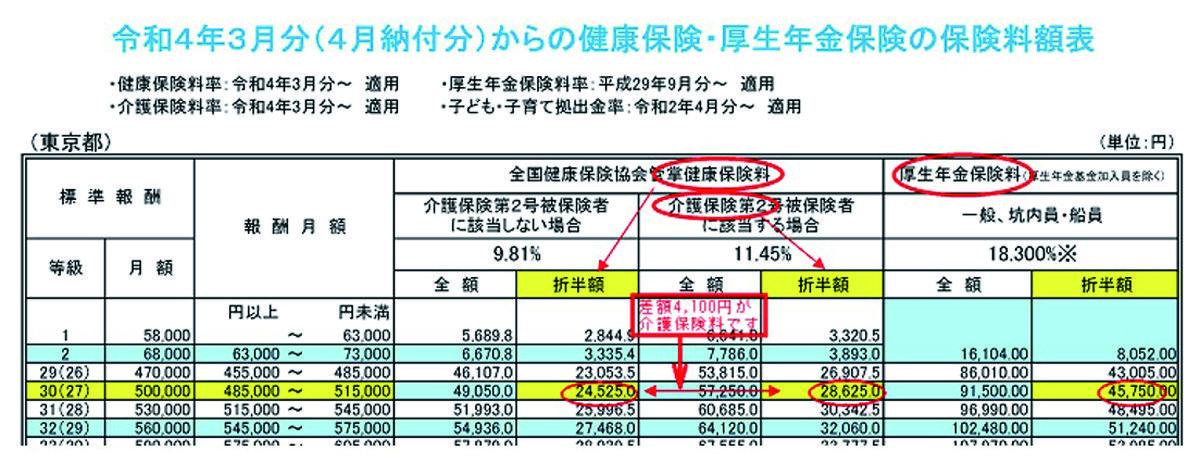

役員報酬に対する保険料は、この通知書に記載されている標準報酬月額を下記の保険料額表に当てはめて求めます。

(参照 給与明細書…健康保険料F:24,525円・介護保険料G:4,100円・厚生年金保険料H:45,750円)

【令和4年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表(東京都)】

▶https://www.kyoukaikenpo.or.jp/~/media/Files/shared/hokenryouritu/r4/ippan/r40213tokyo.pdf

保険料額表は都道府県別に記載がされていますので、前回届出した会社所在地の都道府県にてご確認ください。厚生年金保険料率は平成29年9月分以降変更がありませんが、健康保険料率は毎年3月分から変わることがありますので注意が必要です。

(4)源泉所得税(控除項目②)

①まずは給与の総支給額(参照 給与明細書「以下同じ」…E:510,000円)から非課税給与支給額(非課税通勤費D:10,000円)を控除して課税給与等の金額(課税支給合計C:500,000円)を求めます。

②①の課税給与支給額(C:500,000円)から社会保険料等(I:74,375円)を控除した後の給与金額(J:425,625円)を求めます。

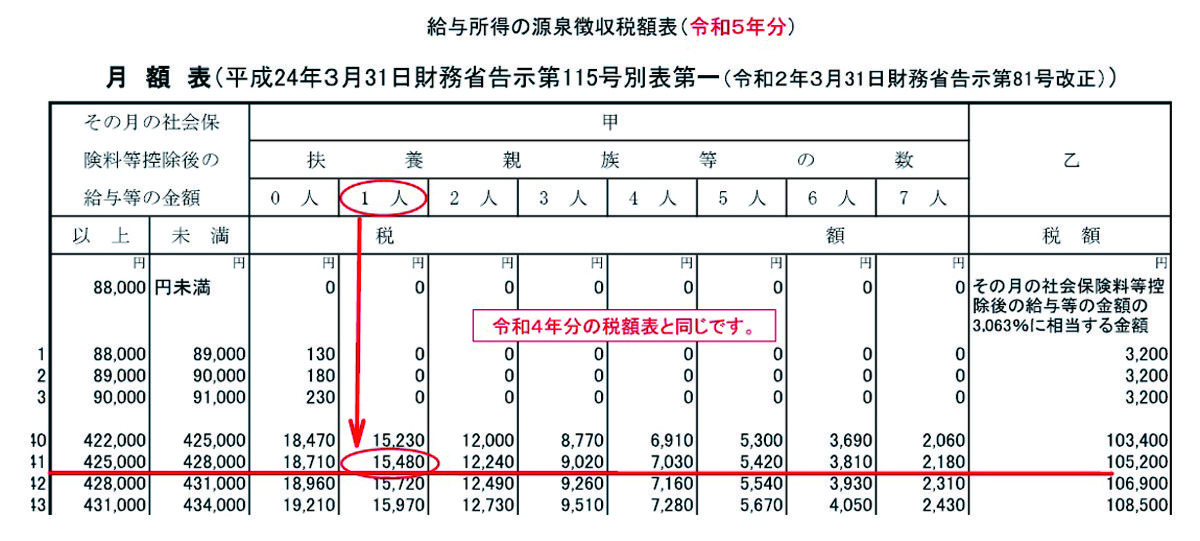

③(1)の扶養控除等申告書から扶養親族等の人数を求めます。

基本的に源泉控除対象配偶者と控除対象扶養親族との合計の数になりますが、障害者、寡婦などに該当する場合は別途1人を加算します。(詳細は税理士にご確認ください。)

④②の給与金額(J:425,625円)と③の扶養親族の人数より下記の源泉徴収税額表に当てはめて、参考にその月の源泉所得税額を求めます。

*このサンプルでは扶養親族1名と想定して計算します。(K:所得税15,480円)

【令和5年分 源泉徴収税額表】

▶https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2022/data/all.pdf

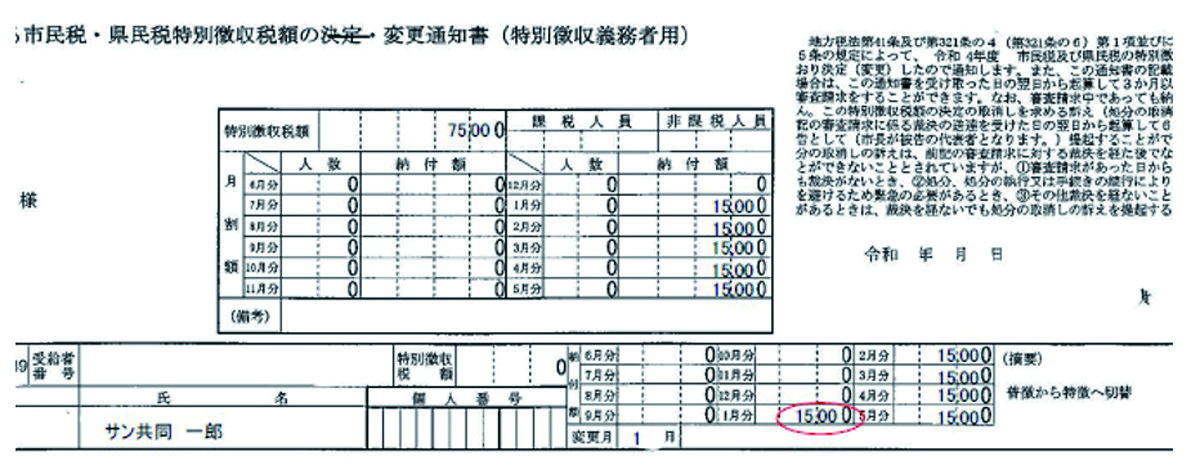

(5)住民税(控除項目③)

前回12月号で掲載した届出書の提出後に、市区町村から会社に住民税特別徴収決定(変更)通知書が届きます。

そちらに記載のある該当月の金額を毎月の給与より控除します。

また控除したものにつきましては、翌月10日までに金融機関にて納付します。

(参照 給与明細書…住民税L:15,000円)

給与のお振込み

会社の銀行口座から本人名義の口座にお振込手続きします。

金融機関にもよりますが、遅くとも支給日の前日までにお手続きください。

なお社員を採用した場合のお振込みはもっと厳格なルールがあります。

給与の振込金額は、給与の金額から社会保険料・税金を控除した額となります。

(参照 給与明細書…差引支給額M:405,145円)

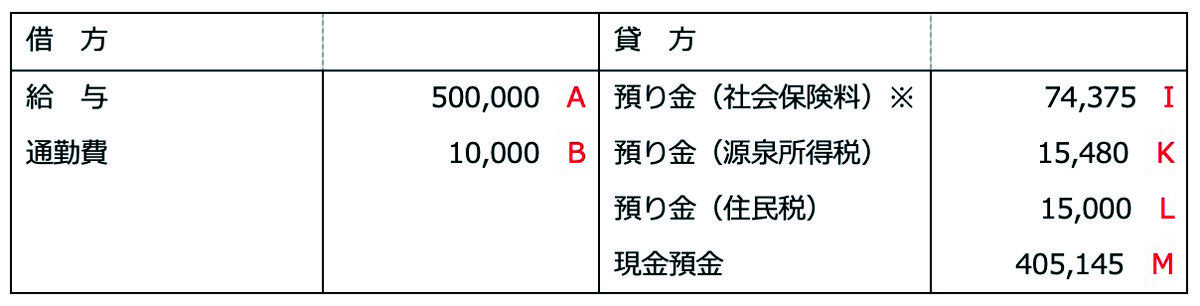

給与の仕訳は?

会社の経理をご自身でされる場合は、下記の通り会計仕訳を行うことになります。

※法定福利費として処理する会社もあります。

最後に

役員1名の場合の給与計算まで解説いたしましたが、従業員を採用された場合は、もう少し追加項目が増えます。こちらはまた改めてご説明したいと思います。

まずは役員分の手続き及び給与計算を理解することで、従業員の手続き、給与計算も進めることができるかと思います。

その際にご不明点あれば、弊法人にお問い合わせください。

CLOSE

CLOSE