確定申告とは

確定申告とは、毎年1月1日から12月31日までの1年間の所得に対する所得税を計算し、翌年の3月15日を期限として申告・納税する手続きをいいます。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

確定申告をしなければならない人

会社員のため、会社が給与に係る所得税を計算し毎月の給与の納付時に源泉徴収しており、年末調整により所得税年税額との過不足の精算も会社が行ってくれる、確定申告は不要です。

ただし、会社員でも、以下の場合には確定申告が必要となります。

- 給与の年間収入額が2,000万円を超える人

- 1か所から給与の支払を受けている人で、給与・退職金以外の結果が20万円を超える人

- 2か所以上から給与の支払を受けている人のうち、給与の全部が源泉徴収の対象となる場合において、年末調整されなかった給与の収入額と給与所得および退職所得以外の所得金額との合計額が20万円を超える人

- 同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている人など

また、以下のような人は確定申告が必要となります。

自営業者やフリーランスなど、事業を行う個人事業主

売上から経費を控除した(所得)稼ぎが基礎控除額の48万円を超える自営業者やフリーランスなどの個人事業主は、確定申告が必要となります。

不動産収入や株取引での所得がある人

アパートや土地などの不動産賃貸収入がある人や、株取引やFXなどの譲渡益が基礎控除額の48万円以上ある人は確定申告が必要です。

ただし、源泉徴収が行われる特定口座を利用している場合や、NISAの非課税投資枠内での投資などについては、確定申告は不要です。

一時所得のある人

競馬・競輪などの金銭で得た利益や賞金、満期保険金等を一時金で受領した場合において、収入-経費の金額が50万円以上ある場合には確定申告が必要になります。

※競馬の払戻し金について、一時的得物か雑得物か争われた判例もありますが、一般の競馬愛好家については、雑得者には該当せず、一時所得に該当すると考えられています。

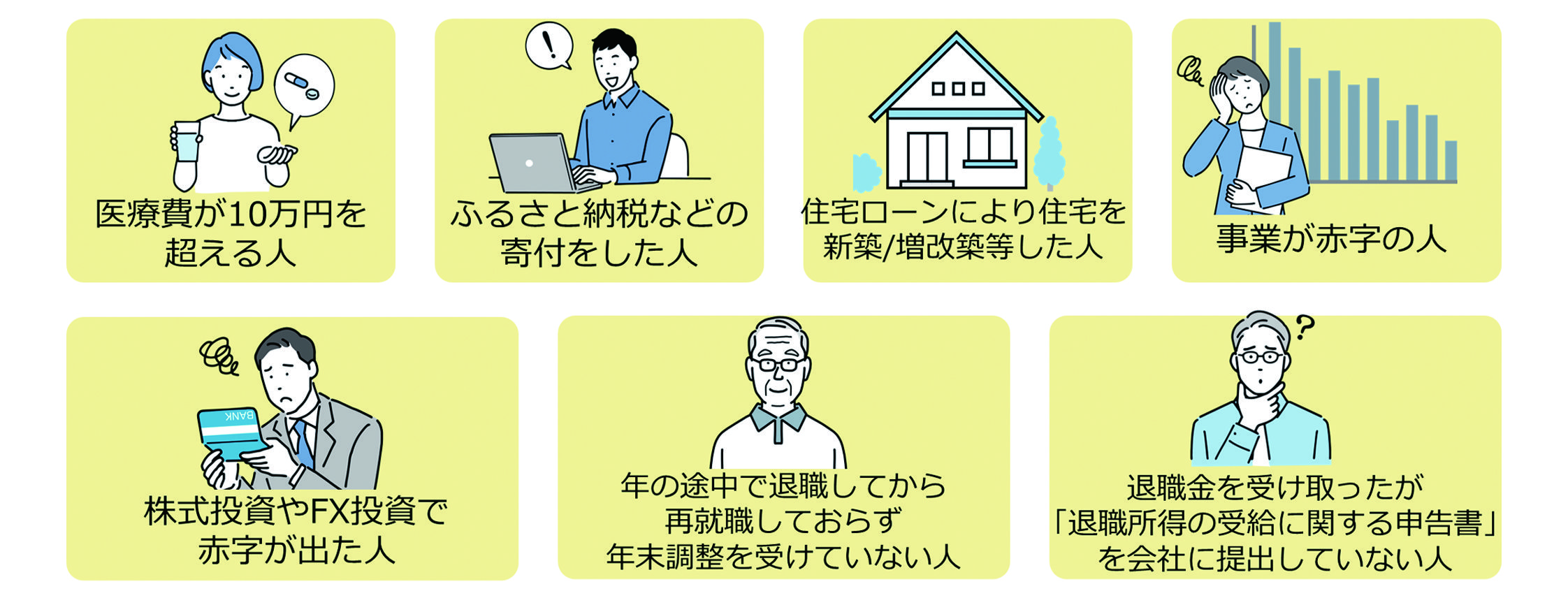

確定申告をした方がいい人

確定申告が不要とされている人でも、確定申告を行うことで還付金を受け取ることができるケースもあり確定申告をした方がいい人がいます。例えば、以下のようなケースです。

医療費が年間10万円を超える人

1年間に支払った医療費の合計が、原則として10万円を超えている場合、確定申告で医療費控除にはの適用を受けることができます。

医療費控除は「自己または自己と生計を一とする同居者やその他の親族のために続いた医療費」が対象になりますので、自分ひとりだけでなく、生計一親族の医療費を合算で計算することができます。

また、医療費控除の手続きとして、「セルフメディケーション税制」という、1年間に購入したスイッチOTC医薬品の金額が12,000円を超える場合は、超えた部分の金額について、限度額を88,000円として得た控除の適用を受けることができます。なお、「セルフメディケーション税制」は医療費控除との併用はできません。

対象商品はレシートにマークの記載があることが多いので確認してみてください。

ふるさと納税などの寄附をした人

ふるさと納税は、自治体に寄附することで、自治体から返礼品がもらえる制度です。なお、確定申告が不要な給与受取人は、寄附先が5か所以内の場合には、「ふるさと納税ワンストップ特例制度」を利用することで確定申告をしなくとも住民税の寄附金控除承ることができます。

住宅ローンにより住宅を新築、増改築等した人

返済期間10年以上の住宅ローンを借り入れて住宅を新築、増改築等した場合は、居住を開始した年から原則として10年間(令和4年に居住を開始した場合には13年間)住宅借入金等特別控除を受けることができ、住宅ローン年末残高の1%(令和4年に居住を開始した場合には0.7%)が所得税(引ききれなかった場合には住民税)から控除されます。

事業が赤字の人

個人事業主やフリーランスは、所得が基礎控除額の48万円以下であれば、確定申告は不要です。ただし、赤字が出ている場合には、予定納税や源泉徴収により既に払った税金の還付を受けられることがあり、また、青色申告事業者であれば、確定申告を行うことで、事業の赤字を翌年以降3年間の繰越し又は損失額を前年に繰り戻して所得税の還付を受け取ることができます。

株式投資やFX投資で赤字が出た人

株式投資やFX投資で赤字が出た場合にも、確定申告をすることでその赤字を3年間繰り越すことができ、そして翌年以降に利益が出た場合に、その利益と繰り越した赤字を相殺することで課税所得を少なくし、税金を少なくすることができます。赤字のため確定申告が不要であったとしても確定申告をして損失を繰り越しておくことをおすすめします。

年の途中で退職してから再就職しておらず、年末調整受けていない人

年の途中で退職した人は、年内に再就職すれば、転職先で前の会社の給与分を含めて年末調整を行うことが可能です。しかし、退職後に再就職しておらず、年末調整されていない場合には、確定申告をすることで還付金を受けられる可能性があります。

退職金を受け取ったが「退職所得者の受給に関する申告書」を会社に提出していない人

退職金を受け取る際には、「退職所得の受給に関する申告書」を会社に提出します。その提出がなかった場合には、退職所得控除が適用されていないため、退職金受け取り時に源泉所得税が大きくとられていることになります。その場合には、確定申告をすることで退職所得控除が適用され、所得税が還付される可能性があります。

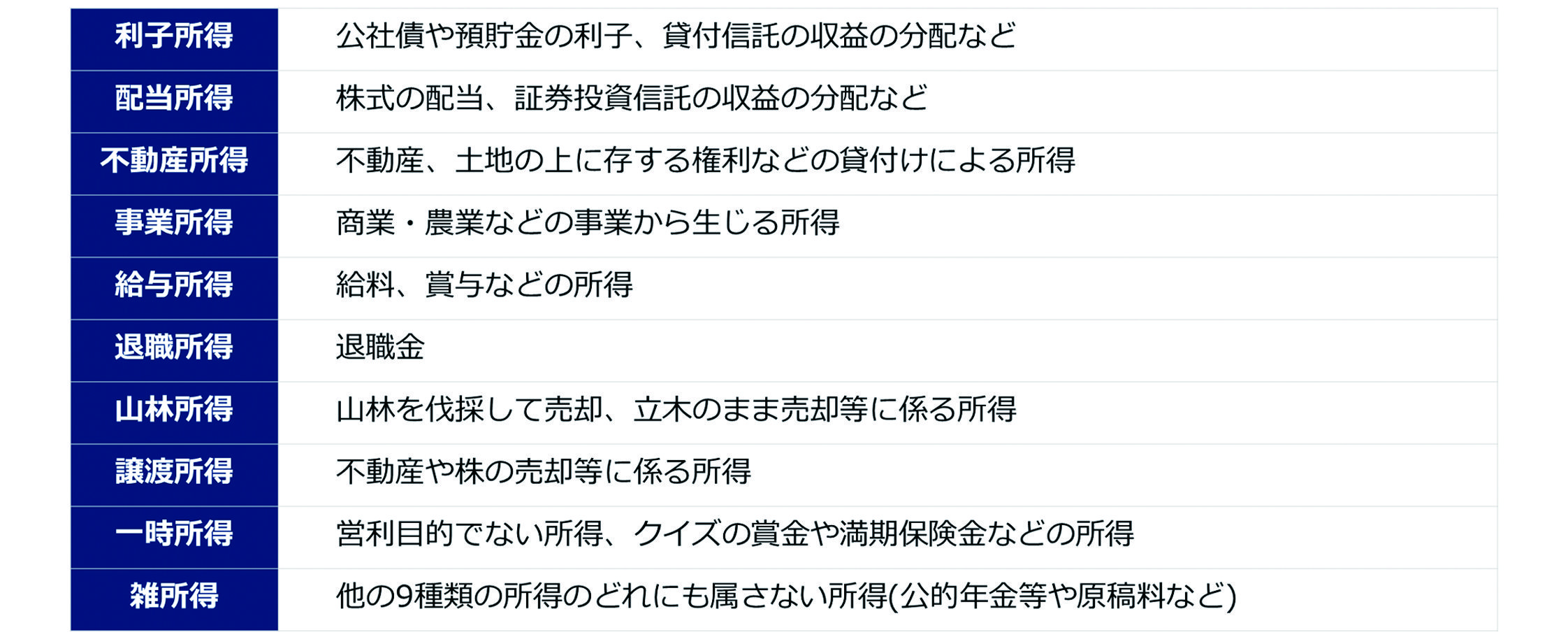

所得の種類

所得の種類は10種類に区分することができます。

所得控除の種類

所得控除とは、所得税の計算において所得から差し引かれるものです。所得控除がたくさん取れれば取れるほど所得税を抑えられることになります。所得控除は下記の15種類あります。

①基礎控除

原則48万円です。所得制限が設けられており、合計所得2,400万円超から段階的に控除額が引き下げられ、2,500万円超の所得者は基礎控除は適用できません。

②社会保険料控除

「健康保険」「厚生年金保険」「国民健康保険」など、自身の社会保険料や配偶者、その他の親族が負担すべき社会保険料を支払った際に受けられる所得控除のことです。

③医療費控除

自分及び生計を一にする配偶者や親族にかかった医療費が年間で10万円を超えた場合(所得200万円未満の場合には所得金額の5%)受けられる所得控除です。

④中小企業共済掛金控除

個人事業主や中小企業の経営者のための退職金制度である小規模企業共済や、個人型確定拠出年金iDeCo(イデコ)などの掛金の支払いで受けられる所得控除のことです。

⑤生命保険料控除

1年間で支払った保険料に応じて受けられる所得控除のことです。

対象となる保険料は一般生命保険料、介護医療保険料、個人年金保険料の3種類、最大で12万円控除できます。

⑥地震保険料控除

1年間で支払った一定の長期損害保険契約等に係る損害保険料又は地震保険料に応じて受けられる所得控除のことです。

所得税からの控除は年間保険料が50,000円以下であれば支払額全額、50,000円超の場合には一律25,000円が控除されます。

⑦配偶者控除

年間合計所得金額48万円以下(給与収入103万円以下)の配偶者がいる場合に受けられる所得控除のことです。

正式に婚姻していない内縁関係である場合には適用できません。

控除額は以下の通りです。

出典:国税庁 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1191.htm

(※))老人控除対象配偶者とは年齢が70歳以上の方のことです。

⑧配偶者特別控除

配偶者の年間合計所得金額が48万円超133万円以下(給与収入103万円超201.6万円未満)のため配偶者控除の適用が受けられない方の所得控除のことです。控除を受ける納税者本人のその年における合計所得金額が1,000万円超である場合には適用できません。

控除額は以下の通りです。

出典:国税庁 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1195.htm

⑨扶養控除

子どもや両親などの親族を養っている場合に受けられる所得控除のことです。

対象となる扶養親族は以下の要件を満たす方です。

- 16才以上

- 所得税法上の親族であること

- 生計が一であること

- 年間合計所得が38万円以下であること

- 事業専従者でないこと

控除額は以下の通りです。

出典:国税庁 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1180.htm

⑩ひとり親控除

総所得金額48万円以下の生計を一にする子供がいて、納税者本人の合計所得金額が500万円以下の場合に受けられる所得控除です。婚姻歴がなくとも、また、男女を問わず適用できます。控除額は子供の人数にかかわらず一律35万円です。

その年の12月31日時点での状況をもとに判断されますが、年内に再婚又は内縁関係にある、事実上婚姻関係と同様の事情にあると認められるパートナーがいる場合には、ひとり親控除は適用できません。

⑪寡婦控除

ひとり親には該当せず、夫と離婚又は死別した後再婚しておらず、かつ生計を一にする扶養親族である子供がいて、合計所得金額が500万円以下の場合に適用できます。

ただし、夫と死別又は夫が生死不明の場合には、誰も扶養していなくても寡婦控除の対象となります。ひとり親控除除との違いは、寡婦控除は女性のみが対象であり、結婚歴が必須という点です。控除額は27万円です。

⑫勤労学生控除

働きながら、学校教育法に規定する高等学校、大学、専門学校などに通う学生で、合計所得金額が75万円以下(給与収入130万円以下)の人が受けられる所得控除のことです。学校のほか、職業訓練を行っている人も対象です。

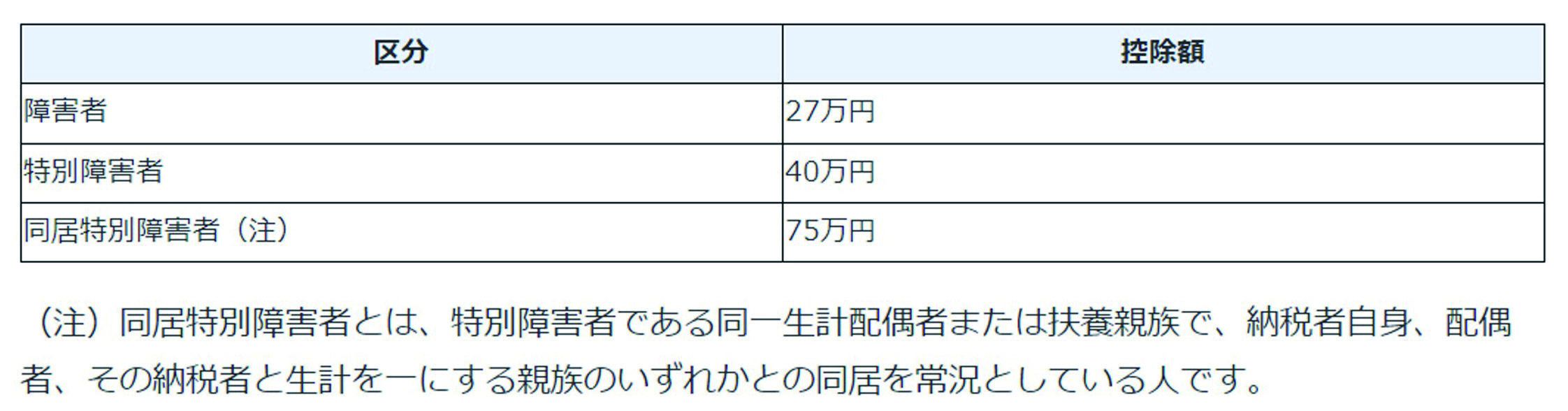

⑬障害者控除

納税者本人、または控除対象となる配偶者や扶養家族に障害がある場合に受けられる所得控除のことです。障害者には、「障害者」と障害の度合いがより重い「特別障害者」の2種類の区分があります。障害者控除は、扶養控除の適用がない16歳未満の扶養親族にも適用されます。

控除額は以下の通りです。

出典:国税庁 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1160.htm

⑭雑損控除

災害・盗難・横領などによる損害を受けた場合に適用される控除です。

地震や台風、雪害、落雷などの自然災害のほかに、泥棒による盗難、従業員の横領、さらには、害虫などの生物による異常な災害として、シロアリやハチの巣の駆除にかかった費用も対象となります。

⑮寄附金控除

納税者が国や地方公共団体、特定の公益増進法人などに対し「特定寄附金」を支払った場合に受けられる所得控除のことです。ふるさと納税は、税法上これに該当します。

青色申告について

青色申告で行うためには、青色申告を始めたい年の3月15日までに、管轄の税務署へ青色申告承認申請書を提出しなければなりません。開業した年から青色申告を行いたい場合は開業してから2か月以内に提出する必要があります。

青色申告と白色申告のメリット・デメリットをは以下のとおりです。

青色申告のメリット

- 青色申告では、最大で65万円(電子申告の場合は55万円)の特別控除を受けることができます。利益から差し引くことができるので節税につながります。

- 税務署に「青色事業者専従者給与に関する届出書」を提出することによって、原則経費とならない配偶者や親族などの家族に対する給料を必要経費にすることができます。

- 事業から出た損失を3年間繰り越すことができます。翌年以降の3年間に発生した利益が出た場合、その損失分と相殺することができます。

- 「繰戻し還付」を受けることができます。これは、当期に赤字となってしまった場合、前年の黒字にさかのぼり赤字を相殺し、前年に支払った税金の一部の還付を受けることができる制度です。

- 固定資産は数年にわたって費用にする「減価償却」が原則ですが、30万円未満の事業用固定資産について、一括で経費にすることができます。これを「少額減価償却資産の特例」といいます。

青色申告のデメリット

- 複式簿記によって帳簿の記帳を行うことが原則とされているため、簿記の知識と記帳の手間を要します。単純な記帳方法である単式簿記の場合は控除額が10万円となります。

- 最大65万円(電子申告の場合55万円)の青色申告特別控除を受けるためには、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳という5種類の帳簿の他に「仕訳帳」と「総勘定元帳」を作成する必要があります。

- 65万円控除の適用を受けるためには、複式簿記などの要件に加えてe-Taxによる申告(電子申告)か電子帳簿保存を行っていることが必要です。

白色申告のメリット

白色申告のメリットは青色申告より手続きが簡単ということです。また、簡易な方法の記帳でよいため手間を省くことができます。

白色申告のデメリット

青色申告で認められている節税の特典を受けることができません。白色申告を選んだ場合でも、会計帳簿は作成しなければならず、申告の必要もあるため、定期的に事業を継続していくに当たり、白色申告を選択するメリットはほぼないといっても過言ではありません。

確定申告の期限と納税方法

確定申告書の提出期間は、毎年2月16日~3月15日までの1か月間が原則で、期限が土曜・日曜・国民の祝日・休日にあたる場合には、その翌日が期限になります。なお、所得税の納付期限も原則として3月15日となります。

2023年提出分の確定申告期間は、2023年2月16日(木)から3月15日(水)までです。

2022年提出分の確定申告は、新型コロナウイルス感染症の影響で申告期限が1ヶ月延長されましたが、2023年提出分の確定申告の延長措置は2023年1月末時点で発表はありません。

ただし、払いすぎた税金の還付を受けたための「還付申告」は例外となり、1月1日から申告が可能です。3月15日までという縛りもなく、申告可能になった日から数えて5年以内であれば、いつでも還付させていただくことができます。

なお、郵送で確定申告書を提出する場合には、3月15日消印であれば期限内に提出されたものとして受理されます。

納税には以下の6つの方法があります。

- 振替納税

- ダイレクト納税(e-Tax)

- インターネット納税

- クレカ納税

- コンビニ納税(QRコード、バーコード)

- 税務署・金融機関窓口で納税

おすすめの納税方法は「振替納税」です。

初回登録は必要ですが、口座から自動引落されるので、納税を忘れず、税金の納付期限が約1ヶ月遅くなるメリットがあります。

ただし、銀行口座に残高がなく引落がされなかった場合、振替納税の支払日が4月21日であったとしても、3月16日から支払っていないこととされ、延滞税が計算されますので注意が必要です。

また、確定申告の結果、思いがけずに納税すべき結果税が多く、一括で税金を分割のが難しいといったケースでは、確定申告提出時に納税の延納を申告することが可能です。

延納とは、本来の納税すべき税金の1/2以上を期限内に支払っていれば、残りの納税を同年の5月31日まで延期してくれる制度です。得税には、納税されるまでの間に「年率0.9%の利子税」が計算されることに注意が必要です。

2016年 サン共同税理土法人のパートナーに就任

2017年 サン共同税理士法人八王子オフィス所長に就任

経営・会計税務・確定申告について、誰に相談すればよいのか、税理士に相談しても親身になってくれないのではないかと思われている経営者の方も多いと思います。是非私にご相談ください。ご満足していただけるよう、誠実に対応させていただきます。よろしくお願い申し上げます。

の利用方法やポイントを解説!.png)

CLOSE

CLOSE