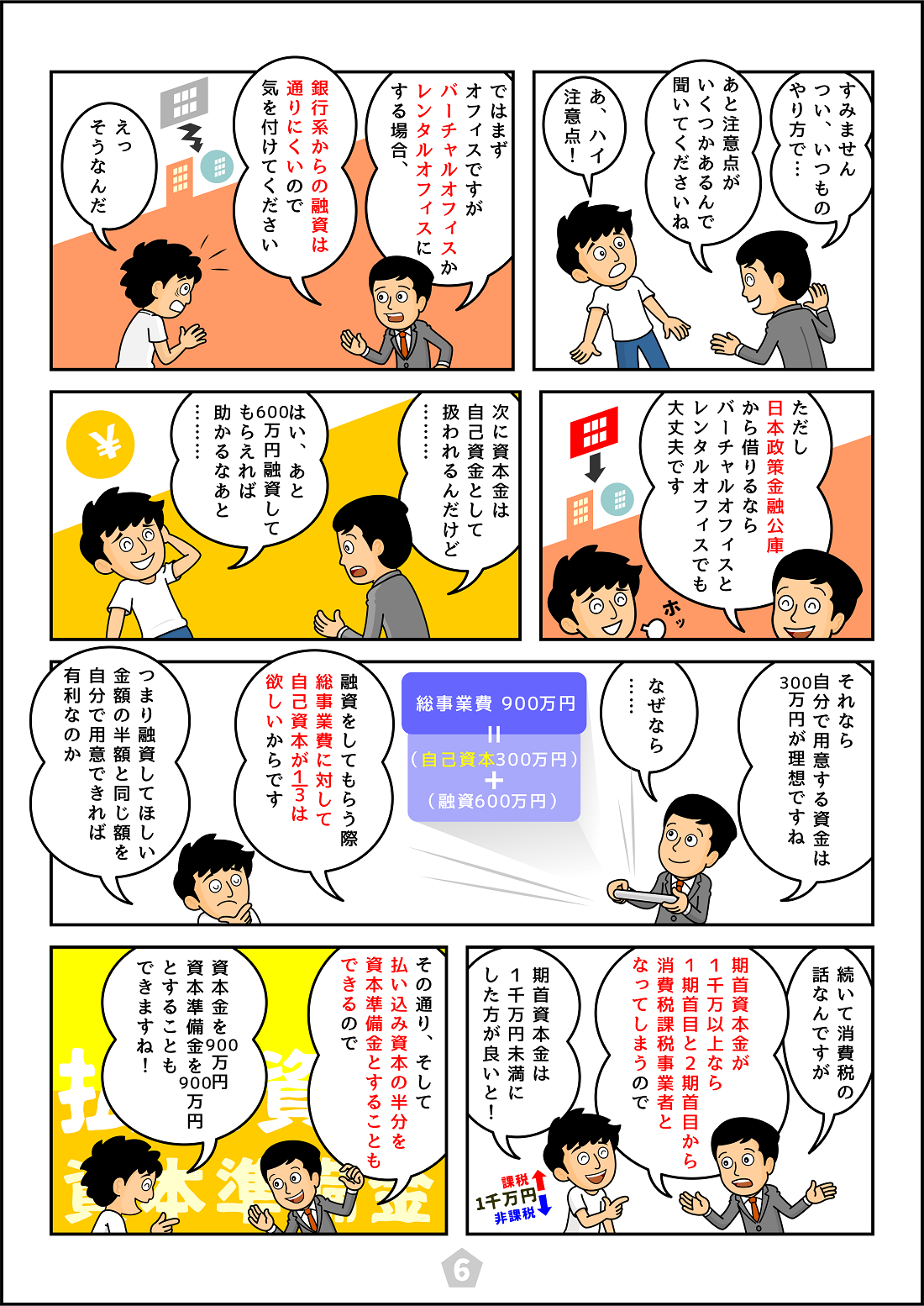

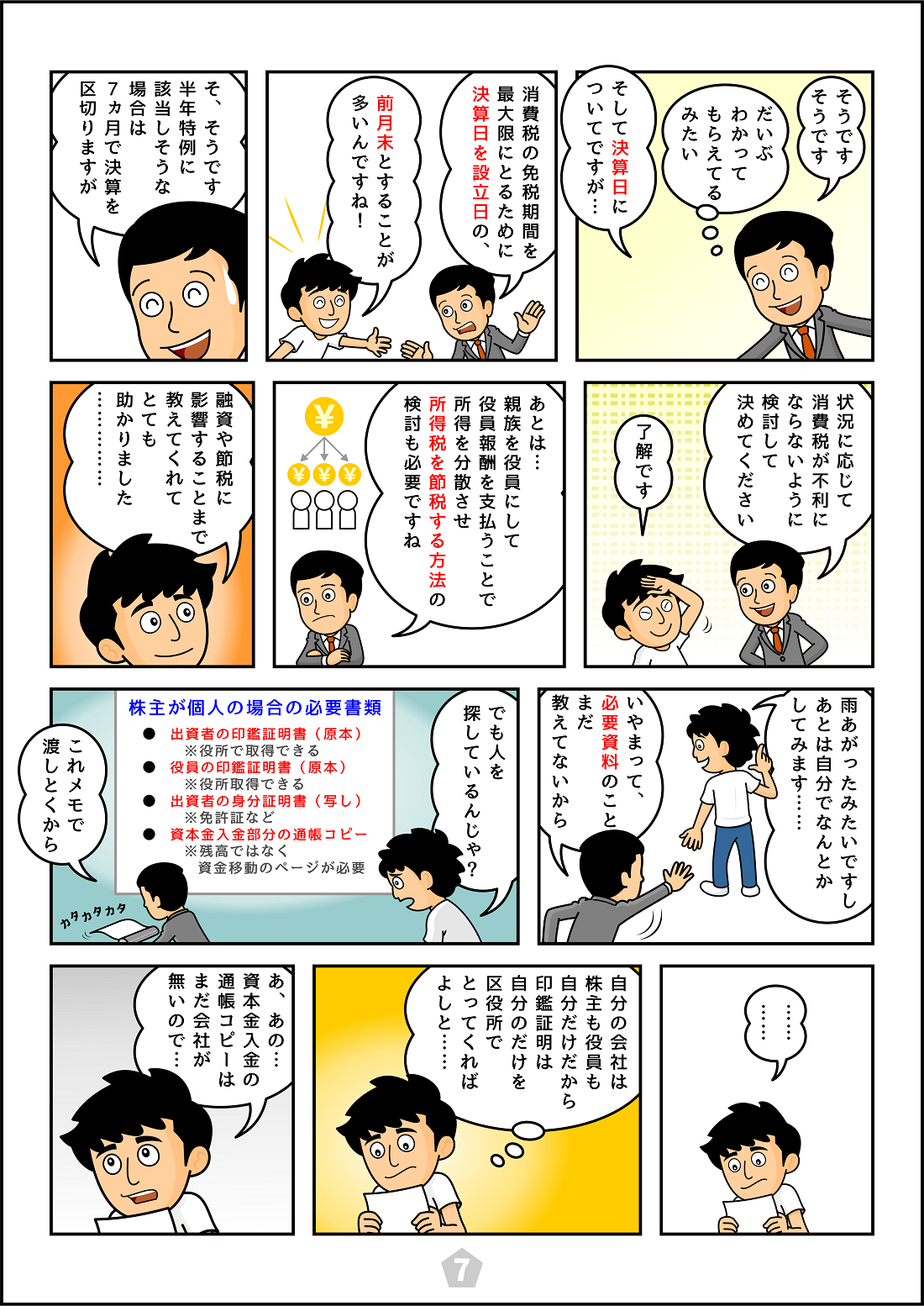

今日のテーマは、会社設立時に提出すべき税務上の届出書についてです。会社を設立する際には、多くの書類を税務署等に提出する必要があります。

またこれらの書類にはそれぞれ異なる期限が設けられています。その期限内に提出を行わないと、法人税額を計算するにあたり、納税額が多くなる不利な計算方法を採用しなくてはならない場合もあります。

設立をする際にはどのような書類を、またいつまでに提出をする必要があるのか、以下では主な書類についてご説明をします。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

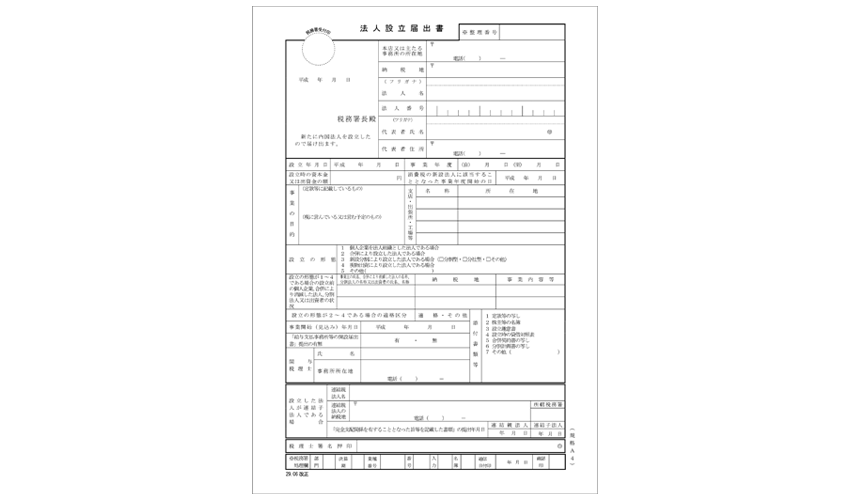

法人設立届出書(税務署・役所)

会社を設立したことを税務署に知らせる書類です。設立をしたことを知らせるためのものですので、設立をした全ての会社が提出する必要があります。

提出の際には登記簿や定款の写しなどの添付書類が必要です。

この書類を提出しないと、会社が存在していることを税務署が把握をすることが出来ません。よって法人税の申告の際に必要な申告書の送付がされない、などといった様々な税務署とのやり取りが出来ません。

この書類の提出期限は設立の日以後3ヶ月以内です。

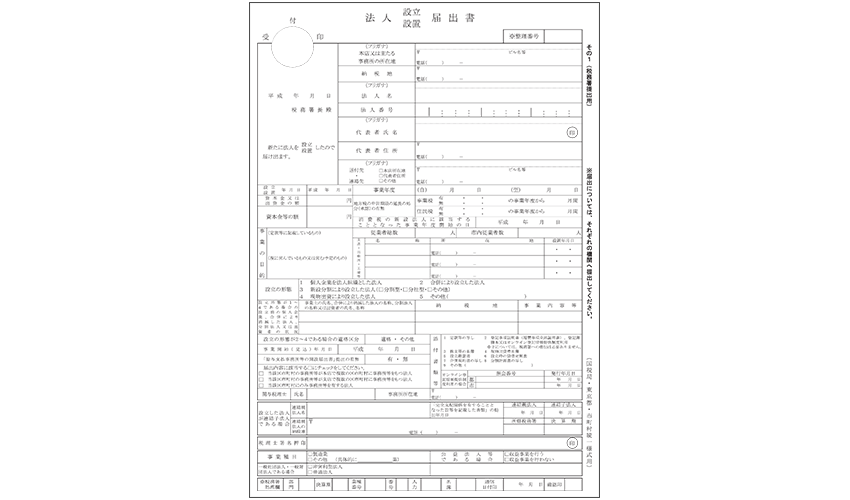

法人設立・設置届出書(都税事務所)

上記1と同様の内容の書類を会社の所在する都道府県、市区町村にも提出する必要があります。

この書類の提出期限は設立の日以後2ヶ月以内です

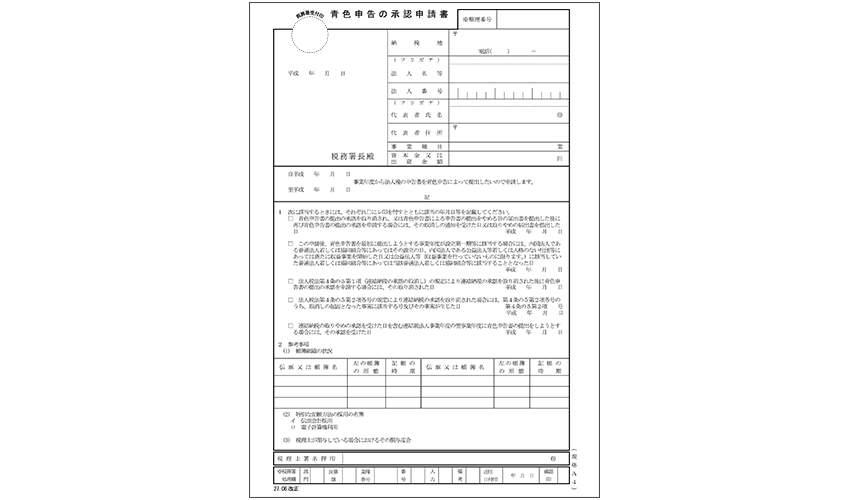

青色申告の承認申請書(税務署)

会社の確定申告の際に青色申告として申告を行いたい旨を税務署に申し出る書類です。よって任意で提出を行う書類にはなりますが、個人と違い、法人は通常提出する書類です。

確定申告には青色申告と白色申告があります。青色と白色の違いは色々ありますが、最大の違いは、青色申告であると赤字が発生した場合に翌年以降の黒字と相殺出来る、といった優遇措置を受けることが出来ます。白色申告の場合は赤字を繰り越すことができません。

そのため多くの会社が青色申告の承認申請書を提出しています。なお、当然ですが個人と法人の青色申請は別ものですので、個人で青色申請を行っている場合でも法人を設立した場合には青色申請を行う必要があります。

この書類の提出期限は設立の日以後3ヶ月を経過した日の前日、もしくは設立事業年度終了日の前日のどちらか早い日です。

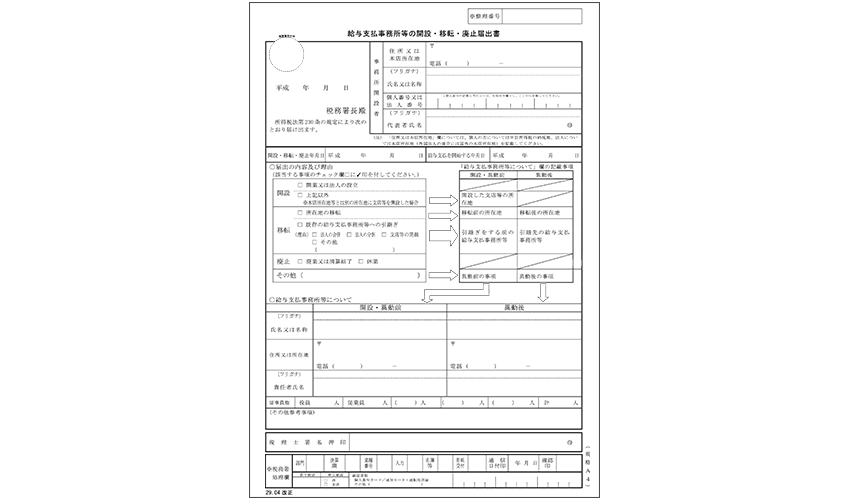

給与支払事務所等の開設届出書(税務署)

会社が役員報酬や給料を支払うという旨を税務署申し出る書類です。会社が役員報酬や給料を支払う際には源泉徴収義務が発生し、源泉徴収義務者となります。

源泉徴収義務者は役員報酬や給料を受け取る人の所得税を役員報酬や給料より天引きし、納付しなくてはなりません。この納付は原則として役員報酬や給料を支払った月の翌月10日までに行う必要があります。

この源泉徴収義務者として給与支払事務所等に該当する場合は提出が必要です。一方で設立を行った際に役員や給料の支払いがなければ提出の必要はありません。

この書類の提出期限は事務所開設日から1ヶ月以内です。

源泉所得税の納期の特例の承認に関する申請書

上記4のように源泉所得税の納付は原則として役員報酬や給料を支払った月の翌月10日までに行う必要がありますが、この納期を毎月ではなく7月10日と1月20日の年2回にするという特例を利用したいことを申し出る書類です。

この特例を利用できるのは給与等の支給人数が常時10人未満である会社です。1月から6月までに支払った給与等に対する源泉所得税が7月10日、7月から12月までに支払った給与等の対する源泉所得税が1月20日の納付期限になります。

この書類の提出期限はありませんが、原則として提出した日の翌月に支払う給与等からこの特例を受けることが出来ます。

なお、国税庁のHPでは以下の届出書も提出しなければならないと記載されておりますが、該当する取引がない場合、実務的には提出しなくても問題はありません。

棚卸資産の評価方法の届出書(税務署)

商品をはじめとする棚卸資産は決算時期に評価を行う必要があります。棚卸資産における評価とは、在庫商品〇個という状態を、適正な計算のもとに金額として表すことです。

この評価方法は

- 個別法

- 先入先出法

- 総平均法

- 移動平均法

- 最終仕入原価法

- 売価還元法

から会社が選択することが出来ます。届け出がない場合は最終仕入原価法となります。最終仕入原価法とは、期末時点で在庫となっている商品については、直近の仕入で購入した商品だとみなし、その仕入価格で在庫を評価するものです。その他の評価方法を選択したい場合は届け出る必要があります。

この書類の提出期限は設立事業年度の確定申告期限です。

減価償却資産の償却方法の届出書(税務署)

建物や機械、車両などの減価償却資産は購入時には資産計上を行い、減価償却という方法で取得価額を耐用年数に渡り費用化をします。

この減価償却の方法には

- 定額法

- 定率法

- 生産高比例法

があります。届け出がない場合、多くの資産が定額法になります。定額法とは、資産の取得時から耐用年数が経過するまで、毎年均等な金額が費用化される計算方法です。その他の償却方法を選択したい場合は届け出る必要があります。

この書類の提出期限は設立事業年度の確定申告期限です。

有価証券の評価方法の届出書(税務署)

株式など有価証券は、その種類ごとに評価し金額を算出しなくてはなりません。棚卸資産と同様に〇株という状態を、適正な計算のもとに金額として表します。その計算された金額をもって帳簿価格とします。株式を売却した場合は、株式の帳簿価格と売却金額との差額として利益を認識する必要があります。

その帳簿価格の算出方法には

- 移動平均法

- 総平均法

があります。届け出がない場合、移動平均法になります。移動平均法とは株式の取得の都度、平均単価を計算する方法です。一方で総平均法は期末に期中の取引についての平均単価を計算する方法です。総平均法を選択したい場合は届け出る必要があります。

この書類の提出期限は設立事業年度の確定申告期限です。

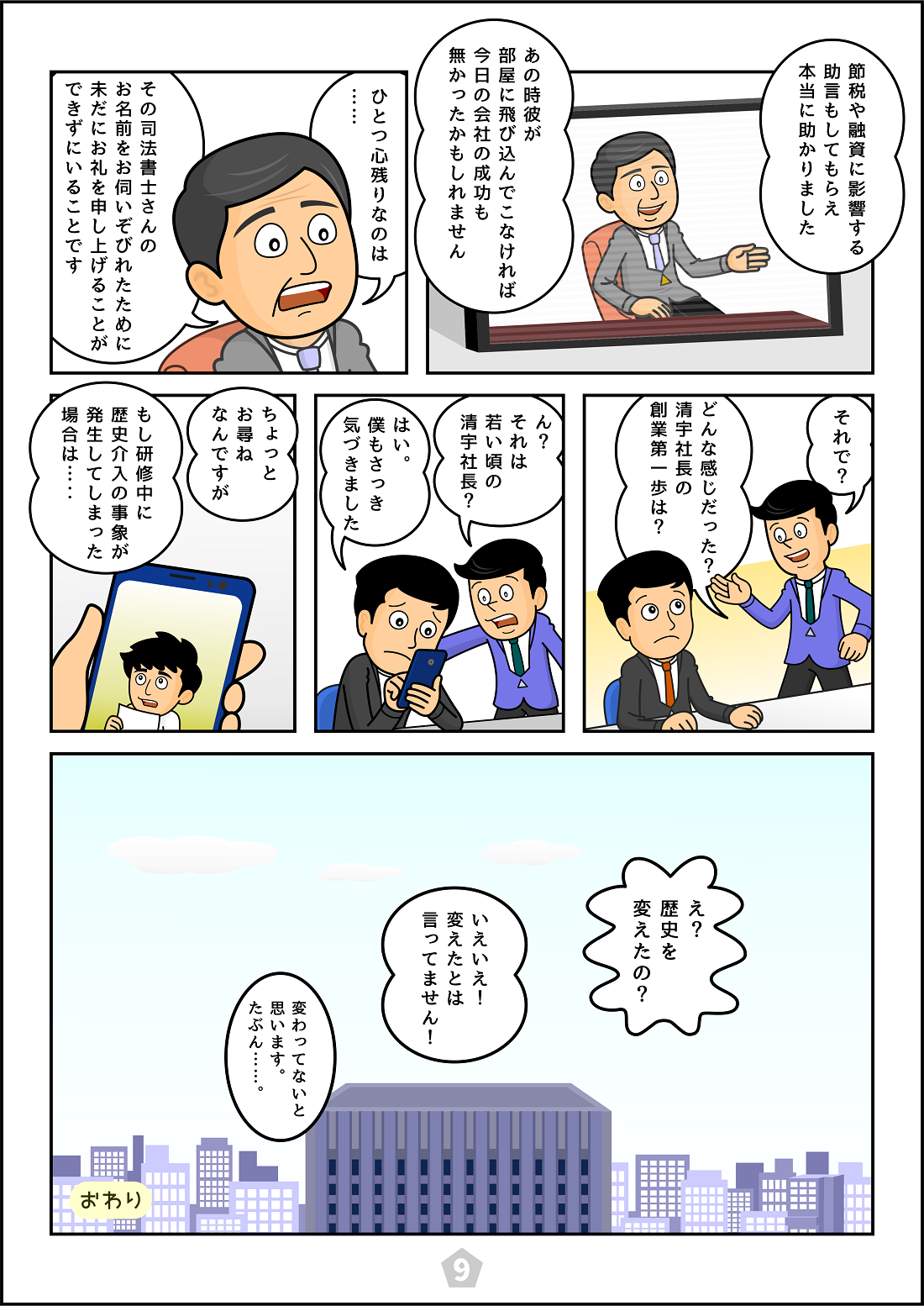

まとめ

以上のように会社の設立の際には多くの書類の提出が必要となりますが、実務的に最も大事な書類は「青色申告の承認申請書」となります。いずれも期限の設けられた書類で、書類によっては提出期限を過ぎるとその書類を期限内に提出していた場合と比較して、会社にとっての損失が生じる場合があります。

また提出期限を過ぎてしまった場合には、適用を速めるために事業年度を変更して対応するなどの方法を選択することもあります。

港区起業支援センターではこれらの書類の作成や提出期限のご案内などのご支援も可能です。どうぞお気軽にお声掛けください。

会社設立時の届出書に関するよくある質問

会社設立時に必要な届出書を教えてください

会社設立時には、以下の5つの届出書が最低限必要となります。

- 法人設立届出書

- 法人設立・設置届出書

- 青色申告の承認申請書

- 給与支払事務所等の開設届出書

- 源泉所得税の納期の特例の承認に関する申請書

届出書に期限はありますか?

はい。それぞれ期限が決まっています。書類によっては提出期限を過ぎるとその書類を期限内に提出していた場合と比較して、会社にとっての損失が生じる場合があります。

税理士に届出書に関することを相談できますか?

相談できますよ。会社設立に関する書類の作成や提出期限についても相談可能です。

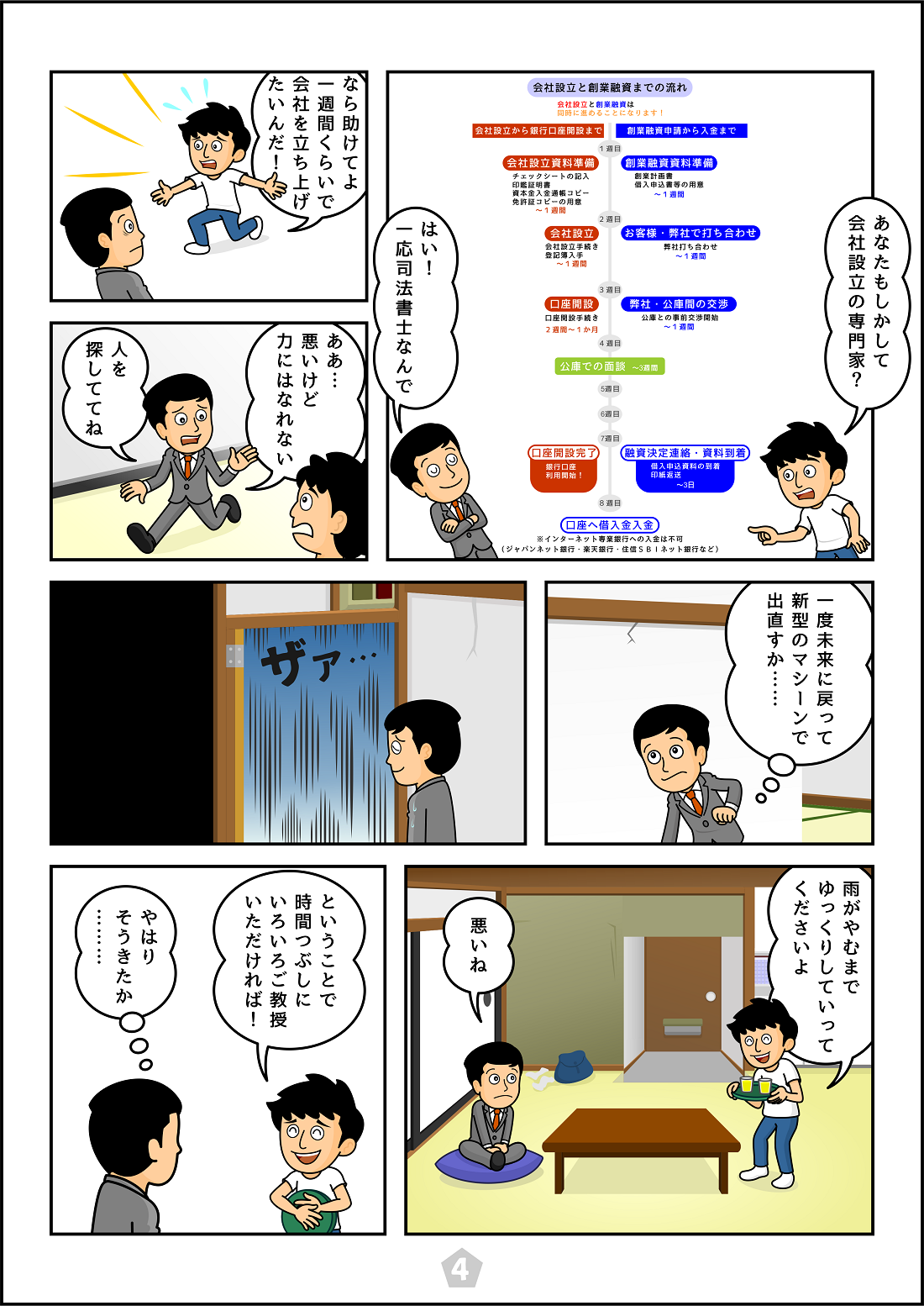

漫画

税理士登録:2007年

税理士登録番号:107222

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 sankyodo税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE