目次

被相続人の所得税の申告等の期限(所法124条・125条、所基通35-1(4)、相法14条)

年の中途で死亡した場合において、その死亡した者(以下:被相続人)の相続人等は相続開始があったことを知った日(通常:被相続人の死亡の日)の翌日から4ヶ月以内に、1月1日から死亡した日までに確定した所得金額及び税額を計算して、被相続人の死亡の時における納税地を所轄する税務署に申告と納税を行います。(これを「準確定申告」といいます)

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

※確定申告をしなければならない人が翌年の1月1日から確定申告期限(原則として翌年3月15日)までの間に確定申告書を提出しない で死亡した場合、この場合の準確定申告の期限は、前年分、本年分とも相続の開始があったことを知った日の翌日から4か月以内となります。

※準確定申告により納めることとなった所得税の額は、相続税がかかる財産の価額から控除することができます。(債務控除といいます)

なお、準確定申告により還付される還付金は相続財産に該当します。(還付加算金は相続人の雑所得)

準確定申告における所得控除の適用

医療費控除(所基通124・125-4)

医療費控除の対象となるのは、死亡の日までに支払った医療費となります。従って、死亡する時まで病院に入院しており、その医療費を死亡後に相続人が支払ったとしても、被相続人の準確定申告書のおいて医療費控除に含めることはできません。

各種保険料控除(所基通124・125-4)

社会保険料、小規模企業共済等掛金控除、生命保険料及び地震保険料控除の対象となるのは、死亡の日までに支払った額となります。

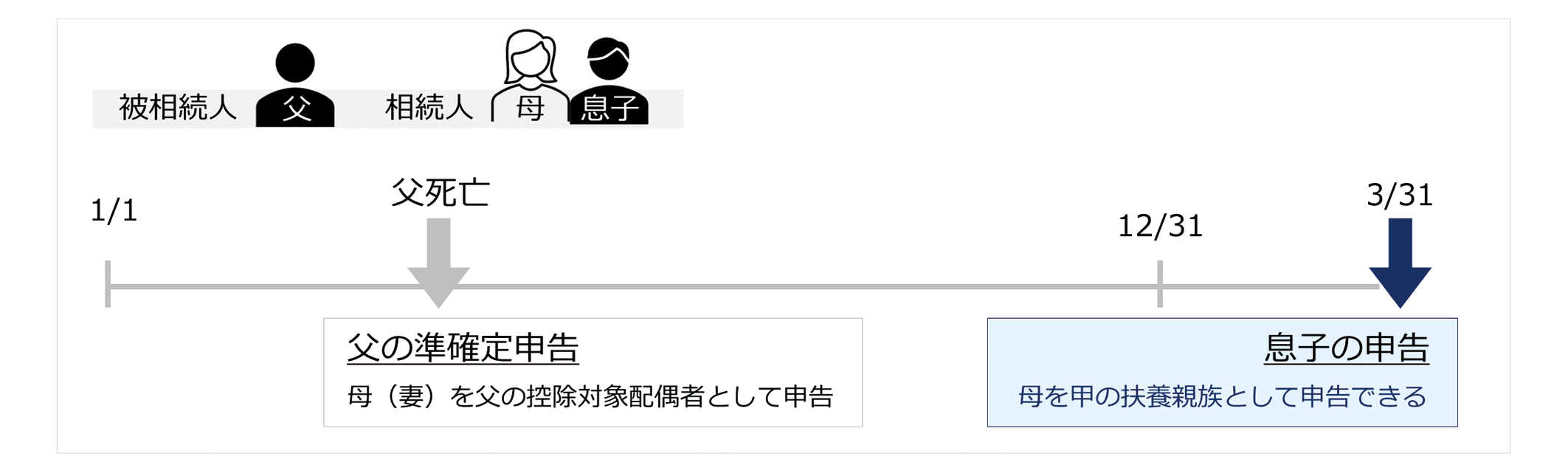

配偶者控除・扶養控除(所基通85-1)

配偶者控除や扶養控除等の適用の有無に関する判定(親族関係やその親族等の1年間の合計所得金額の見積り等)は、死亡の日の現況により行います。

なお、配偶者控除額、配偶者特別控除額および扶養控除額の月割計算等は行いません。

申告等の方法

準確定申告には各相続人の氏名、住所、被相続人との続柄などを記入した「死亡した者〇年分の所得税付表(兼相続人の代表者指定届出書)」を添付致します。

なお、相続人等が2人以上いる場合は各相続人等が連署により準確定申告書を提出することになります。(別々で提出することも可能)

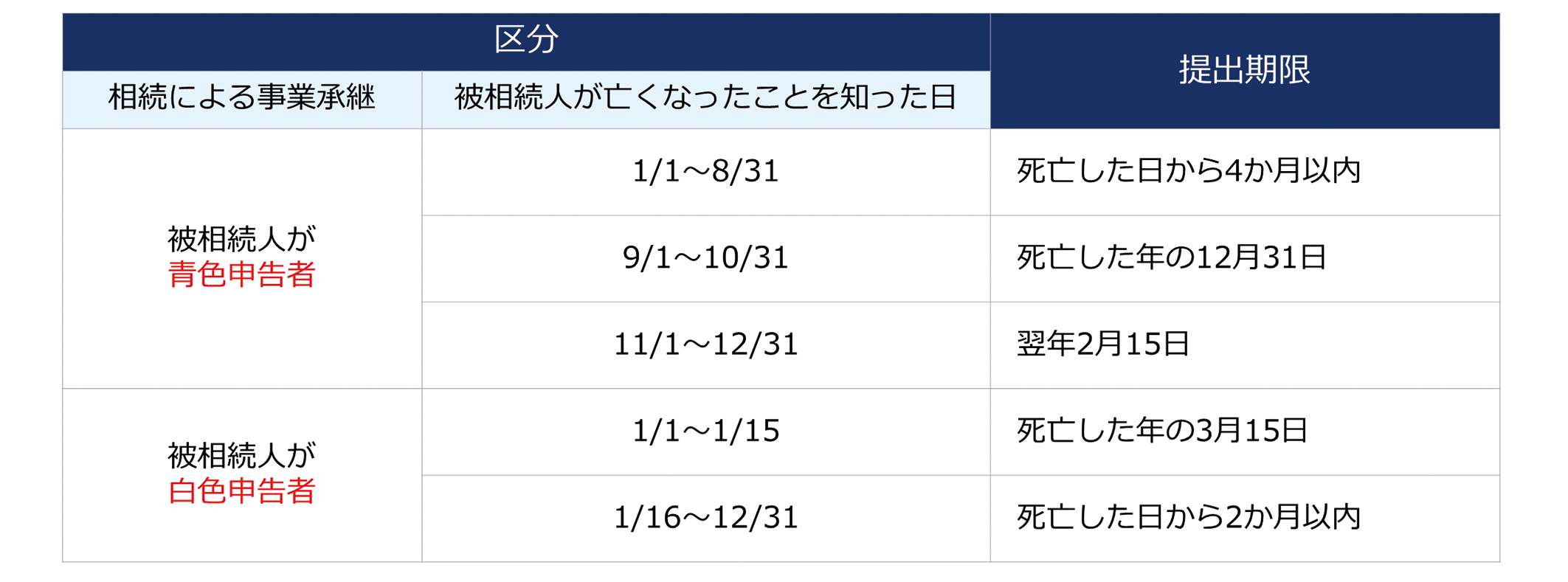

相続後の所得税の届出書提出期限 ※新たに事業を開始する場合を前提

(注)「青色申告承認申請書」の提出期限は以下の通りとなります。

納税者が死亡したときの確定申告(準確定申告)

▶https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2022.htm

被相続人の準確定申告に係る還付金等

▶https://www.nta.go.jp/law/shitsugi/sozoku/02/01.htm

所得税の青色申告承認申請手続

▶https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/09.htm

税理士登録:2011年

税理士登録番号:118772

2019年 sankyodo税理士法人にマネージャーとして入社

2020年 sankyodo税理士法人のパートナー、板橋オフィス所長に就任

お客様にとって、税理士を選ぶことは、とても大切な事と思います。どの税理士をパートナーに選ぶかによって、経営にも大きく影響します。ご縁があり、私を選んで下さったお客様に対して、私も最善を尽くしたいと思っています。私で良かったと思って頂ける事が、最高の喜びです。どうぞよろしくお願い致します。

CLOSE

CLOSE