創業して事業が軌道に乗ると、新たな設備資金や運転資金が必要となってきます。その段階になると自社をもっとも親身になってくれる金融機関=メインバンクを考える時期になります。

事業が地元密着型であれば、信用金庫も有力な選択肢です。信用金庫は、地域の活性化を目的とした融資を行うことを本旨としているため、地域の事業者を大切に育てていこうという姿勢が見られます。

今回は、メインバンクの有力な候補である信用金庫について取りまとめます。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

1.信用金庫とは?銀行との違い

信用金庫はどのような金融機関なのかを銀行と比較してまとめてみましょう。

(1) 分類

① 都市銀行

いわゆるメガバンクです。政令指定都市など大都市圏に本支店をおいて広域展開している大規模な銀行です。金融再編の流れで現在は5行となっています。

② 地方銀行

地方銀行とは、各都道府県に本店を置き、各地方を中心に営業を展開している普通銀行のことをいいます。小口取引が主体で、取引対象を地元の中小企業や個人がメインとなっています。設立当初から「地方銀行」であった第1地方銀行と、「相互銀行」といわれていた第2地方銀行とがあります。

③ 信用金庫

信用金庫とは、信用金庫法にもとづく会員の出資による営利を目的としない協同組織の地域金融機関です。県内など営業地域が一定の地域に限定された、中小企業ならびに個人のための金融機関です。「地域で集めた資金を地域の中小企業と個人に還元することにより、地域社会の発展に寄与する」ことを目的としています。

(2) 主な相違点

区分 信用金庫 銀行

根拠法 信用金庫法 銀行法

設立目的 国民大衆のために金融の円滑を図り、その貯蓄の増強に資する 国民大衆のために金融の円滑を図る

組織 会員の出資による協同組織の非営利法人 株式会社組織の営利法人

会員(組合員)資格 (地区内において)

住所または居所を有する者

事業所を有する者

勤労に従事する者

事業所を有する者の役員

<事業者の場合>

従業員300人以下または資本金9億円以下の事業者 なし

業務範囲

(預金・貸出金) 預金は制限なし

融資は原則として会員を対象とするが、制限つきで会員外貸出もできる 制限なし

(3) 融資姿勢の特徴

① 信用金庫

・主な取引先は、地域の中小企業や個人

・融資が原則的に会員限定である

・会員になると銀行と比較した場合、融資が受けやすい

・親身な対応

② 銀行

・主な取引先は、大・中規模企業

・会員制ではなく、国民大衆が利用できるが、中小企業には厳しい傾向

・利益を優先するため、融資の審査は厳しい

・慎重な対応

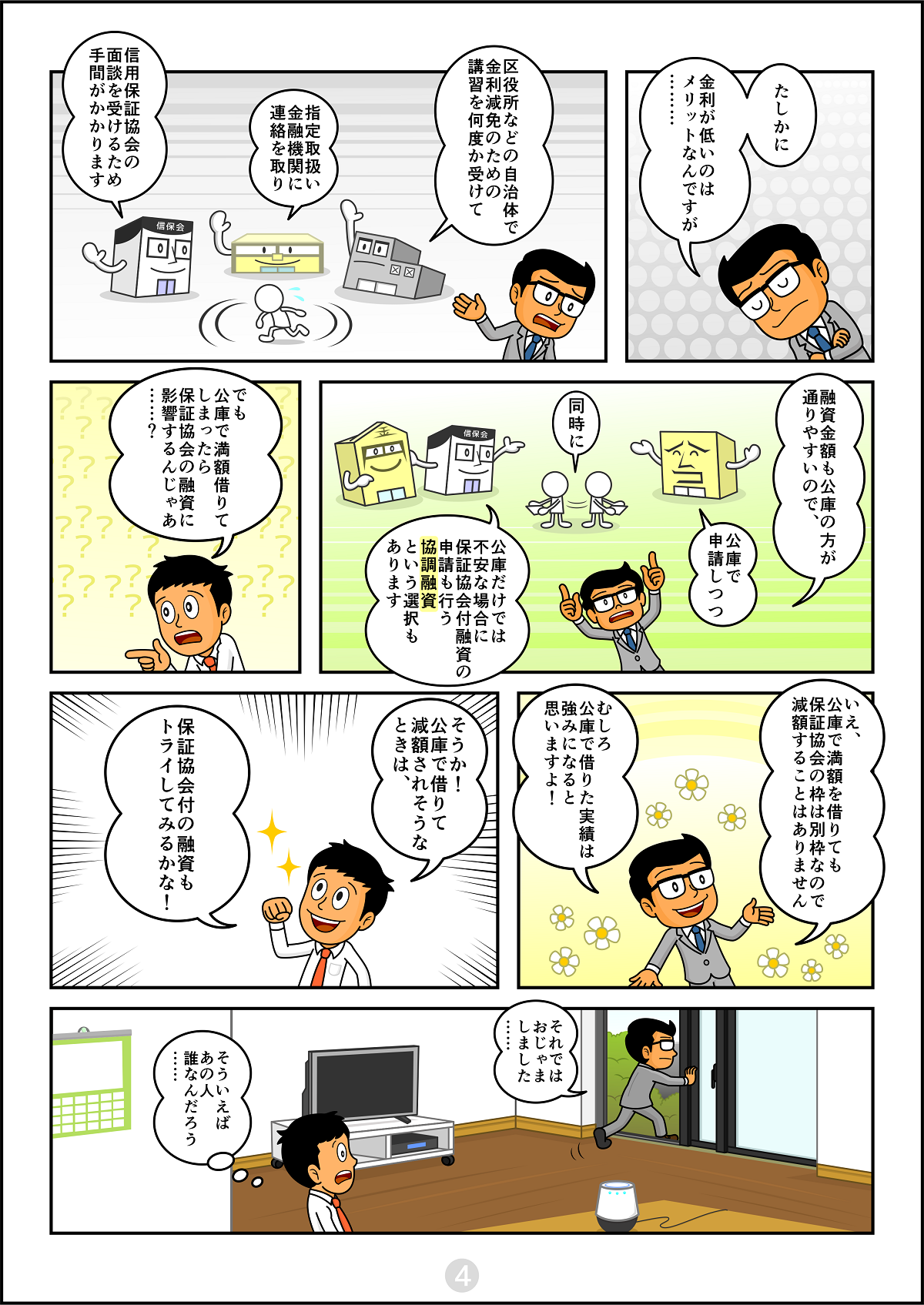

2. 信用金庫からの融資の流れとは?

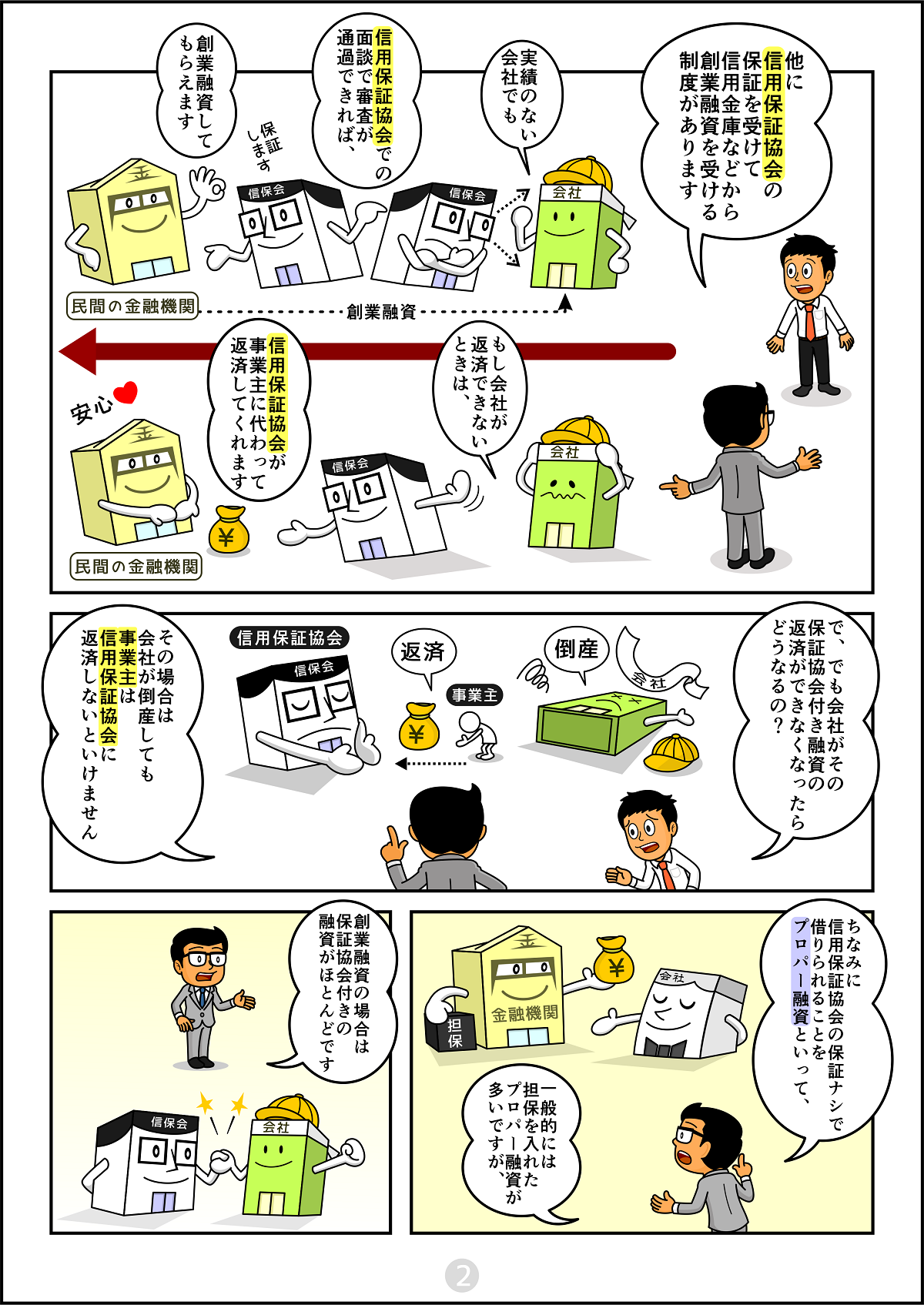

創業間もない時期は、信用保証付きの融資を受けるケースが多いでしょう。信用金庫の場合も、信用保証協会に保証人になってもらったうえで、信用金庫から事業資金の融資を受けることになります。

信用金庫経由で申し込みをされる事業者が多いので、信用金庫経由で申込みする場合の融資の流れを説明していきます。

(1)融資の流れ

① 信用金庫の窓口で、信用保証の申込手続を行う

② 必要書類を金融機関経由で信用保証協会に提出

- -主な必要書類-

- 信用保証委託申込書(保証人等明細)

- 申込人(企業)概要

- 信用保証依頼書

- 信用保証委託契約書

- 個人情報の取扱いに関する同意書

- 確定申告書(決算書)

- 商業登記簿謄本

- 印鑑証明書

③ 信用保証協会の審査

申し込み受付後に、信用保証協会において融資を行ってよいかどうかの保証審査が行われる。審査過程において、訪問や面談を行う場合もある。

④ 信用保証協会の保証承諾

保証審査の結果、保証が確定した際は、申込した信用金庫に対して「信用保証書」が発行される。

⑤ 融資実行

「信用保証書」に記載された条件で、信用金庫から融資を受ける。

⑥ 保証料の支払い

融資実行時に、所定の「信用保証料」を信用金庫経由で一括して支払う。

⑦ 返済

返済条件に基づき、信用金庫に借入金を返済する

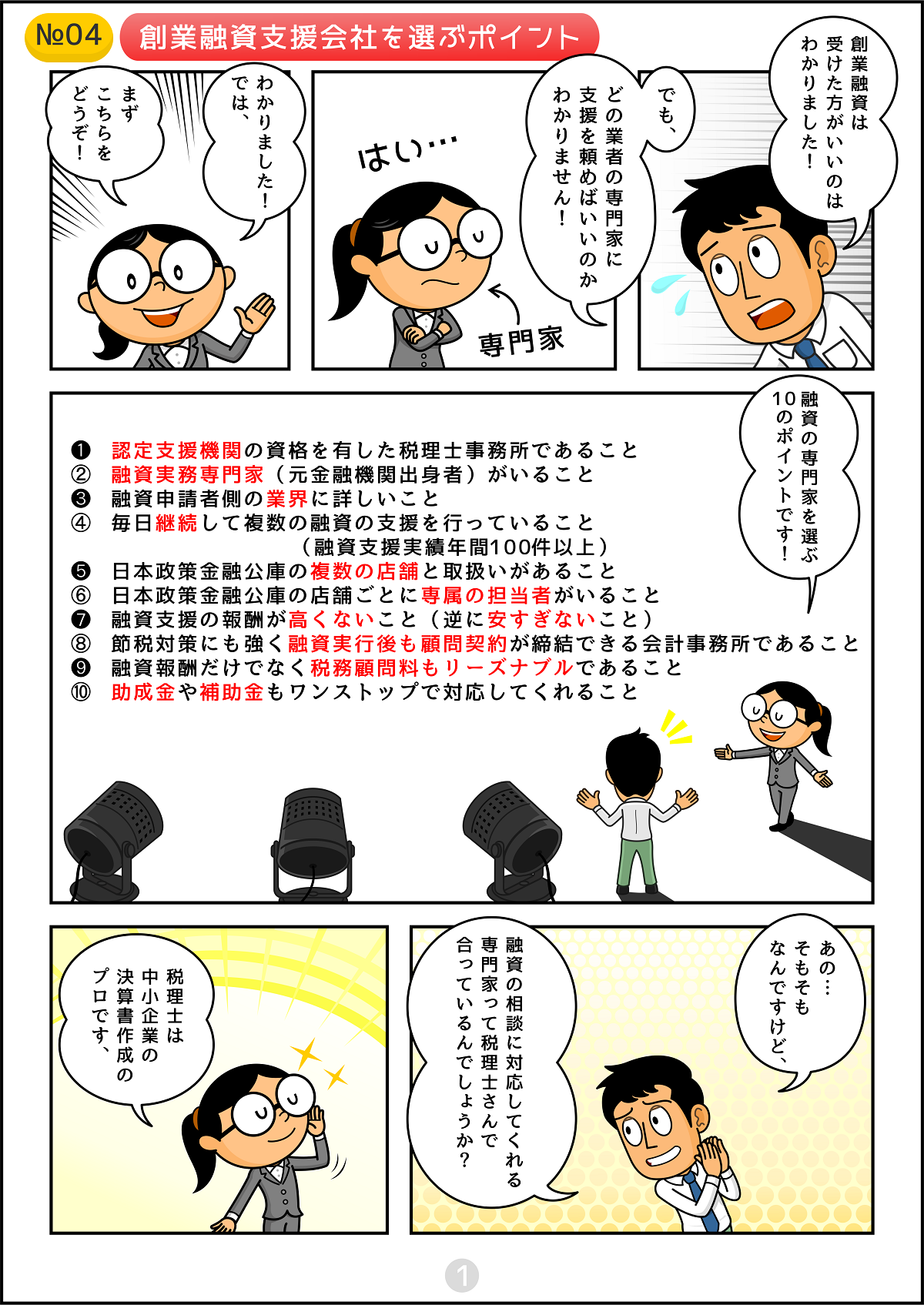

(2)審査を通すポイント

① 地元密着型をアピールする

信用金庫は、相互扶助の精神で地域を支えていくことを目的としています。そのため、自社の事業が、地域の雇用や活性化に貢献していることをアピールすることは、信用金庫の融資審査をスムーズに通すための重要なポイントになります。

② メインバンクとして付き合うこと

事業展開のステージによりますが、信用金庫をメインバンクとしてお付き合いすることも大切です。信用金庫の要請に応じて、融資を受けたり、預金を多くしておいたりすると、緊密な頼関係が築けます。経営が悪化した場合でも、融資を受けやすい状況を作ることができます。

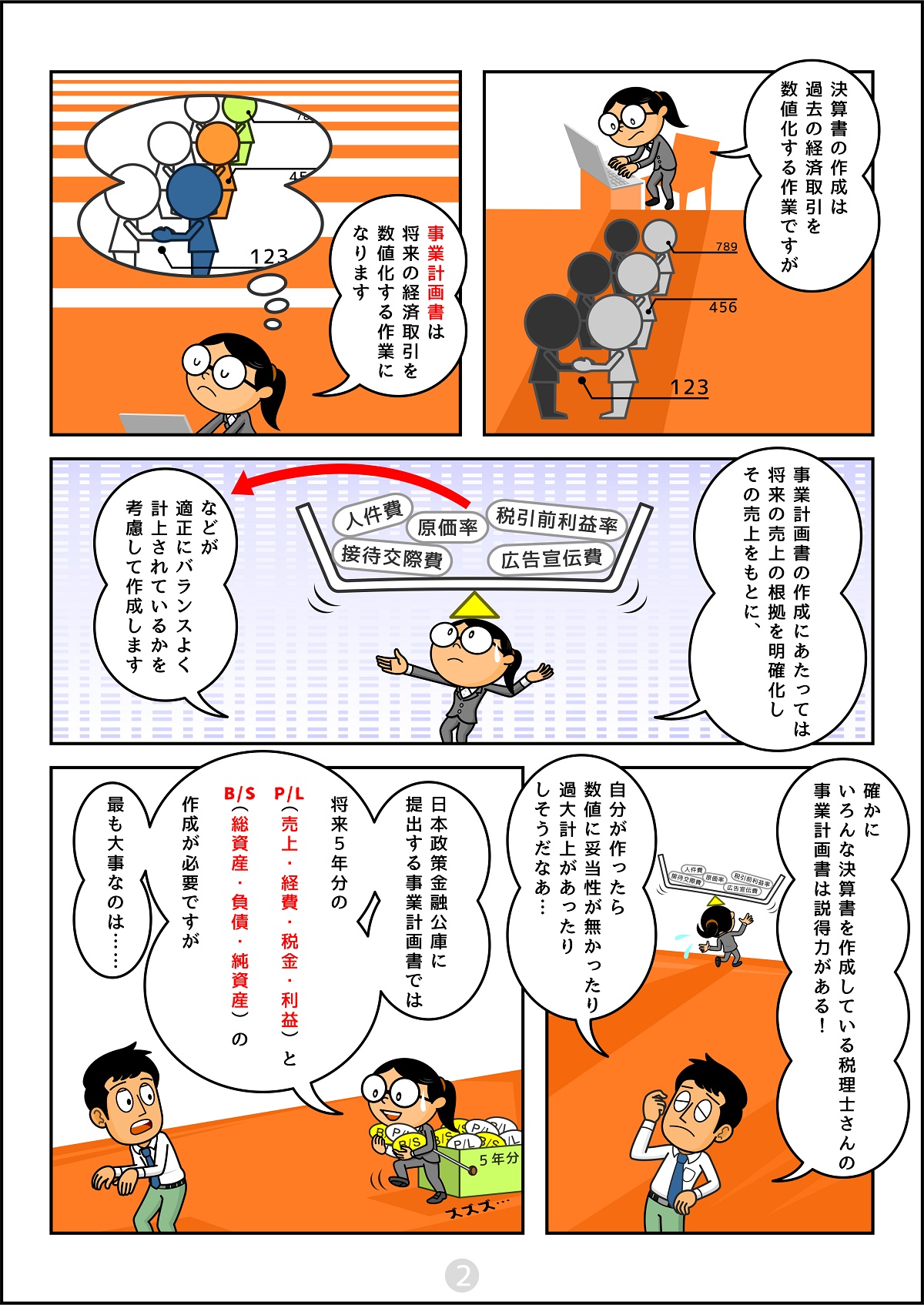

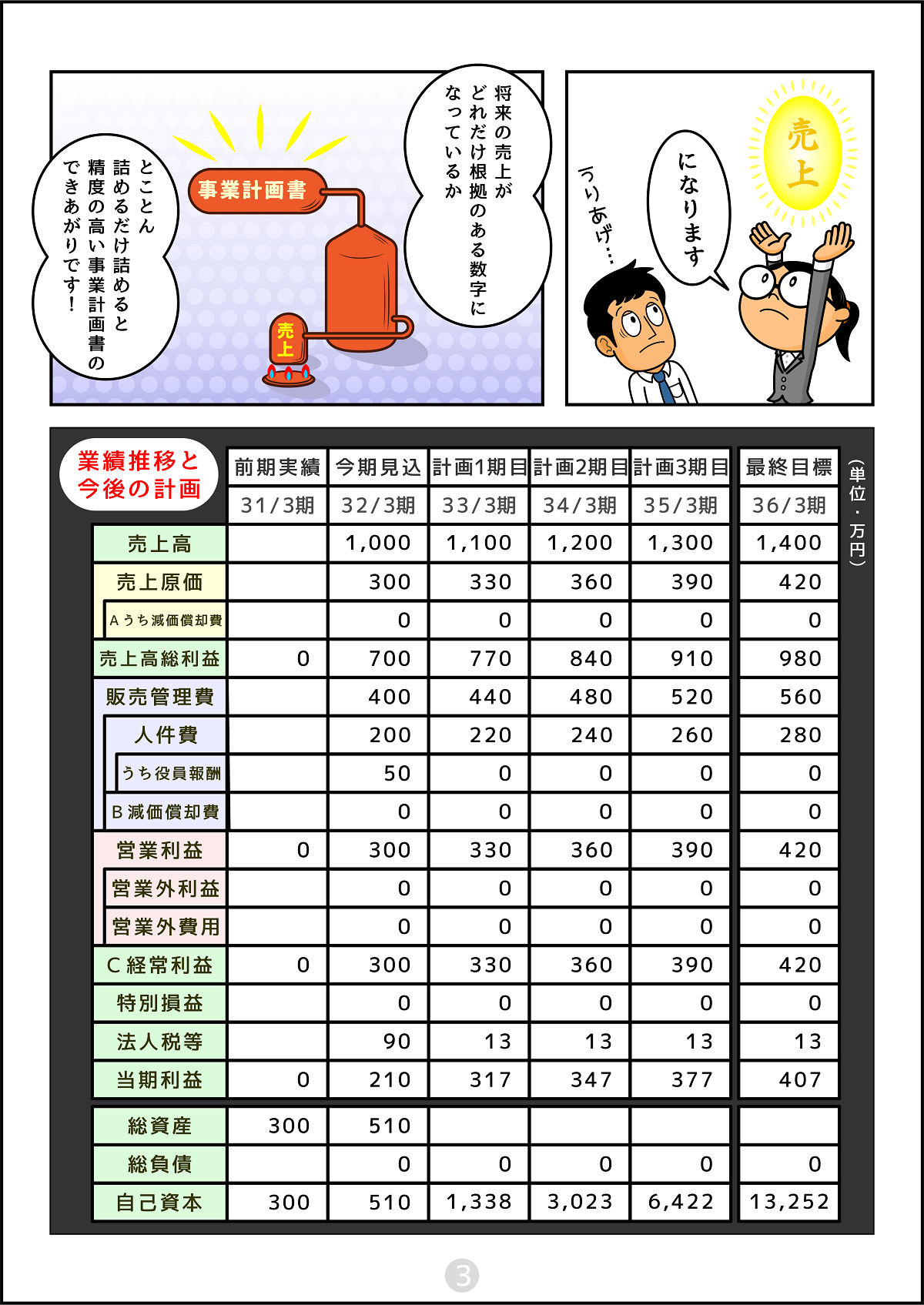

③ きちんとした事業計画を作成する

信用金庫でも他の金融機関と同じように、決算実績や事業計画は融資審査の際に重要なポイントです。特に、資金使途や現実性のある資金計画が明確になっていると、審査を通りやすくなる可能性が高まります。

3. 信用金庫のメリット/デメリットとは?

信用金庫から融資を受ける場合、どのようなメリットやデメリットがあるのでしょうか?

資金調達手段の選択肢として考慮する場合の留意点を整理します。

(1)メリット

① 中小・小規模事業者融資に前向き

信用金庫の最大のメリットは、中小・小規模事業者であっても前向きに融資をしてくれる姿勢があることです。メガバンクなどは敷居が高いと感じられる経営者も多いかと思いますが、信用金庫の場合、定期的な訪問やヒアリングなどなど信用金庫の方から親密な関係を築いてくれる傾向にあります。

② 貸し渋り、貸し剥がしリスクが少ない

不景気になり不良債権が増加すると、銀行の場合は自己資本が減少します。業務停止などに追い込まれないよう、銀行は貸し渋りや貸し剥がしを始める傾向にあります。「雨の日に傘を取り上げる」という皮肉を耳にした事業者も多いでしょう。

信用金庫の場合は、地域や事業者のこと考えた上で、銀行ならリスクを考えてためらってしまうような場合でも、信用金庫なら長期的な視点で支援してくれる場合が多いです。

③ 会員メリットを利用できる

株式会社の形態で運営されている銀行の株主になったからと言って、配当以外は特にメリットはありませんが、信用金庫の会員となった場合は、信用金庫オリジナルのメリットがあります。信用金庫会員専用のローンや会員に対する金利優遇などがその例です。

(2) デメリット

① 金利が比較的高め

信用金庫からの借入は、銀行からの借り入れに比べ割高となります。小口融資を数多くこなさなければなりませんので、どうしても効率性は、メガバンクなどに見劣りします。人件費など貸し出しなどに係る事務コストの高く、そのコストが、信用金庫の収益である金利に上乗せされています。

② インフラ基盤がぜい弱

運営コストが高めであるため、削ることのできる経費の削減努力は、銀行以上に取り組んでいます。例えば、ネットバンクの使い勝手は銀行と比べると劣ることが多いですし、ATMの設置数もそれほど多くありません。サービスによっては、割高なコストがかかることもあります。信用金庫の商圏が限られていることもその背景にあるかと思いますが、今後、広域での事業展開を考えている事業者には、不便な状況となっています。

③ 貸付可能額に限界がある

預金額が少ないため、融資に回せる原資が少ないということも大きなデメリットです。銀行と比較すると預金額が少ないため、融資の規模も小さい案件が中心となってしまいます。このため、信用金庫からの卒業が見えてくるような事業規模になった場合は、信用金庫の融資額は物足りなく感じられるようになります。現状と将来の成長ステージを考えながら、今後の金融機関との付き合い方を検討しましょう。

信用金庫から融資についてご理解頂けましたでしょうか?

地域に根差した経営をするなら、信用金庫へ融資をしてもらう方法が有効でしょう。

実際、中小企業として信用金庫と取引がないという事は耳にしません。信用金庫は中小・零細企業の安定した資金供給源となりますので、賢く付き合っていきましょう。

信用金庫からの融資に関するよくある質問

信用金庫とは?

信用金庫とは、信用金庫法にもとづく会員の出資による営利を目的としない協同組織の地域金融機関です。県内など営業地域が一定の地域に限定された、中小企業ならびに個人のための金融機関です。

信用金庫を利用するメリット

信用金庫を利用するメリットは以下です。

- 中小・小規模事業者融資に前向き

- 貸し渋り、貸し剥がしリスクが少ない

- 会員メリットを利用できる

信用金庫を利用するデメリット

信用金庫を利用するデメリットは以下です。

- 金利が比較的高め

- インフラ基盤がぜい弱

- 貸付可能額に限界がある

動画

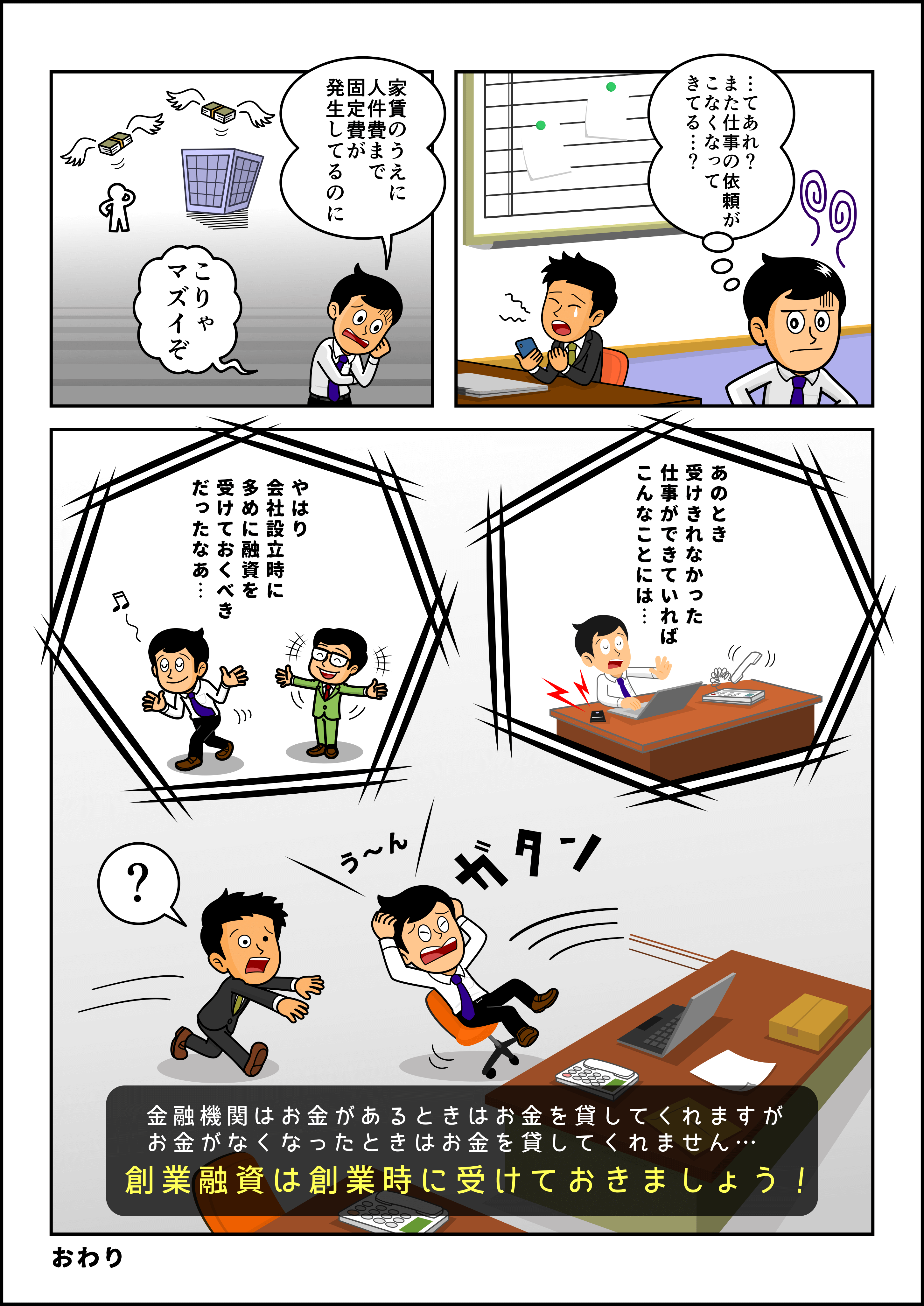

動画で解説 No.1

創業融資が最も通りやすい申請時期はいつ??

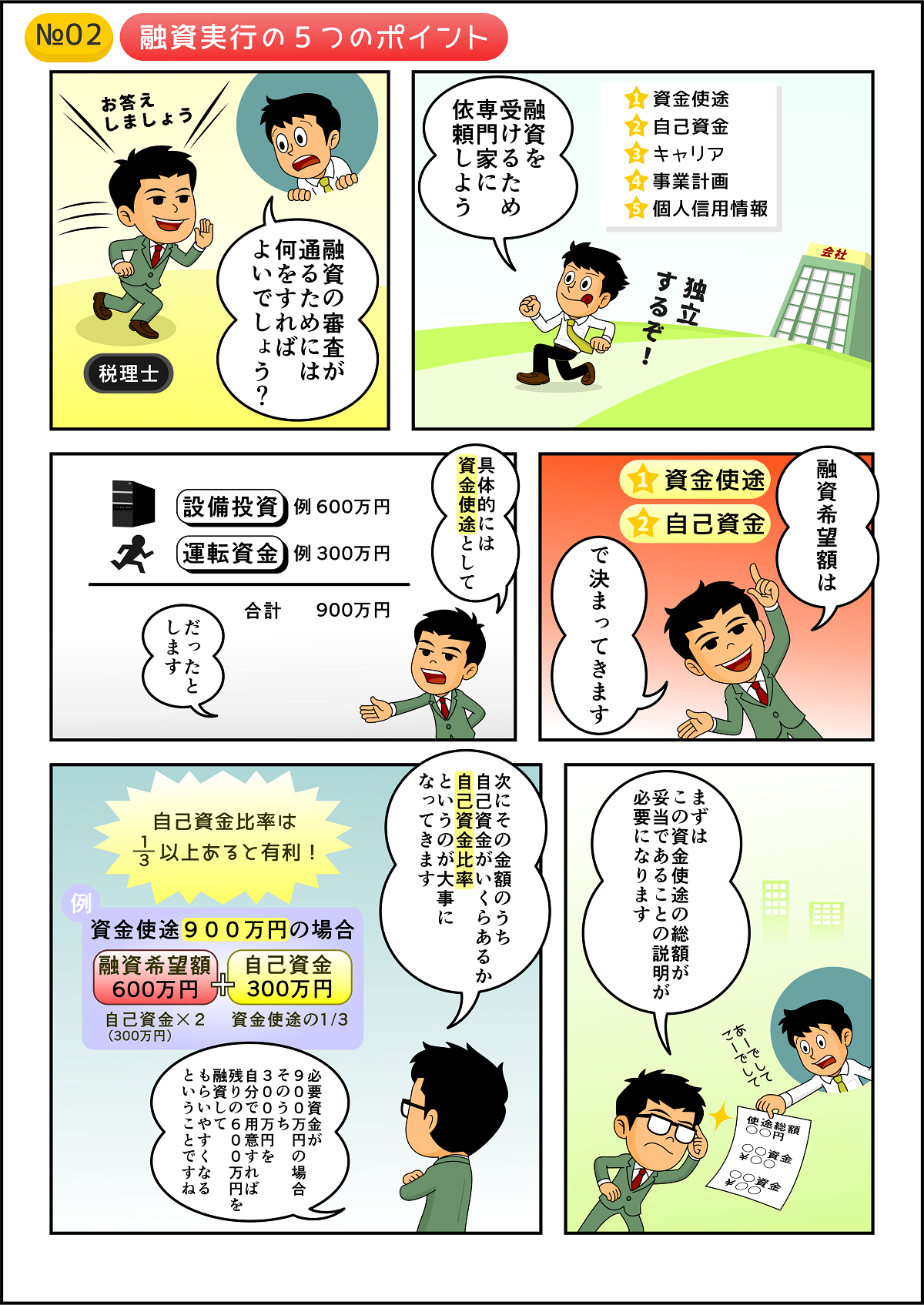

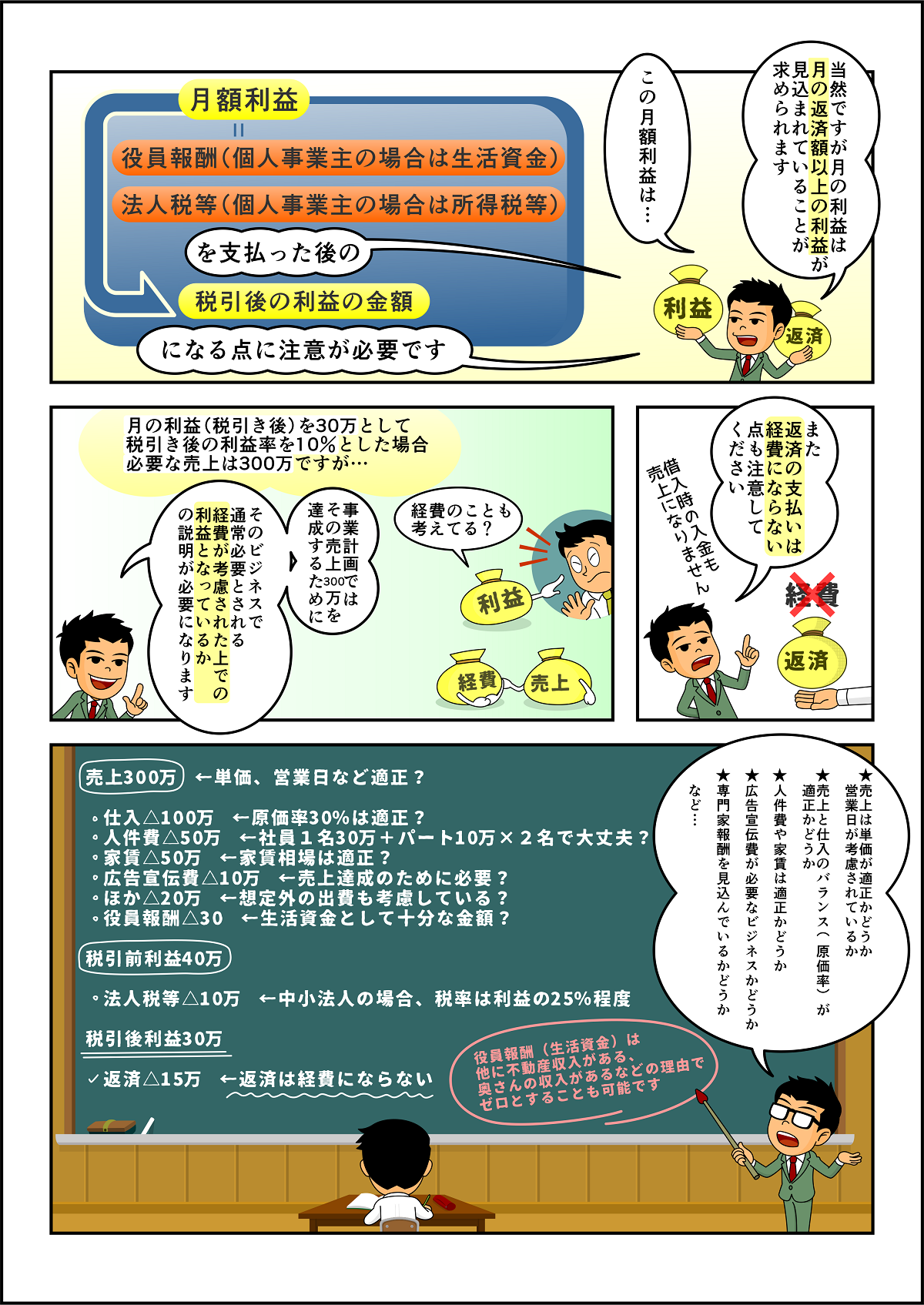

動画で解説 No.2

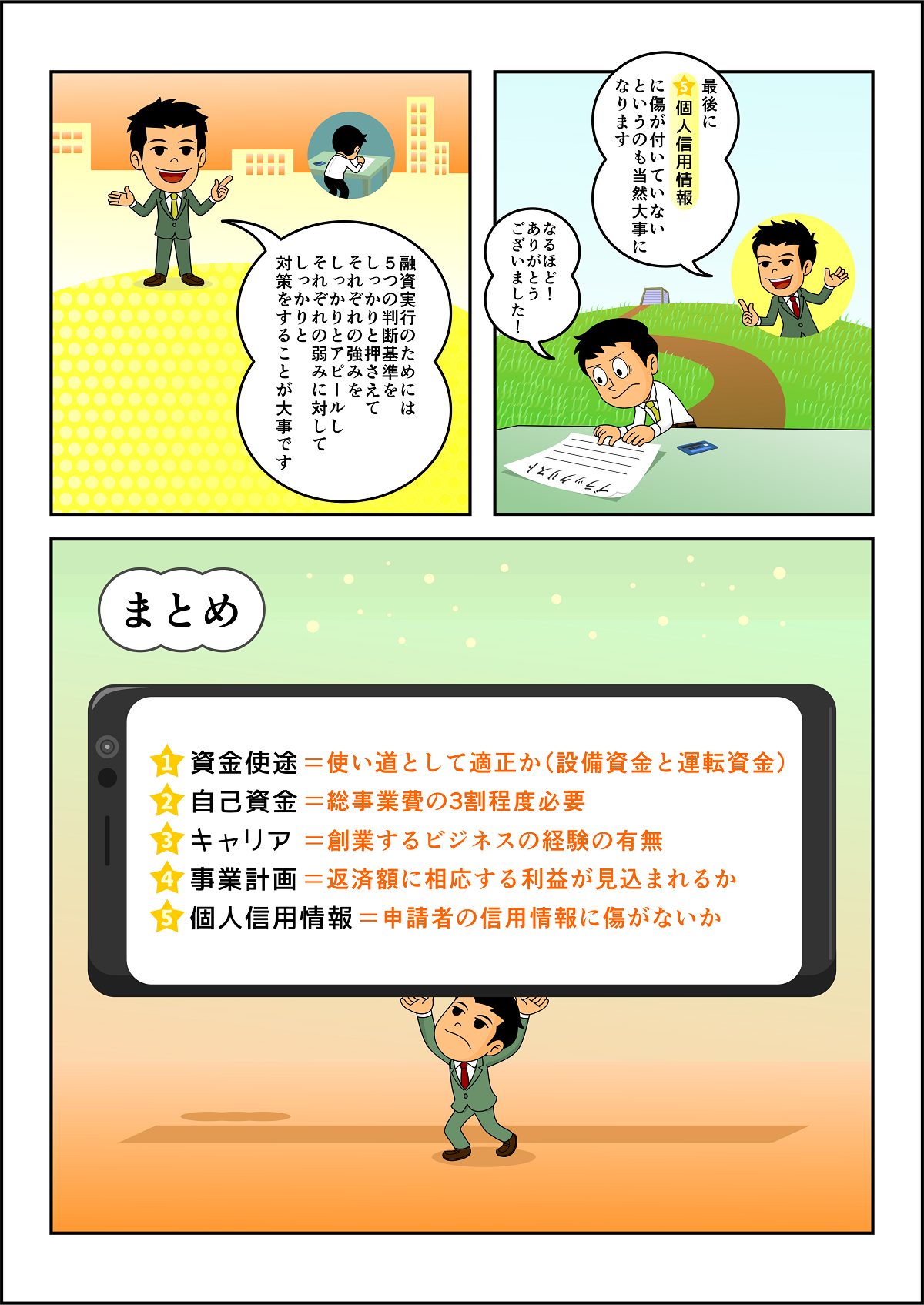

必ず押さえるべき融資実行の5つのポイントとは?

動画で解説 No.3

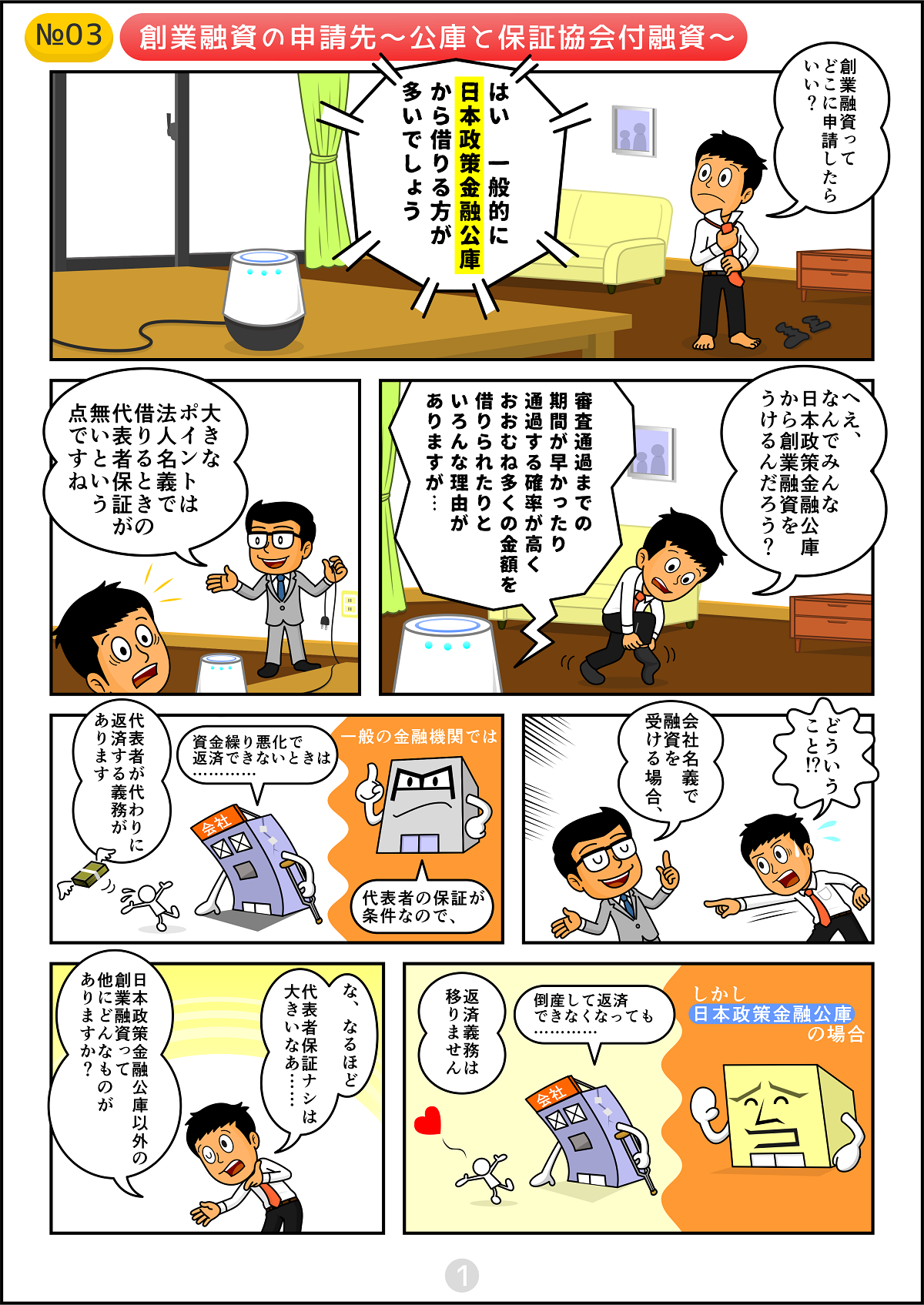

創業融資は日本政策金融公庫がいい理由とは?

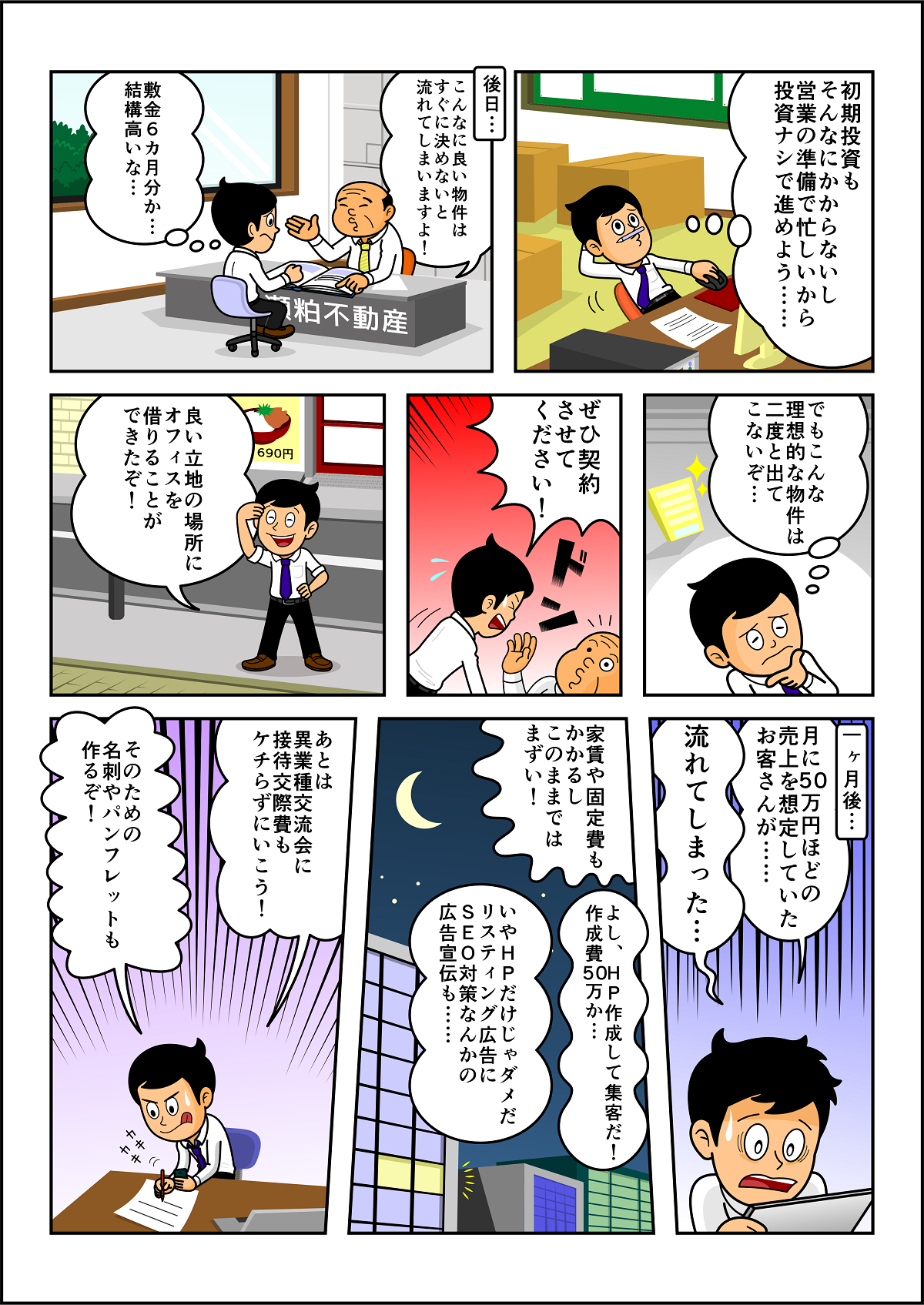

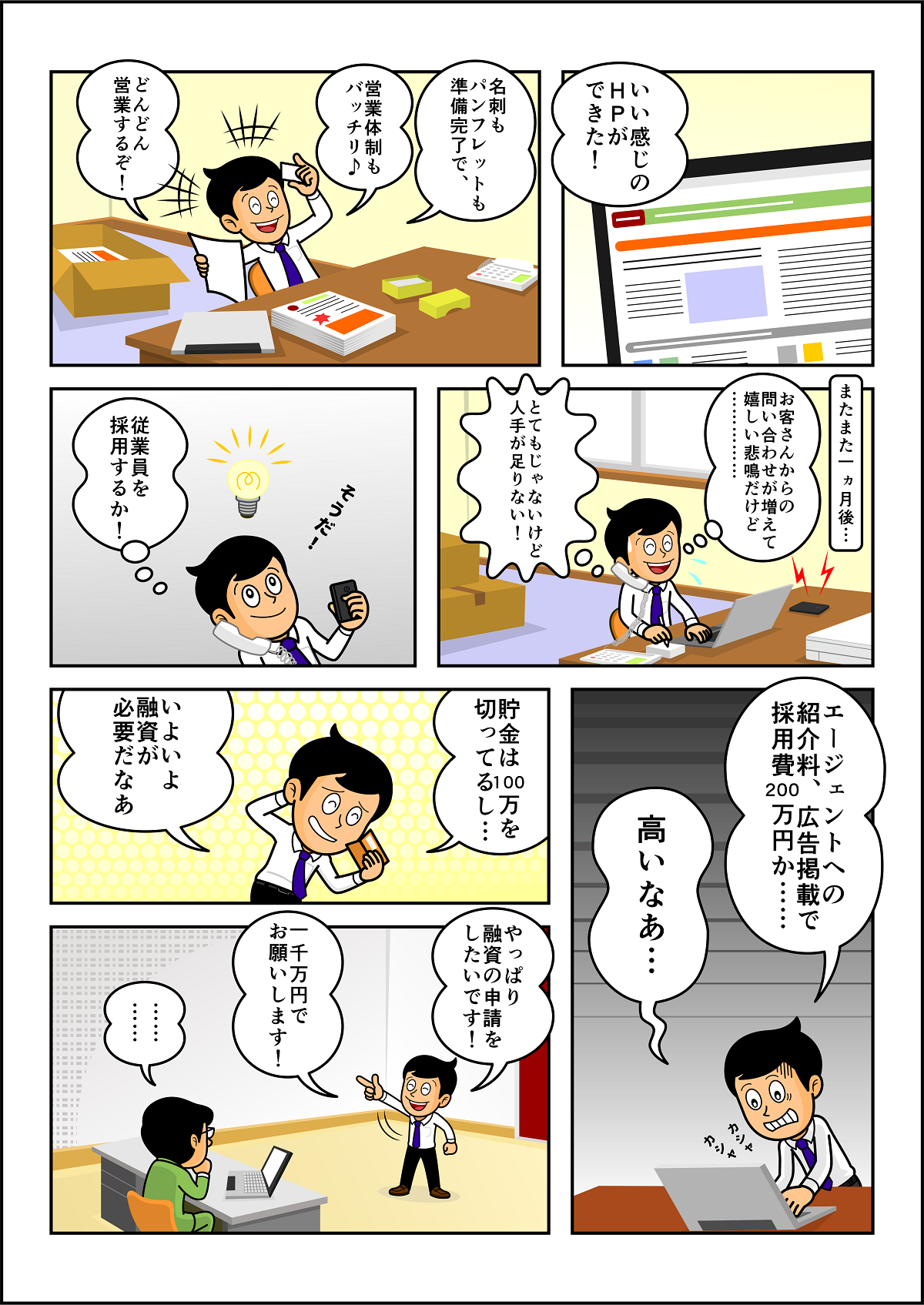

漫画

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 サン共同税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE