※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

1.資本制ローンとは?

資本制ローンとは、「資本制借入金」とも呼ばれ、平成23年に東北大震災の復興や急激な円高対応などを背景に、資本の充実を図ることを目的に積極的な活用が促進されるようになりました。積極的活用を促すために、このローンは、次のような特徴があります。

① 無担保、無保証人であること

② 借入期間が長期であること

③ 元本は期日一括返済であること

④ 業況悪化時は金利が低くなること

⑤ 劣後ローンであること

他の融資制度では見ることのできない③④⑤の特徴から、借入金でありながら金融検査上は、自己資本とみなされます。利益に応じて金利を得ることができるものの、逆に倒産してしまうとほぼ回収できない性質は、ほぼ出資(株式)と同じものです。そのため、金融監査上は、負債ではなく自己資本とみなされます。

自己資本とみなされる大きなメリットは、金融機関が融資を行う際の金融審査です。金融機関の審査基準の一つに、「自己資本比率」という指標があります。新規融資を受けると自己資本比率が低下(借入金=負債の増加)しますが、資本性ローンは金融審査上「自己資本」とみなされますので、逆に自己資本比率が上がります。金融機関も、自己資本比率が高いと経営が安定していると判断しますので、金融審査上、融資が受けやすくなります。

2. 日本政策金融公庫の資本制ローン

日本政策金融公庫では、国民生活事業と中小企業事業で「挑戦支援資本強化特例制度(資本性ローン)」を取り扱っています。事業特性や用途によって利用する制度が変わるということですが、わかりやすく言えば創業期やスタートアップ期等では国民生活事業、成長期や拡大期では、中小企業事業が対象と理解すればよろしいでしょう。

(1) 国民生活事業

① 要件

・ 新規開業資金、 女性、若者/シニア起業家支援資金などの対象者(注)

(注) 技術・ノウハウ等に新規性がみられる方

・ 地域経済の活性化にかかる事業を行うこと。

・ 税務申告を1期以上行っている場合、原則として所得税等を完納していること。

② 融資限度額

4,000万円(一定の融資制度に限り、別枠4,000万円)

③ 返済期間

5年1ヵ月以上15年以内

④ 返済方法

期限一括返済(利息は毎月払)

⑤ 利率

売上高減価償却前経常利益率 貸付期間

5年1ヵ月以上

7年以内 7年超

9年以内 9年超

12年以内 12年超

15年以内

5%超 5.30% 5.60% 5.95% 6.20%

0%以上5%以下 3.15% 3.30% 3.50% 3.60%

0%未満 1.00% 1.00% 1.00% 1.00%

⑥ 担保・保証人

無担保・無保証

⑦ その他

・金融検査上自己資本とみなすことができる

・的倒産手続きの開始決定が裁判所によってなされた場合、全ての債務(償還順位が同等以下とされているものを除く)に劣後する

(2)中小企業事業

① 要件

・新企業育成貸付、企業活力強化貸付または企業再生貸付を利用される方

・地域経済の活性化のために、一定の雇用効果(新たな雇用または雇用の維持)が認められる事業、地域社会にとって不可欠な事業、技術力の高い事業などに取り組む方。

② 融資限度額

3億円(一定の融資制度に限り、別枠3億円)

③ 返済期間

15年・10年・7年、5年1ヵ月

④ 返済方法

期限一括返済(利息は毎月払)

⑤ 利率

売上高減価償却前経常利益率 貸付期間

5年1ヵ月 7年 10年 15年

5%超 4.25% 4.75% 5.10% 5.40%

0%以上5%以下 3.20% 3.60% 3.85% 4.10%

0%未満 0.40% 0.40% 0.40% 0.40%

⑥ 担保・保証人

無担保・無保証

⑦ その他

・金融検査上自己資本とみなすことができる

・的倒産手続きの開始決定が裁判所によってなされた場合、全ての債務(償還順位が同等以下とされているものを除く)に劣後する

3 資本制ローンのメリット・デメリット

資本制ローンのメリット/デメリットは次の通りです。

メリット

無担保・無保証人

借入金が金融検査上、自己資本とみなされる

自社の会計上は、自己資本ではないため、持株比率は変更しない

返済期限一括返済であるため、借入期間中の資金繰りが大幅に改善する

業績に応じて利率が変更するため、利益が少ないと低利率になる

デメリット

新規性や成長性が求められ審査が厳しい

四半期ごとに事業計画書の提出や経営状況の報告をしなければならない

元金は返済期限日に一括返済であり、原則期限前の返済はできない

利益が出ると金利が上昇する

デメリットで特に注意をしなければいけないことは、「期限前返済ができない」ことです。

創業当初はそれほど利益が出ていなくても、順調に業績が向上した場合、それまでの低い金利から他の融資とくらべても相当高い金利を払わなければなりません。金利が高いから返済したいと思っても、期限前に繰上げ返済することができません。

資本制ローンは、まだまだ浸透されていない融資制度です。メリット/デメリットを充分考慮して、こういった制度の活用も、創業者とっては選択肢の1つになり得るのではないかと考えます。

事業の成長性や会社・事業のステージによっては、とても魅力ある資金調達手段ですので、資本制ローンを検討してみてはいかがでしょうか。

資本制ローンに関するよくある質問

資本制ローンとは?

資本性ローンは無担保・無保証人、長期の借入期間、元金の一括返済など事業者にとっては非常に多くのメリットがある融資制度です。

資本制ローンのメリットを教えてください

資本制ローンのメリットは以下です。

- 無担保・無保証人

- 借入金が金融検査上、自己資本とみなされる

- 自社の会計上は、自己資本ではないため、持株比率は変更しない

- 返済期限一括返済であるため、借入期間中の資金繰りが大幅に改善する

- 業績に応じて利率が変更するため、利益が少ないと低利率になる

資本制ローンのデメリットを教えてください

資本制ローンのデメリットは以下です。

- 新規性や成長性が求められ審査が厳しい

- 四半期ごとに事業計画書の提出や経営状況の報告をしなければならない

- 元金は返済期限日に一括返済であり、原則期限前の返済はできない

- 利益が出ると金利が上昇する

動画

動画で解説 No.1

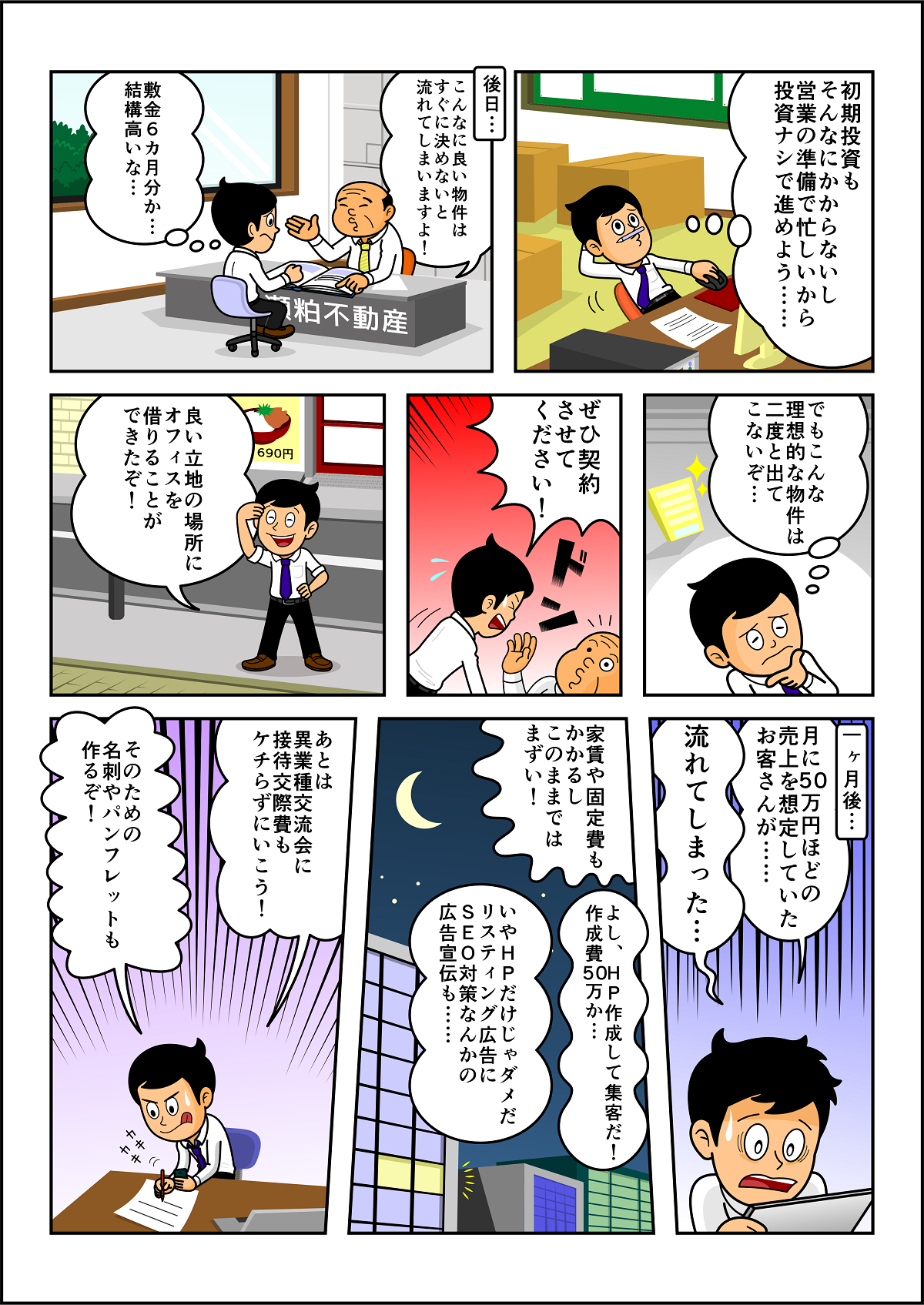

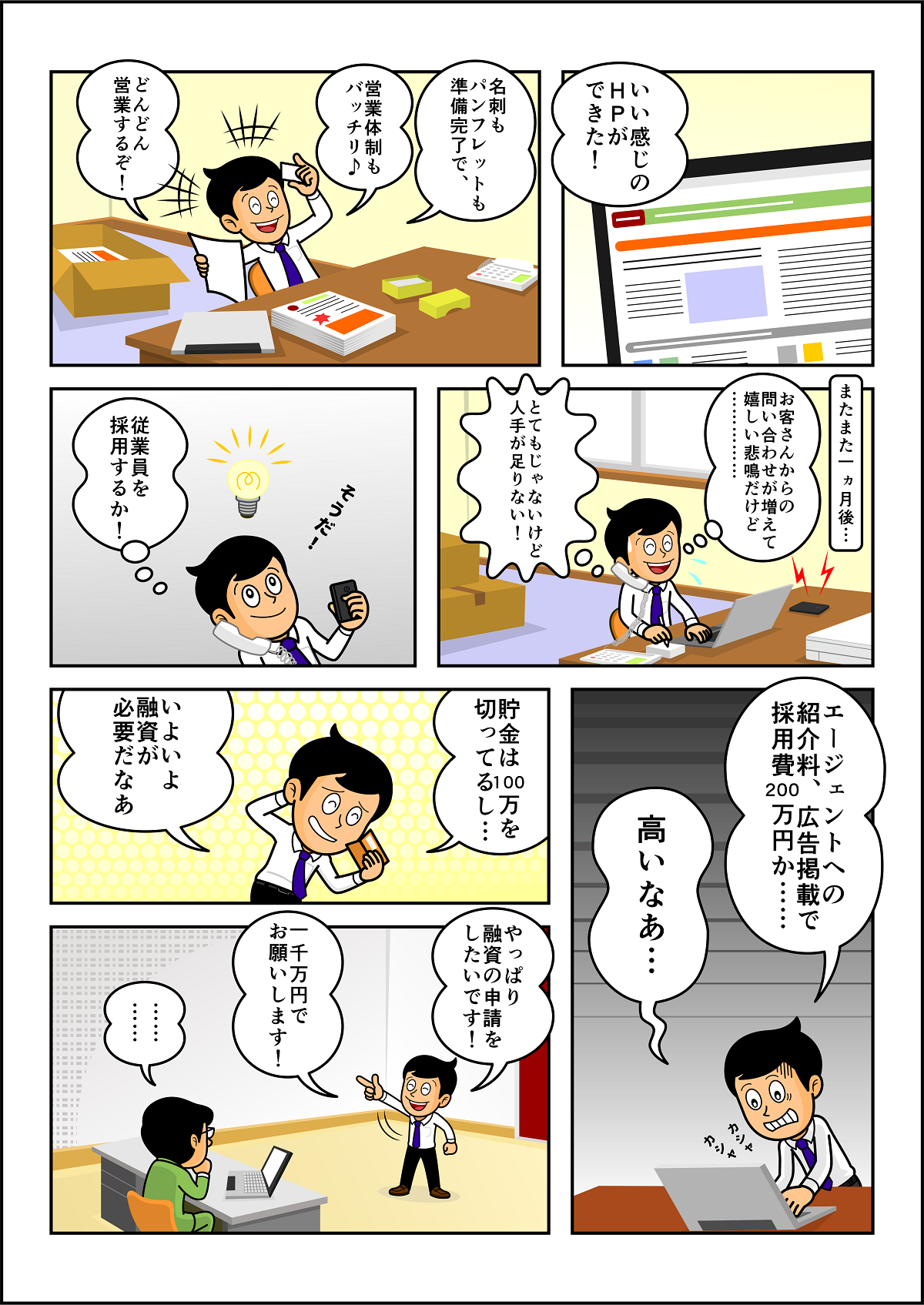

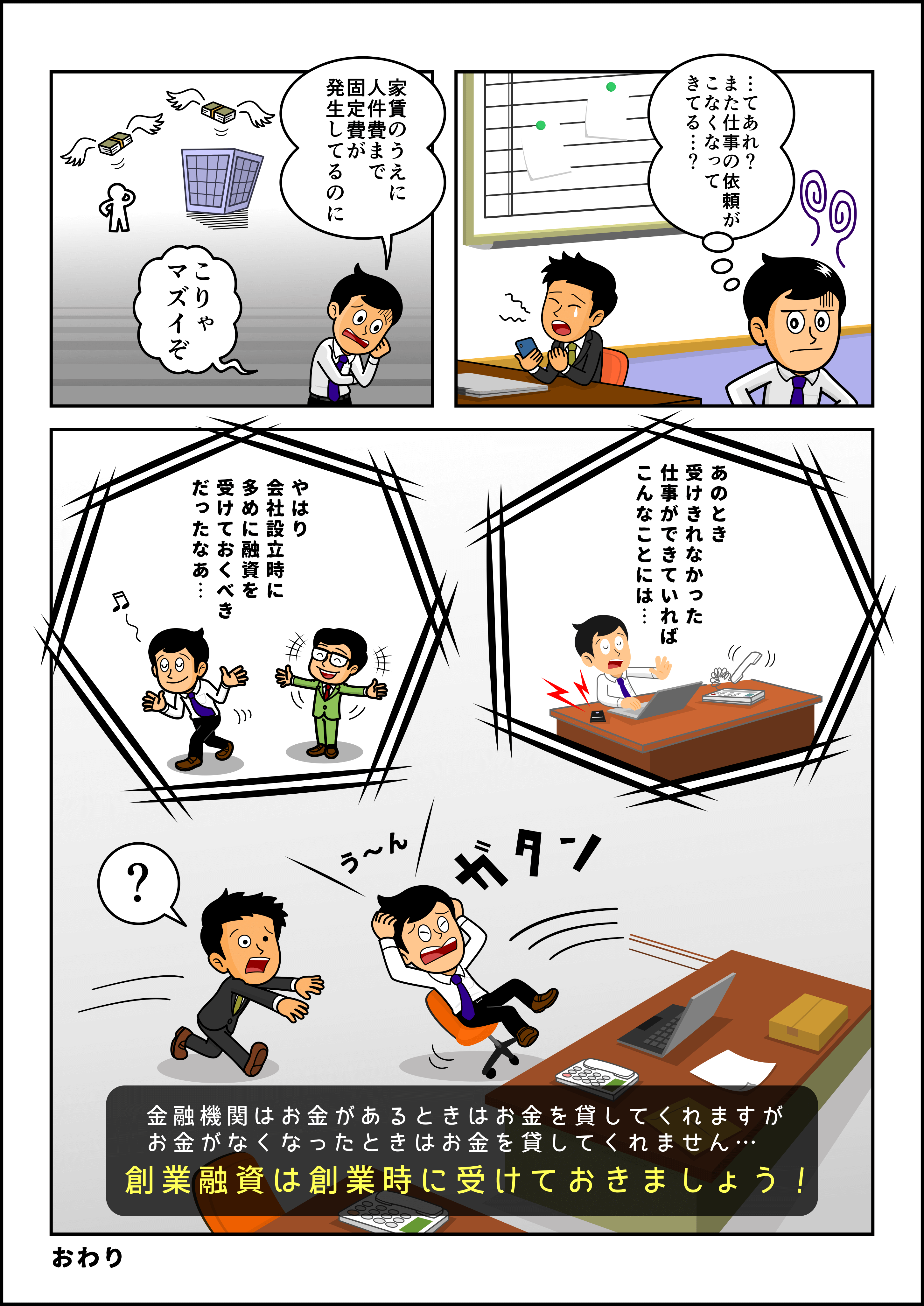

創業融資が最も通りやすい申請時期はいつ??

動画で解説 No.2

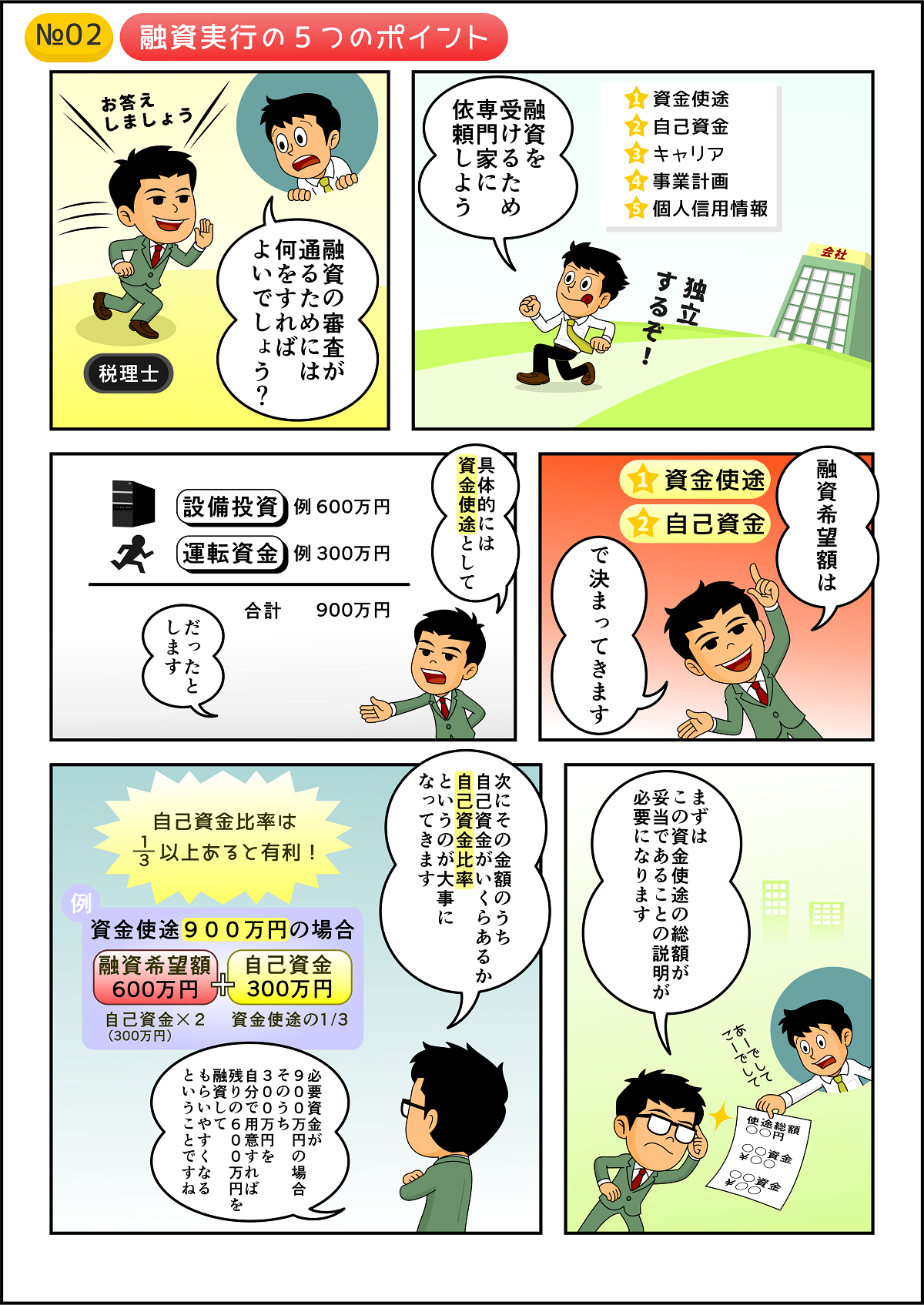

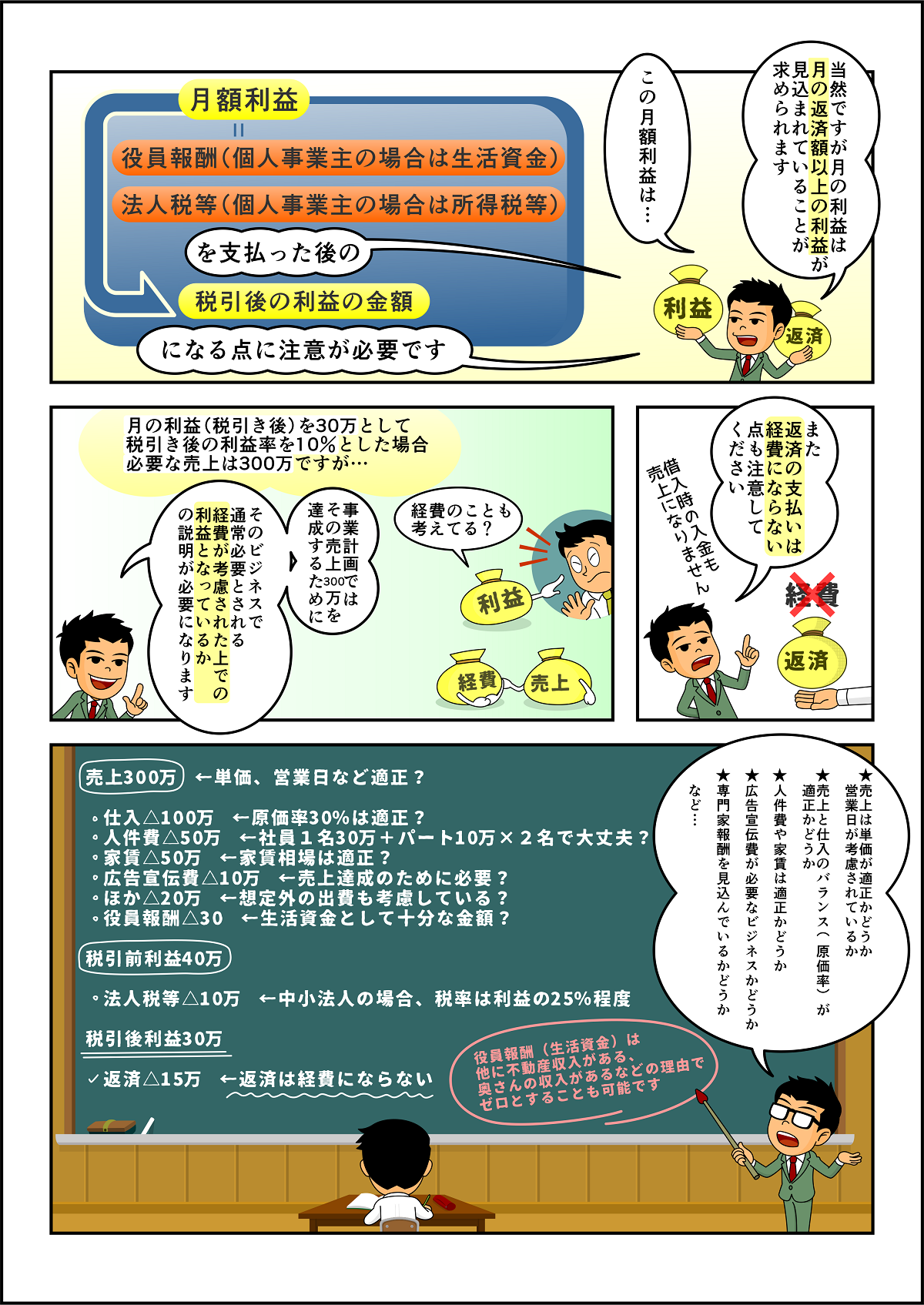

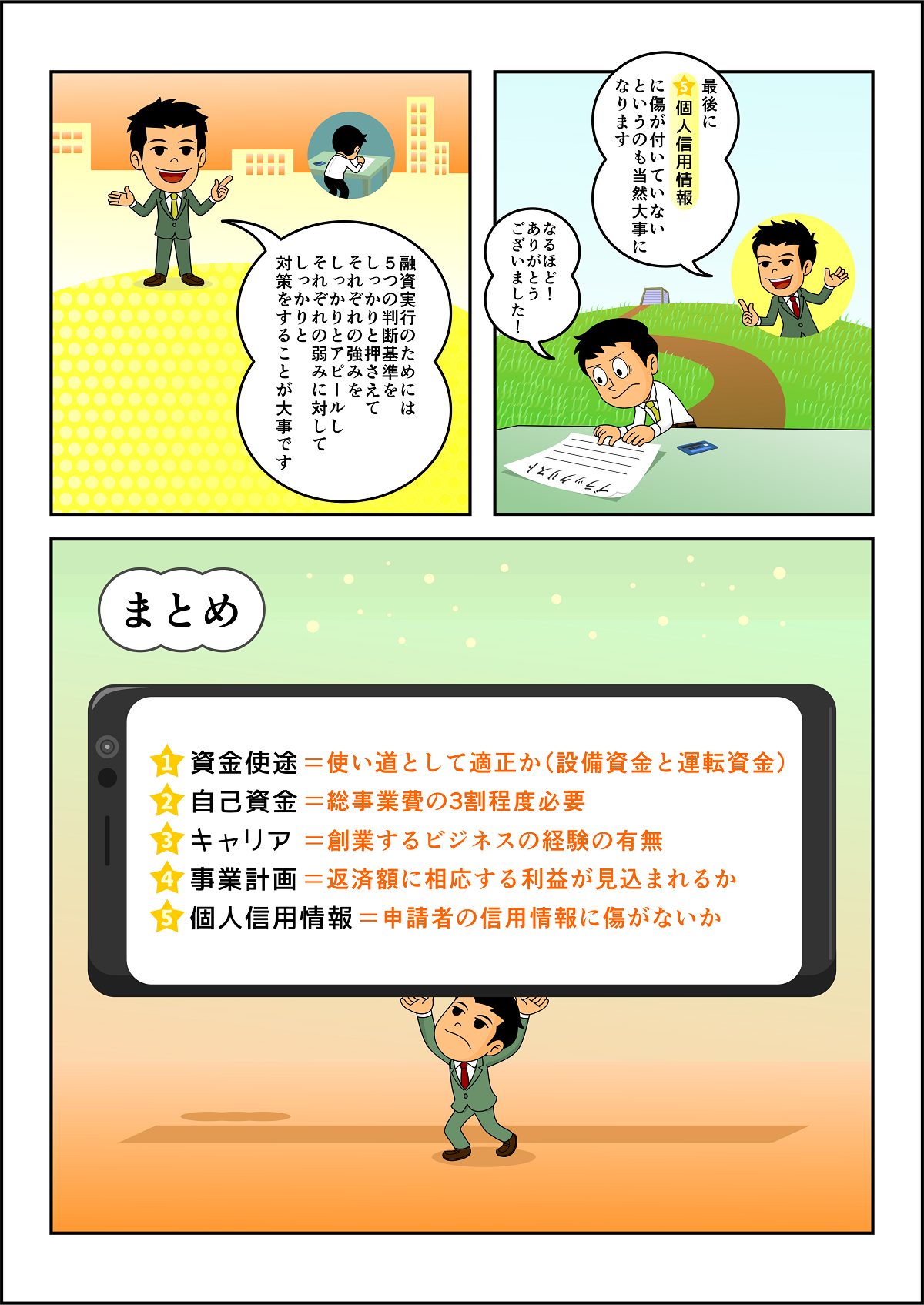

必ず押さえるべき融資実行の5つのポイントとは?

動画で解説 No.3

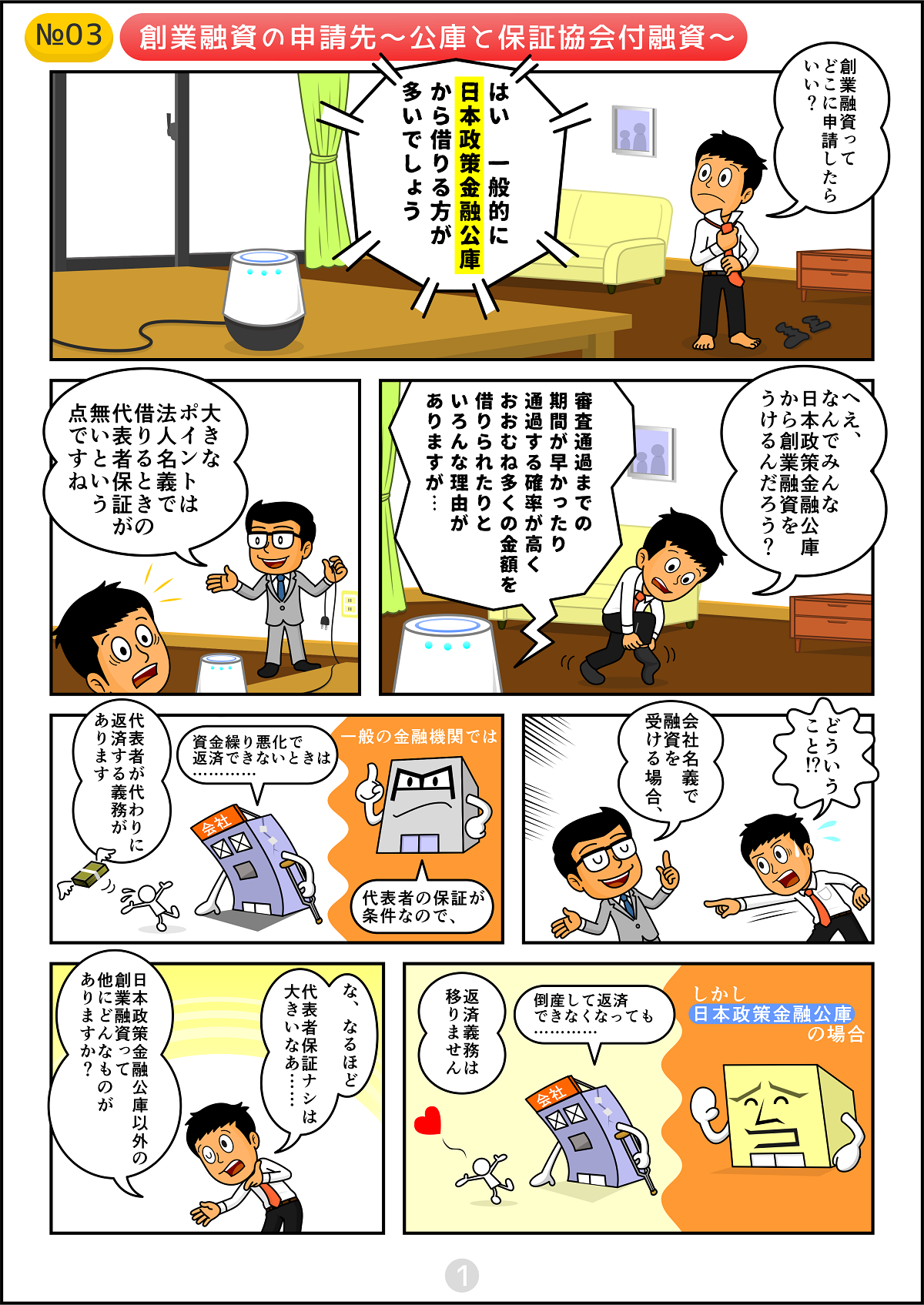

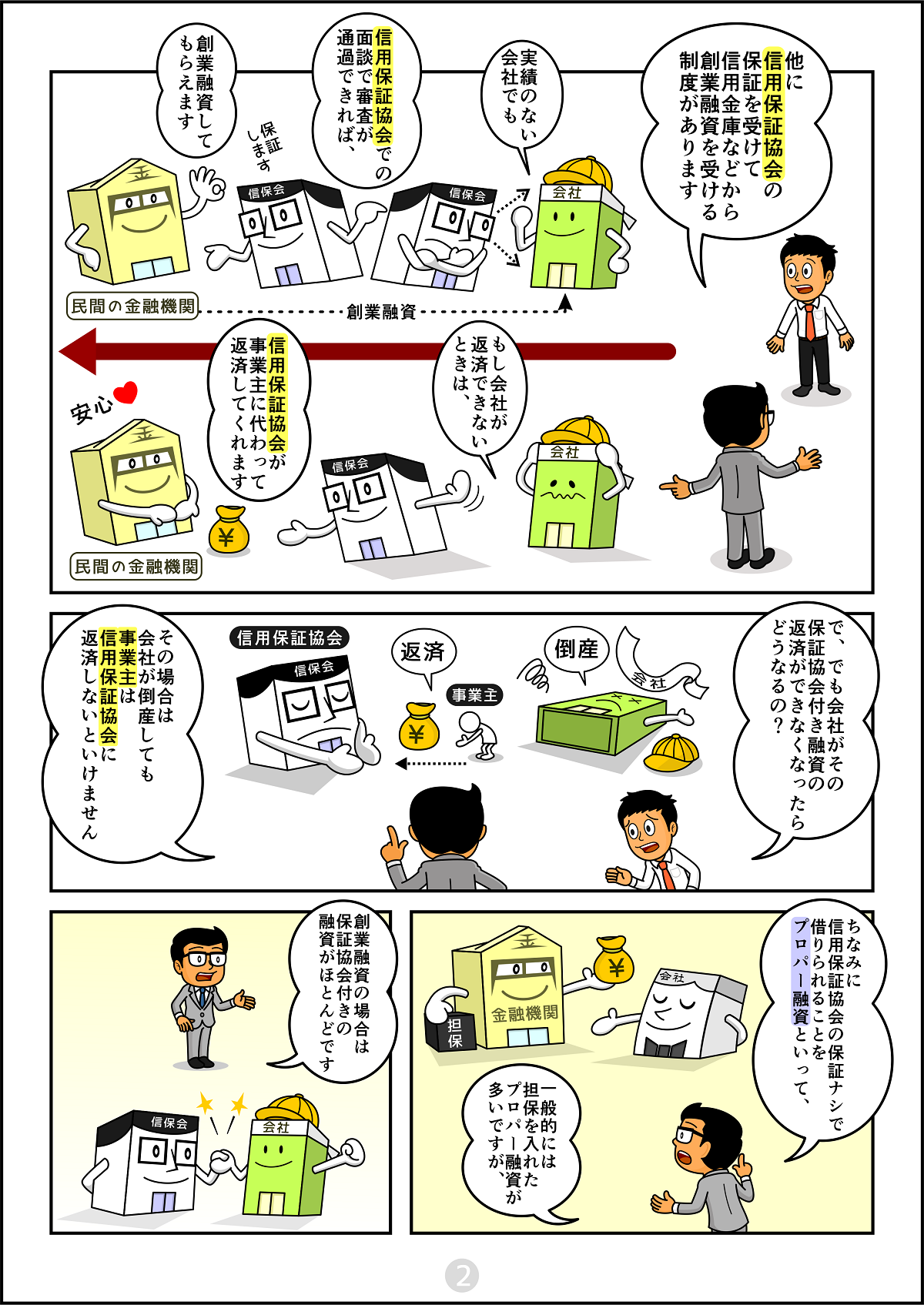

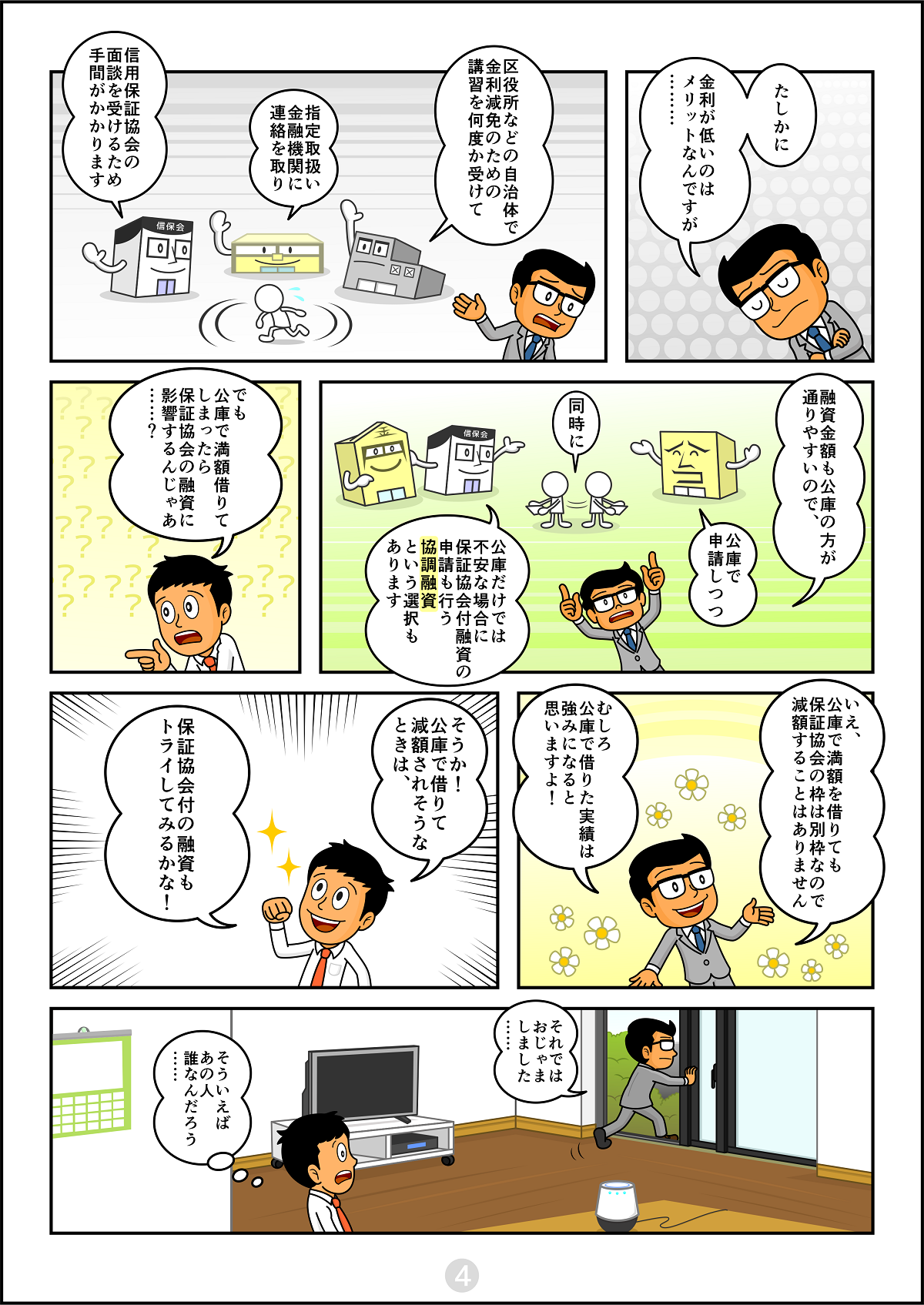

創業融資は日本政策金融公庫がいい理由とは?

漫画

税理士登録:2007年

税理士登録番号:107222

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 sankyodo税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE