2022年8月、国税庁が以下のような基本通達改正案を発表しました。

「副業収入が300万円を超えない場合は事業所得ではなく雑所得とする」

これに対するパブリックコメントが2022年8月1日から31日の間に公募され、その内容を盛り込む形で10月7日に改正通達が公表されました。しかし当初の改正案のインパクトが強く、その後具体的にどのような修正がなされたのか、情報を追いかけていない方も多いのではないでしょうか。

この記事では、会社員や公務員を続けながら副業をおこなっている方に向けて、改正案がどのような影響をもたらすのかを詳しく解説します。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

副業300万円問題とは?

副業300万円問題とは、国税庁が2022年8月に出した基本通達改正案の内容と、それが世間にもたらしたインパクトのことを指します。

「副業収入が300万円を超えない場合は事業所得ではなく雑所得とする」というのがその概要ですが、具体的には以下に解説するような問題がありました。

端的にいうと、副業収入が300万円以下の場合には、青色申告の損益通算など税務的なメリットが少なくなってしまう、ということです。この変更が実現すると、「副業の所得を赤字で申告することで他の所得を圧縮する」といった手法が使えなくなりますし、青色申告特別控除まで使えなくなるといった問題が発生します。

政府は現在、国民に対して副業を推進しています。しかし上記の改正は、副業の推進とは明らかに逆行するものです。代表的な意見としては、以下のようなものがありました。

- 主たる所得か雑所得かをどうやって判断するのか

- 300万円という基準金額が高すぎる

- 会社を辞めずに起業した人には適合しないのではないか

国税庁の基本通達改正案に対しては7,000件もの意見が殺到しました。それだけ多くの方の生活に悪影響を与えかねない内容だったことを意味しています。

副業300万円問題の改正点

前項でも解説した通り、副業300万円問題に関しては、7,000件ものパブリックコメントが寄せられました。その多くは基本通達改正案の内容に疑問を呈するものであり、国税庁としてもそれらの意見を無視するわけにはいきませんでした。

結果として、当初の基本通達改正案は以下のように修正されました。

- 「その所得がその者の主たる所得でなく」という文言が削除された

- 「収入金額が300万円を超えない」の文言が削除された

- 「帳簿書類の保存」という条件がついた

まず「主たる所得」についての扱いについてですが、これはいくつかの事業を同等の規模で営んでいるケース(いわゆる「複業」)があるため、主従関係を常につけられるわけではないことから修正されたものであると推察されます。

そして300万円の制限についてですが、これについても300万円という数字にあまり妥当性がないと判断された可能性があります。

しかし帳簿書類の保存がない場合には、修正後も300万円をラインとして所得の種類が変わる可能性があります。具体的には、300万円超であれば「概ね業務にかかる雑所得」、300万円以下であれば「業務にかかる雑所得」とされています。

最後に帳簿書類の保存についてですが、これは条件を緩和するための新たな条件のようなものです。帳簿書類の保存があれば事業所得とみなしてよいけれども、帳簿書類の保存がなければ概ね雑所得になる、という判断になります。

事業所得と雑所得の判定基準

基本通達改正案の修正を受けて、事業所得であるか雑所得であるかの判断基準は300万円という金額ではなくなりました。そのことについての国税庁の公式回答は、以下のようなものです。

『事業所得と業務に係る雑所得の所得区分の判定については、パブリックコメントにおける御意見を踏まえ、主たる所得かどうかで判定するという取扱いではなく、所得税法上、事業所得者には、帳簿書類の保存が義務づけられている点に鑑み、帳簿書類の保存の有無で所得区分を判定することとし、通達を別添のとおり修正いたしました。

この修正により、収入金額が 300 万円以下であっても、帳簿書類の保存があれば、原則として、事業所得に区分されることとなります。』

出典:「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)に対する意見公募の結果について

したがって結果的に、事業所得と雑所得を分ける判定基準は、公式回答にもあるとおり、原則として「帳簿書類を保存しているか」で決まることになりました。

今回の改正で雑所得と判断されるケース4選

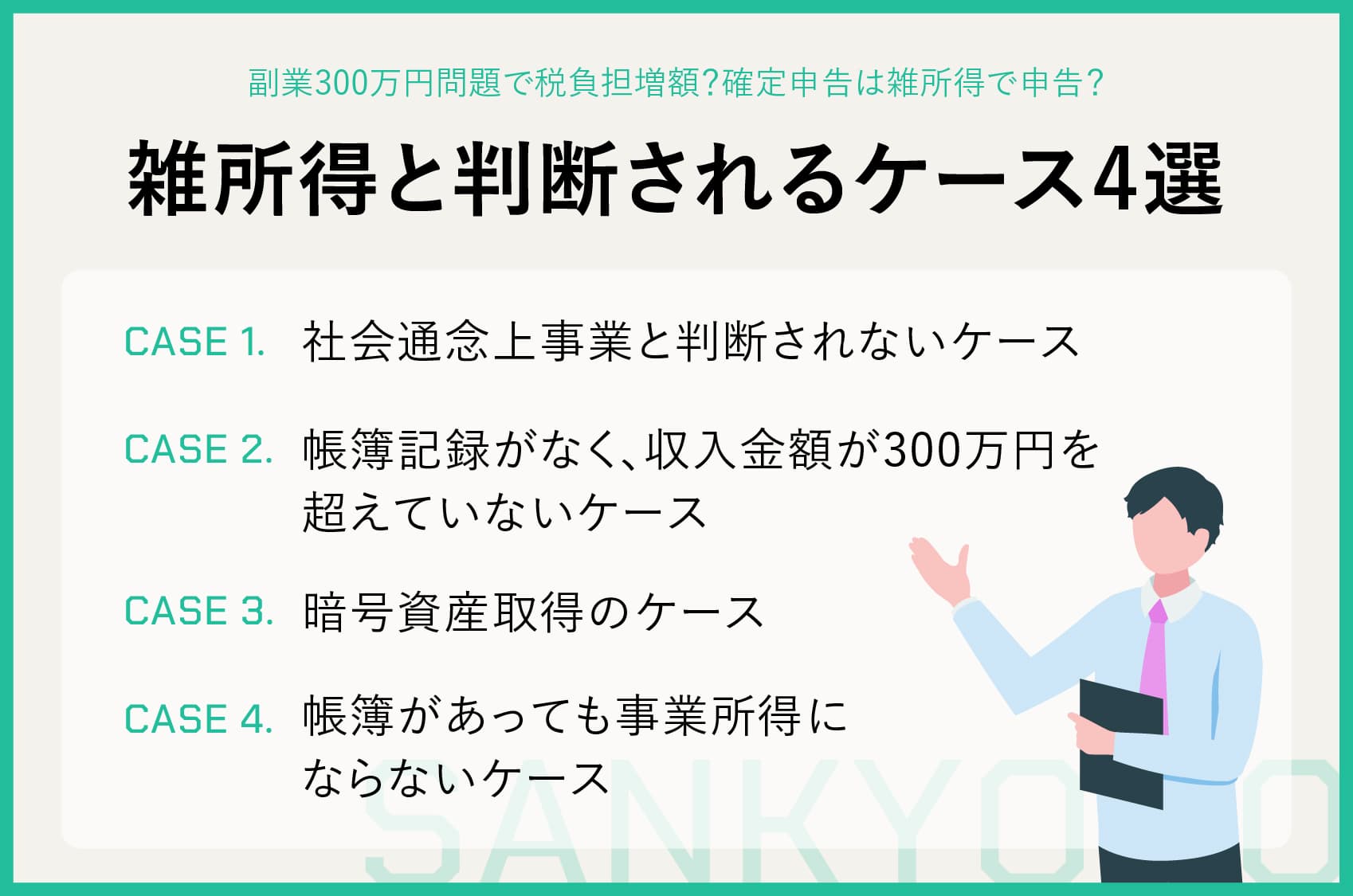

今回の改正により、基本的には副業であっても事業所得であるとみなされるようになりました。しかしすべての副業収入を事業所得として扱ってよいわけではありません。以下のようなケースにおいては、副業収入は雑所得として取り扱う必要があります。

- 社会通念上事業と判断されないケース

- 帳簿記録がなく、収入金額が300万円を超えていないケース

- 暗号資産取得のケース

- 所得の収入があまりに少ないケース

- 所得の元となる活動に営利性がないケース

順番に見ていきましょう。

社会通念上事業と判断されないケース

副業としておこなっていることが社会通念上事業と判断されないものである場合、その利益を事業所得ではなく雑所得として取り扱う必要があります。社会通念上事業と判断できるかどうかの基準としては、主に以下の3つが挙げられます。

- 営利性(営利目的でおこなわれているものであるか)

- 継続性(活動や取引を継続的におこなっているか)

- 反復性(1度だけのことではなく反復的におこなう内容であるか)

上記3つの性質に当てはまらない場合、それは事業であるとはみなされません。とはいえ明確な線引きはないので、ある行為が事業に当てはまるか否かは、1つ1つ厳密に判断しなければいけないことではあります。

帳簿記録がなく、収入金額が300万円を超えていないケース

これまでに何度か解説してきたように、帳簿書類を保存していれば基本的に事業所得としてみなされるように改正案が修正されました。逆にいえば、帳簿書類を保存していない場合には、そもそもの改正案の通り300万円の制限が課せられます。

帳簿書類を用意し保存するのはそれほど難しいことではありません。副業をおこなう場合には、しっかりと帳簿記載をしておくべきでしょう。実のところ帳簿記載は、今回の副業300万円問題とは関係なく、元々きちんとやっておくべきであったものです。

暗号資産所得のケース

今回の修正案に関わる所得税法基本通達において、以下のような1文が追加されました。

『(12)譲渡所得の基因とならない資産の譲渡から生ずる所得(営利を目的として継続的に行う当該資産の譲渡から生ずる所得及び山林の譲渡による所得を除く。)』

「譲渡所得の起因とならない資産の譲渡から生ずる所得」には暗号資産の所得も含まれるため、暗号資産取引が雑所得に該当することが明確化されたことを意味しています。

したがってビットコインなどの暗号資産によって所得を得た場合には、たとえ帳簿記載がなされていたとしても雑所得としなければならないことになりました。

帳簿があっても事業所得にならないケース

上記で解説した以外にも、帳簿記載をおこなっているか否かにかかわらず事業所得にならないケースが2つあります。それぞれ見ていきましょう。

所得の収入があまりに少ない場合

副業による所得の収入があまりに少ない場合には、帳簿書類を保存していたとしても事業所得ではなく雑所得として計上する必要があります。

具体的には、年収300万円以下で、副業による収入が主たる収入の10%以下である場合には、副業収入は雑所得として計上しなければいけません。事業としてはあまりにも小さく、本人の意思にかかわらず対外的には「ちょっとしたお小遣い稼ぎ」のような形になるからです。

所得の元となる活動に営利性がない場合

副業の活動内容にしっかりとした営利性が見られない場合にも、利益は事業所得ではなく雑所得として扱う必要があります。

たとえば毎年赤字が続いており、その赤字を解消する営業努力が見られないような場合、本人の努力如何にかかわらず、営利性を疑わざるを得ません。そのような副業から得られる収益を事業所得としてしまうと、営利性の見られない行為で本業の節税をおこなう形になってしまいます。

そういった行為を禁じるために、営利性が疑わしいものは雑所得として扱うことになっています。

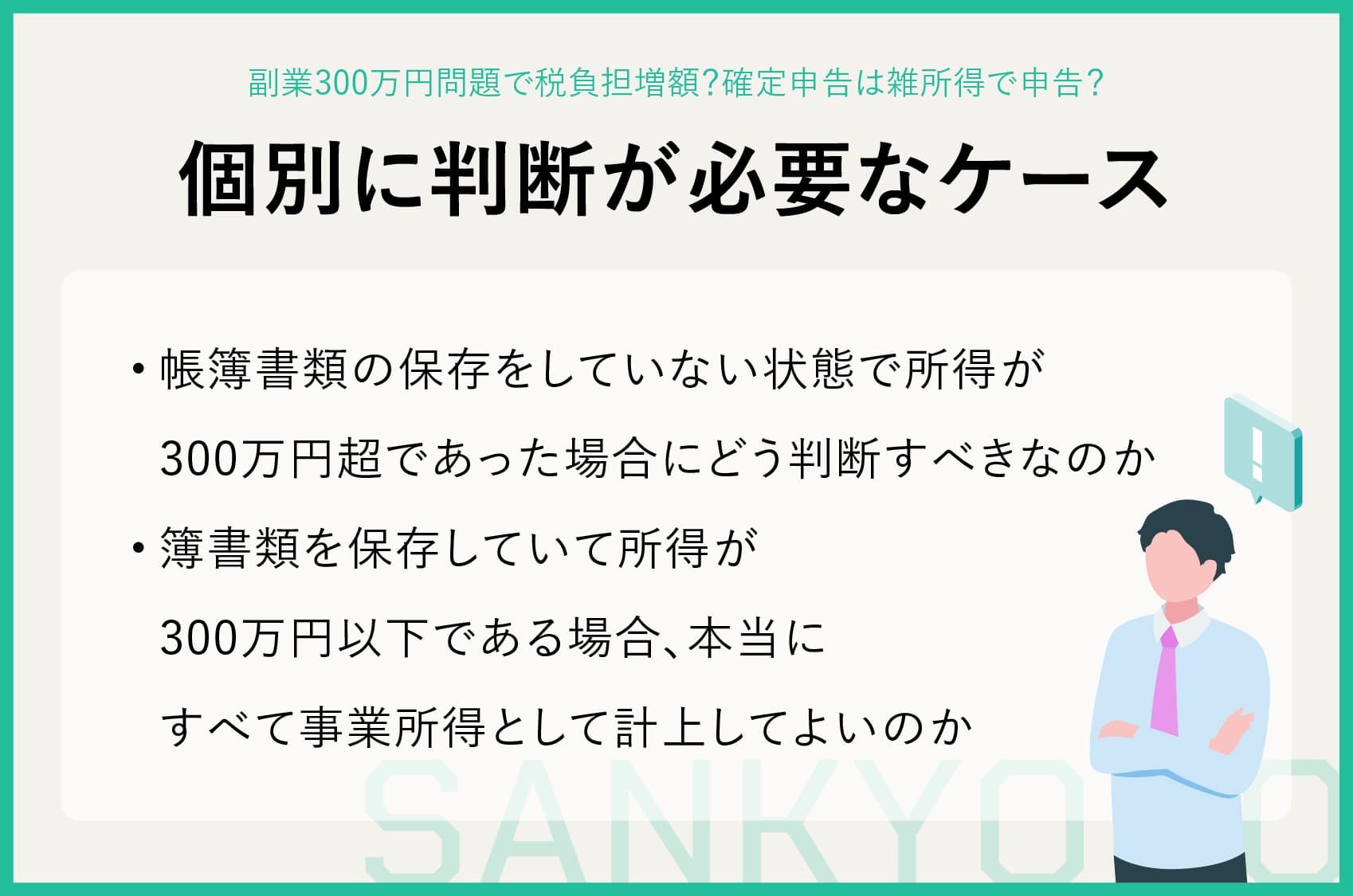

雑所得とみなされるか、個別に判断が必要なケース

国税庁による基本通達改正案が具体的に修正されたことにより、事業所得とみなすべきか雑所得とみなすべきかの判断はかなり明確になりました。しかしそれでもまだ、杓子定規に判断できないケースも残されています。

たとえば、帳簿書類の保存をしていない状態で所得が300万円超であった場合にどう判断すべきなのかという内容は、通達には含まれていません。逆に帳簿書類を保存していて所得が300万円以下である場合、本当にすべて事業所得として計上してよいのかも、通達を読む限りは不明瞭なままとなっています。

これに関しては、個々のケースを1つ1つ判断することになるでしょう。不安の場合には、あらかじめ税務署に相談しておくことをおすすめします。

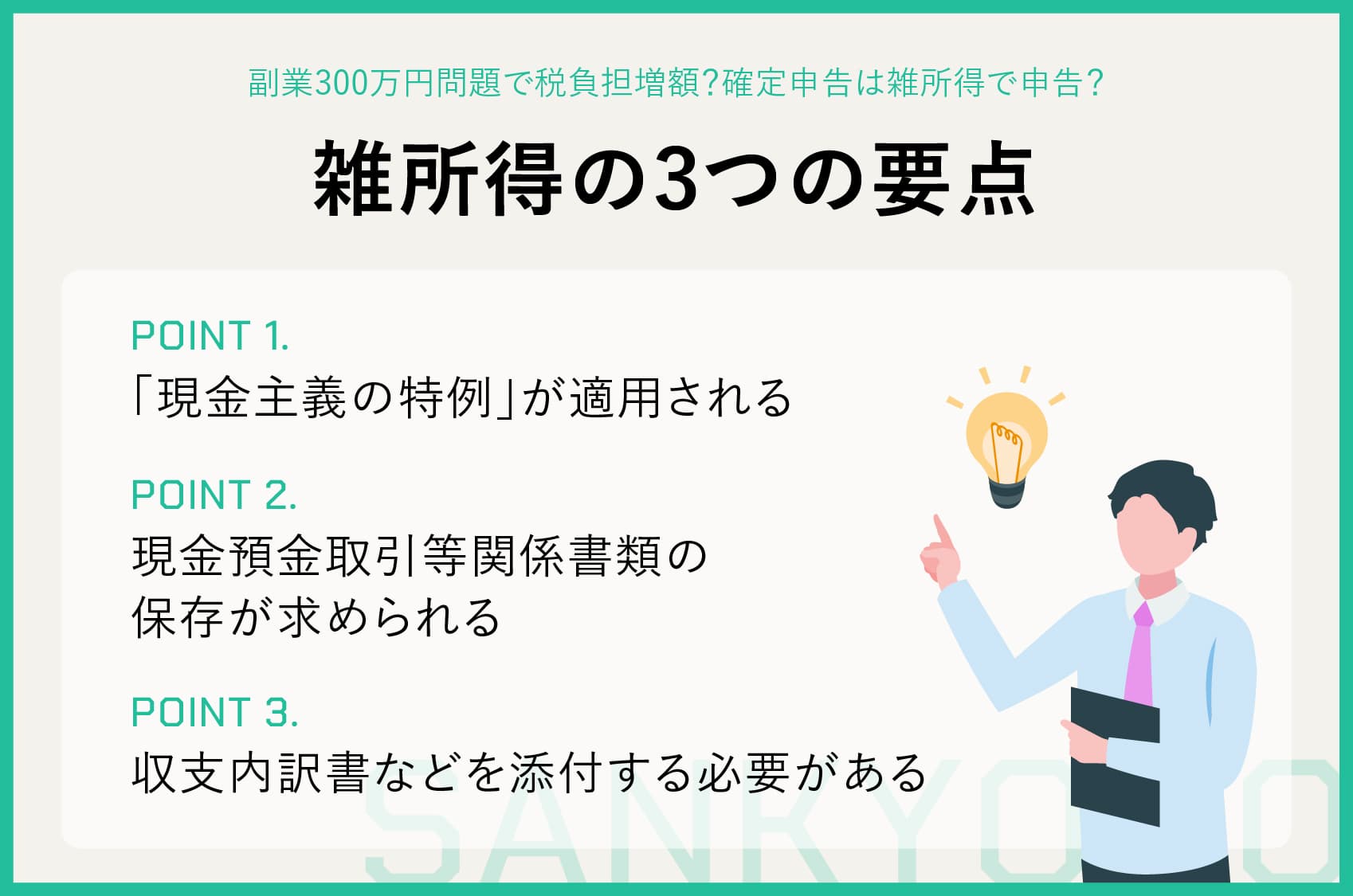

確定申告における雑所得の3つの要点

確定申告において、雑所得を計上する場合に押さえておくべき要点は以下の3つです。

- 「現金主義の特例」が適用される

- 現金預金取引等関係書類の保存が求められる

- 収支内訳書などを添付する必要がある

以下で順番に解説します。

「現金主義の特例」が適用

税金を計算する際、収入や費用の金額は発生ベースで計算をするのが原則です。具体的にお金をいつ受け取ったかではなく、名目上そのその修理費用はいつ発生したかが重要となります。この原則のことを発生主義といいます。

発生主義においては、たとえば不動産の家賃収入を1年分まとめて前金で受け取ったとしても、収入金額は月割りで計上しなければいけません。まとめて受け取ったのはあくまでも実際上の都合であり、名目上は変わらず毎月家賃を徴収したことになっているからです。

一方で「現金主義」とは、現金が入出するタイミングで収入や費用を認識する考え方です。現金主義においては、前述した家賃の前借りの例の場合、1年分の家賃収入を受け取った時点でその全額を計上することになります。現金主義のほうがわかりやすく、簡易的な会計帳簿が可能となる点がメリットです。

2022年時点の法律では、前々年分(2020年)の収入が300万円以下であれば、2022年の雑所得の計算を現金主義でおこなえるとしています。ただしこの特例の適用を受けるためには、確定申告書に特例を受ける旨を記載する必要があります。

現金預金取引等関係書類の保存

前項の特例を適用しない場合、会計処理も税金計算も発生主義でおこなうことになります。その際には、請求書・領収書・現金預金出納帳などの「現金預金取引等関係書類」を5年間保存しなければいけません。

収支内訳書などを添付

前々年(2020年)分の雑所得の収入金額が1,000万円を超える場合には、確定申告書を提出する際に総収入金額や必要経費の内容を記載した書類(収支内訳書など)を添付することが義務づけられます。

いつから適用されるか

上記3つのポイントは、いずれも2022年(令和4年)からの適用となっています。つまり2022年の確定申告から雑所得に関する扱いが変わるということなので、これまでにも雑所得の多かった方は、しっかりと違いを理解しておきましょう。

とくに書類の保存が義務づけられている点には注意が必要です。これまでは書類を破棄してしまっても問題なかったので、ルールが変わったことをしっかり覚えておかないと、同じことを繰り返してしまう可能性があります。

注意点

ここで解説したポイントの注意点は、前々年(2020年)の収入金額が影響してくることです。2022年から適用される法律ではありますが、計算する際には2020年からの数字を見なければいけません。

今年の数字で判断するわけではないので、その点はしっかり押さえておきましょう。

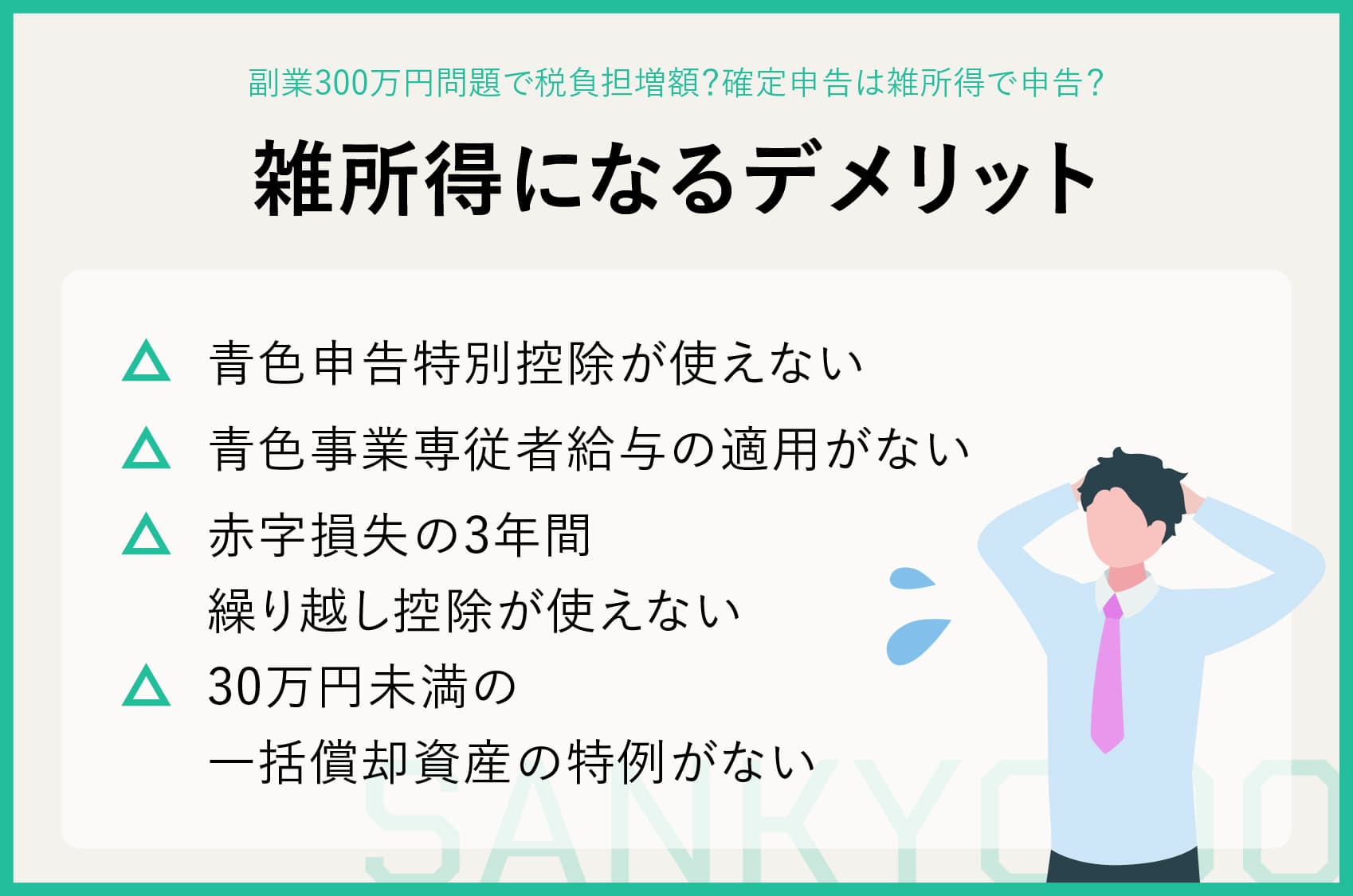

雑所得になるとどんなデメリットがあるか

本記事のメインテーマである「副業300万円問題」の肝は、副業収入を事業所得ではなく雑所得として計上しなければならなくなるかもしれない、という点です。しかしそもそも、事業所得ではなく雑所得として計上しなければならないことに、どのようなデメリットがあるのでしょうか。

具体的には、以下の4つのデメリットが考えられます。

- 青色申告特別控除が使えない

- 青色事業専従者給与の適用がない

- 赤字損失の3年間繰り越し控除が使えない

- 30万円未満の一括償却資産の特例がない

以下で順番に解説します。

青色申告特別控除が使えない

事業所得の場合、青色申告を申請することによって「青色申告特別控除」が適用されます。この特別控除は、一定の条件を満たすことで65万円、55万円あるいは10万円を課税所得から控除できるというものです。

青色申告特別控除は事業所得における節税のテクニックとしてはもっともポピュラーなものであり、これにより所得税を大きく減らすことが可能となっています。

しかし青色申告を申請できるのは「事業所得」「山林所得」「不動産所得」の3つのみであり、雑所得に対して青色申告を適用することはできません。したがって副業の利益をすべて雑所得として計上しなければならないとすると、税金の点で大きな不利を受けます。

青色事業専従者給与の適用がない

所得税法上、原則として家族に支給した給与は経費とすることはできません。しかし青色申告を申請している場合には、「青色事業専従者給与」の届出を提出することにより、家族に対して支払った給与のすべてを経費として計上できるようになります。

副業収入を雑所得として計上しなければならなくなると、青色申告の申請ができなくなるため、この制度を利用できません。そのため副業で家族に給与を支払っている場合、事業所得であるか雑所得であるかは所得税額の大きな違いとなって表れます。

赤字損失の3年間繰り越し控除が使えない

青色申告を申請している場合、事業所得が赤字になってしまったとしても、そのぶんを3年間繰り越して翌年以降の所得と相殺できます。

たとえば本業の給与所得が300万円で、副業の事業所得が200万円の赤字である場合、200万円の赤字は翌年に持ち越すことが可能です。翌年の副業所得が0円であれば、200万円の赤字をすべて給与所得の300万円と相殺し、所得総額を100万円まで下げられます。

しかし副業収入が雑所得になってしまうと、この控除は使えません。これも大きなデメリットであるといえるでしょう。

30万円未満の一括償却資産の特例がない

青色申告を申請している場合には、30万円未満の固定資産を一括で経費として計上できます。この制度のことを「少額減価償却資産の特例」といいます。

この特例の適用を受けない場合には、10万円以上の金額で購入した固定資産のうち耐用年数が1年以上あるものについては、一括で経費にできません。資産ごとに定められた耐用年数に応じて、毎年一定の金額を償却していく「減価償却」をする必要があります。

副業における利益が事業所得ではなく雑所得として扱われてしまうと、青色申告の申請ができないため、たとえば20万円のパソコンを購入する場合にも減価償却しなければならなくなります。一括ですっきりと計上できないことはデメリットであるといえるでしょう。

▼事業所得で受けられる控除について知りたい方はこちら

https://tax-startup.jp/feature/tax/13606/#i-4

副業300万円問題に関するよくある質問

副業300万円問題に関するよくある疑問に回答していきます。

- 副業300万円問題とは何ですか?

- 副業300万円問題とは、国税庁が2022年8月に出した「副業収入が300万円を超えない場合は事業所得ではなく雑所得とする」という基本通達改正案の内容と、それが世間にもたらしたインパクトのことを指します。

- 副業収入が事業所得ではなく、雑所得になることのデメリットを教えてください

- 副業収入が事業所得ではなく、雑所得になることのデメリットは、以下の4つが考えられます。

- 青色申告特別控除が使えない

- 青色事業専従者給与の適用がない

- 赤字損失の3年間繰り越し控除が使えない

- 30万円未満の一括償却資産の特例がない

副業300万円問題の対策(まとめ)

副業300万円問題が浮上した背景には、会社員による赤字副業を利用した節税が蔓延していたことが挙げられます。ほとんど実体のない事業を副業としておこない、収入を遥かに上回る経費を計上し、損失を給与所得と相殺して節税するという方法が広まっていました。

国税庁としては、このグレーゾーンの節税方法を封じ込めたくて、基本通達改正案を打ち出したと考えられます。しかし内容的に厳しすぎるところがあったため、パブリックコメントでは修正を求める意見が相次ぎ、現在の落としどころに着地することになりました。

修正案のポイントは、「帳簿書類をしっかり保存している人であれば、おそらくしっかりとした事業をおこなっているだろう」という見立てです。したがって帳簿記載の重要性は、以前よりもさらに増したと考えられるでしょう。

この記事を参考にして副業300万円問題の本質を理解し、ぜひしっかりとした帳簿記載をおこなっていってください。

関連記事はこちら

▼インボイス制度とは何か?個人事業主が気を付ける事

https://tax-startup.jp/feature/invoice/12906/

▼個人事業主の確定申告を「税理士に丸投げ」するメリット・デメリット

https://tax-startup.jp/feature/tax-strategy/23/

▼電子帳簿保存法の改正後に何が変わるのか徹底解説

https://tax-startup.jp/feature/tax/12912/

▼青色申告特別控除 事業所得と不動産所得の場合について

https://tax-startup.jp/feature/tax/12459/

税理士登録:2013年

税理士登録番号:123285

2008年5月よりデロイト トーマツ税理士法人GES部門に勤務し、海外拠点を多く持つ日本・海外企業に対する国際人事異動に関するアドバイザリー業務などに従事。

2011年11月、ビジネスタックスサービス部門に異動し、約9年間勤務。マネジャーとして国内上場企業や外資系企業の税務コンサルティング業務及び税務コンプライアンス業務、税務顧問及び業務効率化提案などを行ってきた。

2020年12月、約12年間マネジャーとして勤務したデロイト トーマツ税理士法人を退職。

2021年1月にsankyodo税理士法人に参画し、同月、横浜オフィス所長に就任。

CLOSE

CLOSE