確定申告は例年、2月16日から3月15日までの期間におこなうことが義務付けられています。

期限を過ぎてしまうとペナルティが課せられ、無申告加算税を支払うことになります。

しかし上記の申告期限は、すべての状況において絶対的に適用されるものではありません。

たとえば災害などの不可抗力が事情としてあるときには、納税者の負担を軽減する目的で、納期期限が延長されることがあります。

納期期限の延長は「地域指定」「対象者指定」「個別指定」の3つ。2020年からのコロナ禍の影響で増えたのは、個別指定です。

新型コロナウイルスに感染した納税者が期限内に申告できないケースの救済措置として、個別指定による期限の延長が広く適用されました。

この記事では、個別延長とは何かの具体的な解説から始まり、期限や申請方法、該当する税や必要な手続きなどについてわかりやすく説明します。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

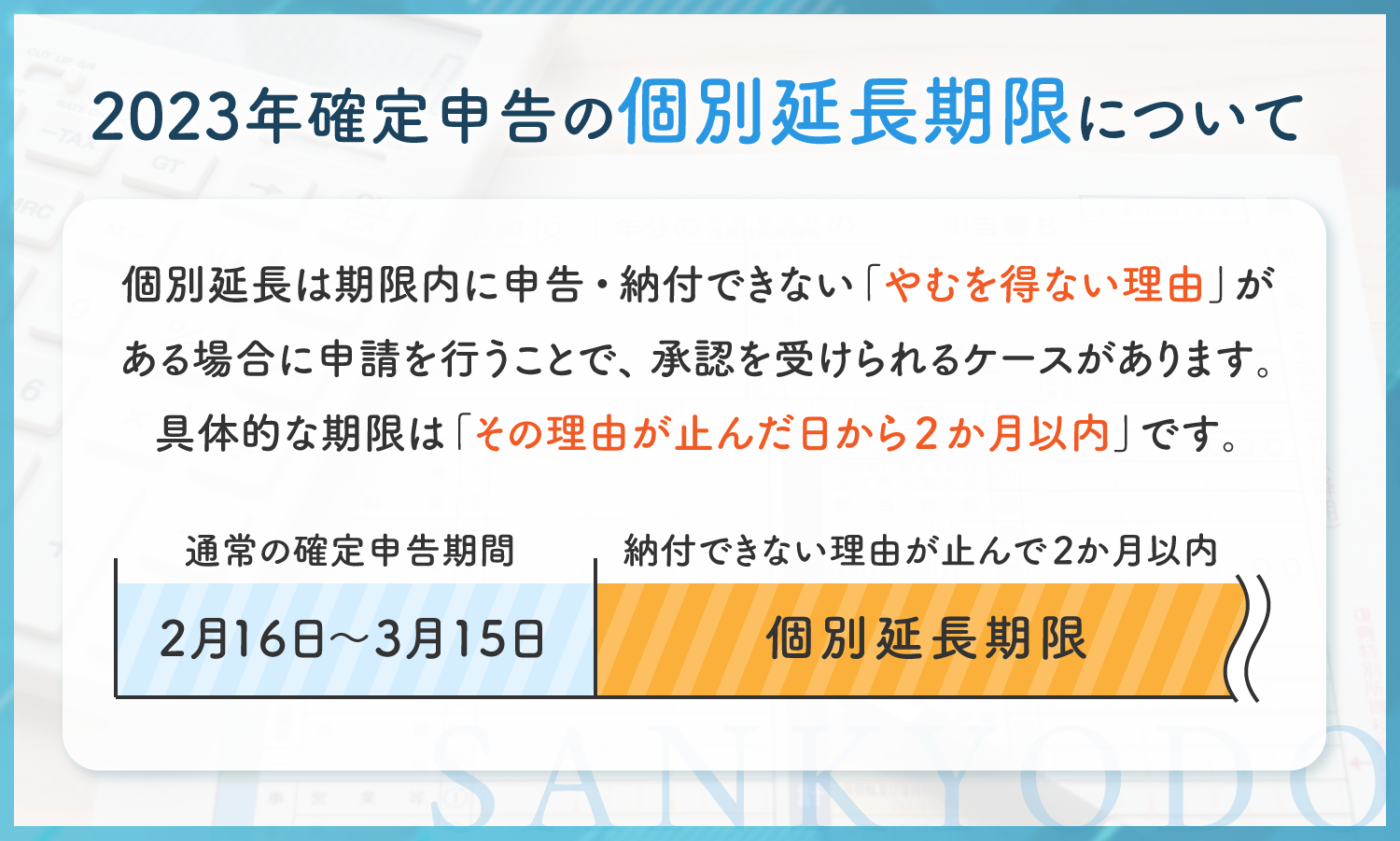

2023年確定申告の個別延長期限について

2023年の確定申告は、原則として例年通り「2月16日から3月15日まで」に申請する必要があります。しかし個別の延長申請は可能です。

国税庁によれば、個別延長は期限内に申告・納付できない「やむを得ない理由」がある場合に申請を行うことにより承認を受けられるケースがあります。

具体的な期限は「その理由が止んだ日から2か月以内」です。

また、2020年から新型コロナウイルスの感染拡大が始まり、それに伴って別の延長措置が取られてきました。

これは納税者全体に適用される措置です。具体的には以下のように期限が設定されました。

- 令和元年度(2019年度)分:4月16日まで

- 令和2年度(2020年度)分:4月15日まで

- 令和3年度(2021年度)分:4月15日まで

参考:申告所得税、贈与税及び個人事業者の消費税の申告・納付期限を令和3年4月15日(木)まで延長します|国税庁

しかし、令和4年度(2022年度)分においては、納税者全体に適用される延長措置はありませんでした。コロナ禍はまだ収束していませんが、以前と比較してある程度混乱が収まってきたからです。

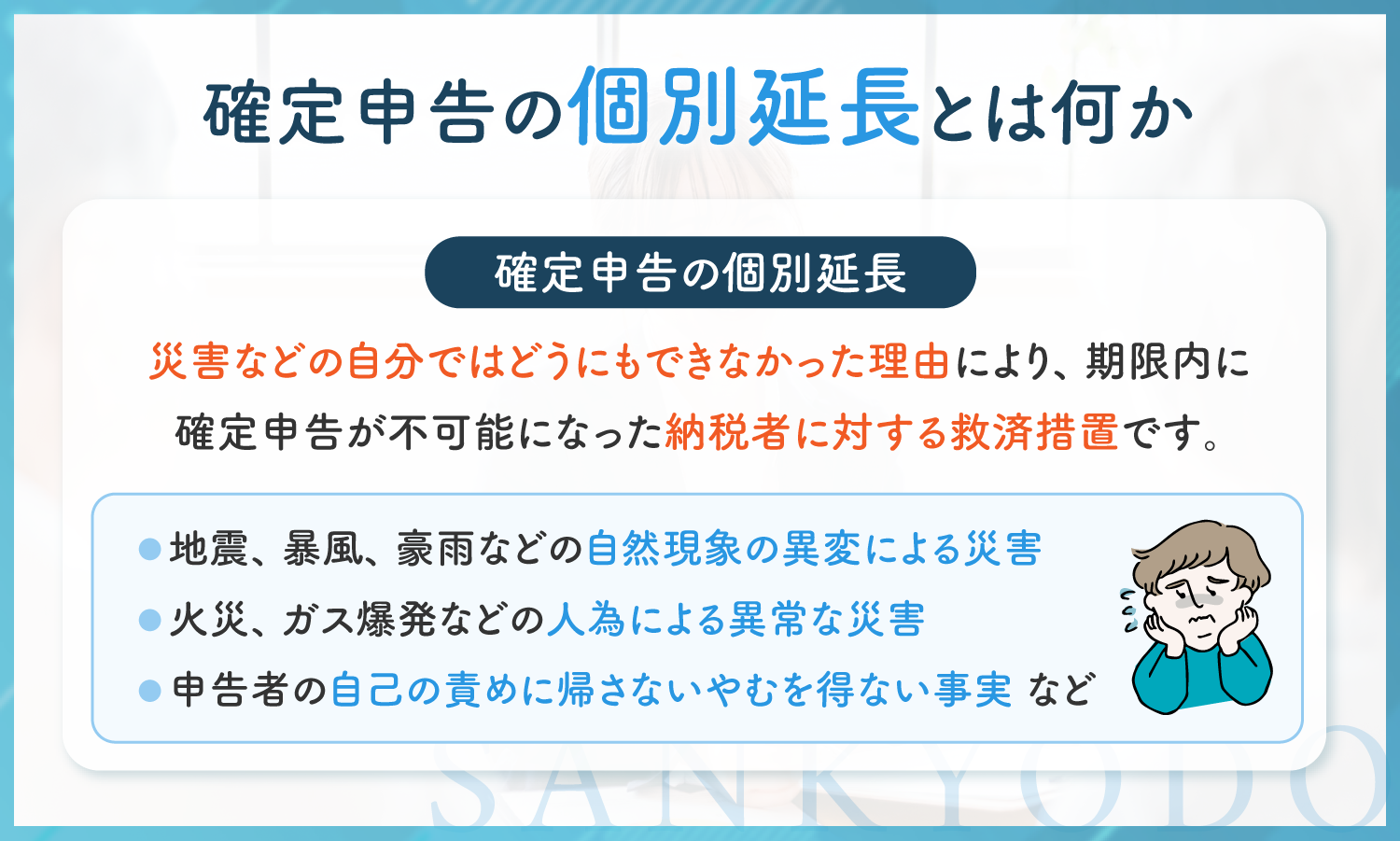

確定申告の個別延長とは何か

確定申告の個別延長とは、災害などの自分ではどうにもできなかった理由により、期限内に確定申告が不可能になった納税者に対する救済措置です。

具体的には以下のような理由が定義されています。

- 地震、暴風、豪雨、豪雪、津波、落雷、地すべりその他の自然現象の異変による災害

- 火災、火薬類の爆発、ガス爆発、交通途絶その他の人為による異常な災害

- 申告等をする者の重傷病、申告等に用いる電子情報処理組織(情報通信技術を活用した行政の推進等に関する法律第6条第1項《電子情報処理組織による申請》に規定する電子情報処理組織をいう。)で国税庁が運用するものの期限間際の使用不能その他の自己の責めに帰さないやむを得ない事実

2022年4月16日までは、新型コロナウイルスの影響により、「簡易的な方法による個別延長」が認められていました。

本来であれば提出が必要な延長申請書を必要とせず、申告書を提出する際に余白部分に「新型コロナウイルスによる申告・納付期限延長申請」と記載するだけで延長が可能になる措置でした。

しかし2023年4月現在、この簡易措置は認められていません。従来の規則にしたがって延長申請書を提出する必要があります。

確定申告期日から1か月:個別延長の方法

2022年度までの確定申告の個別延長は、期日から1か月である場合とそれ以降である場合で方法が若干異なります。

ここではまず、期日から1か月延長する場合に有効だった方法について解説します。

簡易的な方法とは何か

2021年度の申請までは、新型コロナウイルスの影響を鑑みて「簡易的な方法による個別延長」が可能でした。

本来であれば延長申請書を提出しなければならないところ、申告書右上の余白に「新型コロナウイルスによる申告・納付期限延長申請」と記載するだけで、4月15日までであれば期間延長が可能でした。

しかしこの簡易措置は、2022年4月16日をもって廃止されました。コロナ禍はまだ終息していませんが、一定以上の混乱からは脱したという解釈によるものです。

申請方法

「簡易的な方法による個別延長」は、紙の確定申告書を提出する場合と、e-Taxによる申告の場合とでやり方が異なります。

それぞれどのような方法であったかを解説します。

紙の確定申告書提出の場合

紙の確定申告書を提出する場合、申告書の右上余白部分に「新型コロナウイルスによる申告・納付期限延長申請」と記載するだけで、延長の申請が通りました。

新型コロナウイルスによる影響を受けた証明書などを、別個に用意する必要はありませんでした。

e-Taxによる確定申告提出の場合

e-Taxによる確定申告をおこなう場合には、特記事項の欄に「新型コロナウイルスによる申告・納付期限延長申請」と入力する必要があります。これはパソコンでもスマートフォンでも同じです。

確定申告期日から1か月以降:個別延長の方法

確定申告期日から1か月以上経って申請する必要がある場合にも、個別延長の制度が適用されます。

この場合は従来の原則どおり、延長申請を行ってから申告・納税をおこないます。

災害による申告、納付等の期限延長申請書とは何か

確定申告の延長を申請する際には、管轄の税務署長に対し「期限延長申請書」を提出しなければいけません。

期限までに申告・納付等ができない理由が仕方のないものと認められた場合には、その理由が止んだ日から2か月以内の範囲で、個別指定による期限延長が許可されます。

申請方法

申請方法は、郵送またはe-Taxソフトを利用する方法の2種類があります。

郵送の場合は、下記のPDFファイルをダウンロードし、必要事項を記載した上で管轄の税務署長に対し郵送します。

e-Tax申請の場合は、ソフトの指示にしたがって申請することになります。

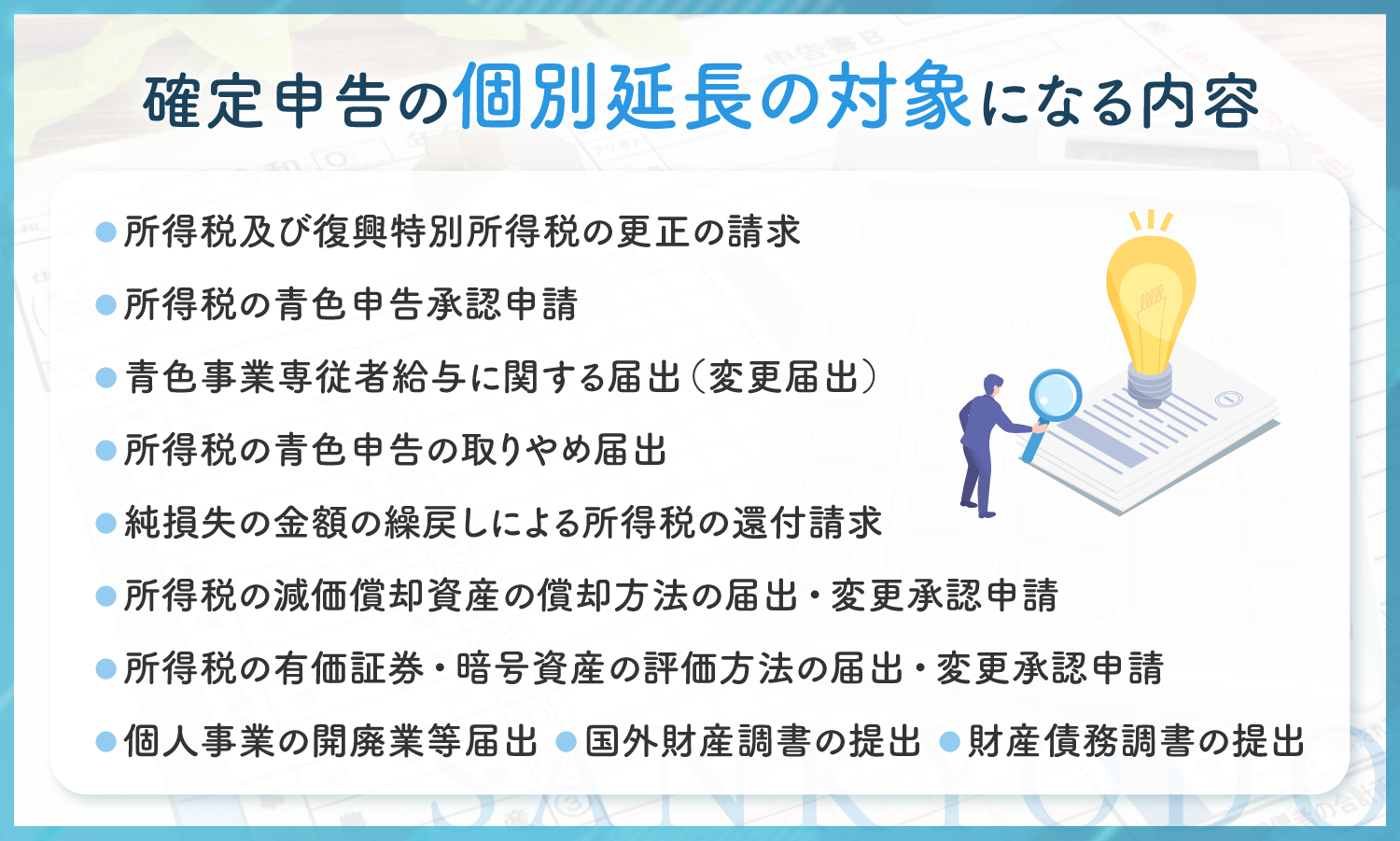

個別延長の対象になる内容

本記事は、所得税・復興特別所得税に焦点を絞って解説してきました。

しかし個別延長の制度は、その他さまざまな国税関係の期限に対しても適用されます。

具体的には、以下のようなものが対象です。

- 所得税及び復興特別所得税の更正の請求

- 所得税の青色申告承認申請

- 青色事業専従者給与に関する届出(変更届出)

- 所得税の青色申告の取りやめ届出

- 純損失の金額の繰戻しによる所得税の還付請求

- 所得税の減価償却資産の償却方法の届出

- 所得税の減価償却資産の償却方法の変更承認申請

- 所得税の有価証券・暗号資産の評価方法の届出

- 所得税の有価証券・暗号資産の評価方法の変更承認申請

- 個人事業の開廃業等届出

- 国外財産調書の提出

- 財産債務調書の提出

参考:国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取り扱いに関するFAQ|国税庁

個別延長の対象になる人

個別延長の対象となるのは、地震や風水害、感染症などのように個人の力ではどうにもならない事情に見舞われた方に限られます。

2020年から猛威を振るっている新型コロナウイルス感染症も、「どうにもならない事情」に含まれます。

一方で、個人が責任を取るような事情であれば、対象としては扱われません。

たとえば何らかの作業中に怪我をしてしまった場合などは、怪我の程度にかかわらず「どうにもならない事情」ではないと解釈されます。そのため個別延長は適用されません。

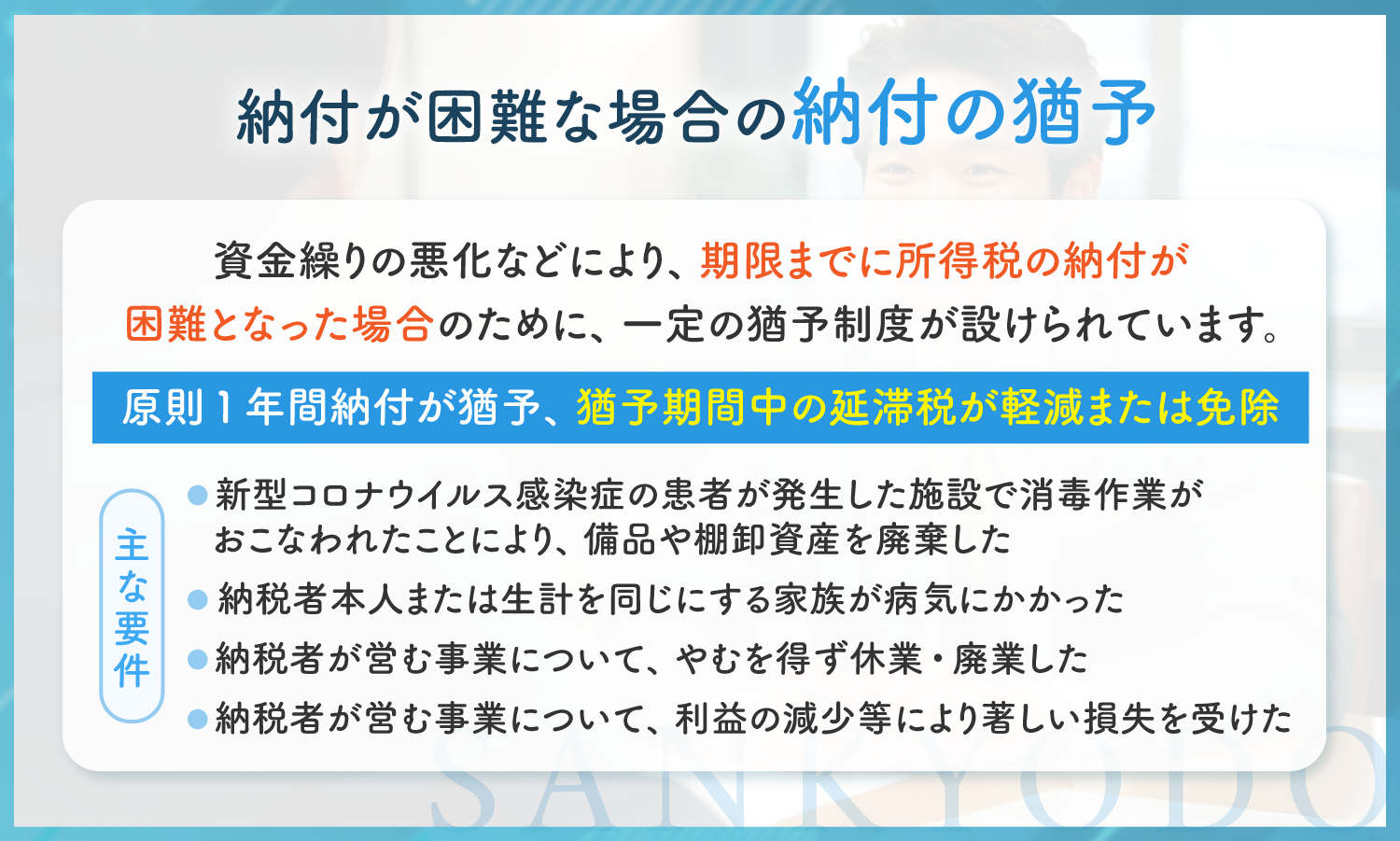

納付が困難な場合の納付の猶予

資金繰りの悪化などにより、期限までに所得税の納付が困難となった場合のために、一定の猶予制度が設けられています。

税務署に対して申請をおこなうことにより、原則として1年間納付が猶予され、猶予期間中の延滞税が軽減または免除されます。

この猶予制度は、個人・法人を問わず、原則としてすべての税目について対象となります。

主な要件は以下のようなものです。

- 新型コロナウイルス感染症の患者が発生した施設で消毒作業がおこなわれたことにより、備品や棚卸資産を廃棄した

- 納税者本人または生計を同じにする家族が病気にかかった

- 納税者が営む事業について、やむを得ず休業・廃業した

- 納税者が営む事業について、利益の減少等により著しい損失を受けた

まとめ

確定申告における個別延長について、一通り解説しました。

個別延長は新型コロナウイルスのために用意された制度ではありませんが、2020年以降は新型コロナウイルス対策のような役割を担ってきました。

それに加えて、簡易的な方法による申告・納付期限の延長も可能でしたが、現在では廃止されています。

制度を利用することにより、申告できないやむを得ない事情が止んだ日から2か月以内まで期限が延長されます。

ただし税務署に申請することが必須であり、やむを得ない事情があると認められなければいけません。

延長が認められなかった場合には、納付の猶予制度も活用できます。やむを得ない理由で生活が困難になった場合などには、納付執行制度の利用を検討してみてはいかがでしょうか。

コロナウイルスの影響を受けた事業者様のご相談はこちら

新型コロナウイルスに関連して、さまざまな新しい制度が始まりました。

それは納付の延長や猶予に限りません。小規模持続化給付金や、新型コロナウイルス感染症特別貸し付けなど、これまでになかった補助金・助成金を政府が給付する動きも見られました。

制度をきちんと理解していたら回避できたはずの苦労を、知らないがゆえに背負ってしまった方も少なくありません。

新型コロナウイルスに関連する制度について詳しく知りたい方は、ぜひ弊社・サン共同税理士法人までお問い合わせください。

確定申告前から弊社に相談いただくことで、延長制度や猶予制度の適用、補助金制度の活用や節税対策など、多種多様なお手伝いが可能となります。

初回相談は無料となっているので、ぜひお気軽にご利用いただけますと幸いです。

確定申告期限の個別延長に関するよくある質問

確定申告期限の個別延長について皆さまからよくいただくご質問にお答えします。

- 確定申告の期限に間に合わなかった場合は、どうなるのか教えてください。

- 期限がすぎて無申告の場合は、ペナルティが発生してしまいます。納付すべき金額に対し、50万円までは15%、50万円を超える部分は20%の金額を、期限内に納めましょう。ただし、税務署の調査を受ける前に自ら期限後の申告をした場合、軽減される場合があります。もし期限を過ぎてしまった場合は、早急にお住まい近くの税務署に相談してください。

- 確定申告の申告期限の延長はいつまでですか?

- 災害やその他やむを得ない理由がある場合においては、住所を管轄する税務署にて「災害による申告、納付等の期限延長申請書」を提出しましょう。税務署長が指定した日、つまり理由がやんだ日から2ヵ月以内までは納付期限が延長されます。

関連記事

コロナの影響を受けた場合の確定申告期限延長の手続き | サン共同税理士法人

コロナ支援金・協力金の税務上の取り扱い | サン共同税理士法人

税理士登録:2013年

税理士登録番号:123285

2008年5月よりデロイト トーマツ税理士法人GES部門に勤務し、海外拠点を多く持つ日本・海外企業に対する国際人事異動に関するアドバイザリー業務などに従事。

2011年11月、ビジネスタックスサービス部門に異動し、約9年間勤務。マネジャーとして国内上場企業や外資系企業の税務コンサルティング業務及び税務コンプライアンス業務、税務顧問及び業務効率化提案などを行ってきた。

2020年12月、約12年間マネジャーとして勤務したデロイト トーマツ税理士法人を退職。

2021年1月にsankyodo税理士法人に参画し、同月、横浜オフィス所長に就任。

CLOSE

CLOSE