今日のテーマは、青色申告の要件です。個人、法人を問わず、事業をする場合は申告が必要です。申告には白色申告と青色申告があり、多くの個人事業主、法人が青色申告で申告をしています。青色申告で申告をしている理由は青色申告にはメリットがあり、白色申告と青色申告では納付税額に差額がでてくるからです。

青色申告は難しいのでは?確かに、青色申告の要件を満たした帳簿書類を独自で作成することは知識が必要となってきますが、クラウド会計を利用すれば青色申告の要件を満たした帳簿書類の作成ができます。

早速、詳しく見ていきましょう。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

青色申告の2つの要件

青色申告をするためには、どうしたらいいのですか?

朝倉 歩

朝倉 歩青色申告をするためには2つの要件が必要になります。1つ目は帳簿書類の作成と、その書類の一定期間の保存です。2つ目は税務署にあらかじめ承認を受けることです。

起業家

起業家たった2つだけでいいのですか?

朝倉 歩

朝倉 歩2つだけです。税務署の承認は原則1回だけなので、注意することは帳簿書類の作成と書類の一定期間の保存ですね。

青色申告をするための一定の帳簿書類と一定期間の保存

一定の帳簿書類

青色申告をするための一定の帳簿書類は何でもいいわけではなく、それぞれのルールに従った帳簿書類が必要になります。

- 資産、負債及び資本に影響を及ぼす一切の取引につき、複式簿記の原則に従い、整然と、かつ、明瞭に記録し、その記録に基づいて決算を行うこと

- 全ての取引について仕訳帳、総勘定元帳、その他必要な帳簿(補助簿)を備え、一定事項を記載すること

- 仕訳帳には、取引の発生順に、取引の年月日、内容、勘定科目及び金額を記載し、総勘定元帳には、その勘定毎に記載の年月日、相手方勘定科目及び金額を記載すること

- 商品又は製品などの棚卸表を作成すること

- 現金、売掛金、買掛金、売上、仕入など一定の科目に従い貸借対照表及び損益計算書を作成すること

青色申告では、上記のルールに従った帳簿書類が必要になります。

帳簿は、装てい式、ルーズリーフ式、伝票会計方式等は特に定められていませんが、重要な事は取引に関する事項が整然と明瞭に記載されたものであることです。

帳簿の記載事項

| 区分 | 記載事項 |

| 現金の出納に関する事項 | 取引の年月日、事由、出納先及び金額並びに日々の残高 |

| 当座預金の預入及び引き出しに関する事項 | 預金の口座別に、取引の年月日、事由、支払先及び金額 |

| 売掛金(売掛金と同様の性質を有するものを含む。)に関する事項 | 売上先その他取引の相手方別に、取引の年月日、品名その他給付の内容、数量、単価及び金額 |

| 買掛金(買掛金と同様の性質を有するものを含む。)に関する事項 | 仕入先その他取引の相手方別に、取引の年月日、品名その他給付の内容、数量、単価及び金額 |

帳簿の記載事項は、法人税法施工規則第54条に「別表二十に定めるところにより、取引に関する事項を記載しなければならない」と規定されており、上記はその一部です。

ここまで見ると、一見複雑で難しそうに感じますが、クラウド会計を利用すれば、この要件を満たした帳簿書類の作成ができます。

基本的には1つ1つの取引について「取引の年月日、内容、金額、相手先」を間違えないようにクラウド会計で仕訳をすると、複式簿記の原則に従った貸借対照表、損益計算書が作成されます。

一定期間の保存

クラウド会計を利用すると、自ずと青色申告の要件を完備した帳簿書類が作成されます。次は、帳簿を一定期間保存する必要があります。

| 保存が必要なもの | 保存期間 | ||

| 帳簿 | 仕訳帳、総勘定元帳、現金出納帳など | 7年 | |

| 書類 | 決算関係書類 | 貸借対照表、損益計算書、棚卸表など | 7年 |

| 現金預金取引関係書類 | 領収証、預金通帳など | 7年 | |

| その他の書類 | 請求書、見積書、契約書など | 5年 | |

一定期間保存が必要な書類は仕訳帳、総勘定元帳などの帳簿書類だけではありません。クラウド会計で作成した仕訳帳、総勘定元帳などの帳簿書類は7年、それ以外の請求書、見積書、契約書などは5年保存として覚えると覚えやすいです。

平成23年度税制改正により欠損金の繰越が9年とされ、平成20年4月1日以後に終了した欠損金の生じた事業年度の帳簿書類の保存金が9年に延長されています。さらに、平成28年度税制改正により欠損金の繰越が10年とされ、平成30年4月1日以後に開始する欠損金の生じる事業年度からは帳簿書類の保存期間が10年に延長されています。

青色申告承認申請書を税務署に提出

起業家

起業家青色申告をするための一定の帳簿書類と保存期間はわかりました。これで私も青色申告で申告ができますね。

それはまだです。青色申告には2つの要件があったのを忘れていませんか?税務署の承認が必要です。

起業家

起業家そうでした。あらかじめでしたよね?まだ間に合いますか?

提出期限が様々なので、提出期限を事前に確認しておいた方がいいです。

一定の帳簿書類を作成、保存するだけでは青色申告で申告ができません。あらかじめ税務署に承認を受ける必要があります。

青色申告承認申請書の提出期限

青色申告での申告につて、税務署の承認をうけるためには申請書の提出が必要になります。事業所得、不動産所得などで青色申告の承認を受けようとする方は、「所得税の青色申告承認申請書」、法人の方は、「青色申告の承認申請書」を納税地の所轄税務署に提出が必要です。提出時期によっては、翌期から青色申告になることがあるので早めに提出をしましょう。

個人事業主の提出期限

| 区分 | 所得税の青色申告承認申請書の提出期限 |

| 原則 | 青色申告の承認を受けようとする年の3月15日 |

| 新規開業した場合(その年の1月16日以後に新規に業務を開始した場合) | 業務を開始した日から2ヶ月以内 |

法人の提出期限

| 区分 | 青色申告の承認申請書の提出期限 |

| 原則 | 青色申告の承認を受けようとする事業年度開始の日の前日 |

| 新設法人 | 「設立の日以後3ヶ月を経過した日」と「設立事業年終了」とのうりいずれか早い日の前日 |

青色申告のメリット

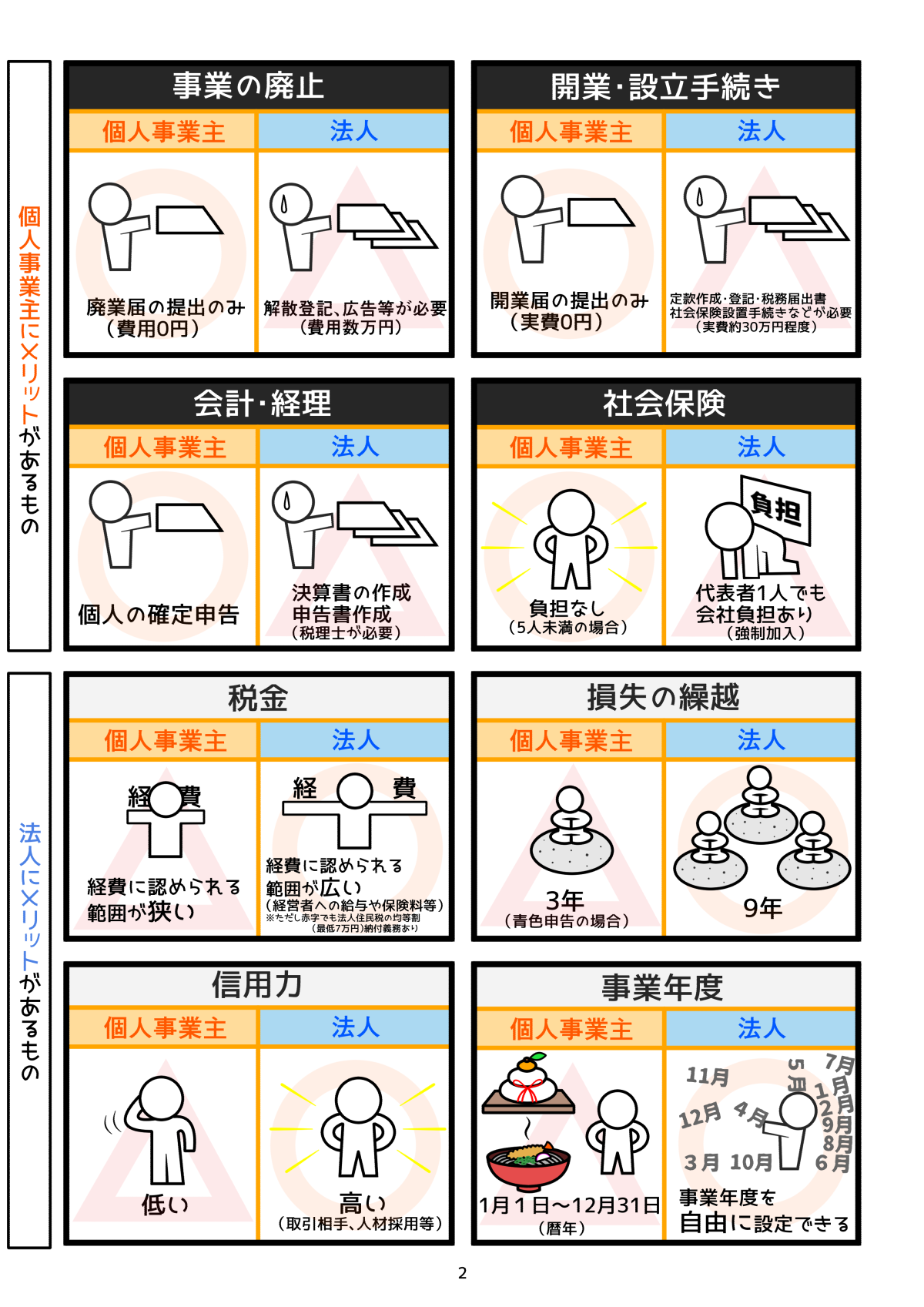

青色申告を受けるための要件である帳簿書類の作成、保存と税務署への提出がこれでわかりました。青色申告のメリットについて簡単に触れていきます。

1.青色申告特別控除額

個人事業主の場合、青色申告特別控除を受けられます。青色申告特別控除は最高65万円の控除となります。事業所得、不動産所得、山林所得で、事業的規模、所得によって青色申告特別控除額は違いますが、青色申告のメリットは大きいです。

クラウド会計により、正規の簿記の原則に従った帳簿であれば、事業所得の場合最高65万円の控除が受けられます。

2.繰越欠損金

白色申告の場合、損失が発生してもその損失は繰越す事ができません。しかし、青色申告であれば損失を繰越できます。

個人事業主は繰越損失を3年間、法人は繰越損失が9年とされていましたが、平成28年税制改正で平成30年4月1日以後に開始する事業年度から欠損金の繰越は10年となっています 。

青色申告のメリットは他には貸倒引当金、青色専従者給与とあり、白色申告に比べメリットが大きいです。

3.少額減価償却資産

資本金が1億円以下などの中小企業、個人事業主であれば、1単位当たり30万円未満の減価償却資産であれば、購入した期間に一括で全額損金、経費にする事ができます。白色申告に比べて早く経費になるため、所得が減少し納付する税金が減ります。

まとめ

白色申告に比べ納付金額に差額がでてくる青色申告ですが、クラウド会計を利用していれば、青色申告の要件を満たした帳簿書類が作成できます。実際に青色申告で申告をするためには、帳簿書類の作成が完備されているだけでは青色申告にはなりません。あらかじめ税務署に申請書の提出が必要です。

起業、会社設立をして間もない時期は色々な手続きがあり、「青色申告の承認申請書の提出が期限までに間に合わなかった」ということもありえます。設立1期目は準備費用などがかさみ赤字になるケースも多いです。青色申告でなければ、その損失を翌期に繰り越すことはできません。

提出期限に注意して、青色申告の承認申請書を確実に提出しましょう。

青色申告に関するよくある質問

青色申告とは?

個人、法人を問わず、事業をする場合は申告が必要です。申告には白色申告と青色申告があり、多くの個人事業主、法人が青色申告で申告をしています。青色申告で申告をしている理由は青色申告にはメリットがあり、白色申告と青色申告では納付税額に差額がでてくるからです。

青色申告特別控除額について教えてください

個人事業主の場合、青色申告特別控除を受けられます。青色申告特別控除は最高65万円の控除となります。事業所得、不動産所得、山林所得で、事業的規模、所得によって青色申告特別控除額は違いますが、青色申告のメリットは大きいです。

少額減価償却資産について教えてください

資本金が1億円以下などの中小企業、個人事業主であれば、1単位当たり30万円未満の減価償却資産であれば、購入した期間に一括で全額損金、経費にする事ができます。白色申告に比べて早く経費になるため、所得が減少し納付する税金が減ります。

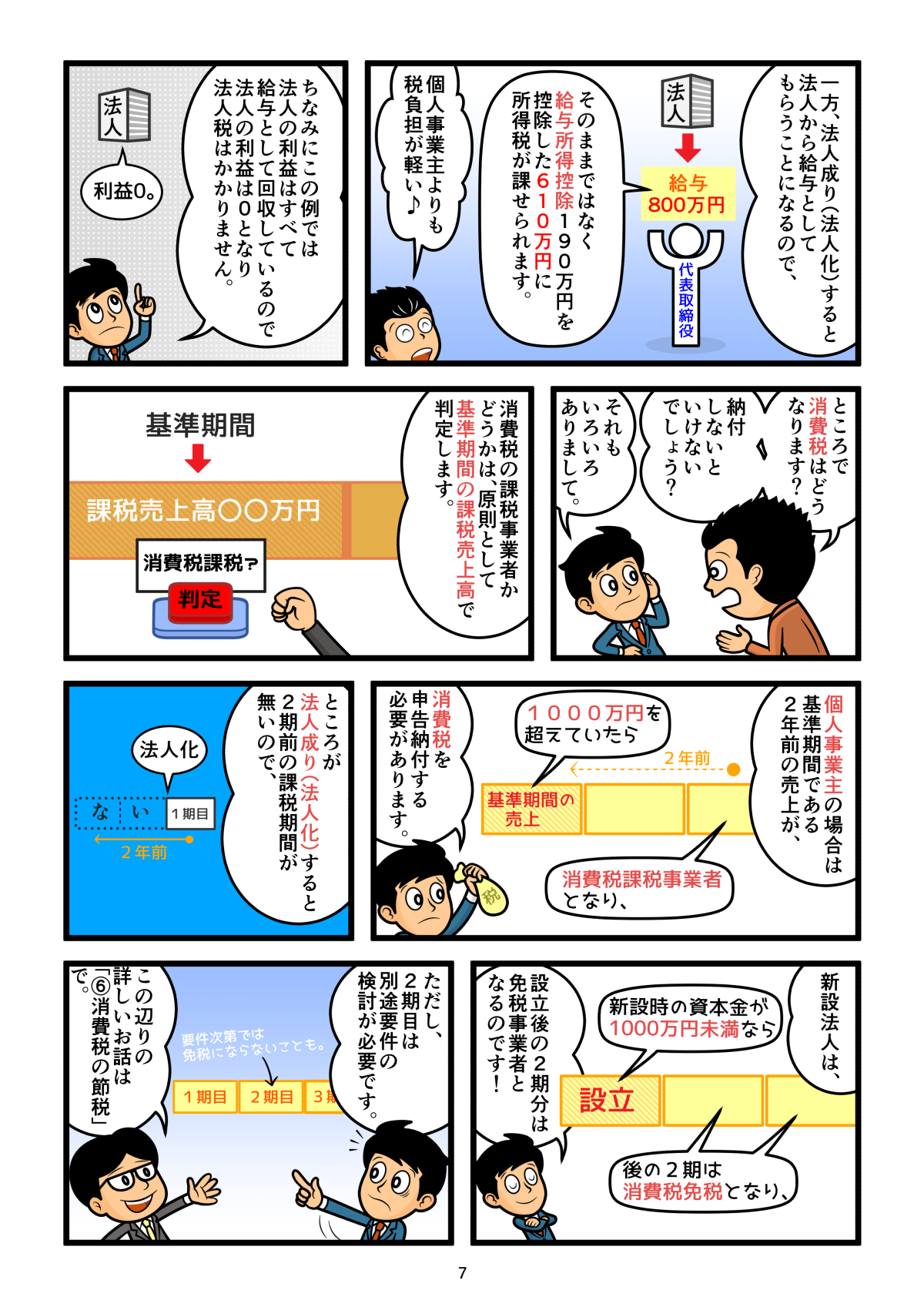

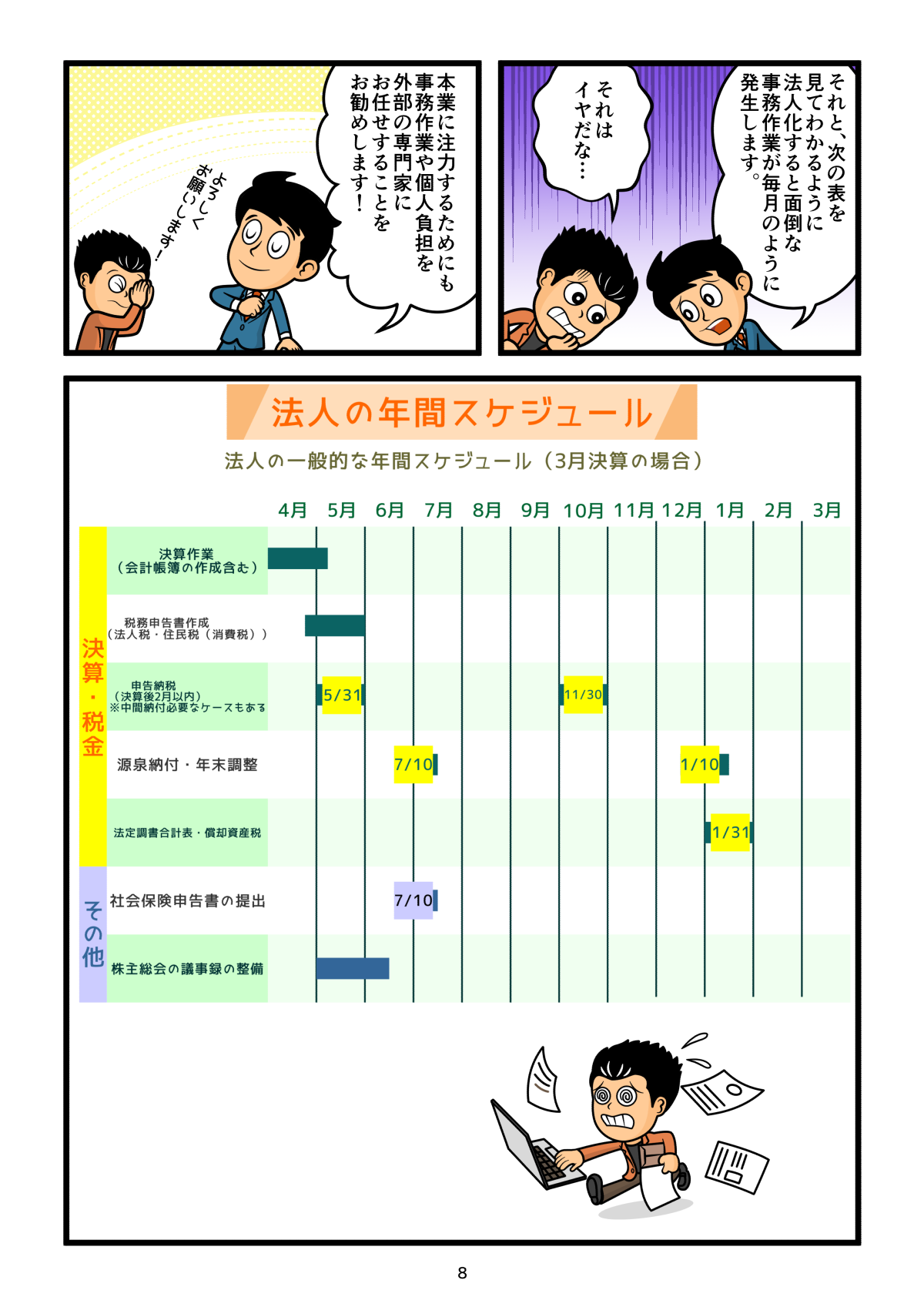

漫画

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 sankyodo税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE