朝倉 歩

朝倉 歩こんにちは。個人事業主となるか法人を設立するかもう決めました?

決めようと思って、自分で開業手引きなど読んだのですが、手続き関連とても面倒そうですね。

朝倉 歩

朝倉 歩そうです。個人事業か法人かで手続きもだいぶ違います。

事業を大きくしたいので、法人設立で考えたいのですが。手続き関連自分でできるかどうも心配で…

じゃあ、今回は、個人事業と法人設立での手続き関連を説明します。

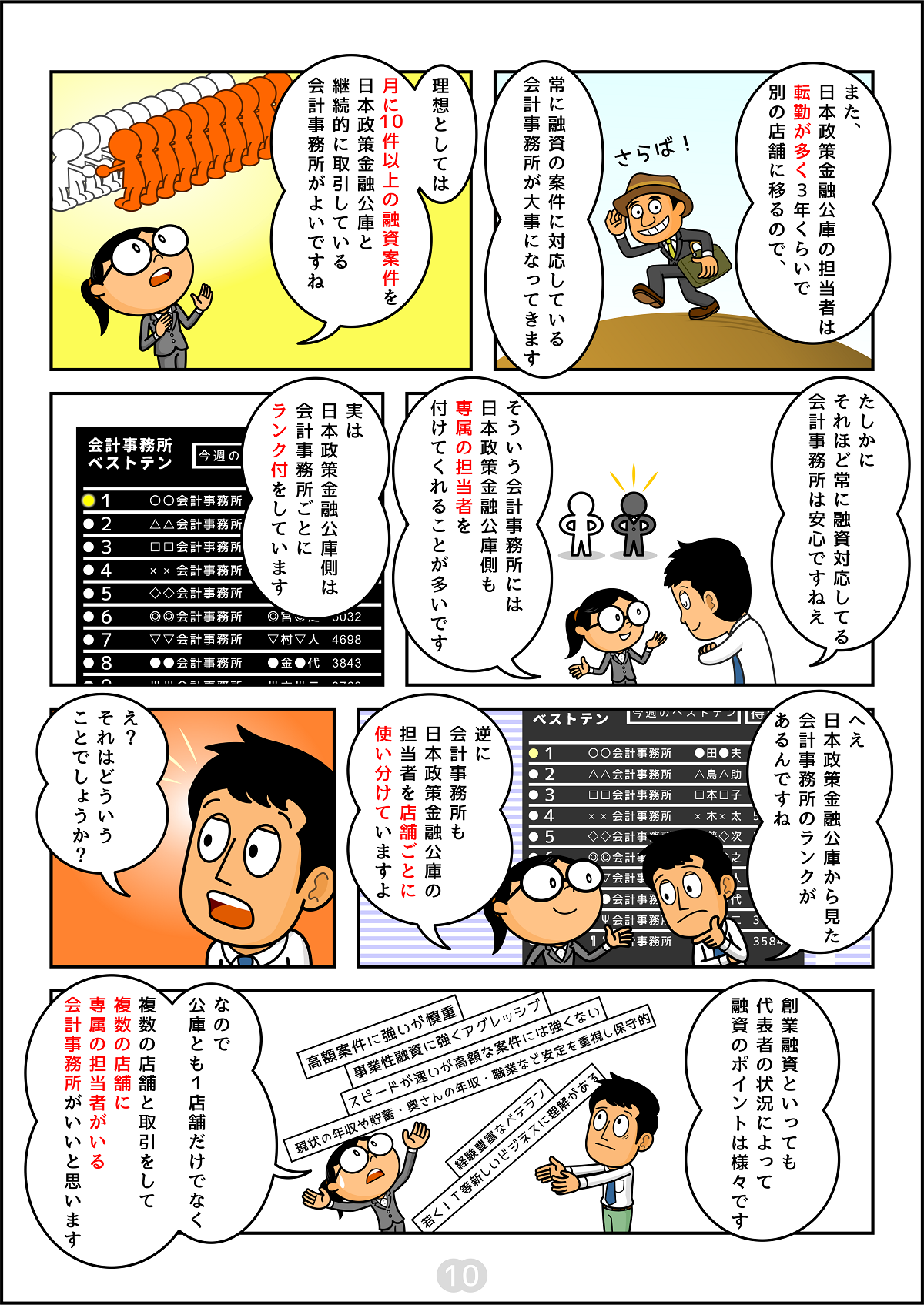

創業するとまず考えなければいけないのは、個人事業主なのか法人設立かを選ぶこと…選択する上で、色々と観点はありますが、手続きの違いもその一つです。

今回は、創業時の手続きについて両者の違いと留意するポイントについて説明いたします。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

(1) 許認可等

まず、確認しないといけないのは、自分が起こしたい事業は、許認可等が必要かどうかです。

必要な手続きをしないまま開業してしまうと、罰金が科せられたり、場合によっては、営業停止処分を受けてしまったりすることもありますので注意が必要です。

許認可等とは、「許可」「認可」「届出」をいい、それぞれ必要な要件があります。

例えば、会社の事業目的にその許認可に適した目的が記載されていることや店舗や事務所などが必要な広さ、設備等をそなえていることを申請しなければなりません。

許認可などは非常に複雑です。たとえば、同じ飲食店であっても、深夜営業など営業形態により必要な許可が違ってきます。自治体によって条例で定められた許可が必要となる場合もあります。もう一つ大事なことは、許認可が下りるまでは時間がかかることを理解しておくことです。

さぁ開店!という大事な時に許認可がまだ~となって慌てないように、事前によく準備しておくことが必要です。

| 保健所の許認可等が必要な業種 | 飲食店業(そば屋・弁当屋・レストラン)、 食品製造業(菓子製造業・食肉販売業・魚介類販売業)、 理・美容室業、クリーニング業(取次店を含む)など |

| 警察署の許認可等が必要な業種 | 深夜営業する居酒屋、マージャン店、リサイクルショップ(古物商)など |

| 県や市などの許認可等が必要な業種 | 旅行代理店業、 貨物輸送業、 自動車整備業、 倉庫業

駐車場業等、 建設業、 宅地建物取引業、 酒類販売業など |

| 資格が必要な業種 | 税理士、司法書士、弁護士、行政書士など |

(2) 税金関連

個人事業であれ、会社であれ、納税は社会的な責任です。きちんとした決算を行い、各税金の申告をしないと金融機関もお金を貸してくれません。そのため、税金に関する届け出書類は確実に提出しましょう。

税務署というと、やや煙たいイメージがありますが、実際に相談してみると、税務署の方はとても丁寧で、しっかりと対応していただけます。個人事業の場合は、税務署の窓口に立ち寄って、相談しながら手続きを進めれば、比較的簡単に終えることができます。

会社の場合、少し面倒です。提出先は、会社の本店が所在する所轄の税務署になります。近くの税務署に行くと、会社設立の届出書類がセットになってものが用意されています。用紙をもらいに行ったときに、書類の色々と相談するのもいいですね。各種書類と添付書類を準備して、所轄税務署の窓口に直接持っていくか、郵送で提出します。

注意が必要なのは「青色申告」です。「青色申告」は「白色申告」よりも面倒ですが、税務上のメリットが大きい制度ですので、ほとんどの会社が青色申告をしています。「青色申告の申請書」は、会社が「青色申告」で法人税を納めるための申請書類です。この申請書を提出しないと、自動的に白色申告になってしまいます。税務上のメリットを失ってしまいますので、申請漏れや申請遅れには充分注意しましょう。

① 個人事業の提出書類

| 届出先 | 提出書類 | 提出期限・留意点等 |

| 税務署 | 個人事業の開業届出書 | 事業開始の日から1月以内 |

| 青色申告承認申請書

(青色申告したいとき) |

業務開始の日から2月以内

(開業の日が1/1~1/15の場合は、3/15まで) |

|

| 給与支払事務所等の開設届出書

(従業員を雇うとき) |

給与の支払を始めた日から1月以内 | |

| 青色事業専従者給与に関する届出書 | 事業を開始した日から2月以内

(開始の日が1/1~1/15の場合は、3/15まで) |

|

| たな卸資産の評価方法の届出書 | 事業を開始した年の翌年3月15日まで | |

| 減価償却資産の償却方法の届出書 | 業務を開始した年の翌年3月15日まで | |

| 県税事務所 | 個人事業税開業申告書 | 開業の日から10日以内 |

② 法人の提出書類

| 届出先 | 提出書類 | 提出期限・留意点等 |

| 税務署 | 法人設立届出書 | 設立日から2月以内(定款等の写しや登記簿謄本等の書類の添付が必要) |

| 青色申告承認申請書

(青色申告したいとき) |

設立日から3月を経過した日とその事業年度終了の日とのうち、いずれか早い日の前日 | |

| 給与支払事務所等の開設届出書 | 設立の日から1月以内 | |

| たな卸資産の評価方法の届出書 | 確定申告書の提出期限まで | |

| 減価償却資産の償却方法の届出書 | 確定申告書の提出期限まで | |

| 県税事務所 | 法人の事業開始申告書 | 事業を開始した日から10日以内(定款等の写しや登記簿謄本等の書類の添付が必要) |

| 市町村役場 | 法人等設立申告書 | 事業を開始した日から10日以内(定款等の写しや登記簿謄本等の書類の添付が必要) |

(3)社会保険関係

社会保険とは健康保険、厚生年金、雇用保険、労災保険(労働災害補償保険)の総称です。多くの創業者が、社会保険のことを考えて、個人事業か会社設立かを悩んでいます。従業員を雇用すると、個人であろうが会社であろうが、原則として、労働保険(労災保険、雇用保険)に加入する義務が発生します。

一方、健康保険や厚生年金保険は、法人の場合すべて加入義務があります。しかし、個人事業の場合、従業員5人未満の場合、加入義務は発生しません(任意加入)

会社からすると給与に加え、健康保険や厚生年金保険を従業員と折半で負担しなければなりません。人件費だけでかなりのコストアップになります。それに加え、社会保険の手続き関係はとても面倒で届け出書類も多種多様。制度変更も結構あります。事務コストもばかになりません。そのため、採用の少ない創業期の間は個人事業でとつい考えがちです。

社会保険を従業員の視点で考えてみましょう。社会保険が完備してあるかどうかは重要なポイントです。給与など他の就業条件が同じであれば、間違いなく社会保険が完備されている会社が選ばれます。

また、社会保険に加入することで、万が一のときに備えることができます。例えば、健康保険に加入することによって、社長を含む従業員が、病気やケガをしてしまったときに少ない負担額で病院にかかることができます。これは大きなメリットです。

社会保険の加入は義務です。社会保険の未加入が発覚した場合、過去2年にさかのぼって保険料を徴収される可能性もあります。

昨今、労働力が逼迫している労働市場ですので、優秀な人材を確保する上でも、社会保険への加入は「やるべきこと」の一つと捉え、きちんと取り組みましょう。

| 届出先 | 種 類 | 提出期限・留意点等 |

| 年金事務所 | 健康保険、厚生年金保険

①新規適用届 ②被保険者資格取得届 (法人の場合) ① 履歴事項全部証明書または登記簿謄本 (個人の場合) ② 事業主の世帯全員の住民票など |

法人の場合

常時従業員(事業主のみの場合も含む)。)を使用するすべてが加入 個人の場合 常勤の従業員5人以上はすべて加入(サービス業の一部等は除く) 常勤の従業員5人未満は任意加入 |

| 公共職業安定所

(ハローワーク) |

雇用保険

① 雇用保険適用事業所設置届 ②雇用保険被保険者資格取得届 |

・個人、法人とも従業員を雇用するとき適用事業所となる

①設置の日の翌日から10日以内 ②資格取得の事実があった日の 翌月10日まで |

| 労働基準監督署 | 労災保険

①保険関係成立届 ②概算保険料申告書 |

・適用事業所は雇用保険と同じ

①保険関係が成立した日の翌日から10日以内 ② 保険関係が成立した日の翌日から50日以内 |

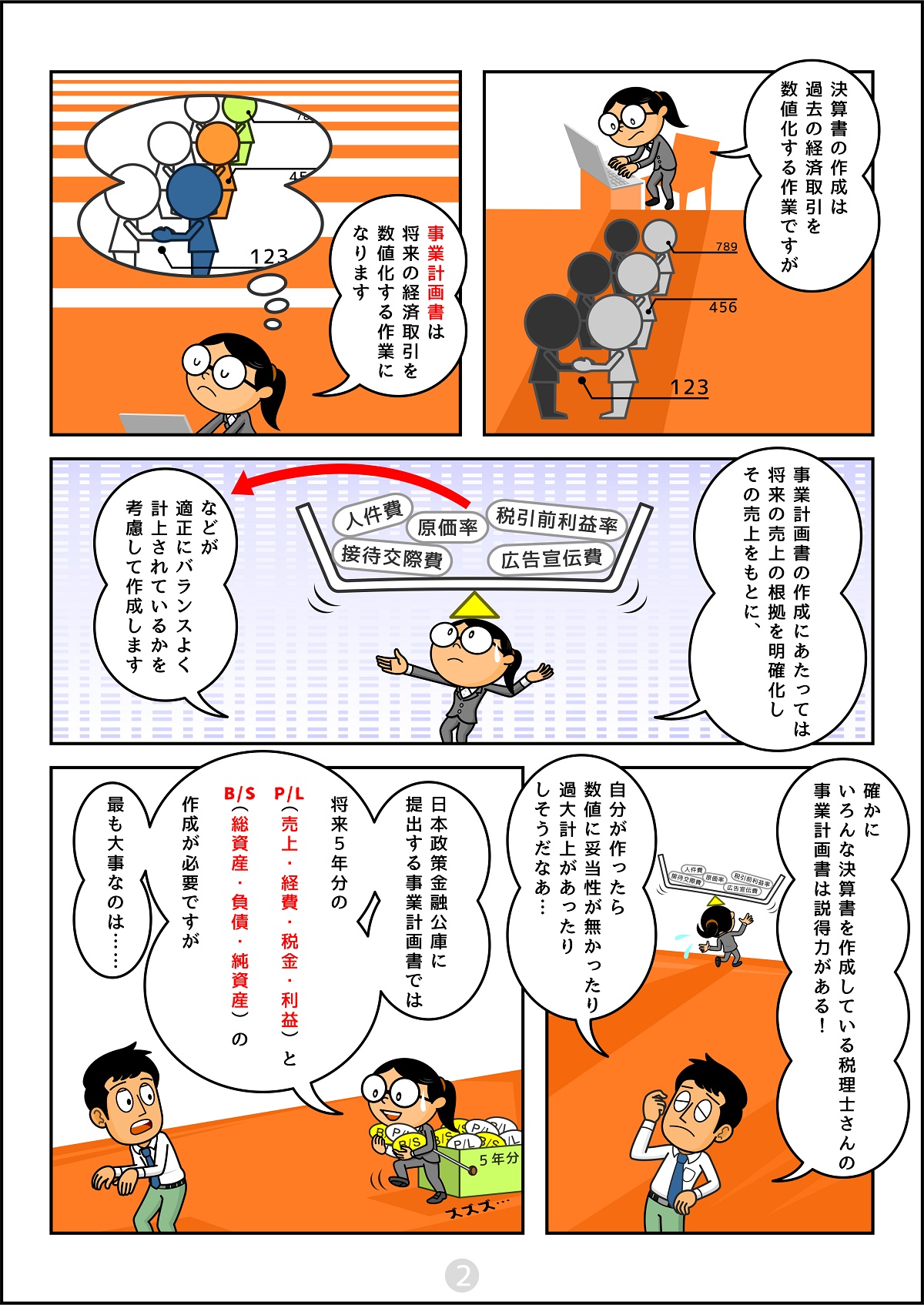

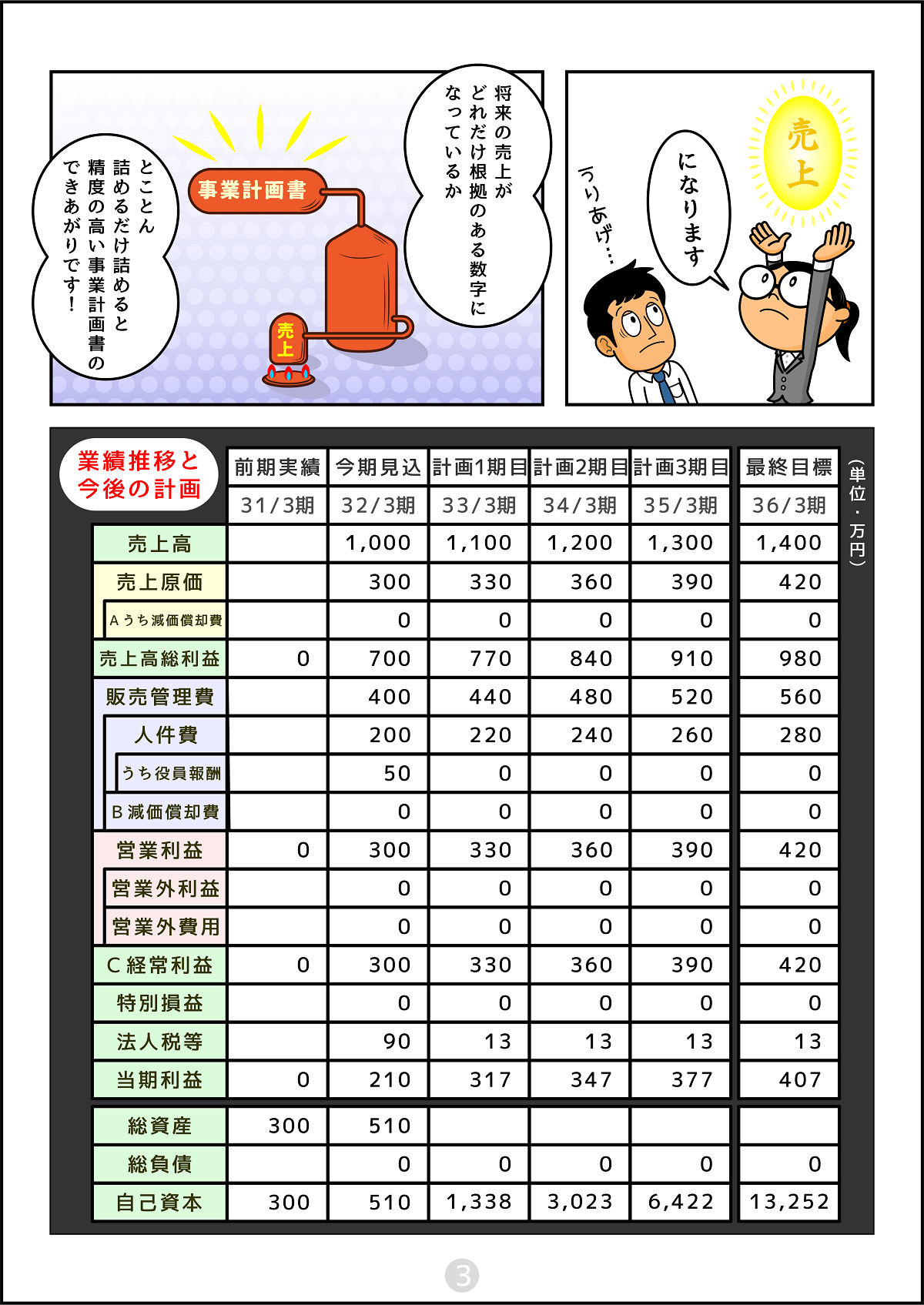

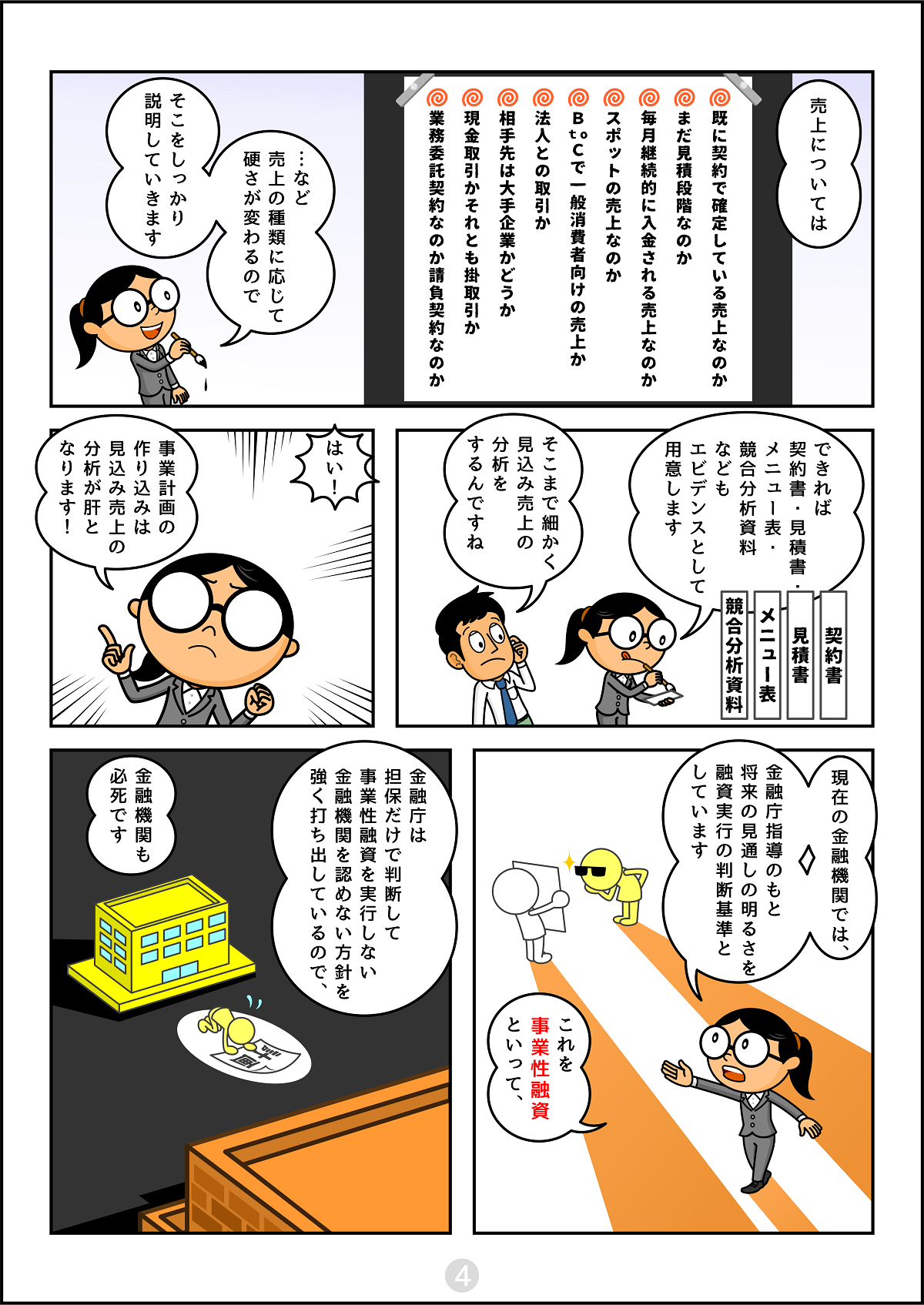

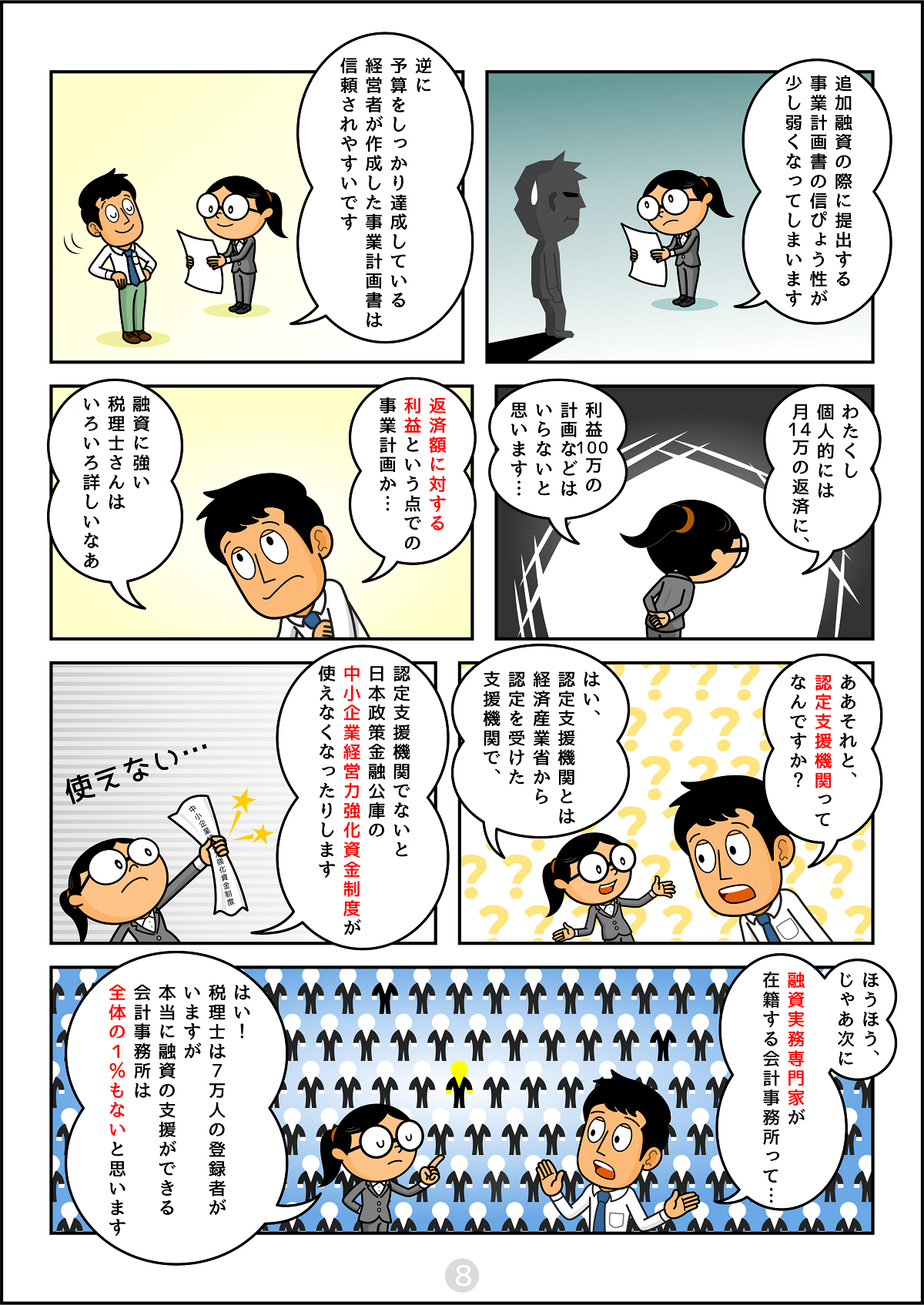

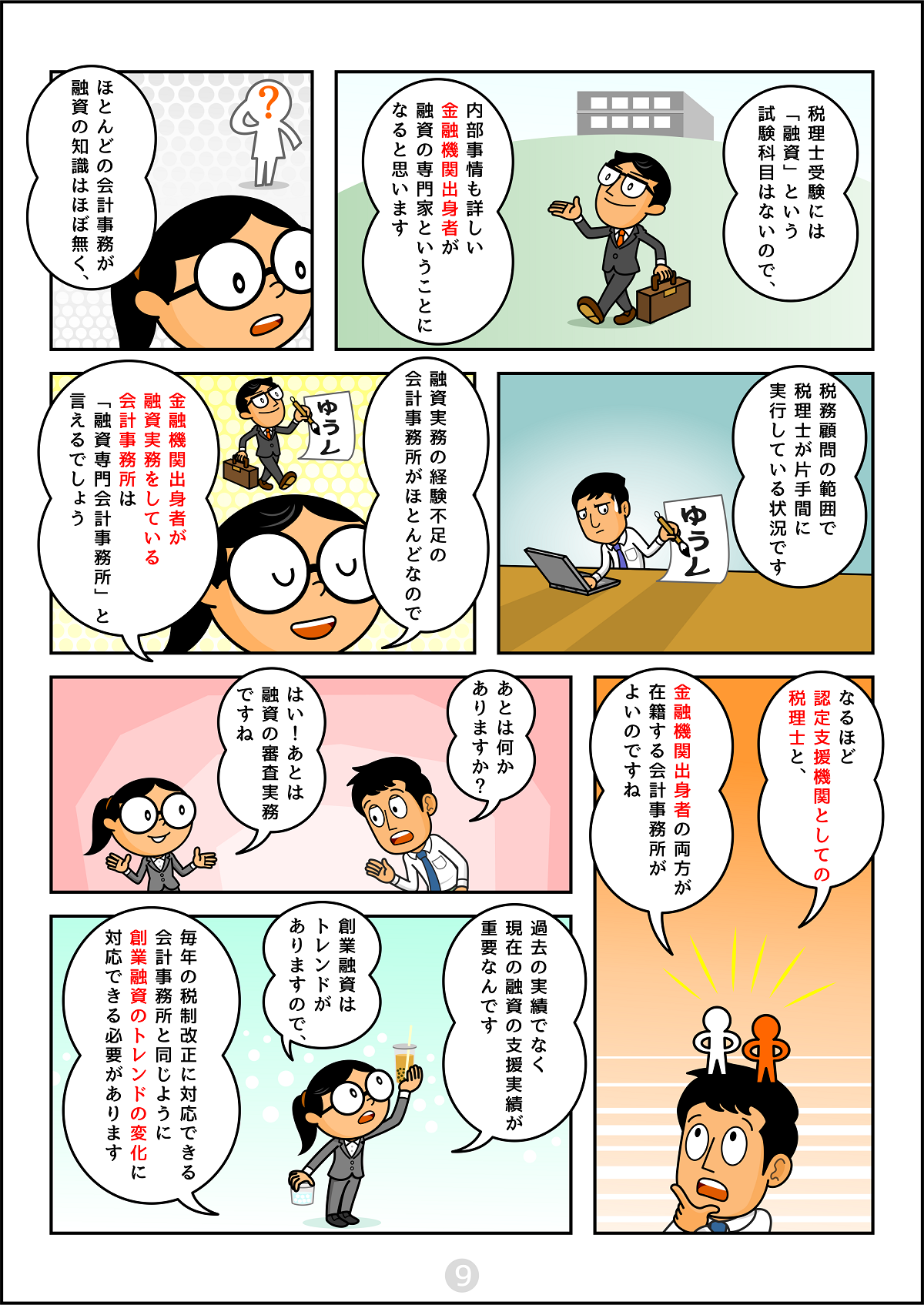

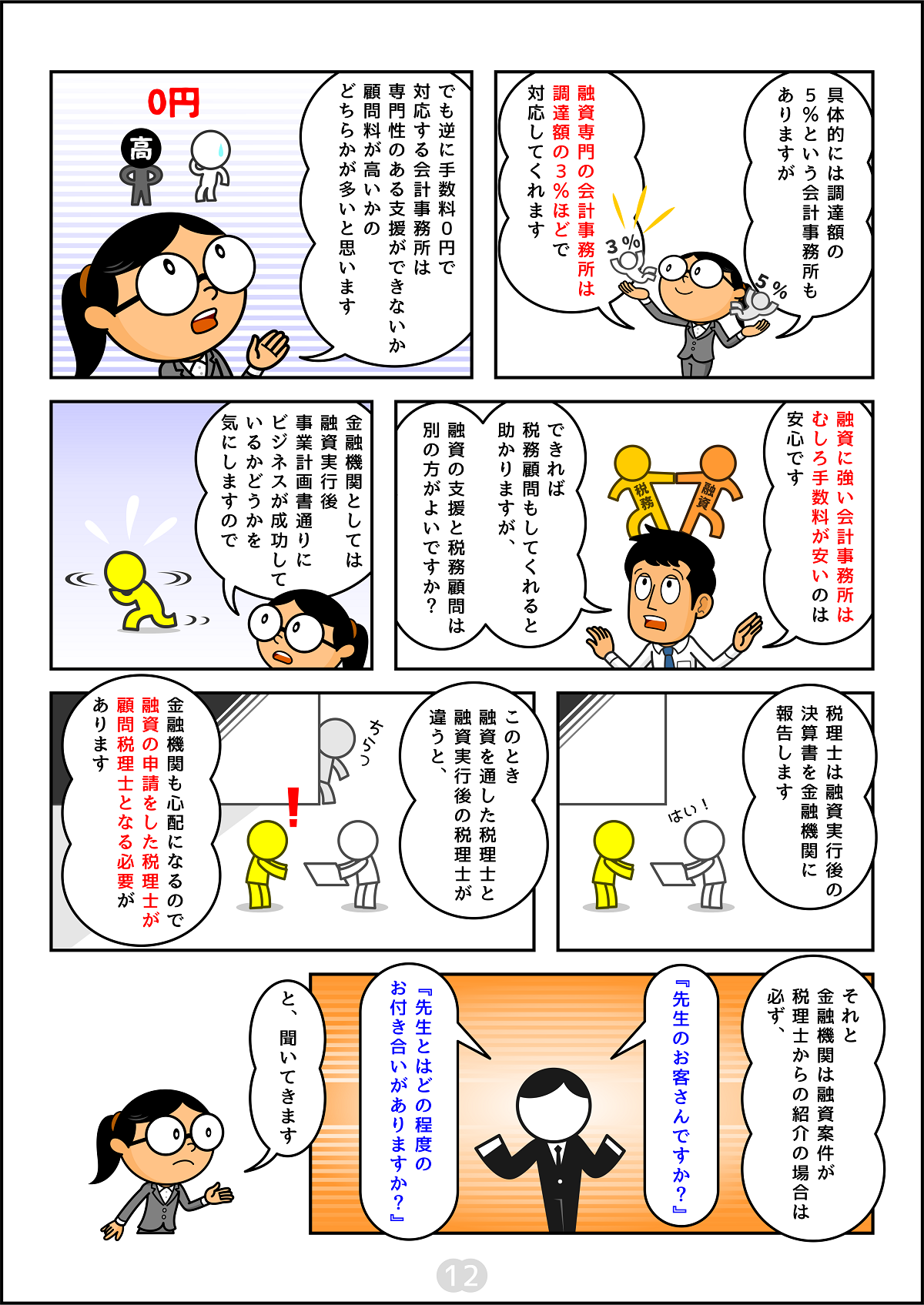

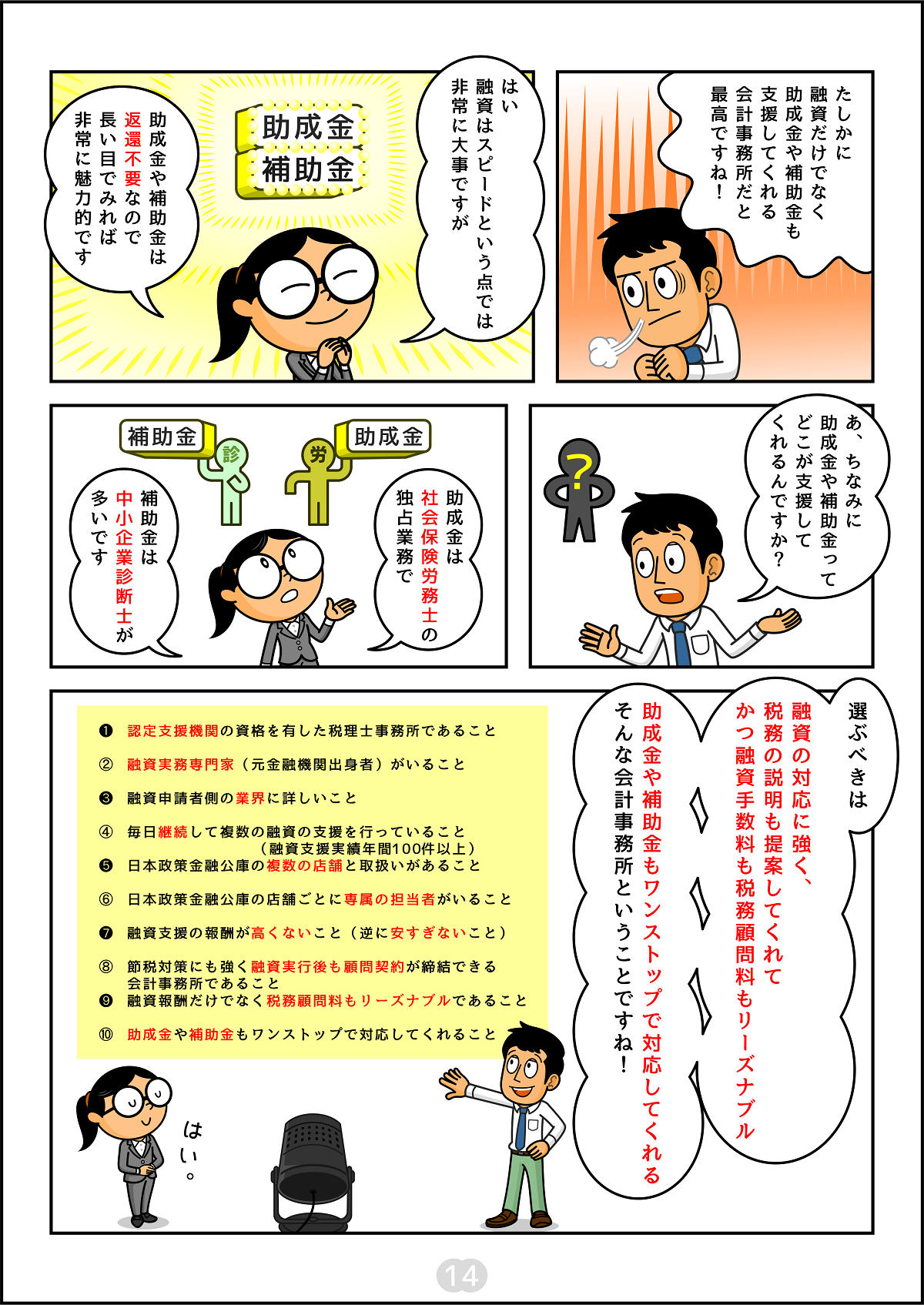

創業時には、色々しなければいけないことが多い中、手続き関連を自力で行うのはとても大変です。’お金より時間を惜しむ‘を基本的な考え方として専門家に頼むほうがよろしいと思います。

専門家にお願いするとしても、税理士、司法書士、社労士、行政書士などお願いする相手は多岐にわたります。

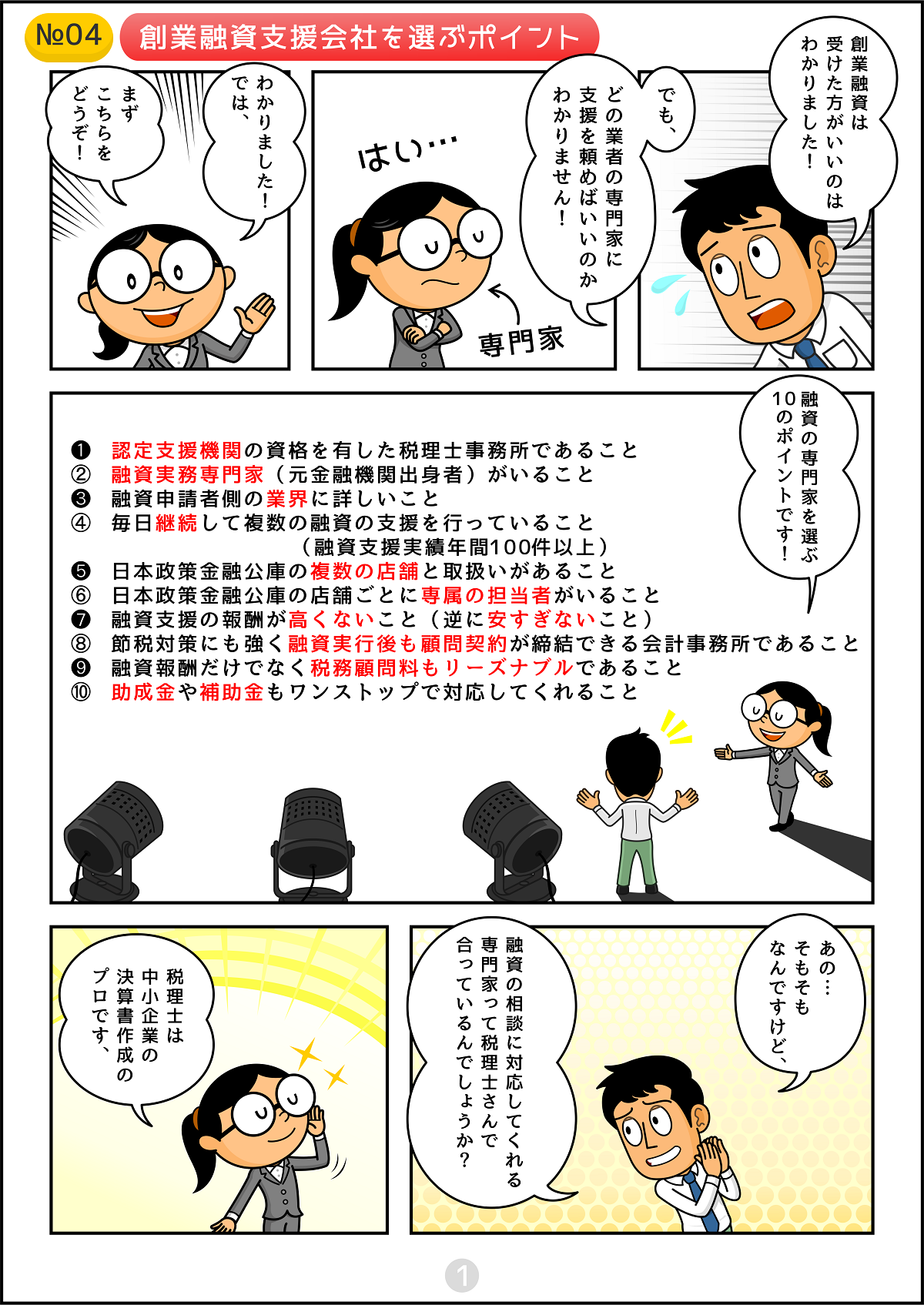

「これはできるけどそれはできない」では無駄なコストが発生するだけです。最近では、創業支援を専門とする税理士や民間コンサル会社が多くあります。

手続き関連だけでなく創業融資などの相談相手として、専門家を活用されたらいかがでしょうか。

動画

動画で解説 No.1

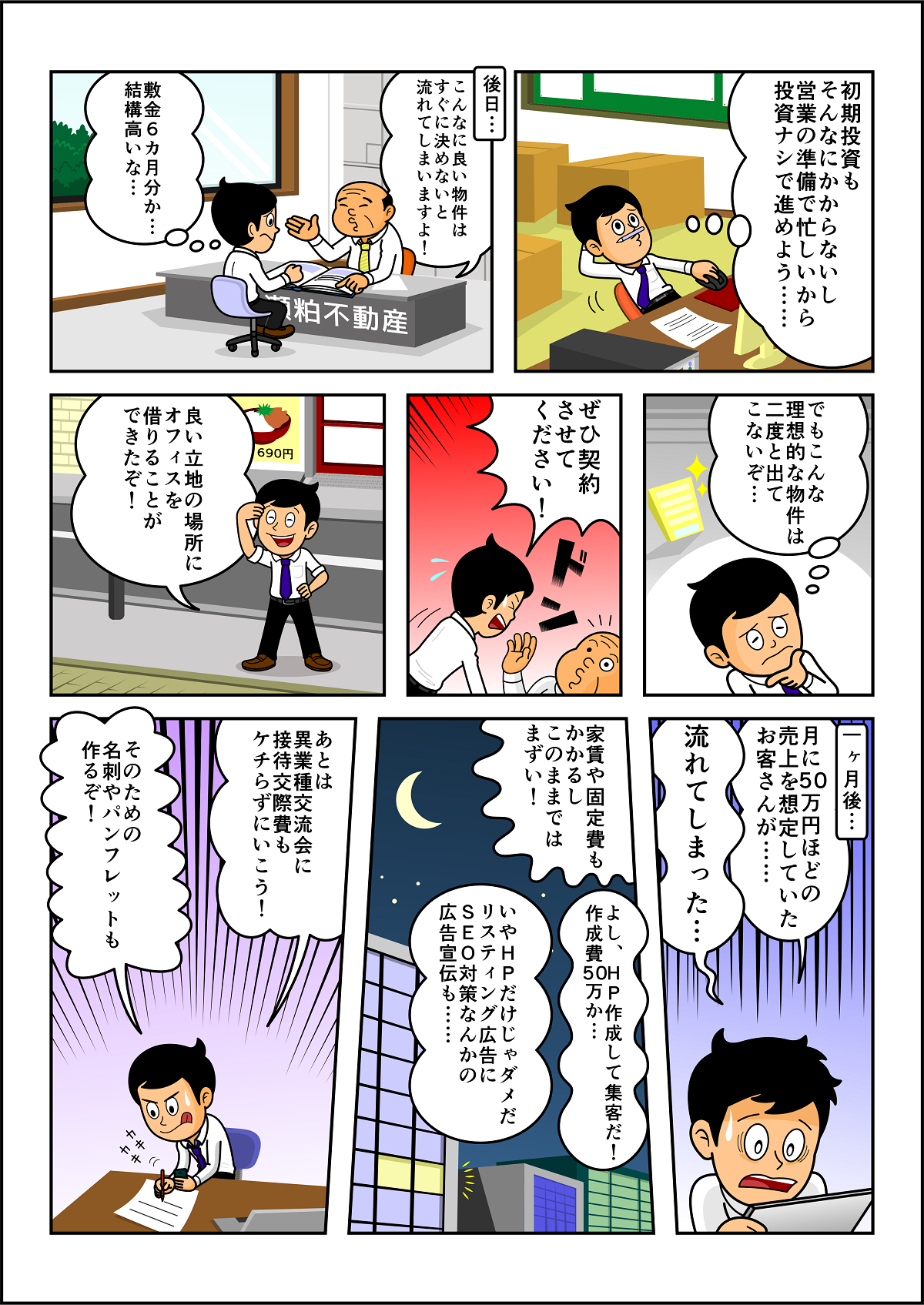

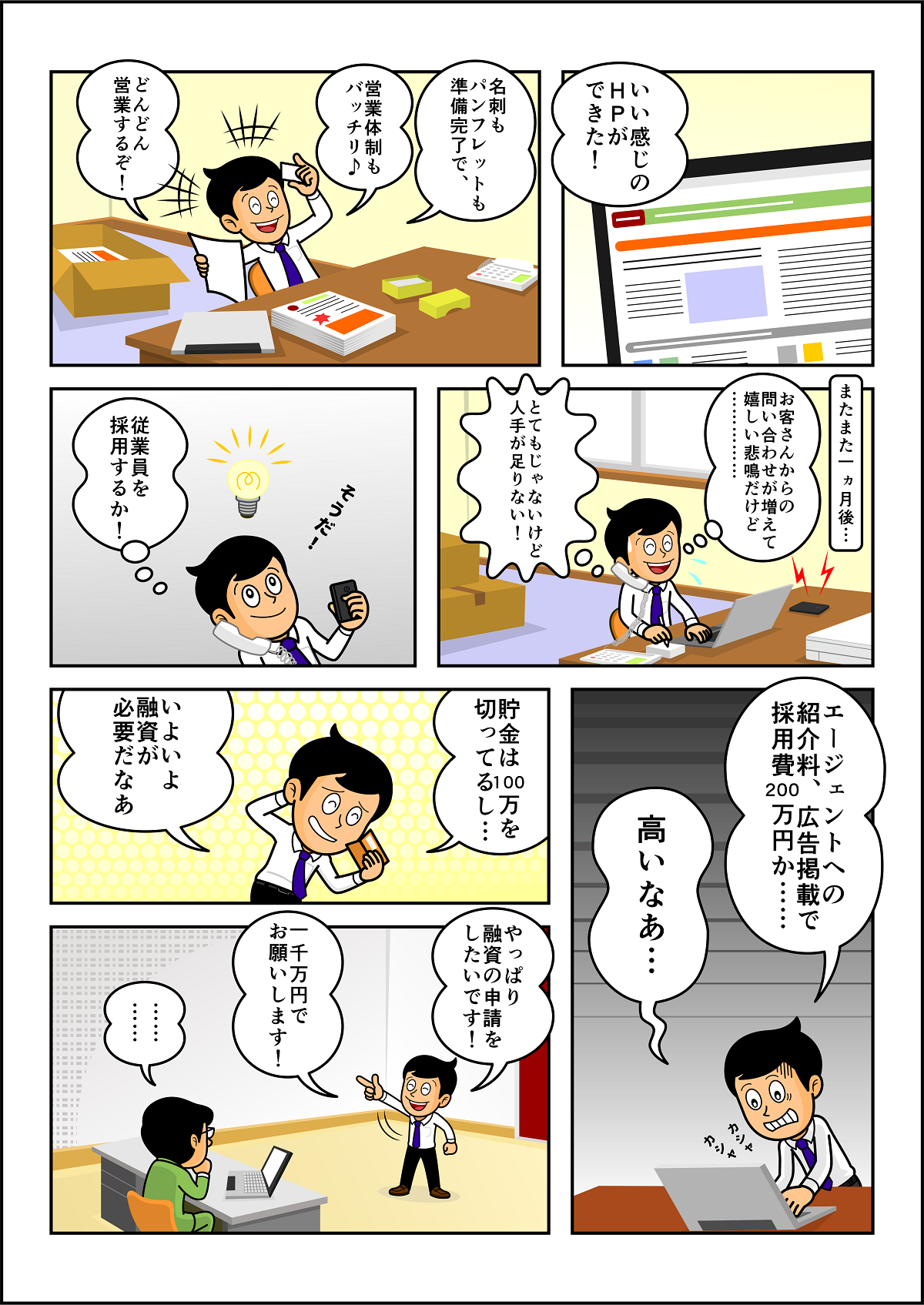

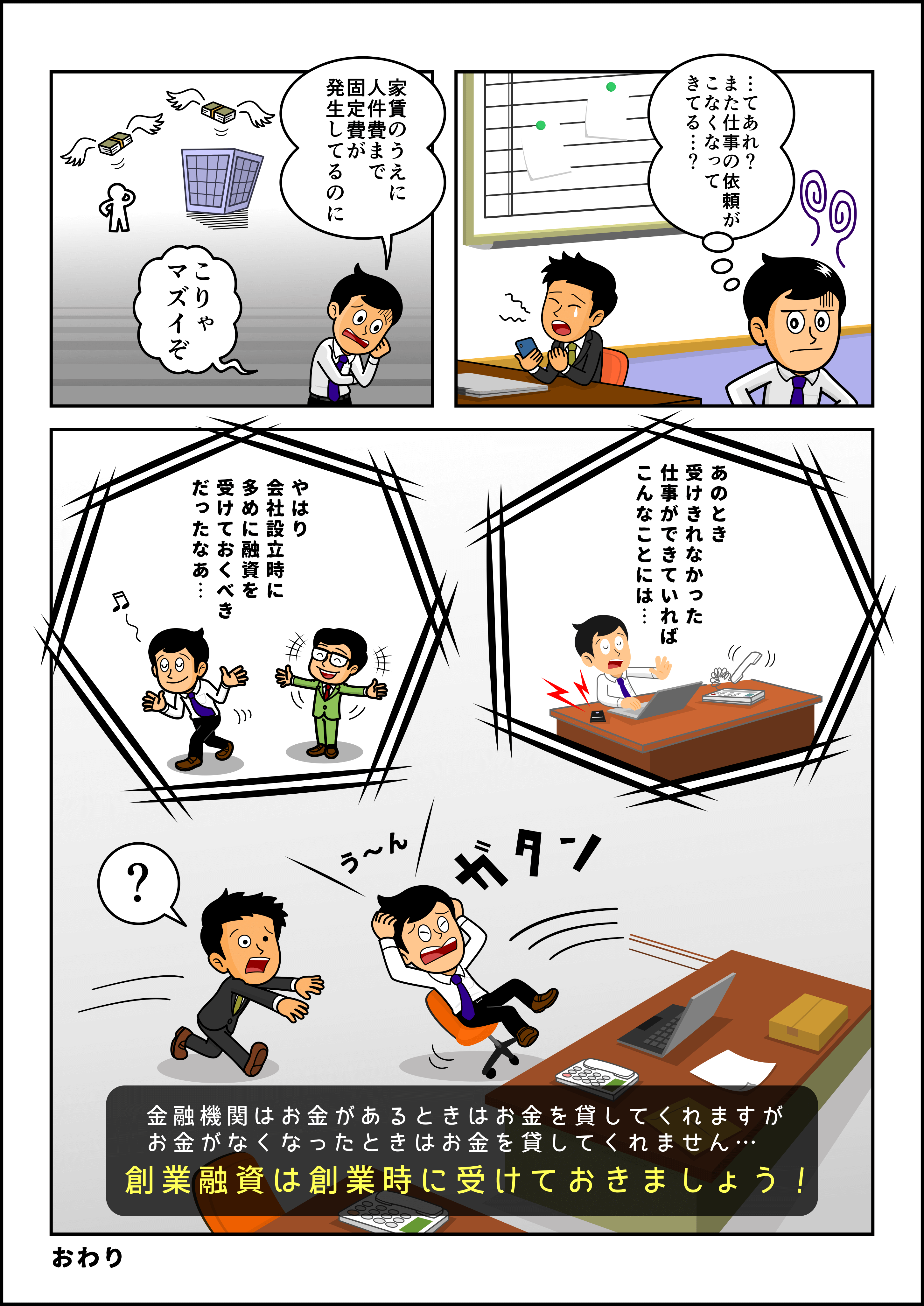

創業融資が最も通りやすい申請時期はいつ??

動画で解説 No.2

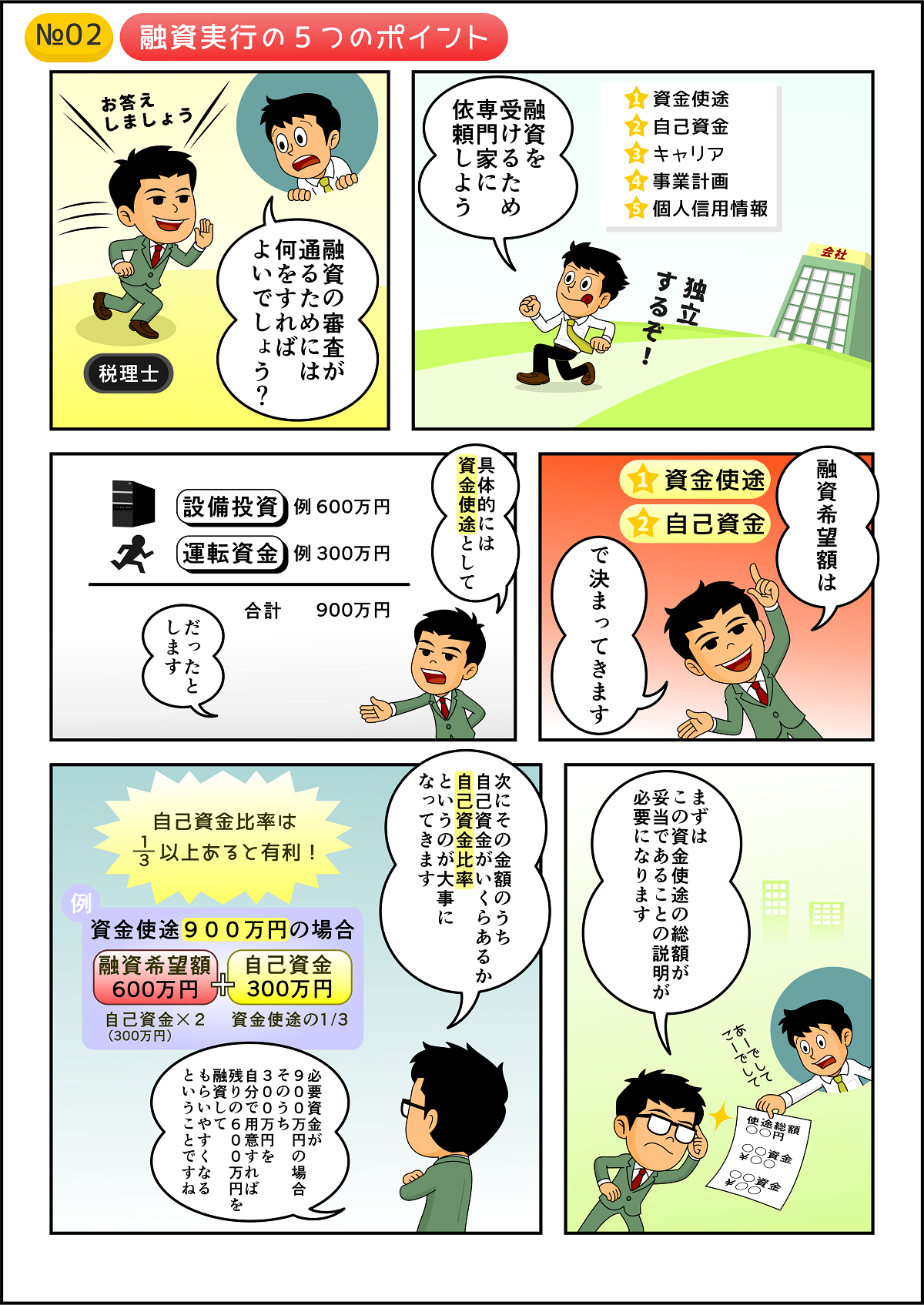

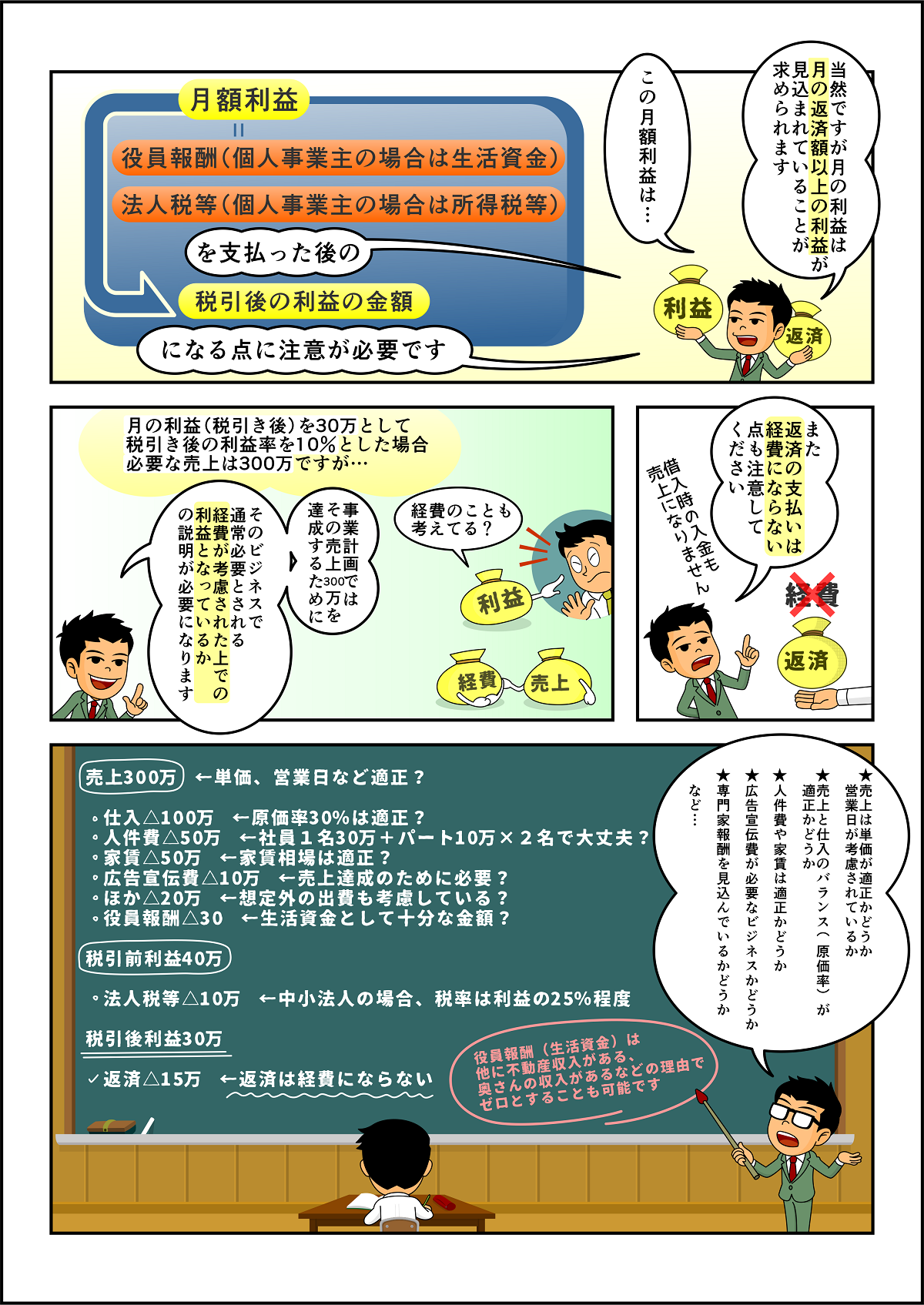

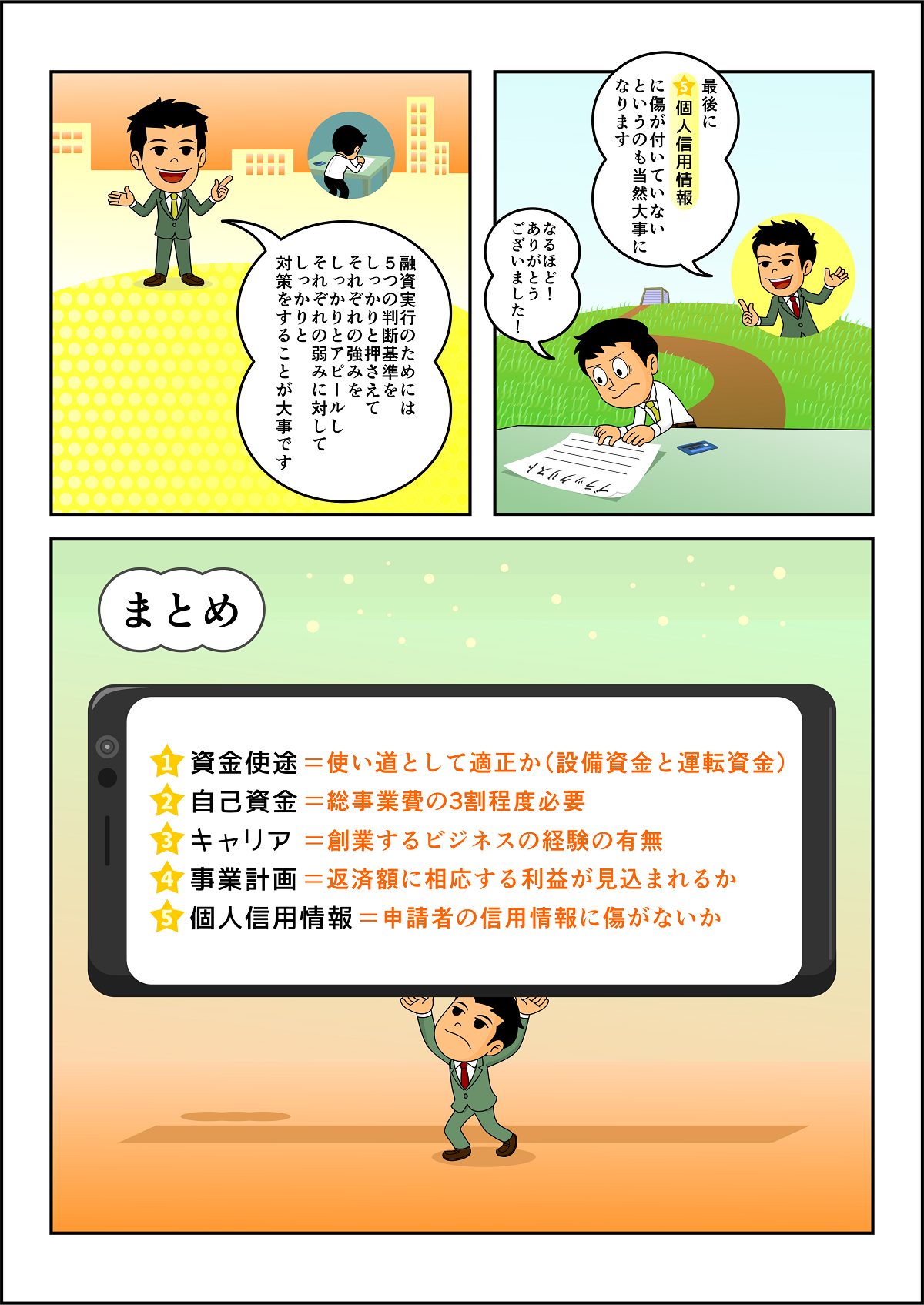

必ず押さえるべき融資実行の5つのポイントとは?

動画で解説 No.3

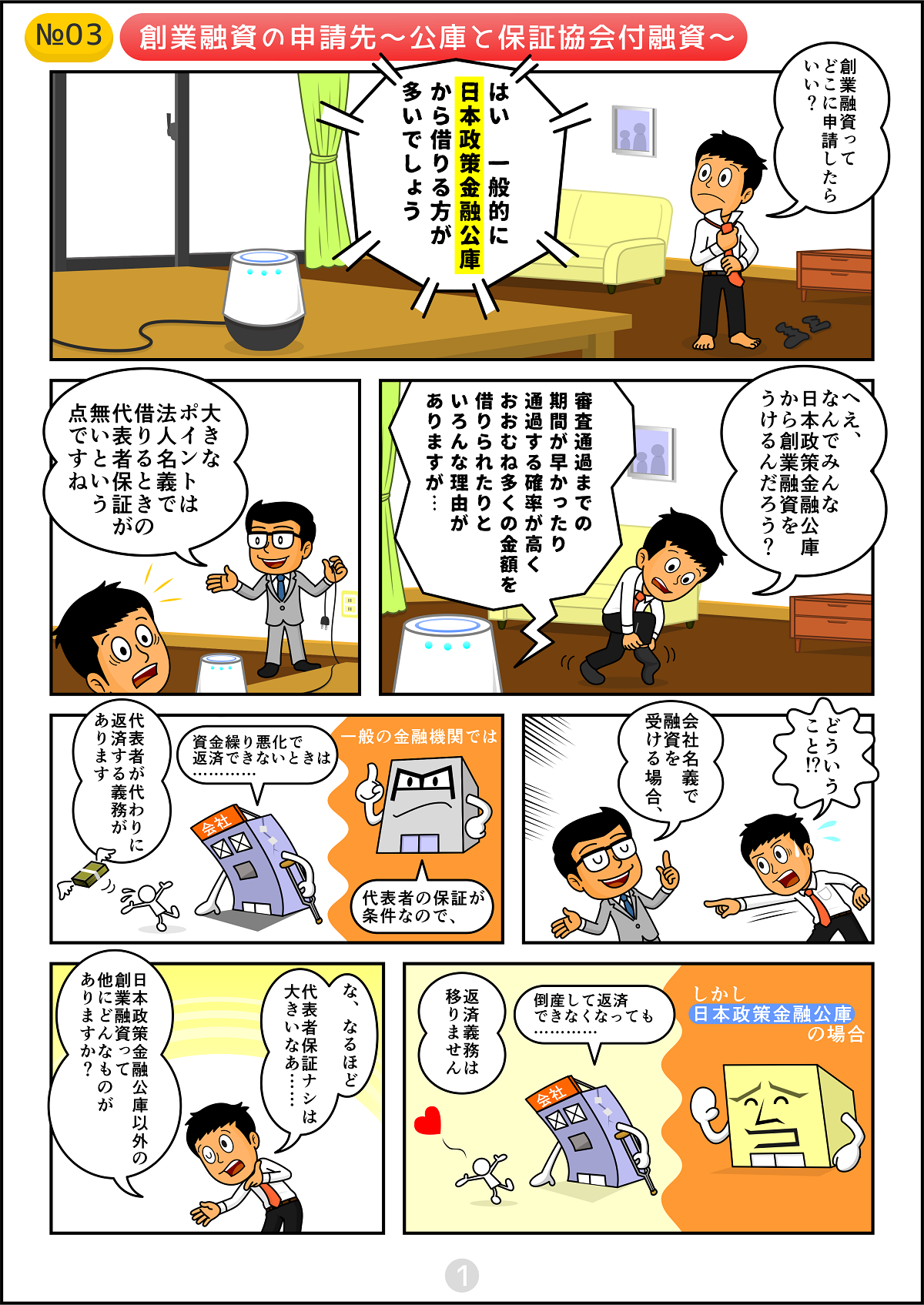

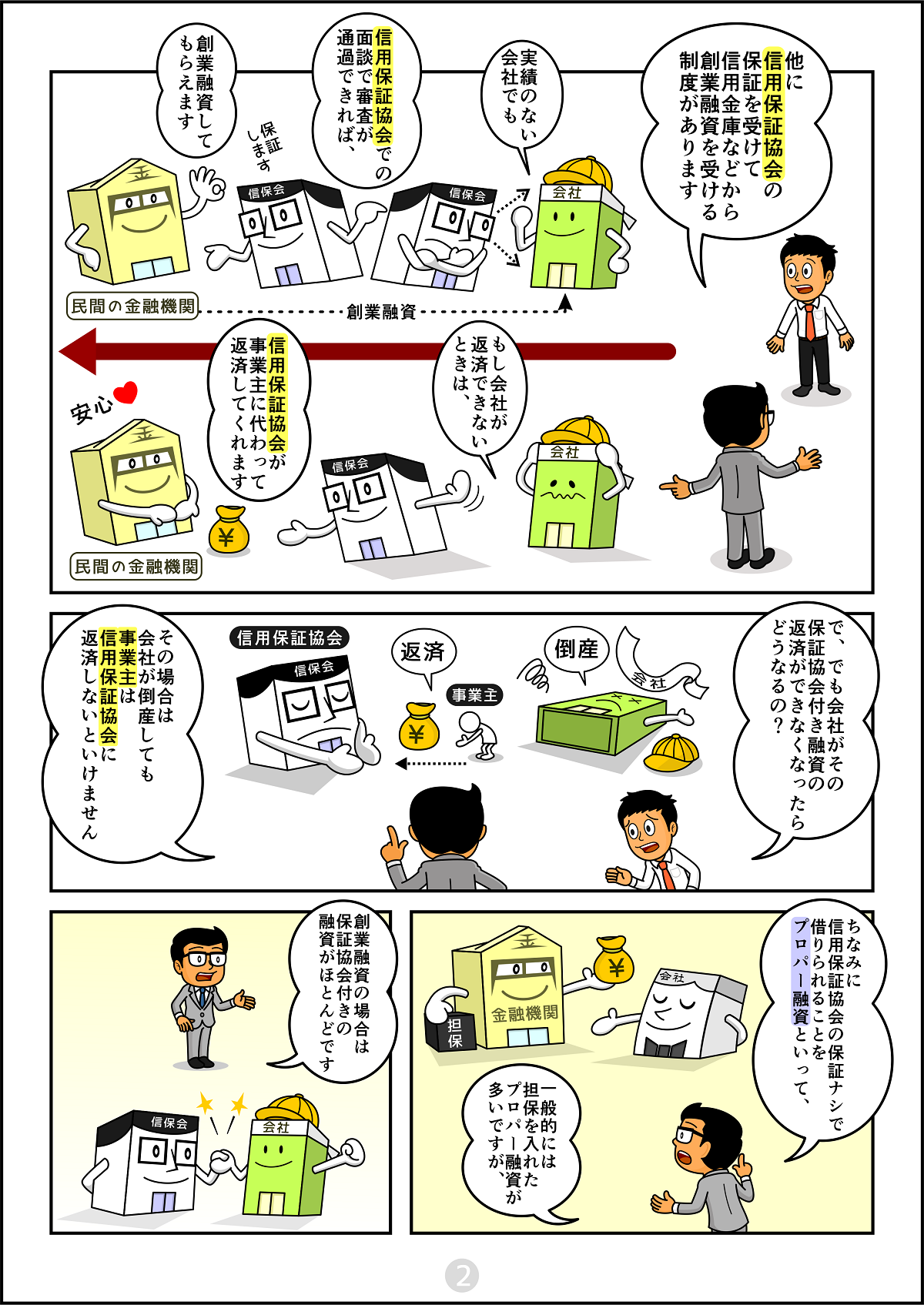

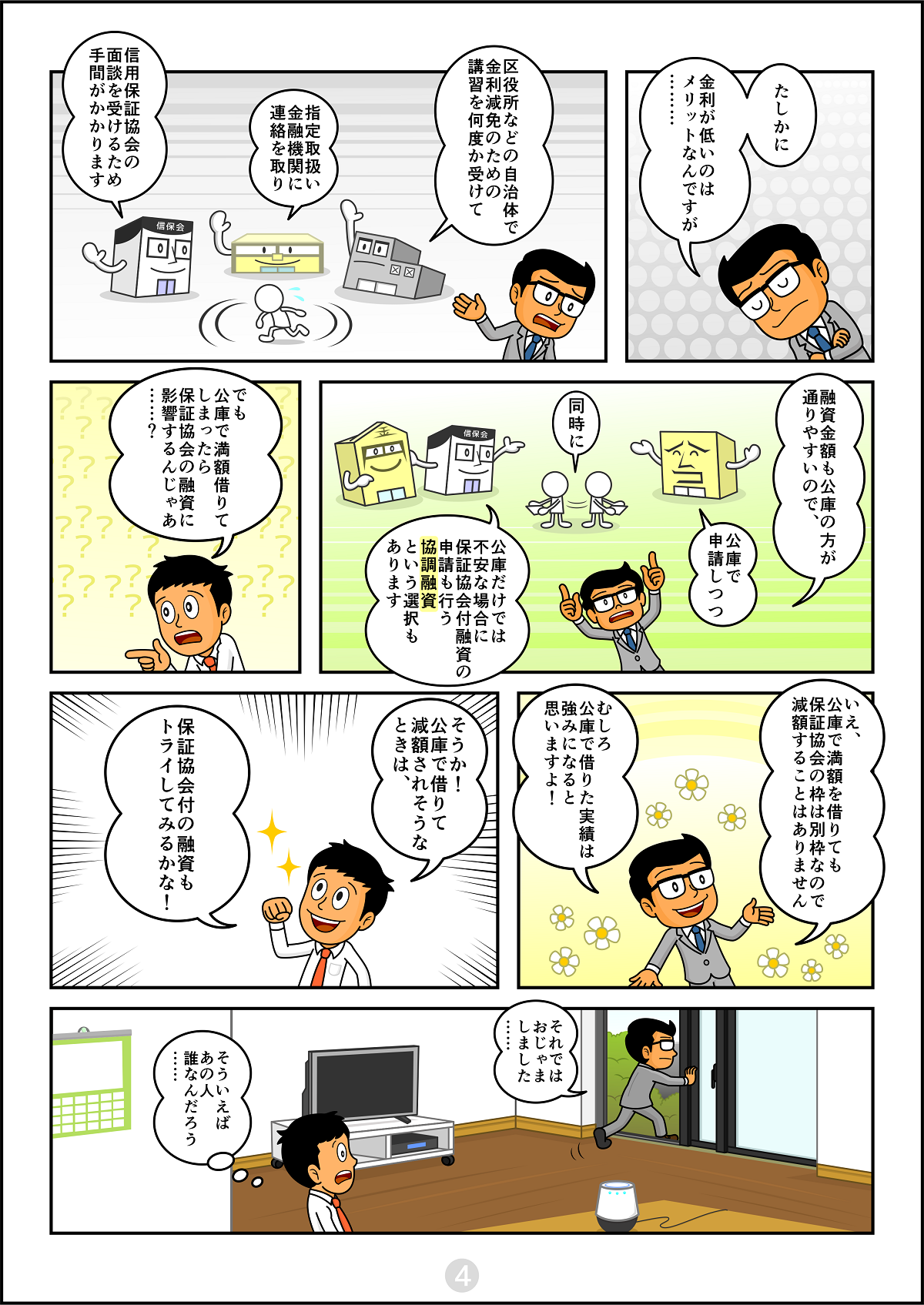

創業融資は日本政策金融公庫がいい理由とは?

漫画

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 サン共同税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE