港区を中心に東京23区での起業・創業を支援する会計事務所、港区起業支援センターです。(港区起業支援センターはサン共同税理士法人・サン共同社会保険労務士法人の青山オフィスのスタートアップ部門が中心となった税理士・社会保険労務士・司法書士メンバーで運営しています。)

今日のテーマは節税・融資で失敗しない会社設立登記事項とは?です。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

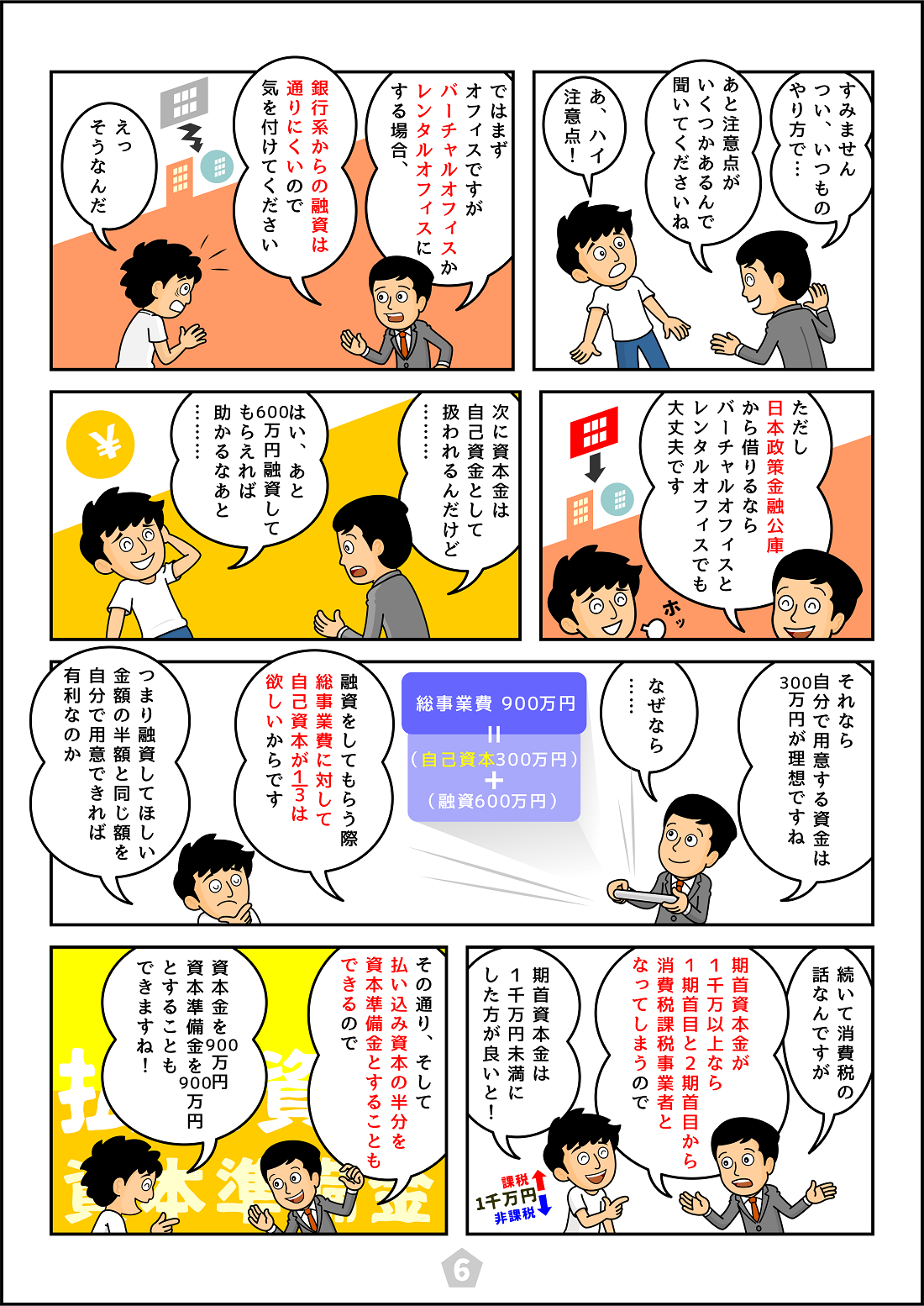

会社を設立することにしました!登記簿(履歴事項証明書)に記載する内容を決めたいのですが注意点はありますか?

登記事項によって、税務の節税、融資の実行、銀行口座の開設、などに影響が出てきますので、それぞれ不利にならないように会社設立を進める必要があります。

起業家

起業家いろいろ影響あるんですね。もし間違った内容で申請してしまった場合、変更はできますか?

変更はできますが、設立後に登記を変更すると費用(登録免許税と専門家やシステム利用などの手数料)もかかってしまいます。

起業家

起業家知っておけばよかったということがたくさんありそうですね。

はい。設立後に色々な失敗をされた方の登記を見てきているので、失敗しないためにも下記内容を参考に登記を進めてもらえればと思います。

目次

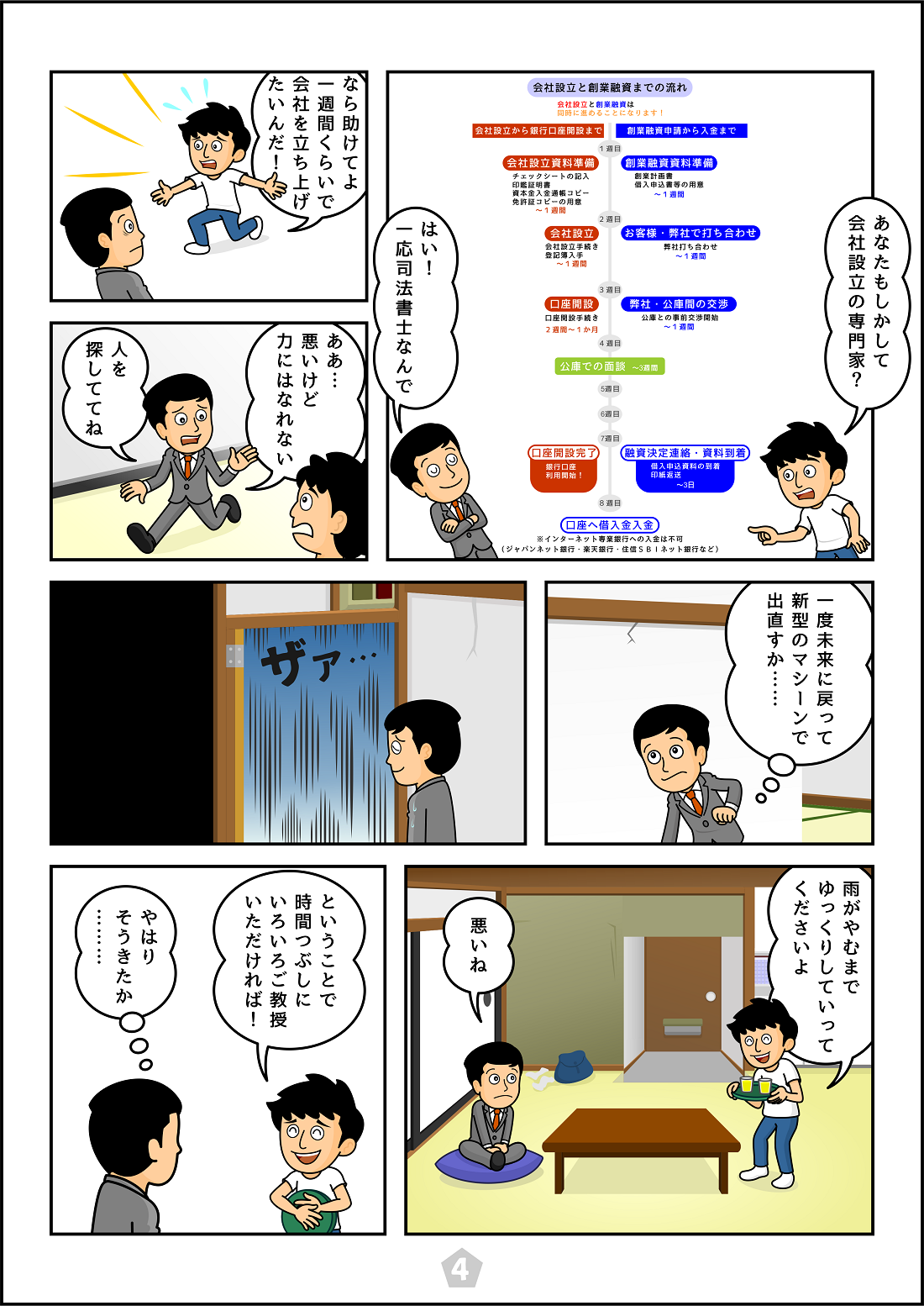

会社設立までの道のり

会社を設立するには、定款の作成、株主の確定後、機関を具備していきます。そして最後に設立の登記をすることで成立します。会社の設立に登記は必須であり、それまでの手続きの締めくくりとなります。

会社設立の第一段階である定款の作成では会社の様々な規則を定めていきます。

登記をするにも添付書面として必ず用意しなくてはならないものです。しかし定款は公証人の認証によって効力を生じるため、認証を受けた定款を添付書類として用意します。

ここでは株式会社の設立について説明していますが、持分会社であれば定款の認証が必要ないなど、設立までの手順も比較的簡素になるという特徴があります。

定款で必須の記載事項には「目的」「商号」「本店の所在地」など、登記に記載する内容と被っているものもあり、定款と登記とで内容に差異が生じないようにしましょう。

また定款に認証制度があるように、登記にも不備があれば登記官による却下が起こり得ます。ただしこの不備が補正できる場合には、登記官が定めた期間内に補正することで却下を避けることができます。

登記の効果

登記は会社と取引をする第三者に会社情報を公示するという目的のもと定められた制度です。

取引を安全に行うために重要な事項を知らせているのであり、逆に、登記をしていればこれをもって第三者に主張することができます。

つまり何か問題が生じたとき、第三者が登記をしている内容について知らなかったということを言い訳にできないという意味になります。

しかし第三者に正当な事由がある場合や、登記の内容が間違っている場合には対抗できません。

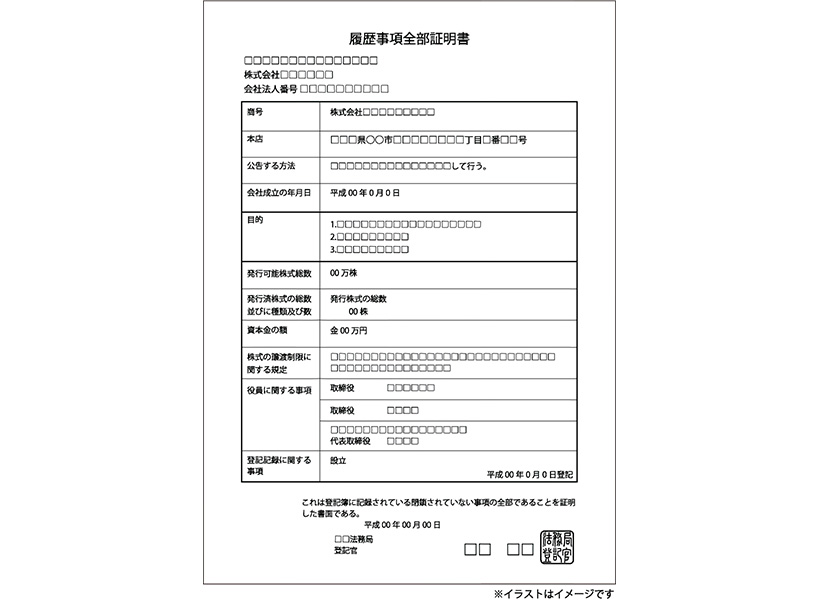

会社設立時の登記事項

登記事項は株式や機関設計によって変わってきます。主な内容としては以下のようなものがあります。

1.商号

「商号」は会社名となり、最初か最後に株式会社という文字は入れなければならないなど、ルールがあります。認められない文字などもありますので難しい文字を使用される場合は事前に確認をしておくとよいかと思います。

2.本店及び支店の所在場所

「本店及び支店の所在場所」については定款に定める「本店の所在地」とは異なっていてもかまいません。定款に記載する所在地では〇〇市などといった行政区画まででも有効だからです。これに対して登記事項である所在地とは、番地など、最後まで記載しなくてはなりません。

パターンとしては大きく分けて3パターンあると思います。

①自宅(持家)

②賃貸・テナント

③レンタルオフィス・バーチャルオフィス

①自宅(持ち家)

自宅(持ち家)の場合で事務所家賃を経費とすると所有者側に不動産収入が発生するという論点があるので一般的には持ち家の場合は法人側で経費にしないケースが多いです。自宅開業の場合は、郵送物が自宅に届くという点と賃貸の場合は大家さんが自宅開業を認めていないことがあり退去させられてしまう可能性があるのでその点を注意してください。

②賃貸・テナント

店舗型ビジネスなどで実際の店舗・オフィスがある場合はこちらを本店とした方がよいかと思います。もし店舗・オフィスがすぐに移転する場合は再度本店移転登記をしないといけない点に注意してください。

③レンタルオフィス・バーチャルオフィス

もしご自宅開業が難しく店舗・オフィスもない場合は、一般的にはレンタルオフィス・バーチャルオフィス・ご実家などとする方法があります。レンタルオフィス・バーチャルオフィスを本店とし登記される方は数多くおりますし、人気エリアを選定すれば営業上のメリットなどもあると思います。

レンタルオフィス・バーチャルオフィスの注意点としては、創業融資や銀行口座開設に影響があることがあります。

創業融資を受ける場合、日本政策金融公庫は本店がレンタルオフィス・バーチャルオフィスで問題はないのですが、信用金庫などからの創業融資がほぼ認められません。日本政策金融公庫だけではなく、保証協会付きの制度融資を検討される場合にはレンタルオフィス・バーチャルオフィスは避ける必要があります。

銀行口座開設も信用金庫系は開設ができないケースがほとんどです。

詳しくは下記コラムをご覧ください。

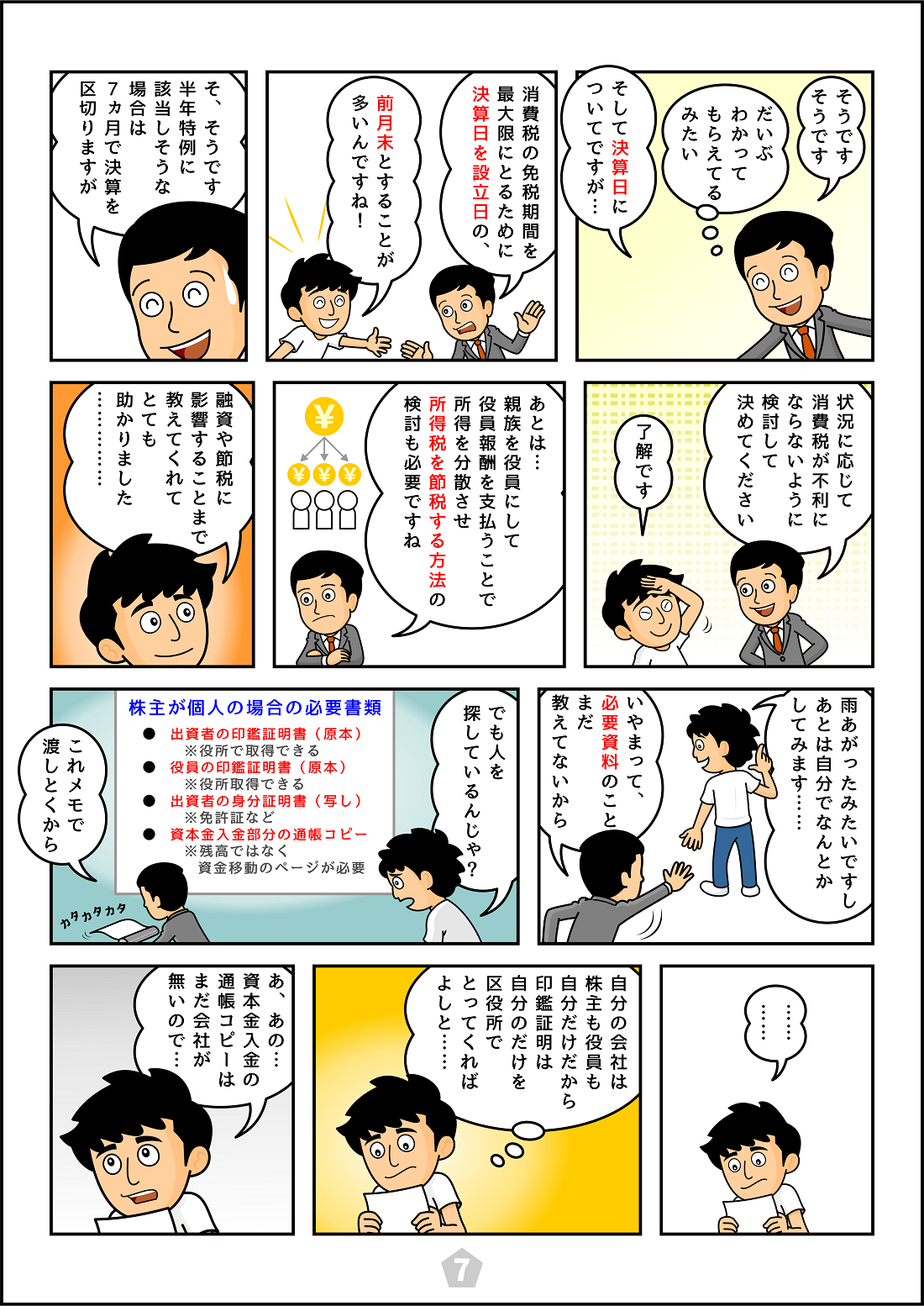

3.公告する方法

株式会社は決算公告をする義務があります。一般的には通常こちらは特に影響ありません。原則は官報ですので官報でよいかと思います。

4.会社設立の年月日

法人の設立年月日は人間でいう誕生日です。設立年月日は誕生日のように色々なシーンで日付を記載したりするので覚えやすい日とするのがお勧めです。大安とする方もいますが、誕生日、記念日などとする方もいます。

5.目的

「目的」は会社がどのような事業をしていくのか記載することになり、定款に記載していない内容は書かないようにしましょう。税務的には事業に関連する経費と説明する関係上、経費に関する事業を記載することが実務的には多いです。

人材派遣、人材紹介、保険代理店などビジネスによっては目的に記載がないと資格が取得できないケースがあるので今後取得するライセンス関連を整理しておく必要があります。

また、創業融資を受ける場合、目的が少なすぎたり多すぎたりすると審査が通りにくくなると言われておりますので注意が必要です。

6.発行可能株式数

公開会社は、設立時発行株式数の4倍までが上限となりますが通常は非公開会社ですので影響はありません。一般的な目安としては設立時発行株式数の4倍か資本金1,000万円分です。

7.資本金の額

資本金は出資された財産のことであり、会社の信頼度を表す指標でもあります。資本金は色々と論点がありますが、一般的なポイントは下記となります。

①創業融資の自己資金

創業融資では資本金は自己資金扱いとなりますので、創業融資を検討される場合には資本金を多くしてく必要があります。創業融資に関する自己資金の目安としては事業に必要な金額の1/3以上が自己資金、残りを創業融資として申請しますので、できれば資本金としては借入希望額の半額は欲しいです。

>> 参考:「No2 漫画でわかる!必ず押さえるべき融資実行の5つのポイントとは?」

②消費税の課税事業者判定

期首資本金が1千万円以上となりますと1期目から消費税の課税事業者(原則消費税を納めないといけない会社)となりますので、設立時の資本金は1千万円未満をお勧めします。

なお、期首資本金が1千万円ですので、設立日の翌日に増資して資本金1千万以上であればこの特例規定を回避することができます。また資本金基準ですので、払い込み資本の半額までを資本準備金とすることでも回避することができます。

また、資本金1千万以上の課税事業者の特例は基準期間(その期の2年前の期間)がない場合の特例ですので、原則的には3期目は適用がなく1期目と2期目だけの特例判定となる点がよく間違いやすいところになります。

>> 参考: 節税事例(消費税「Q3設立(起業)してから最初2年間は免税にならない例外とはどのような場合ですか?」)

(参考)課税事業者の選択

輸出事業を行う、多額の設備投資を行う予定、多額の赤字見込み、などの理由でお客様から預かる消費税より支払う消費税の方が多い場合は消費税の還付が受けられますので課税事業者を選択する必要があります。

>> 参考: 節税事例(消費税「Q5消費税の還付が受けられるケースがあると聞きましたがどのような場合ですか?」)

③住民税の均等割

期末の資本金等の額が1千万円超となると、一般的に年間7万円の均等割が年間18万となる点に注意が必要です。こちらは消費税と違い、期末時点の判定となり、また、資本準備金を含む金額となります。

なお、資本金1億円超過となると法人税上で中小企業者等や中小法人等となるかどうかの判定、事業税上は外形標準課税の適用対象会社となるか、などいった論点がございます。

事業に関わるいくつかの税額が資本金額に応じて変動するため、特に1000万円未満であるかどうか、1億円以下であるかどうかという点に着目しましょう。

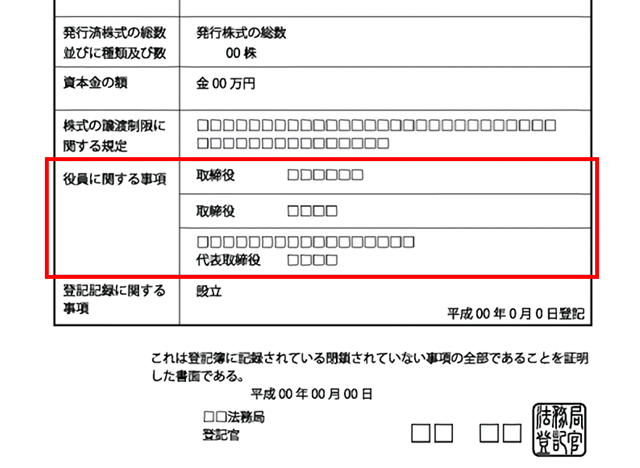

8.役員(代表取締役の氏名及び住所)

代表取締役は自宅住所が登記事項となってしまうという点に注意が必要です。女性の方やご家族がいる方で自宅を公開したくない方は別の住所を本店とする方もいます。通常の取締役(役員)は住所の記載はありません。

9.その他

必要に応じて株券発行会社であること、取締役会設置会社であること等の旨を記載することになります。株券は原則発行しないものとされていますが、発行をするのであれば定款および登記に記載する必要があります。

その他発行済株式の総数やその種類、役員等の責任の免除についても定款の定めをしていれば記載します。

また、登記に際して添付書類が必要になってきます。すでに説明した定款は添付書類として必須です。

他に、現物出資がある場合に「資本金の額が会社法及び会社計算規則に従って計上されたことを証する書面」を添付するなど、内容に合わせて用意するものが変わってきます。

登記事項につき、証拠が求められるような内容についてはその証明書類が必要になるというように考えておきましょう。

登記内容はのちに変更することも可能ですが、費用がかかることも忘れてはいけません。

商号や目的、発行可能株式総数の変更などにかかる登録免許税は3万円です。

これらをまとめて変更すれば3万円で済みますが、別々の時期に変更を繰り返しているとそのたびに3万円がかかってしまい費用がかさんでしまいます。

なお、決算月は定款に記載しますが、登記事項ではないので、定款の議事録で変更することができます。

税務上は決算月の変更が節税の大きなポイントになるケースが多いので税務上は決算月は非常に重要になってきます。

>> 参考: 節税事例(消費税「Q4事業年度変更による消費税の節税(免税期間の最大化)とは?」)

まとめ

登記事項はほとんど定款に記載されてあるものです。

そのため定款を作成した段階で登記事項について新たに考える必要はあまりないとも言えます。

しかし定款に記載した内容と差異がないようにすることや、定款の定めによって効力を発揮するものでかつ登記事項とされている内容について、記載漏れがないように注意しましょう。

会社設立登記に関するよくある質問

会社を設立するには?

会社を設立するには、定款の作成、株主の確定後、機関を具備していきます。そして最後に設立の登記をすることで成立します。会社の設立に登記は必須であり、それまでの手続きの締めくくりとなります。

登記による効果

登記は会社と取引をする第三者に会社情報を公示するという目的のもと定められた制度です。

取引を安全に行うために重要な事項を知らせているのであり、逆に、登記をしていればこれをもって第三者に主張することができます。

創業融資の自己資金について

創業融資では資本金は自己資金扱いとなりますので、創業融資を検討される場合には資本金を多くしてく必要があります。創業融資に関する自己資金の目安としては事業に必要な金額の1/3以上が自己資金、残りを創業融資として申請しますので、できれば資本金としては借入希望額の半額は欲しいです。

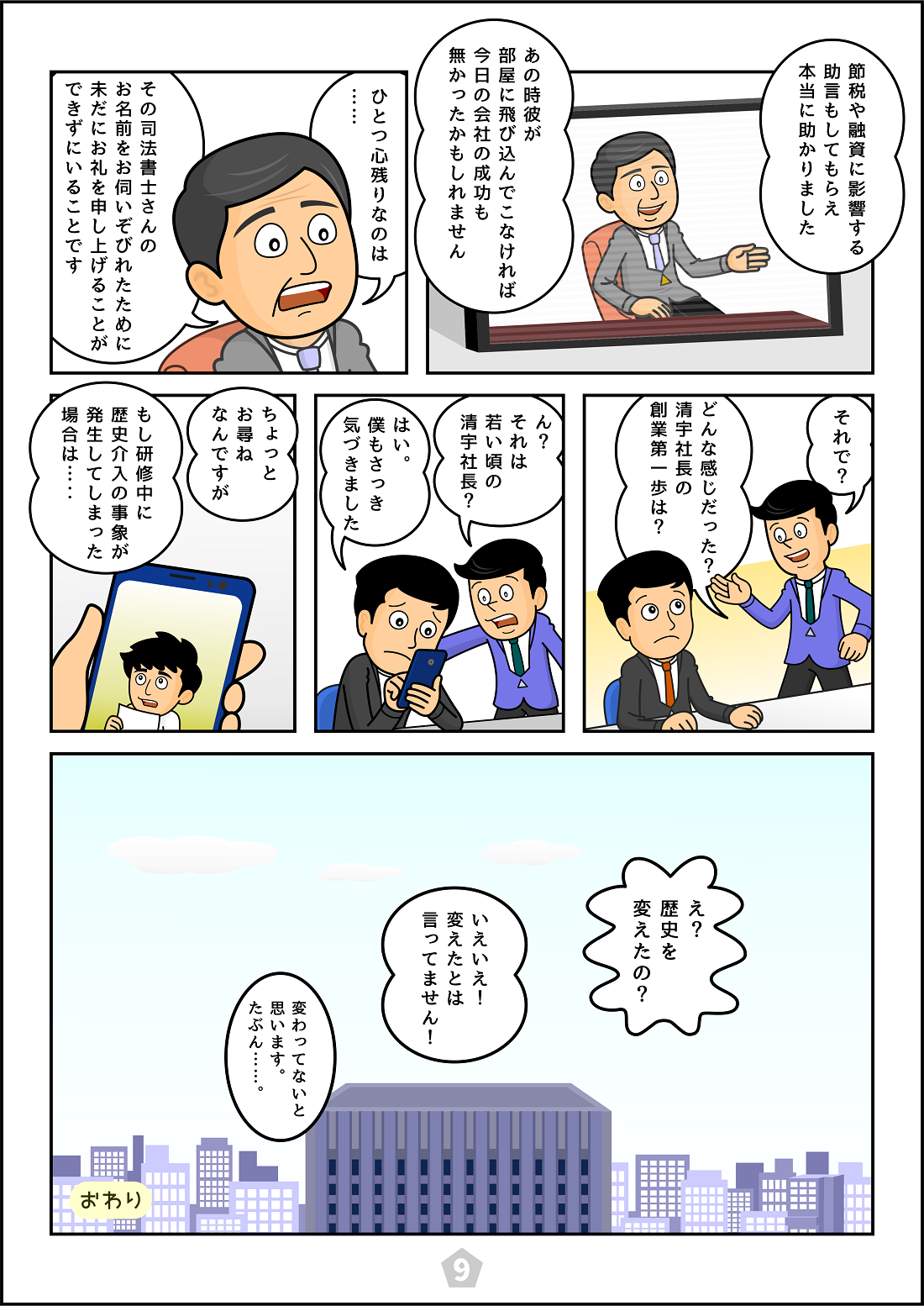

漫画

―――――――――――――――――――――

参考:

http://houmukyoku.moj.go.jp/homu/COMMERCE_11-1.html

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7191.htm

税理士登録:2007年

税理士登録番号:107222

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 sankyodo税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE