しかしそのような「やっつけ仕事」では、しっかり節税できているのか不安です。また、過少申告のリスクもあります。その不安を解消する手段のひとつに、確定申告事務、経理業務、記帳などを一括して税理士事務所に任せる方法があります。

この「確定申告の丸投げ」は、個人事業主が自分で確定申告をするのと比べて、どのようなメリットとデメリットがあるのでしょうか。

目次

経理を苦手とする個人事業主が多い理由

会社での経理業務の経験がないと、独立して個人事業主になってから確定申告事務に苦労します。日商簿記3級を持っていても経理実務を経験していないと、なかなか苦手意識は払拭できません。

さらに経理未経験者は、経理用語が暗号のように感じられて、勉強する意欲がわかないでしょう。そのため個人事業主の多くは、確定申告事務や経理業務を学ばず独立開業してしまい、毎年冬に頭を抱えてしまうのです。

経理業務をいい加減に済ますわけにはいかない理由

確定申告事務や経理業務を、うろ覚えの知識やネットの無料情報だけで取りかかろうとすると、ほぼ確実に間違います。

個人事業主が確定申告事務と経理業務をいい加減に済ませてしまうと、

・節税できない

・過少申告

のいずれかに陥ってしまう可能性があります。

節税できていないということは、本業の利益が減るのと同じ意味があります。例えば、粗利50%の個人事業主が税金を3万円多く払いすぎると、利益が3万円減るのと同じなので、6万円分の仕事をただ働きしたことになります。

税務署は、節税できるはずなのにしていない確定申告書を受け取っても「節税できますよ」とは教えてくれません。

そしてより深刻なのは過少申告のほうです。故意の過少申告は脱税になってしまいます。重加算税という罰が科されるだけでなく、社会的な信用を失いお金に換算できない大きな損失を被ることになります。

過少申告は税務調査という税務署の調査によって発覚します。税務調査はある日突然、個人事業主に連絡が来て実施されます。確定申告を10年以上してきた個人事業主のところに税務調査が入ることもあります。つまり税務署に確定申告書が受理されることは「正しい申告をしていることの証拠」にはならないのです。

税務署は確定申告書を受理してから内容を詳細に分析するのです。

自分で経理業務を行うデメリット

自分で確定申告を行う個人事業主は、正しい確定申告を行うために、できれば週1回、少なくても月1回は経理業務を行ったほうがいいでしょう。

しかし個人事業主が本気で経理業務を手がけることで、本業がおろそかになってしまう可能性があります。

経理業務に時間を取られるので、営業時間や本業時間が少なくなってしまいます。

さらに、個人事業主が経理業務を行うと、節税や経費削減を強く意識するようになります。それはいいことでもあるのですが、事業拡大の足かせになることもあります。なぜなら、ビジネスを大きくするために経費をたくさん使ったほうがいいときがあるからです。

自分で確定申告をするメリット

確定申告事務や経理業務を税理士事務所に依頼するのではなく、個人事業主が自分でやるメリットもあります。

65万円の特別控除が受けられる青色申告をするには、

・複式簿記での記帳

・決算書の作成

などが必要なので、自力で確定申告することで経理スキルが身につきます。

さらに経理業務を続けると節約志向が自然と身につくので、無駄な経費を使わなくなるかもしれません。それは堅実経営につながります。ただこのメリットは、「積極投資に慎重になる」というデメリットと表裏の関係にあります。

また、自分で経理業務を行うので、税理士に支払う報酬額を浮かすことができます。

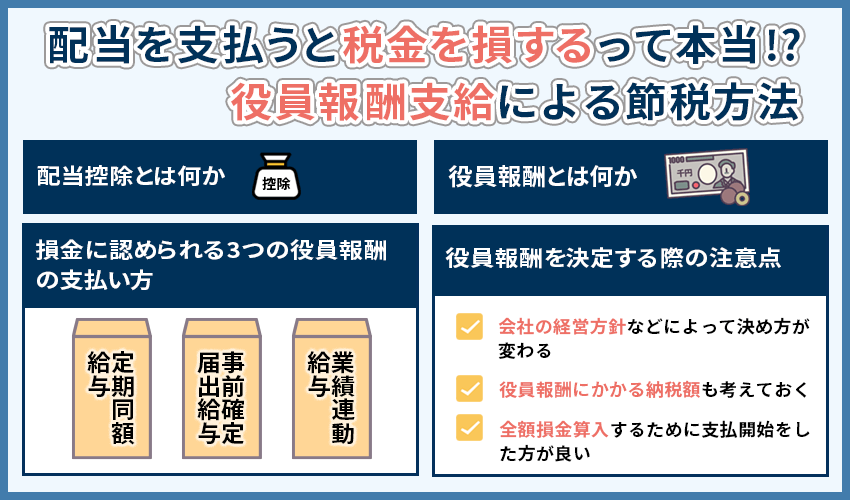

確定申告を税理士に丸投げするメリット

確定申告事務と経理業務を税理士事務所に丸投げする最大のメリットは、正しく適切な確定申告が行えることです。節税できるところはしっかり節税しながら、過少申告にならない申告ができます。

それによって税務調査を心配する必要がなくなります。

また、確定申告事務を税理士事務所に任せるということは、日々の経理業務も依頼することになるので、個人事業主は営業と本業に集中することができます。

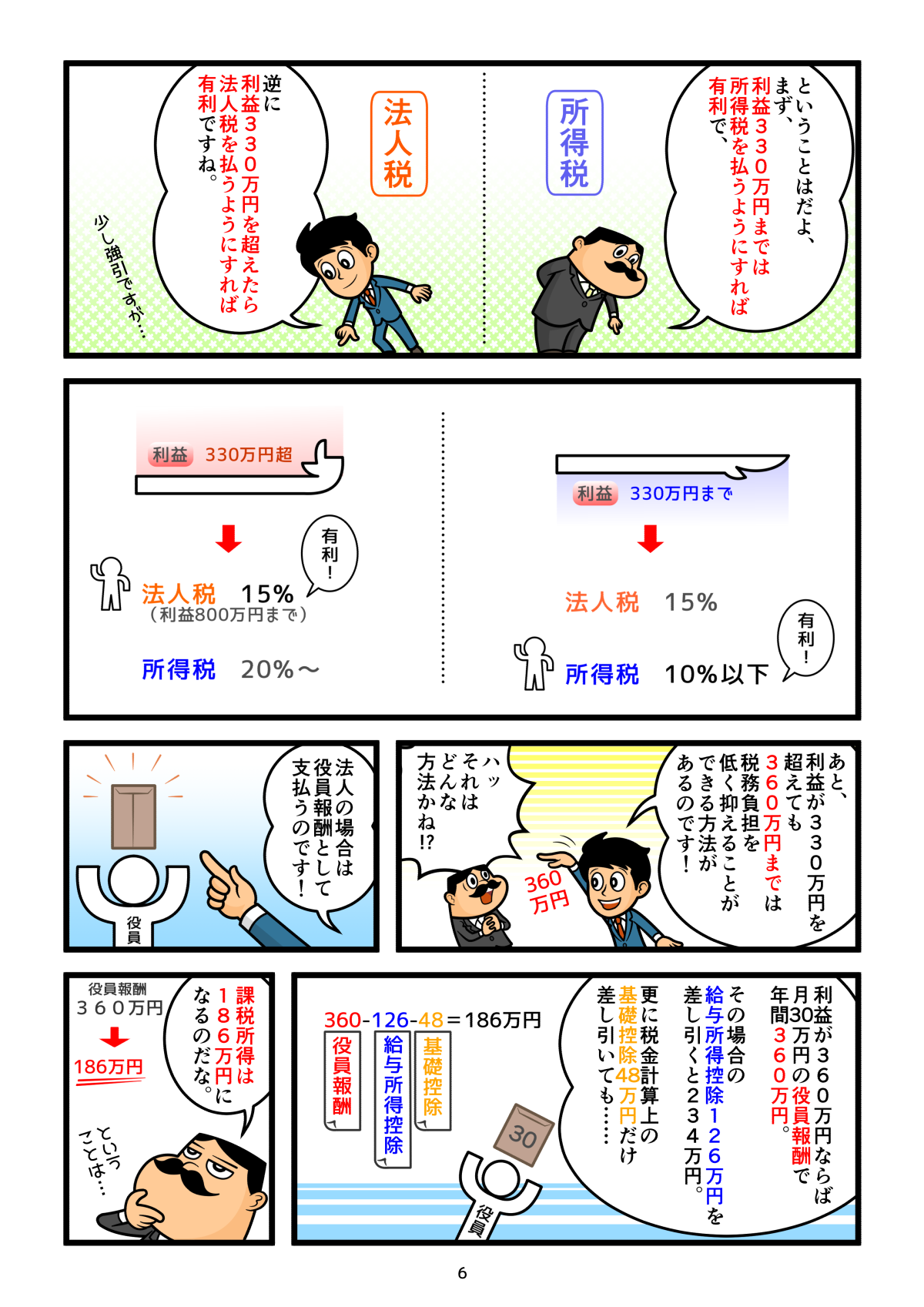

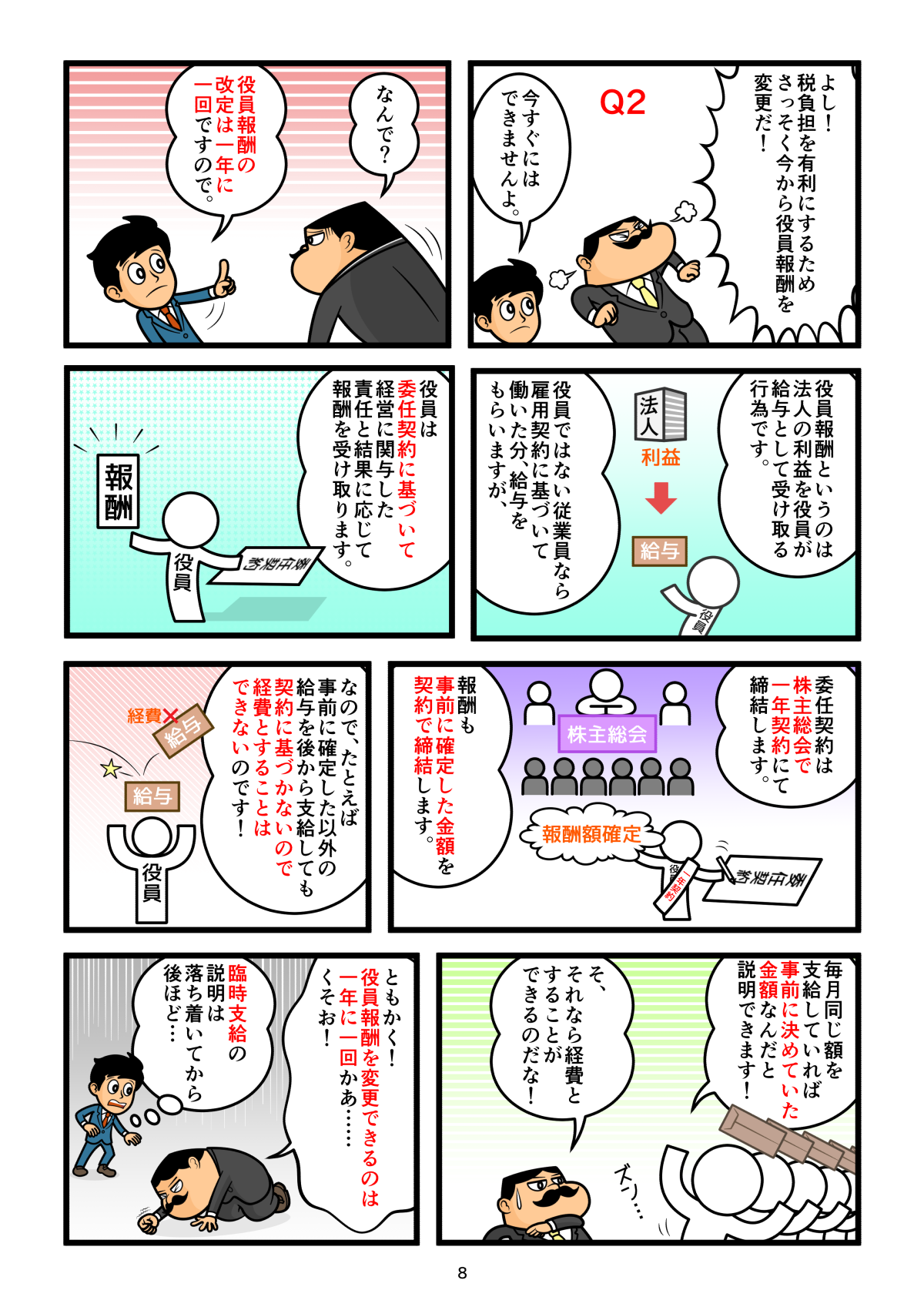

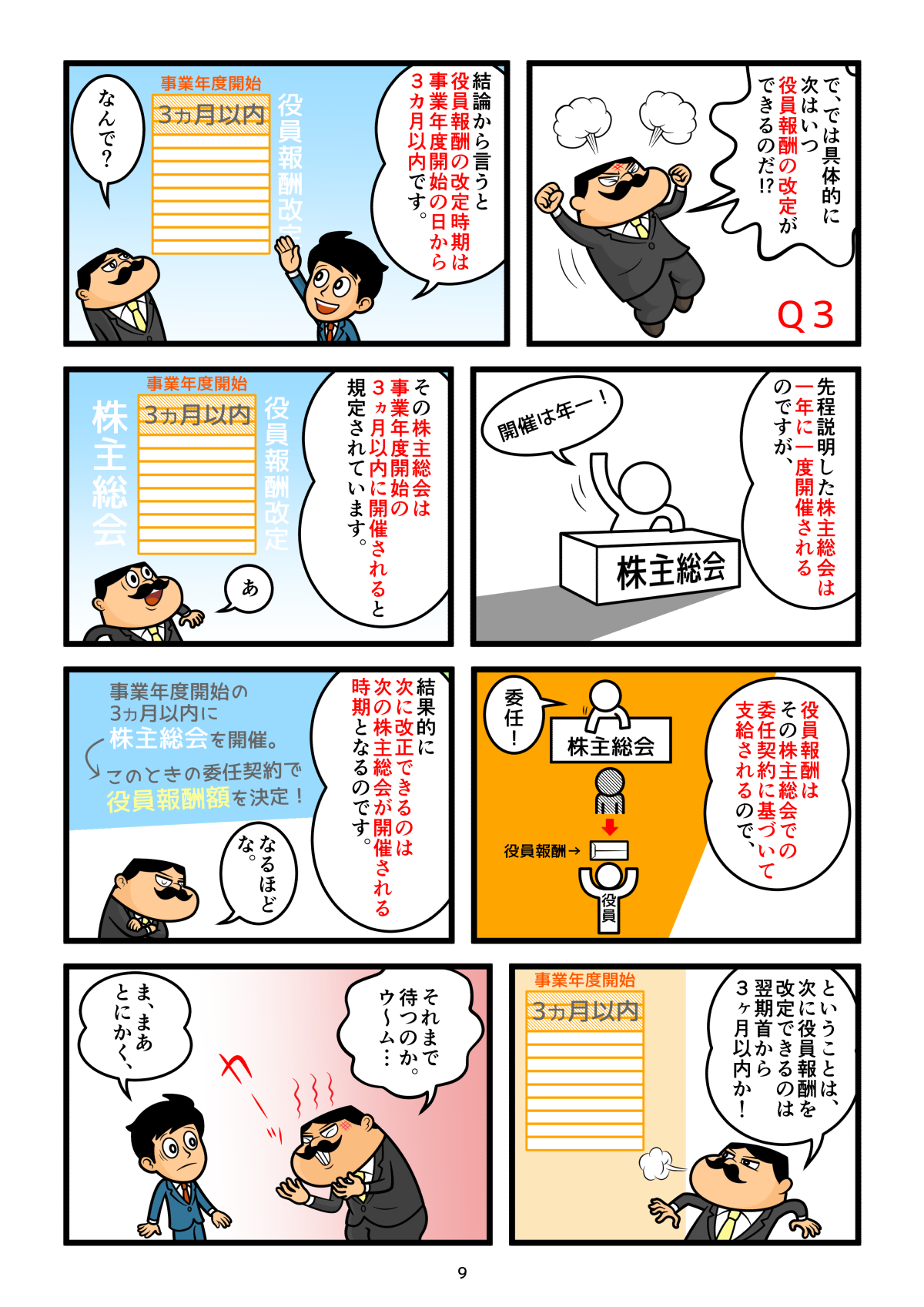

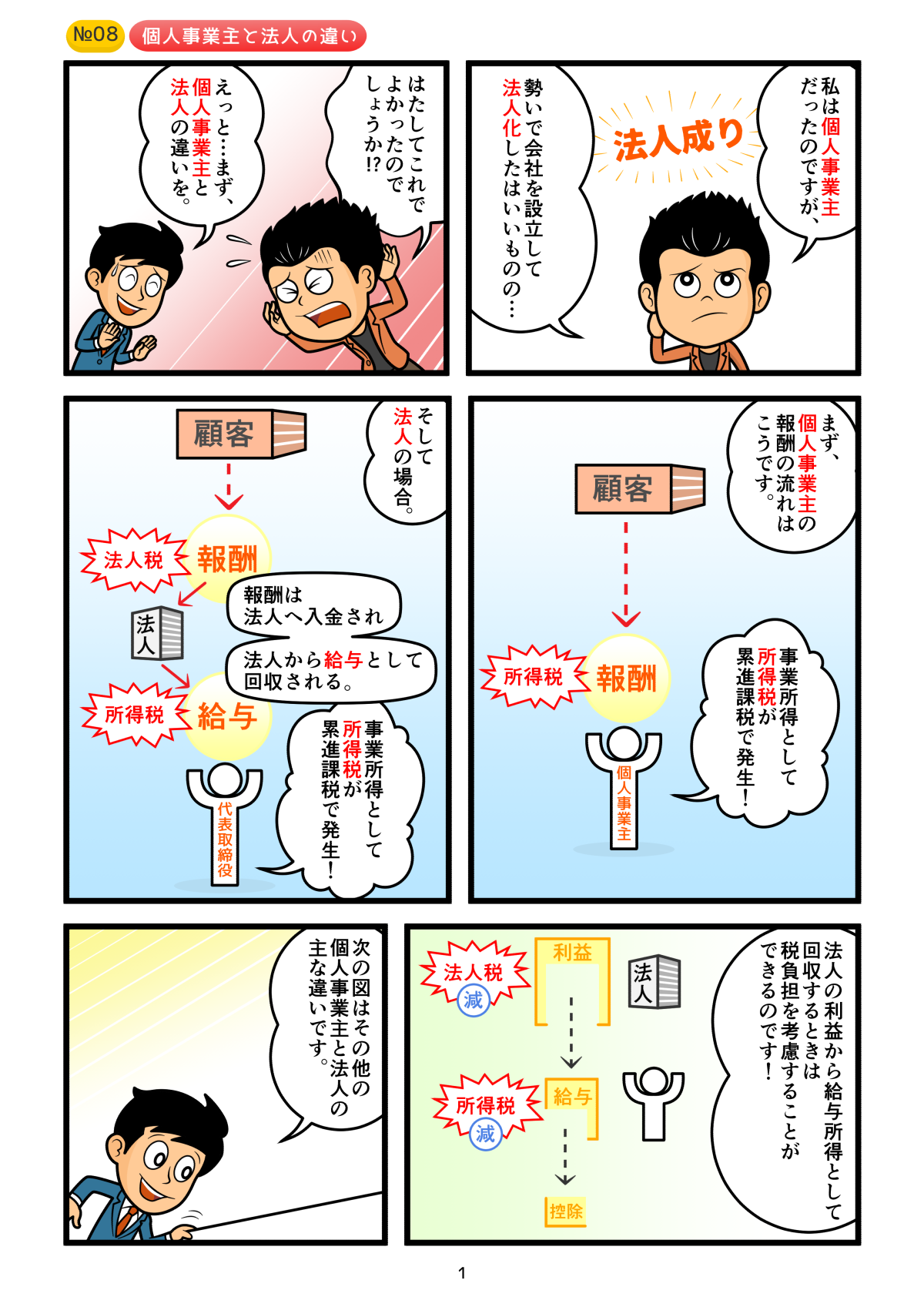

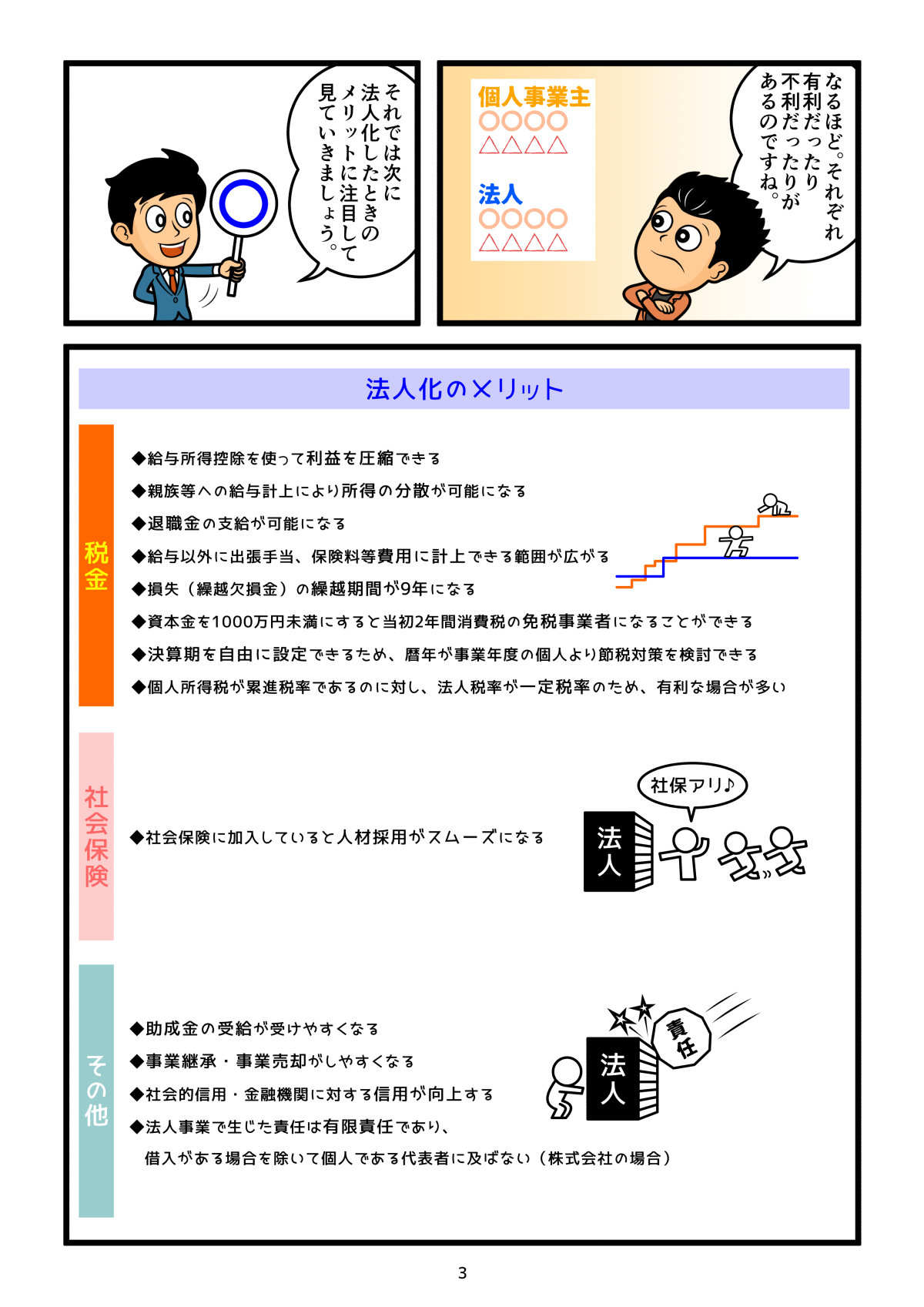

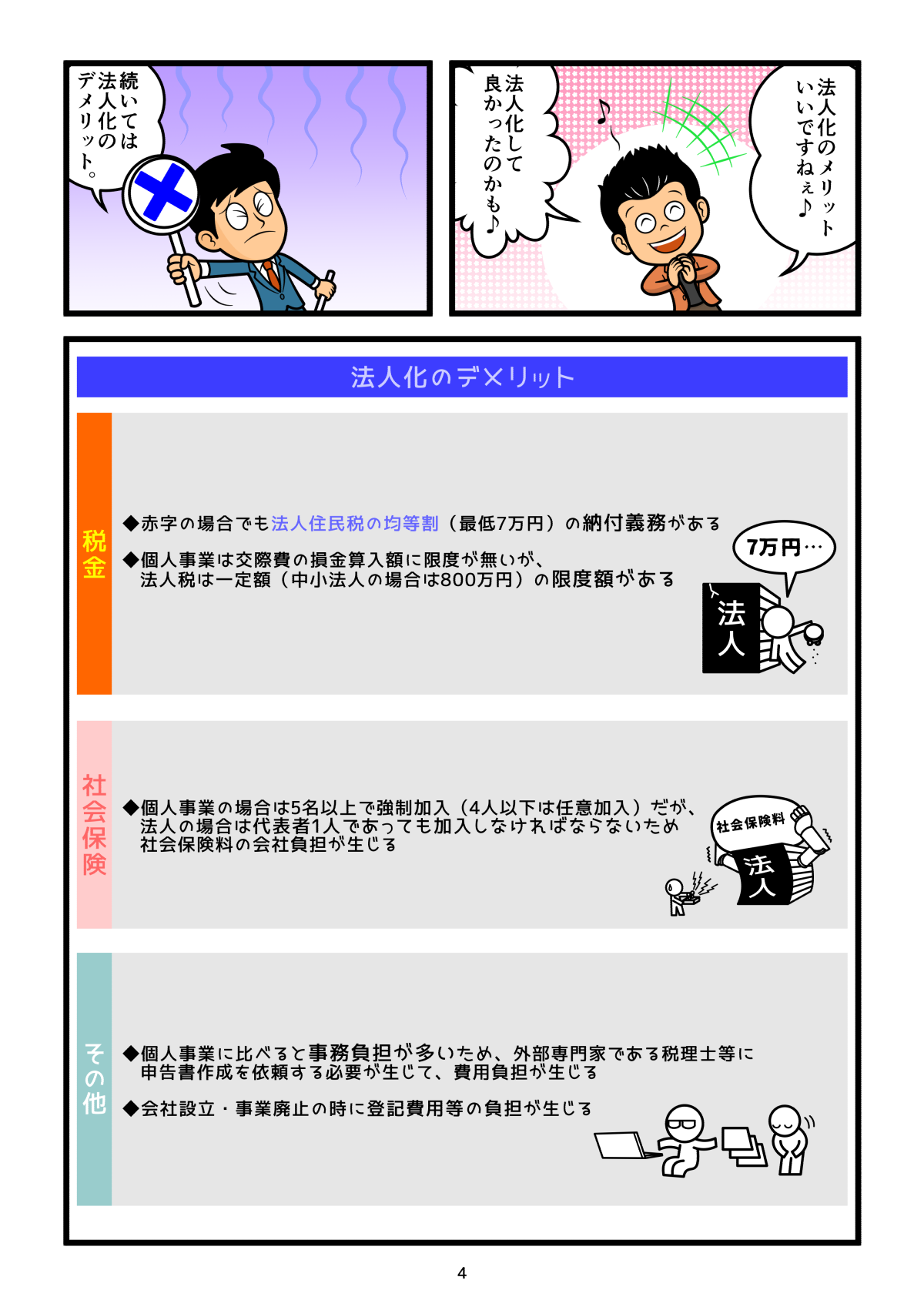

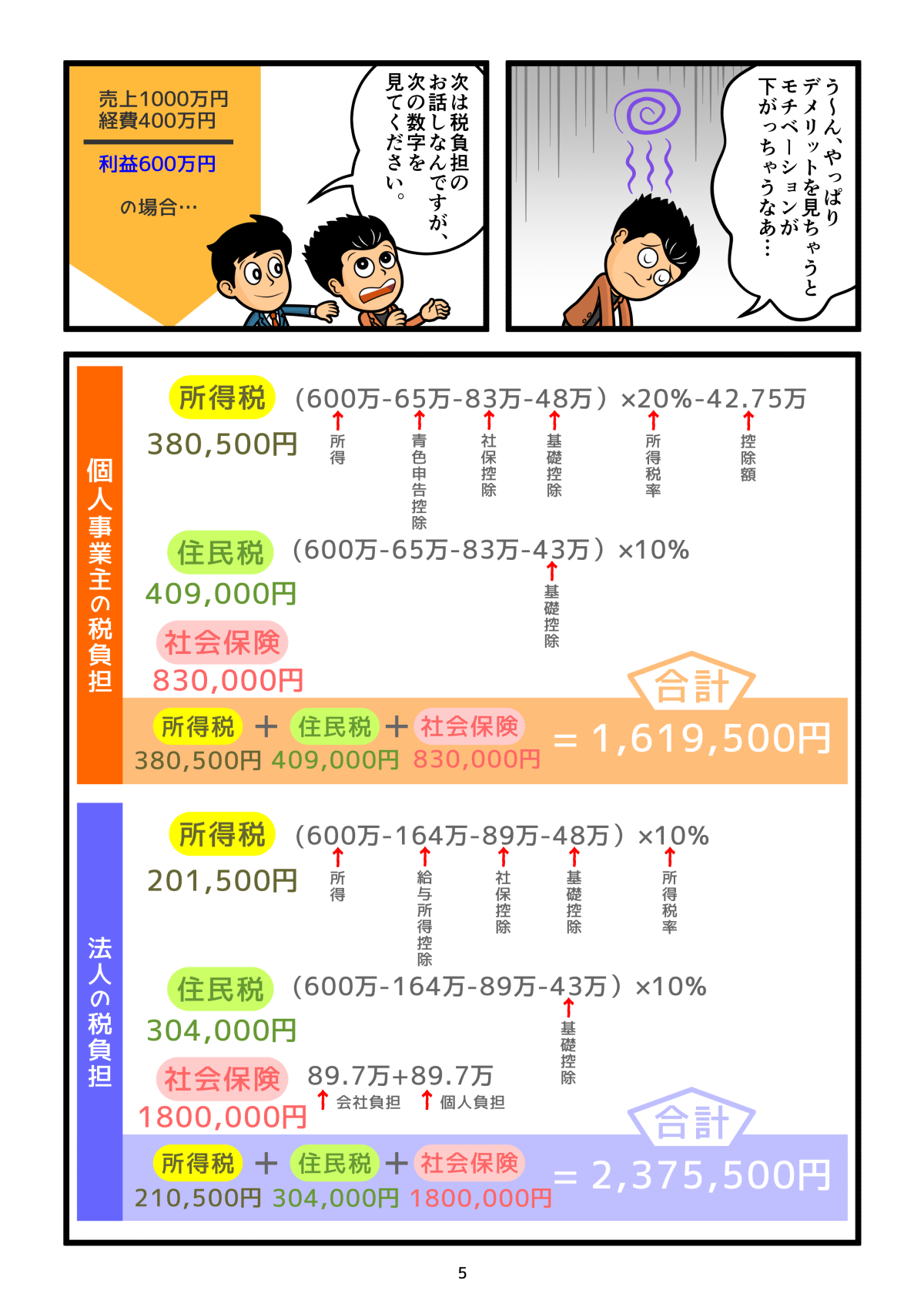

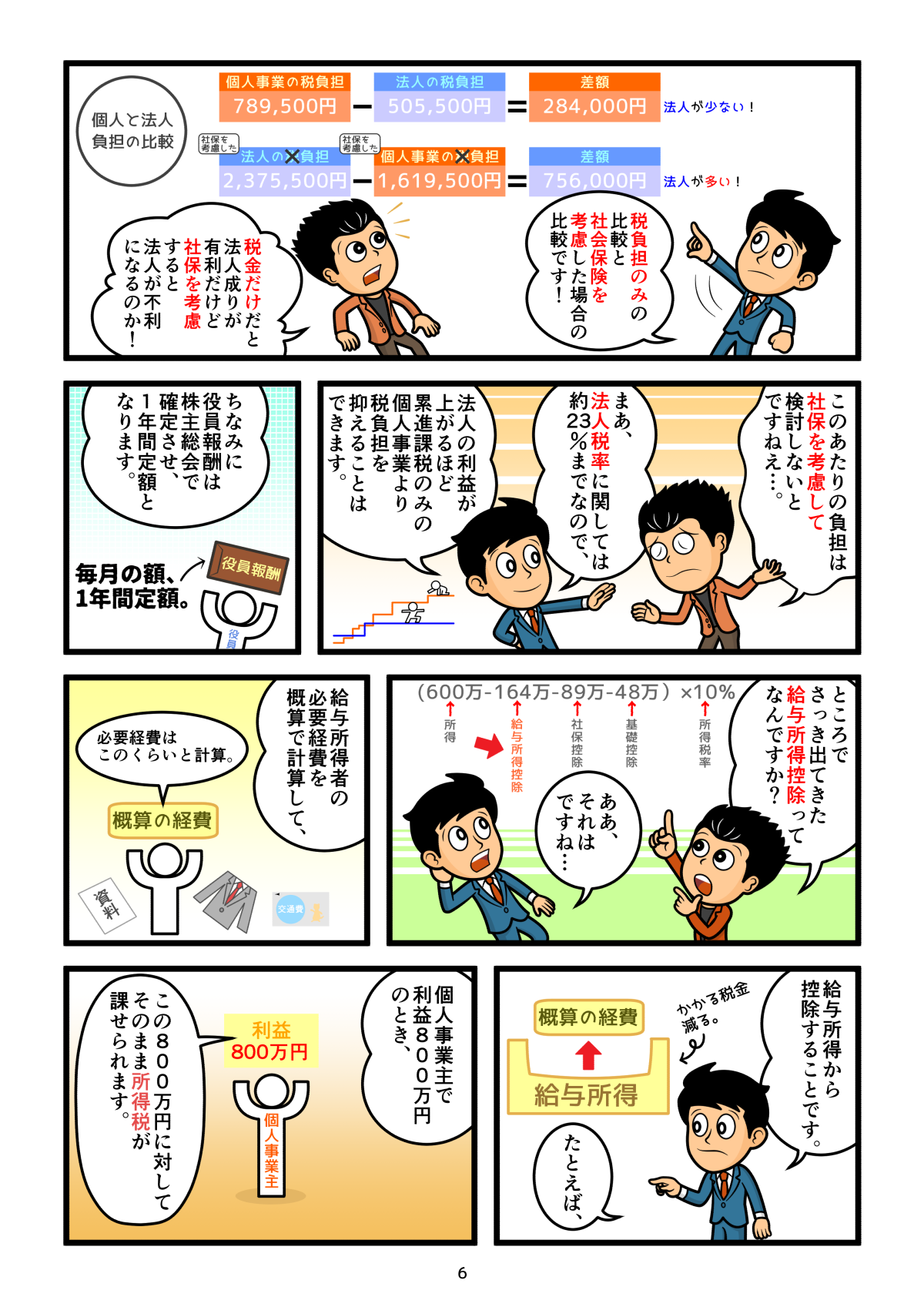

また、経費や財務に関するアドバイスをもらうことができますし、法人成りを目指している個人事業主の方は、法人成りのメリット・デメリットを税理士に相談することもできます。

個人事業主の確定申告に関するよくある質問

経理の苦手な個人事業主は多いですか?

多いです。会社での経理業務の経験がないと、独立して個人事業主になってから確定申告事務に苦労することが多いです。日商簿記3級を持っていても経理実務を経験していないと、なかなか苦手意識は払拭できません。

自分でも確定申告できますか?

できます。さらにメリットもあります。65万円の特別控除が受けられる青色申告をするには、

- 複式簿記での記帳

- 決算書の作成

などが必要なので、自力で確定申告することで経理スキルが身につきます。

確定申告を税理士に丸投げするメリット

確定申告事務と経理業務を税理士事務所に丸投げする最大のメリットは、正しく適切な確定申告が行えることです。節税できるところはしっかり節税しながら、過少申告にならない申告ができます。

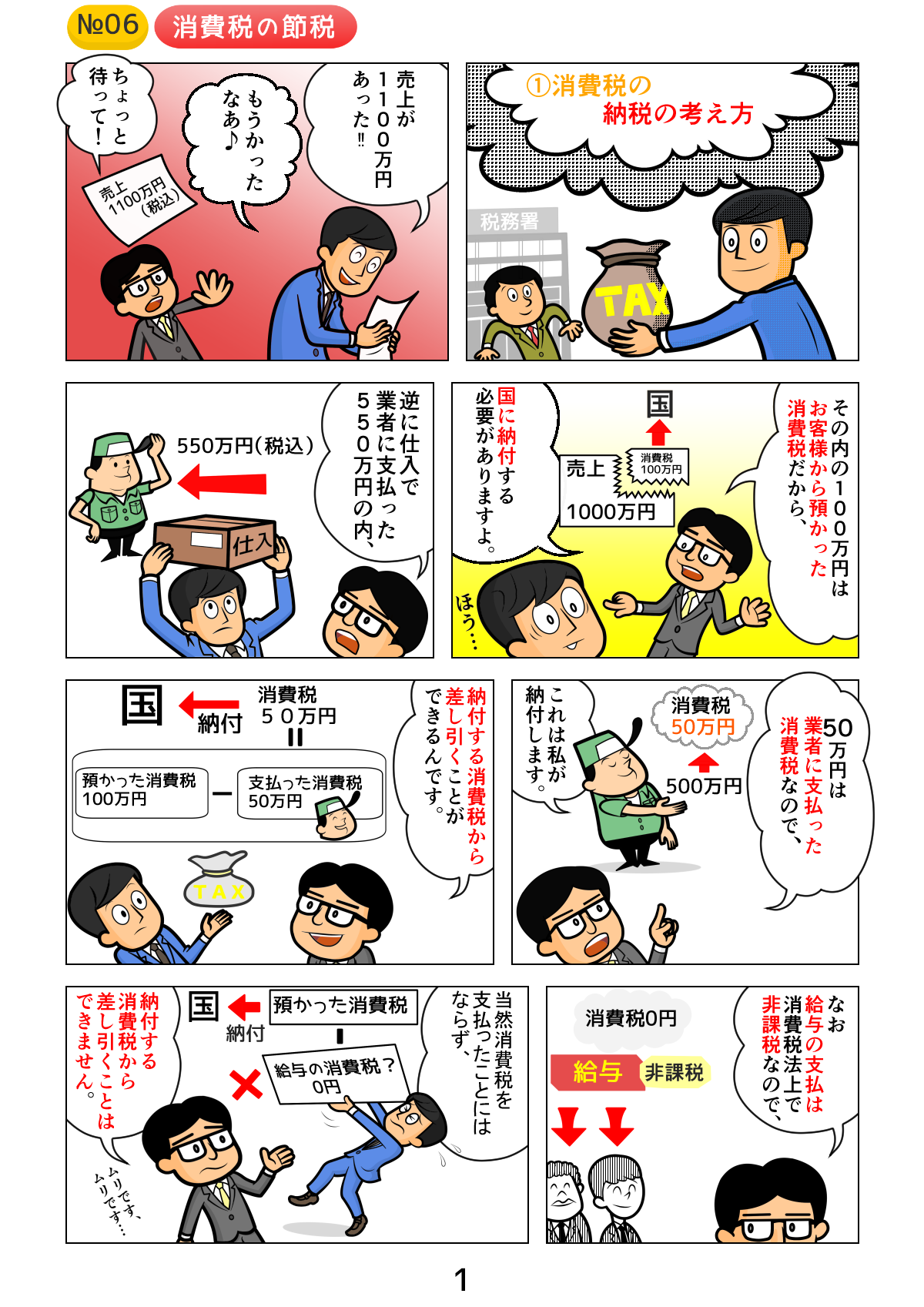

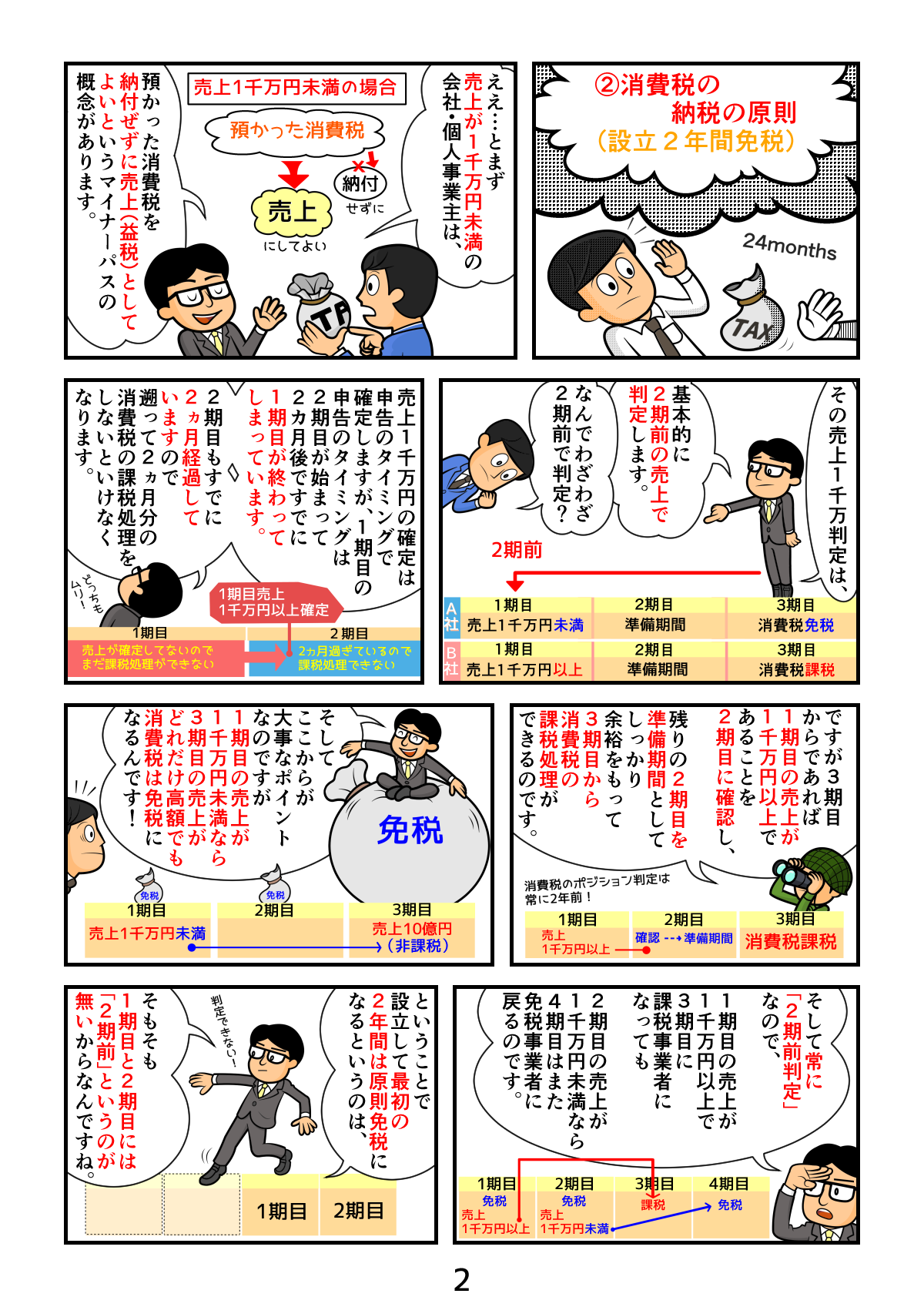

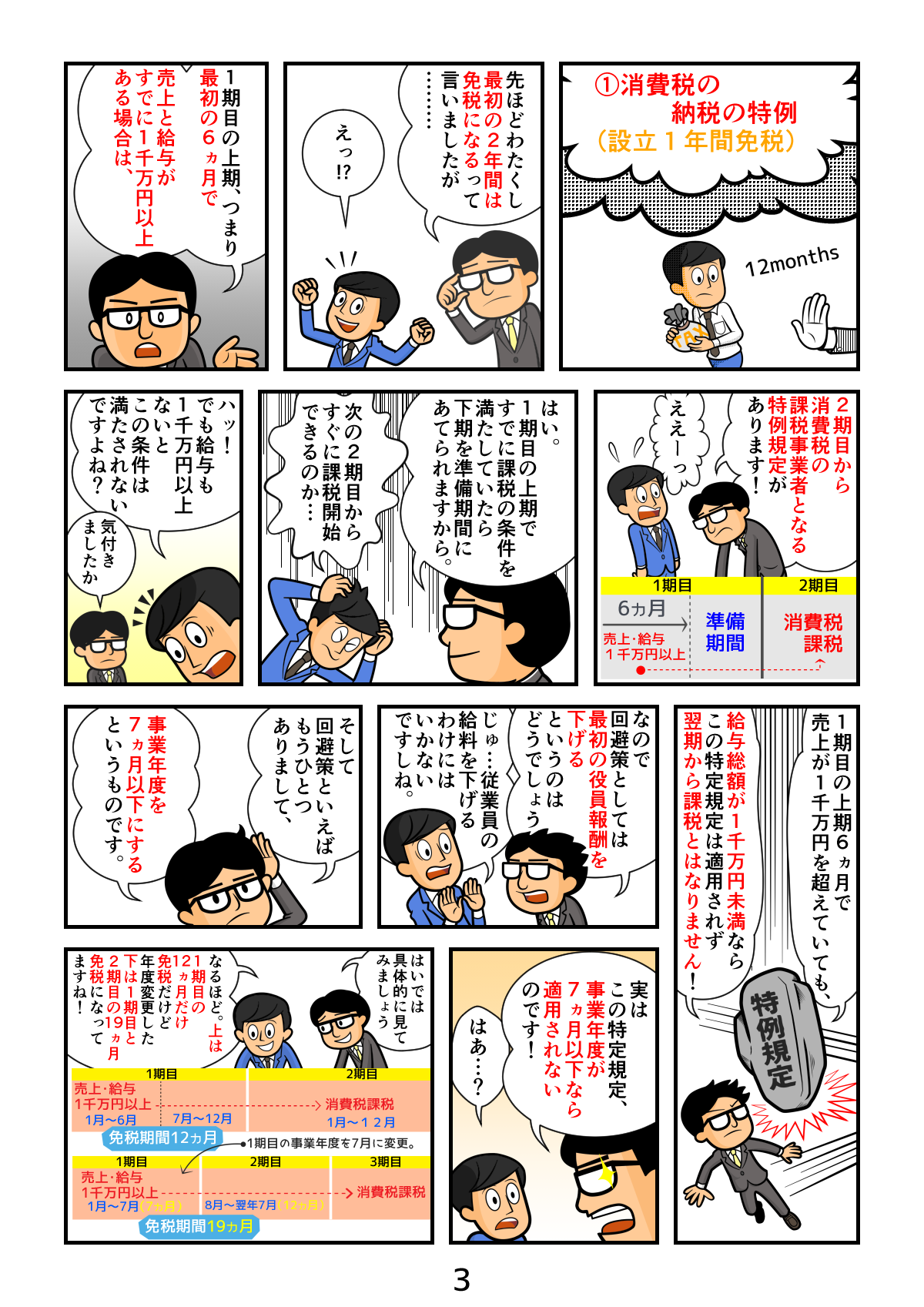

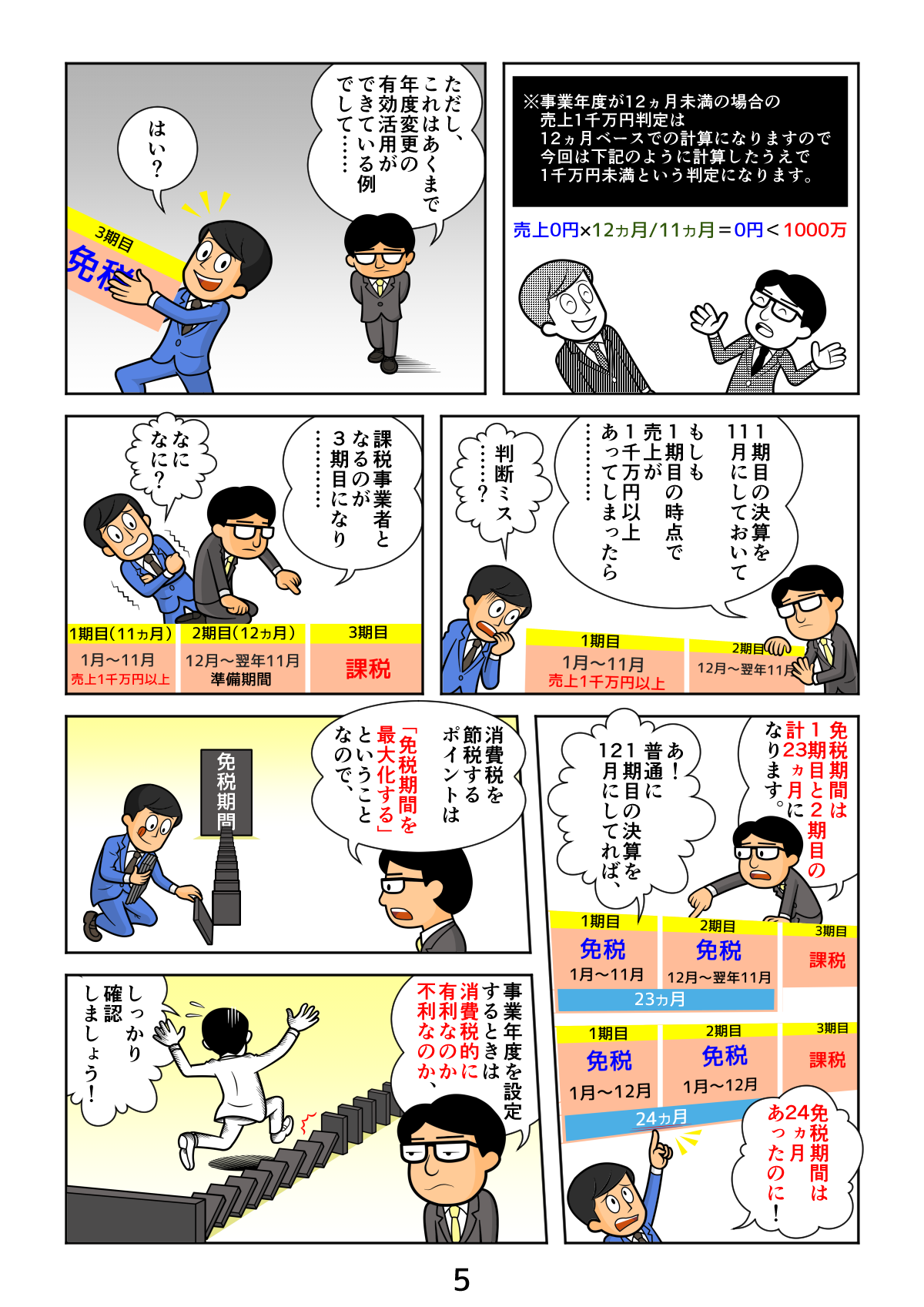

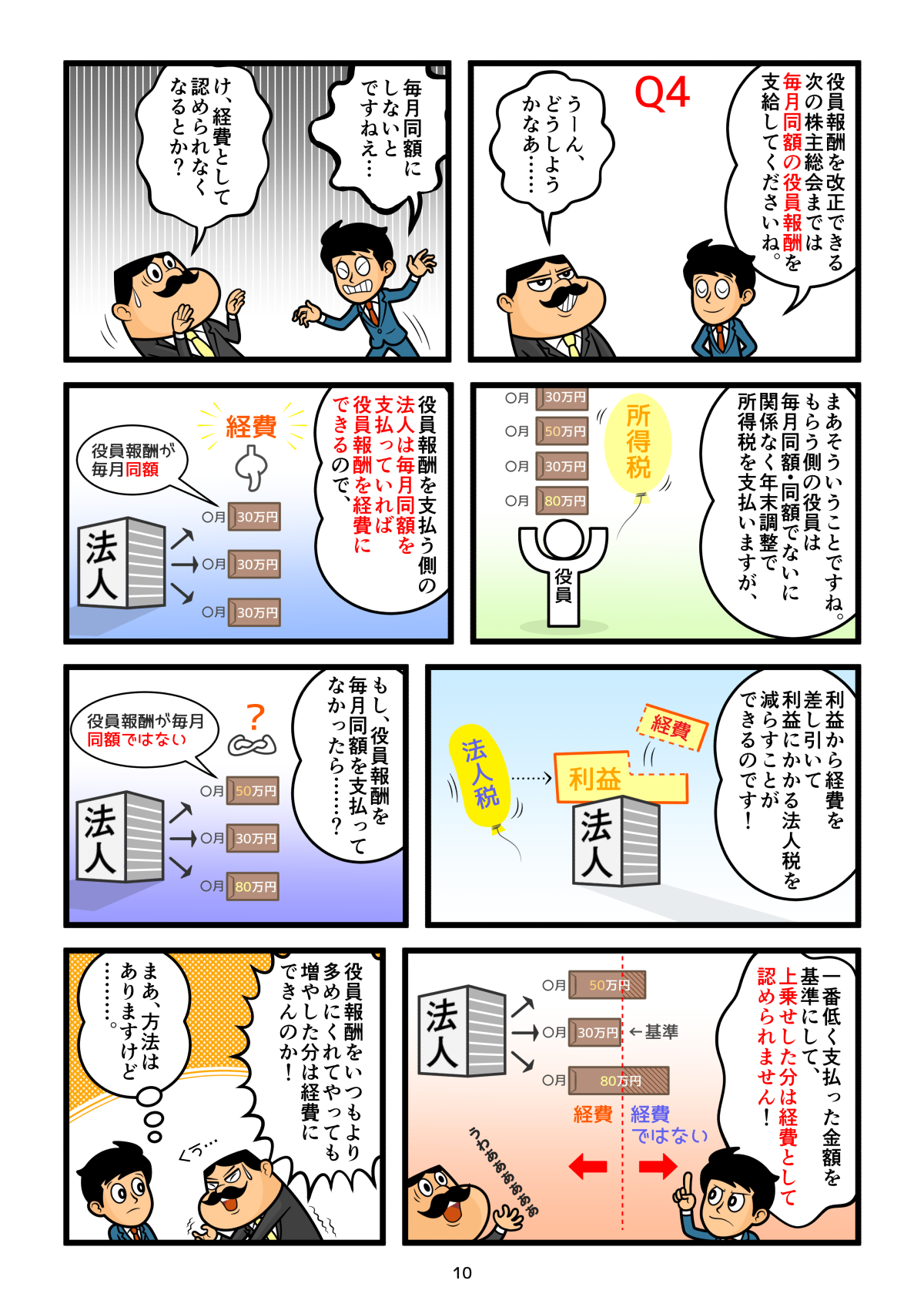

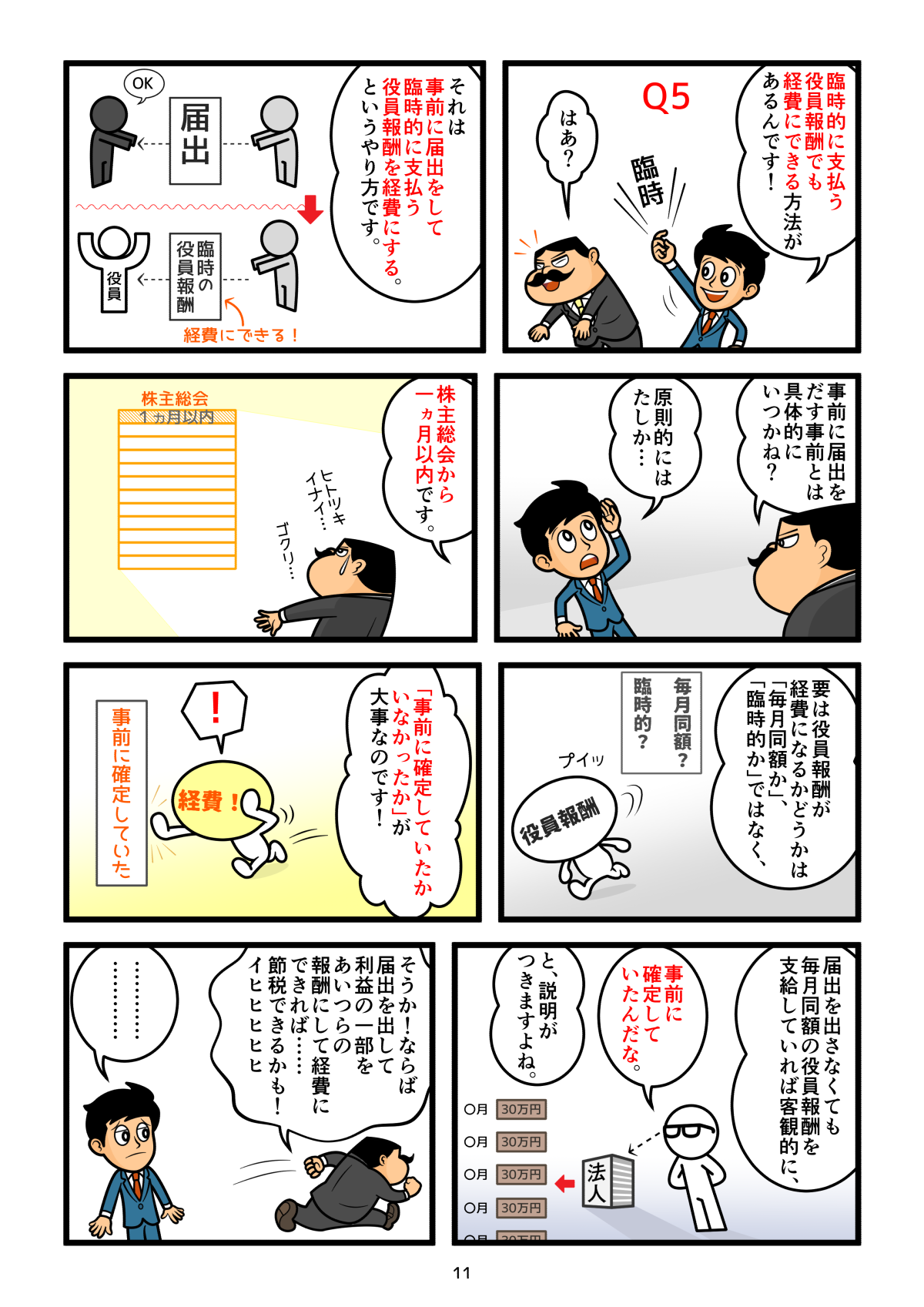

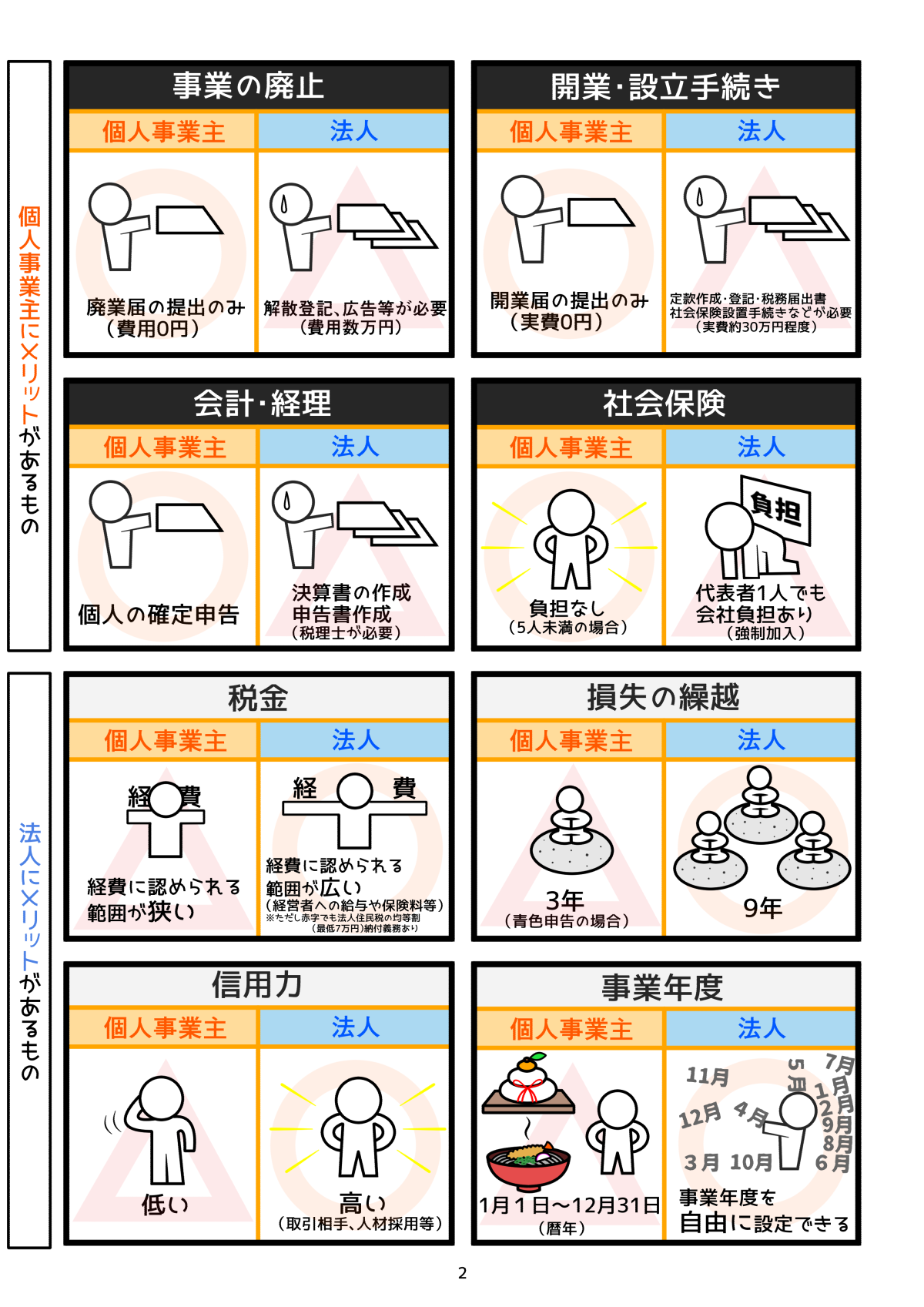

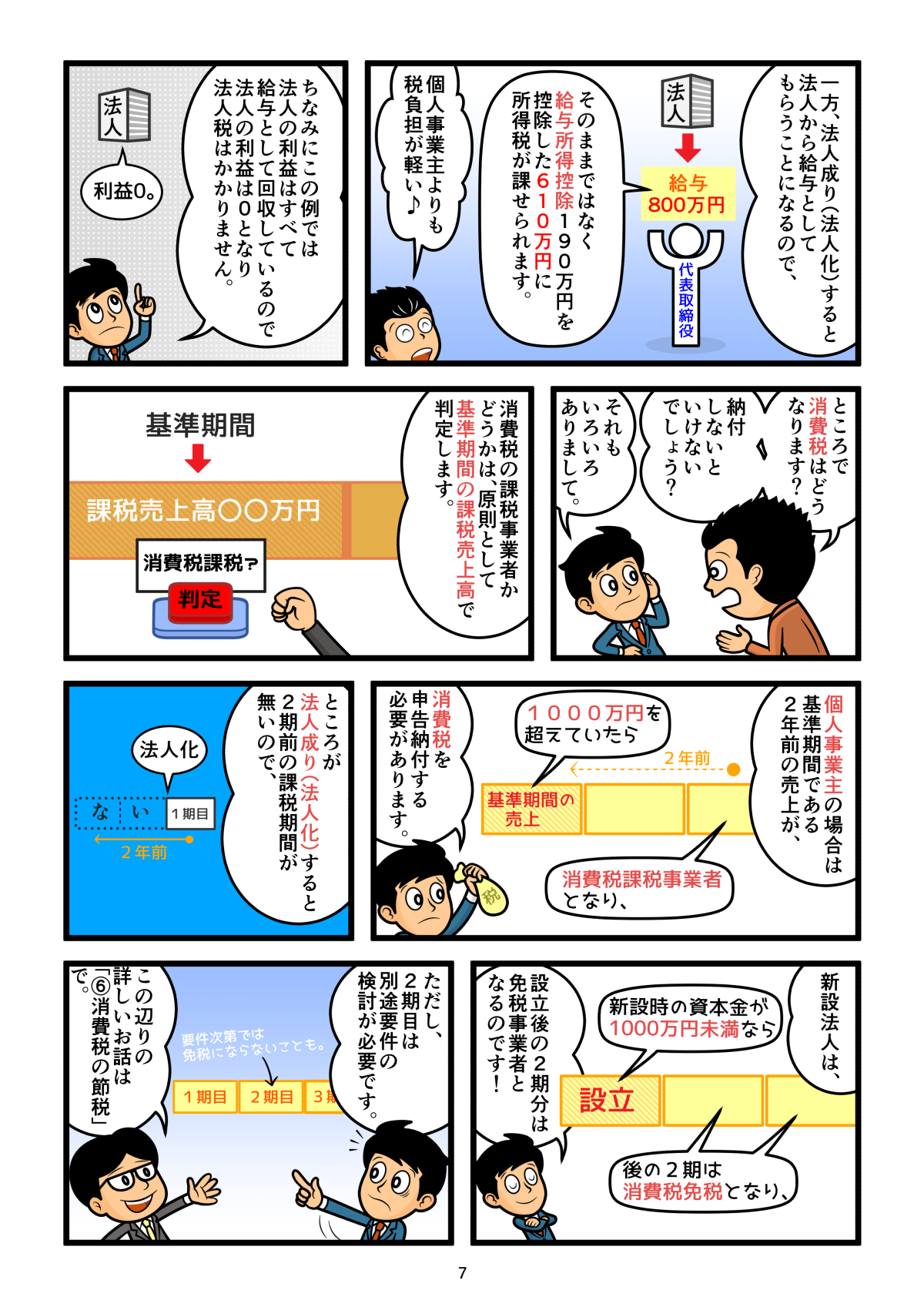

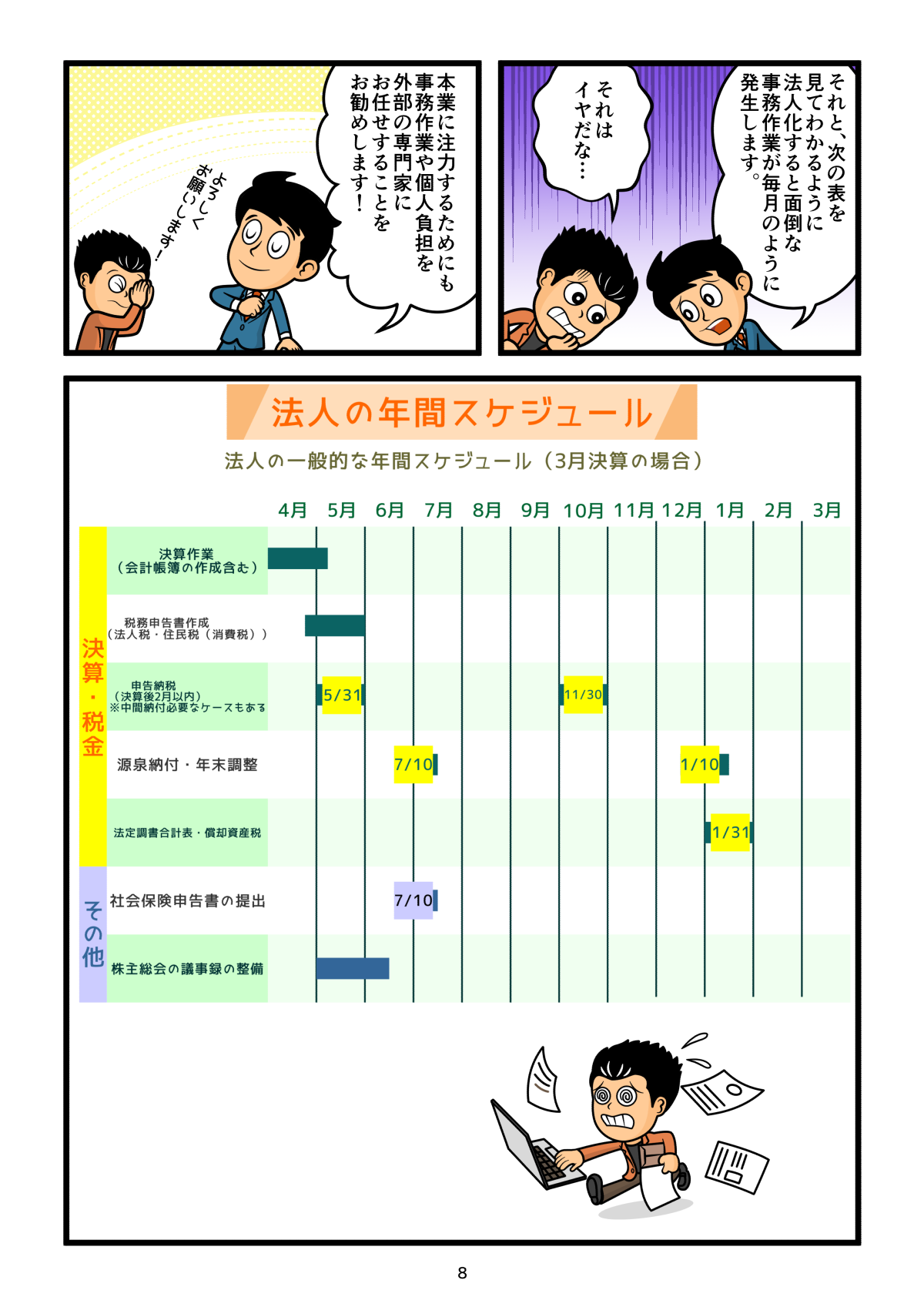

漫画

税理士登録:2007年

税理士登録番号:107222

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 sankyodo税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE