目次

インボイス制度の手続きは何から始めればよいですか?

「適格請求書発行事業者」の申請登録を行う必要があります。

※手続きは販売業者側(売手側)の対応となります

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

インボイス制度(適格請求書発行事業者)の申請登録手側続きはいつから始めることができますか?

「適格請求書発行事業者」の申請登録は2021年10月1日から提出申請を受け付けることとされています。

| いつから? | 2021年(令和3年)10月1日以降から |

| どこに? | 納税地の所轄税務署長に |

| 何を? | 「適格請求書発行事業者の登録申請書」を提出 |

インボイス制度の適用時期についてはこちらもご確認ください。

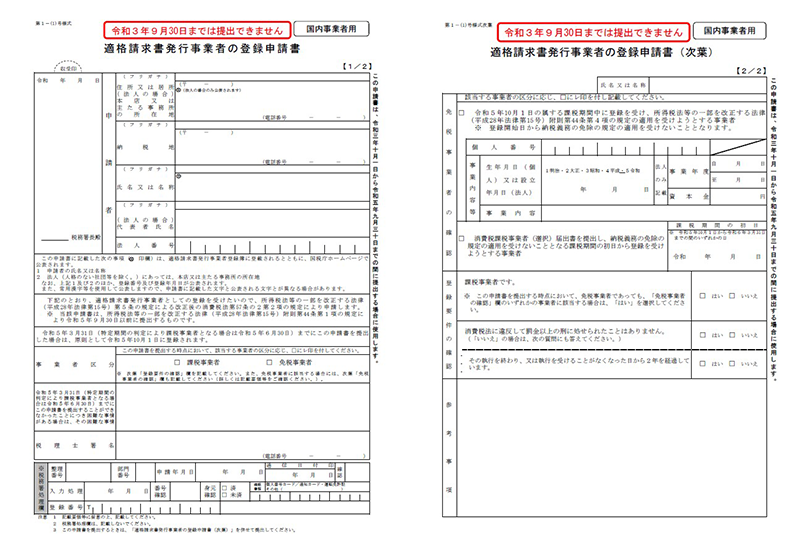

「適格請求書発行事業者」の申請書類はどのような書類ですか?

申請書は下記になります。2ページあります。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/0020009-098.htm

(参考)インボイス制度に関連する専門用語

適格請求書等保存方式:インボイス制度の正式名称になります。

適格請求書発行事業者:インボイス制度の登録を受けた事業者をいいます。

2023年9月30日までに「適格請求書発行事業者」の登録をしないとどうなりますか?

販売業者(売手側)

「登録」をしなければ、インボイスを発行することができません。

(適格請求書発行事業者(売手側)は、購入業者(買手側)からインボイスを要求されたときは、インボイスを交付する義務があります。)

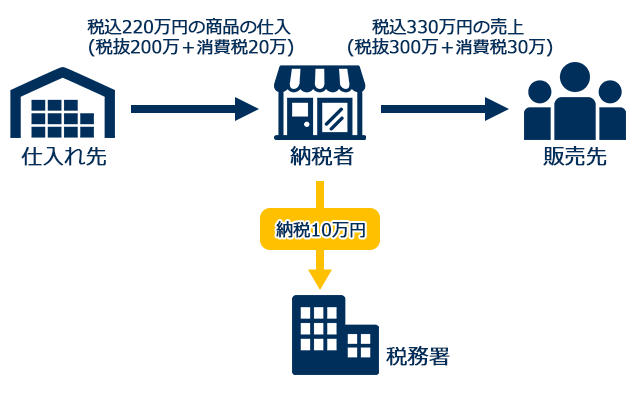

購入業者(買手側)

インボイスが記載された請求書でないと消費税を差し引くこと(仕入税額控除)ができません。(2023年10月1日~2029年9月30日までの6年間は段階的に縮小していく経過措置があります)

よって、2023年10月1日以降は、購入業者(買手側)は、発行された請求書から販売業者(売手側)が適格請求書発行事業者かどうかを確認する実務になっていくと言われています。

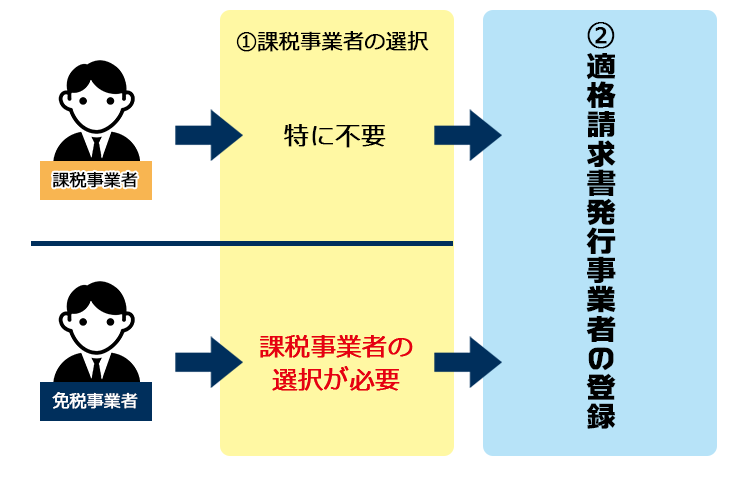

「適格請求書発行事業者」はどの事業者でも申請ができますか?

免税事業者は「適格請求書発行事業者」の申請ができません。

免税事業者が「適格請求書発行事業者」の申請を行う場合、課税事業者を選択する必要があります。

従って、適格請求書(インボイス)を発行するためには、以下の2つの要件を満たす必要があります。

- 課税事業者であること

- 「適格請求書発行事業者」の登録をすること

「適格請求書発行事業者」の登録申請をすれば適格請求書を発行できますか?

納税地の所轄税務署の審査があります。申請から登録までの期間は現在明らかになっていません。電子での申請か、紙での郵送申請かによりますが、電子の方が登録は早いと思われます。

適格請求書発行事業者の申請はいつ行うのがいいですか?

課税事業者

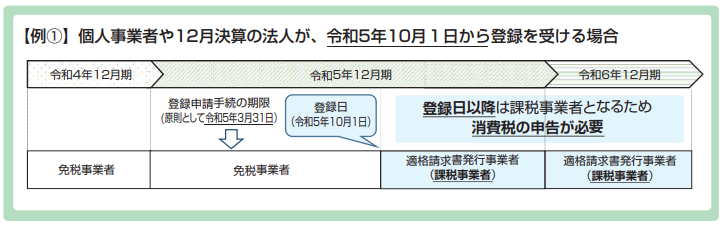

課税事業者が2023年10月1日から適格請求書を発行するためには、原則としてその半年前の2023年3月31日までに申請しなければならないとされています。

ただし、2023年3月31日までに提出することが困難な事情がある場合には、2023年9月30日までとされる救済措置があります。

よって、原則2023年3月末、例外で2023年9月末となりますが、困難な事情について程度は問わないとされているため、実質的には2023年9月末の申請でも認められるものと思われます。

実際には、適格請求書発行事業者の申請を行うか検討も必要ですので、2022年中を目途に申請されるのがよろしいかと思います。

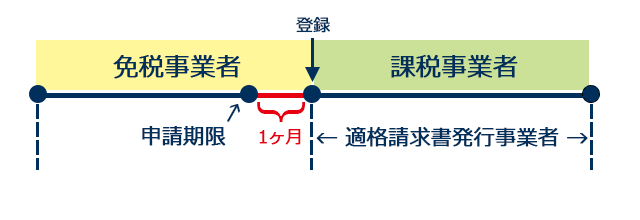

免税事業者が翌期から課税事業者となる場合

免税事業者が翌期から課税事業者となる場合の申請期限は、課税事業者となる1ヶ月前に提出しなければならないとされています。

翌期から課税事業者となる免税事業者が、2023年10月1日から適格請求書を発行するためには、その1ヶ月前の2023年8月31日までに申請しなければならないということになります。

例)2023年9月期:免税事業者

2024年9月期:課税事業者

⇒2023年8月末までに適格請求書発行事業者の申請をする必要があります。

実際には、免税事業者は課税事業者の選択から検討する必要があり、課税事業者よりも余裕をもった対策が必要となりますので、2022年中を目途に対応された方がよろしいかと思います。

応用編

インボイス制度導入に伴い、2023年10月1日から課税事業者となる個人(又は12月決算法人)に対する、課税事業者選択届出書と簡易課税制度選択届出書の特例について教えてください

課税事業者選択届出書の提出期限の特例

2023年9月末までは免税事業者で、2023年10月1日以降適格請求書発行事業者となる場合

【 原則 】

2022年12月末までに課税事業者選択届出書を提出した場合、2023年1月から課税事業者となり、2023年1~9月までのインボイス制度導入前の分も課税となってしまいます。

【 特例 】

2023年10月1日から適格請求書発行事業者の登録を受けようとする場合、2023年10月1日から課税事業者となることができます。この特例により、2023年1~9月までのインボイス制度導入前の分は免税とすることが可能です。

| 原則と特例 | 提出期限 | 影響 |

| 原則の提出期限 | 前期末まで

(2022年12月末) |

2023年1月1日以降から課税事業者 |

| 特例の提出期限 | 提出なし | 登録を受けた日(2023年10月1日)から課税事業者 |

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0020006-027.pdf

簡易課税制度選択届出書の提出期限の特例

2023年9月末までは免税事業者で、2023年10月1日以降適格請求書発行事業者となる場合

【 原則 】

2022年12月末までに簡易課税選択届出書を提出した場合、2023年1月から簡易課税制度の適用が開始され、2023年1~9月までのインボイス制度導入前も簡易課税制度による課税が行われます(簡易課税制度を適用するためには課税事業者である必要があるため、2022年12月末までに課税事業者選択届出書も提出している必要があります。)。

【 特例 】

2023年10月1日から適格請求書発行事業者の登録を受けようとする場合、簡易課税制度選択届出書の提出期限は当期末(2023年12月末)までとなります。

この特例により、2022年12月末までの提出期限を延ばすことが可能です。

| 原則と特例 | 提出期限 | 影響 |

| 原則の提出期限 | 前期末まで

(2022年12月末) |

2023年1月1日以降から簡易課税

(課税事業者選択届出書も提出した場合) |

| 特例の提出期限 | 当期末まで

(2023年12月末) |

登録を受けた日(2023年10月1日)から簡易課税 |

2023年10月から導入されたインボイス制度ですが、どのように対応したらよいのかがわからない方も多いのではないでしょうか?

サン共同ではお客様への対応事例を元に作成したインボイス制度に関する資料を無料配布しております。

個人事業主の方・法人の方どちらにも対応しておりますので、ご興味のある方はこちらからダウンロードください。⇒インボイス制度まるわかりBookの無料ダウンロードはこちら

また、インボイス制度について動画で確認したい方はこちらをご覧ください。

税理士登録:2007年

税理士登録番号:107222

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 sankyodo税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE