今日のテーマは、「償却資産税の申告について」です。

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

目次

償却資産税とは

固定資産税と償却資産税

償却資産税という用語は、事業を営む方以外の方には、なかなか馴染みのないことばかもしれません。一方で固定資産税は、多くの方に認知されていると思います。そうです、土地や建物を所有することでかかってくる税金です。

じつは、償却資産税もこの固定資産税の中の一種で、土地や建物以外で、事業に使われる固定資産(機械やその他の建築設備など)に課される税金です。

固定資産税及び償却資産税は、その年の1月1日(賦課期日)現在で土地、家屋(固定資産)の所有者にその固定資産の所在する市町村(東京23区の場合は各区、以下同じ)が課税する税金です。

なお、固定資産税は、土地家屋の法務局への登記に基づき賦課されるため申告は不要ですが、償却資産税は所有者による申告が必要です。

償却資産税の対象となる資産

償却資産税の対象となる資産を種類別に列挙すると次のようなものがあげられます。

- 「構築物」…舗装路面、門、塀、外構工事、看板、受変電設備、建物の内装・内部造作等

- 「機械装置」…各種製造設備の機械装置、機械式駐車場設備等

- 「船舶」…ボート、釣船、漁船、遊覧船等

- 「航空機」…飛行機、ヘリコプター、グライダー等

- 「車両及び運搬具」…大型特殊自動車(自動車税及び軽自動車税の対象となるもの以外のもの)

- 「工具、器具及び備品」…パソコン、陳列ケース、測定工具等

償却資産税の申告の流れ

償却資産税は、賦課期日である1月1日現在に所有している償却資産を、その所有者が、その資産が所在する市町村に所定の用紙に記入して申告します。

その後、提出された申告書を元に市町村で税額を算出し、納税通知書を所有者に送付し、受け取った所有者が納税するという流れになります。

償却資産税の計算方法

税額の計算方法は以下のようになります。

- 課税標準額(千円未満切り捨て)×税率=償却資産税(百円未満切り捨て)

課税標準額

課税標準額とは、税率をかける元となる金額のことをいいます。償却資産税の場合、各資産の評価額を資産が所在する市町村ごとに合算した額(千円未満切り捨て)となります。

なお、各資産の評価額は取得した翌年度は以下のAにより求め、それ以降の各年度はBにより評価額を求めます。

- A.取得価額×(1-減価率×1/2)

- B.前年度評価額×(1-減価率)

※減価率は固定資産評価基準別表第15に掲げられている耐用年数に応じて定められた減価率を用います。

税率

税率は、1.4%の市町村が多いですが、1.5%や1.6%の市町村もあります。

申告・納付の期限と方法

申告の期限

申告の期限は、毎年1月31日(1月31日が休日の場合はその翌日)まで

申告方法

申告は、その資産が所在する市町村に所定の様式である「償却資産税申告書(第26号様式) 」により提出します。

税額については、納税者側で算出するのではなく、取得した資産の取得日、取得価額、耐用年数を納税者が申告書に記載し提出し、それを元に市町村側で税額を算出することになっています。

申告書は、各市町村により若干様式が異なるため、各市町村により配布される申告書を使用します。

なお、提出については、申告書を窓口に持参又は郵送する他、電子データによる申告(電子申告)も可能です。電子申告にあたっては、地方税ポータルシステム(eLTAX)を利用しての手続きとなります。

また、eLTAXの新規利用においては、事前に電子証明書等を取得したうえで、eLTAXのホームページにて利用届出を行う必要があります。

納付方法

償却資産税の納付は4期(年4回)で、各市町村から送付される納付書による納付が原則です。一定の手続きを行うことで口座振替による納付、また一括納付も可能となります。

納付期限

納付期限は、各期ごとに概ね以下の様になります。

- 第1期…4月末頃(東京都は6月末頃)

- 第2期…7月末頃(東京都は9月末頃)

- 第3期…12月27日頃

- 第4期…2月末頃

その他の注意事項

免税点

償却資産税においては、課税標準額が150万円に満たない場合は課税されません。ここでの課税標準額は、その資産が所在する市町村ごとに合算した金額です。

取得価額の消費税

取得価額の算定上、消費税については、法人税・所得税などの税務申告上採用する経理方式によることとなっています。

つまり、税務申告上、税抜経理方式を採用していれば、取得価額には消費税は含まない価額で、税込経理方式を採用していれば、取得価額に消費税を含む価額で算定します。

まとめ

償却資産税は、上述したとおり、納税者側からの申告に基づき課税される税金です。

しかし、課税する市町村においても資産の取得状況がわからないため、資産を取得したタイミングでお知らせしてくれるわけではありません。

そのうえ、法人税の申告や所得税の申告などと違い、認知度が低く一般的にはあまり知られていません。ですから、会社設立した当初などは特に注意が必要です。

では、知らずに申告しなかった場合はどうなるかというと、正当な理由なく申告しない場合、地方税法第386条の規定により過料を科されることがあり、虚偽の申告があった場合には、地方税法第385条の規定により懲役または罰金を科されることがあるなど、知らなかったでは済まされない罰則規定が存在します。

償却資産税の申告には税額の算出がないとはいえ、取得した資産が課税対象となるかの判定は、やや専門的知識を要するため、知識がない方が申告書を作成するには、かなりの時間を要することが推測されます。

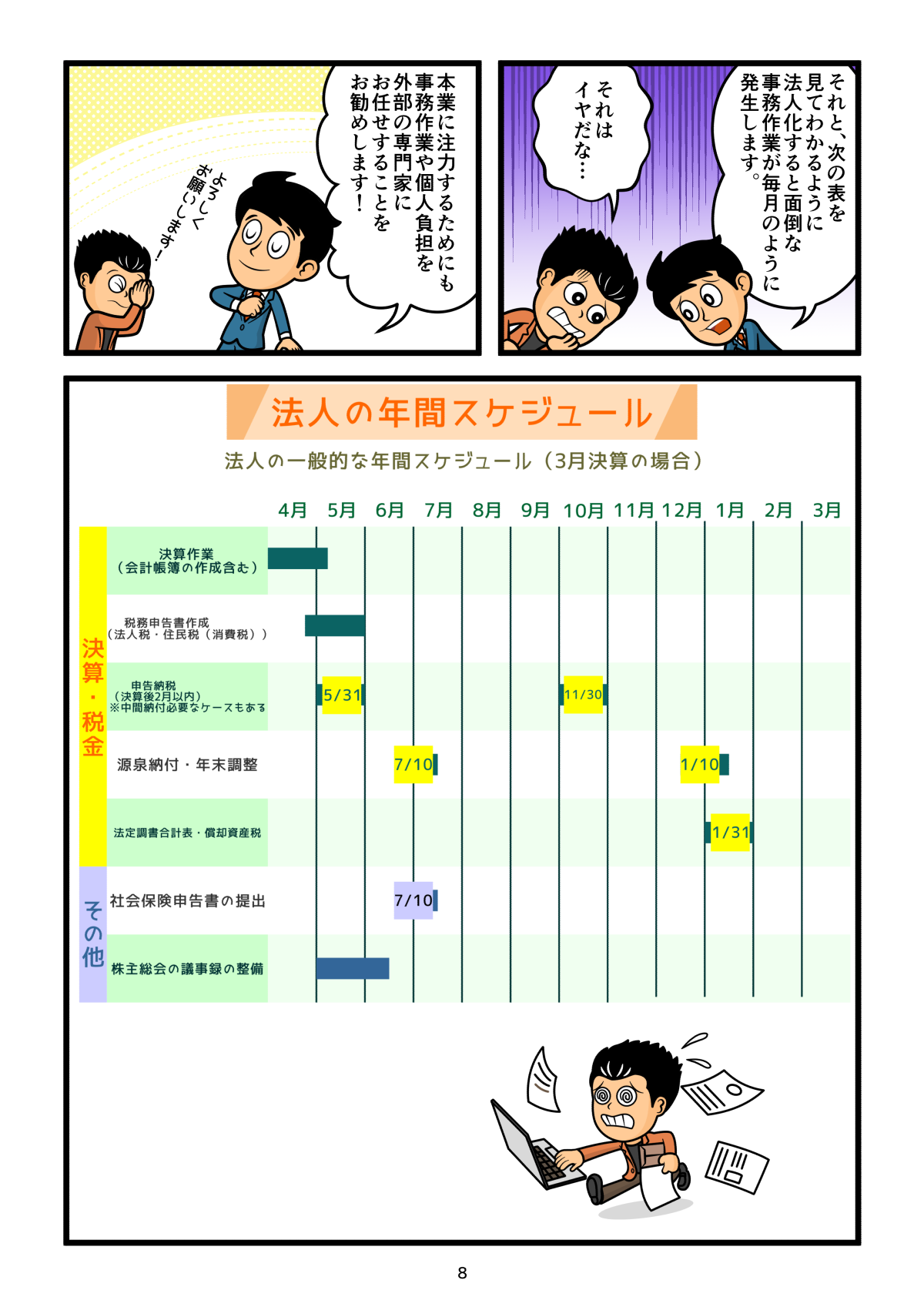

会社設立などスタートアップの時期は、本業に注力する時間が必要ですので、外部の専門家にアウトソーシングするのも効率的な方法です。

償却資産税に関するよくある質問

償却資産税とは?

償却資産税も固定資産税の中の一種で、土地や建物以外で、事業に使われる固定資産(機械やその他の建築設備など)に課される税金です。

償却資産税の申告の流れ

償却資産税は、賦課期日である1月1日現在に所有している償却資産を、その所有者が、その資産が所在する市町村に所定の用紙に記入して申告します。

その後、提出された申告書を元に市町村で税額を算出し、納税通知書を所有者に送付し、受け取った所有者が納税するという流れになります。

償却資産税の計算方法

税額の計算方法は以下のようになります。

- 課税標準額(千円未満切り捨て)×税率=償却資産税(百円未満切り捨て)

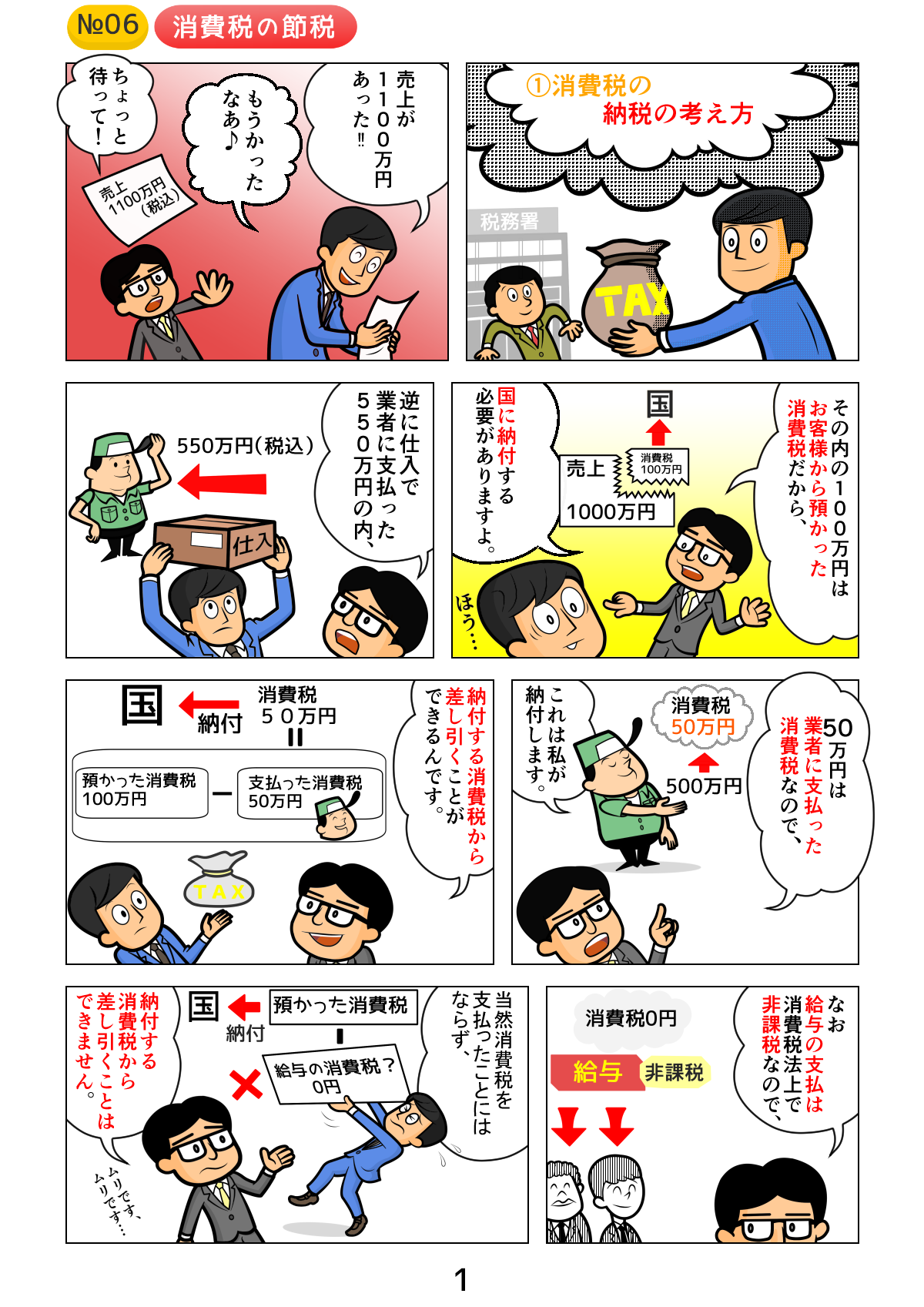

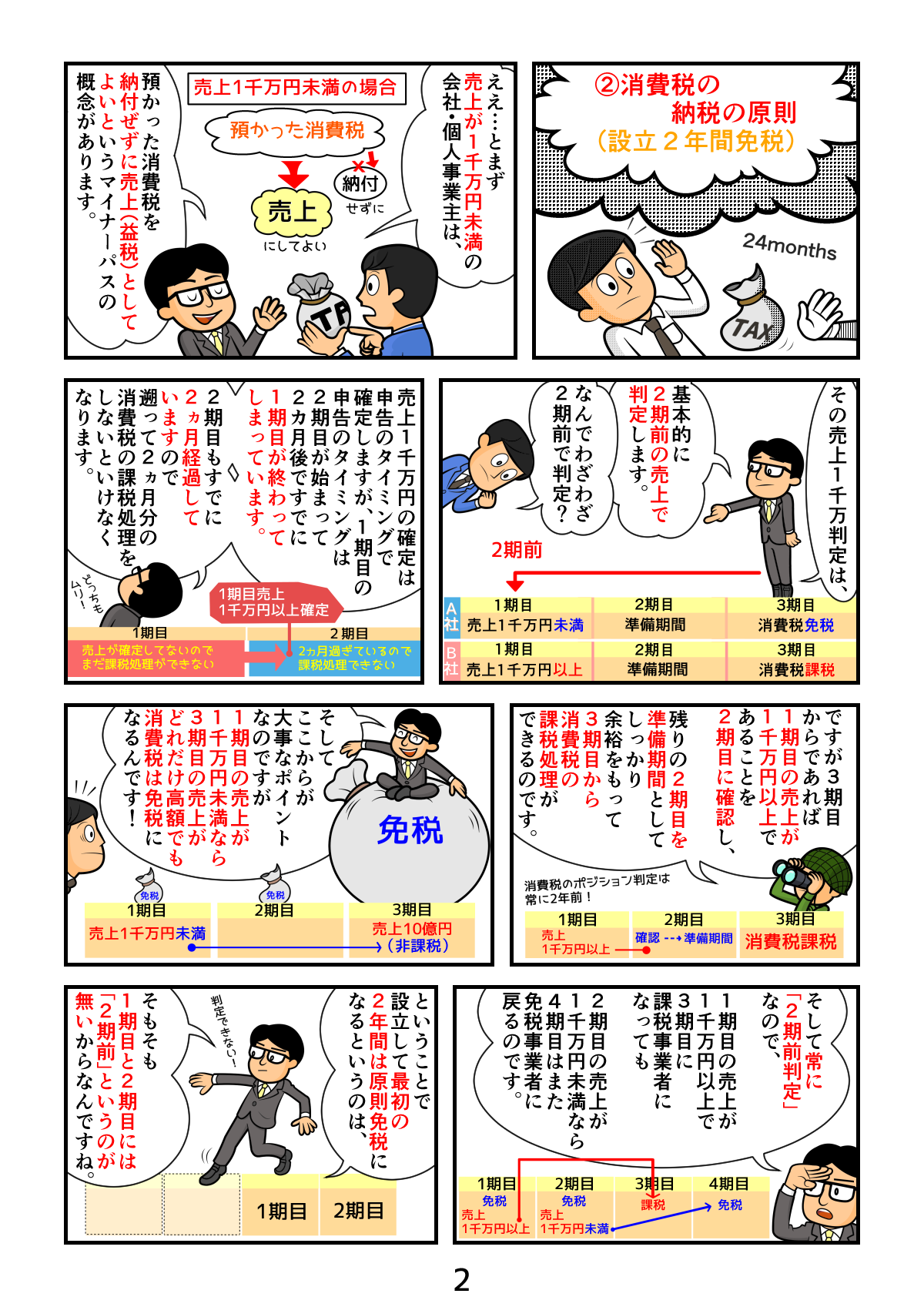

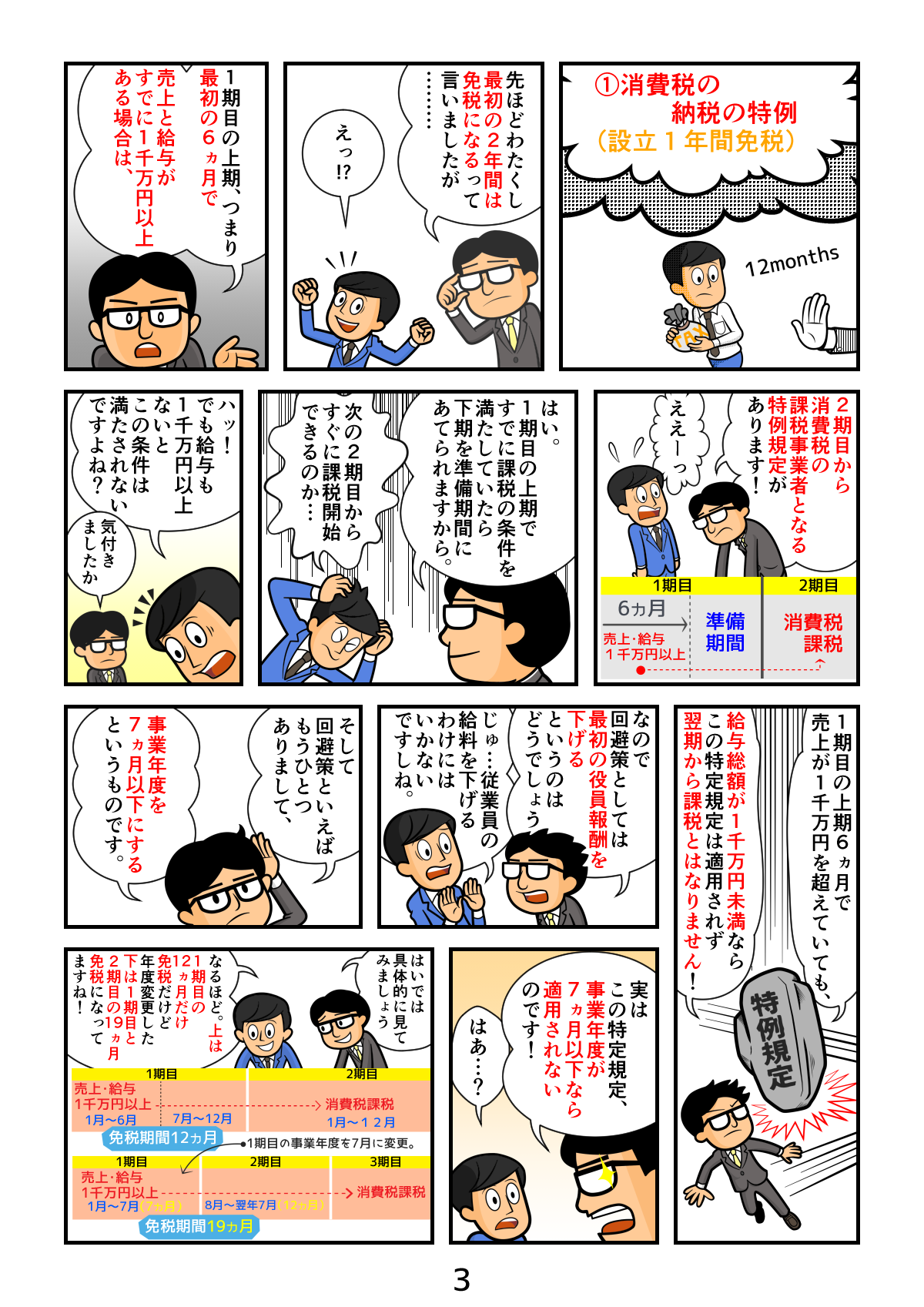

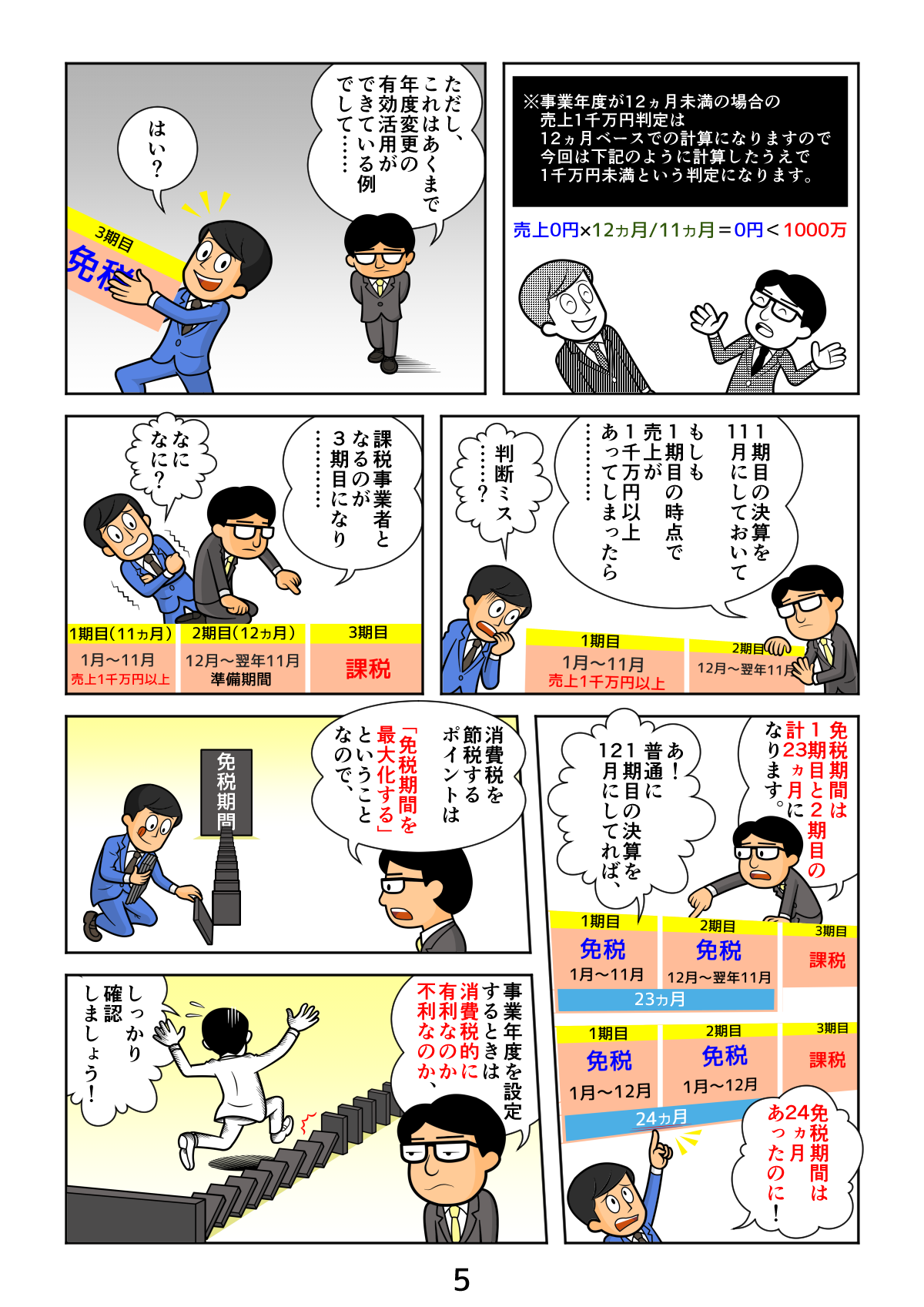

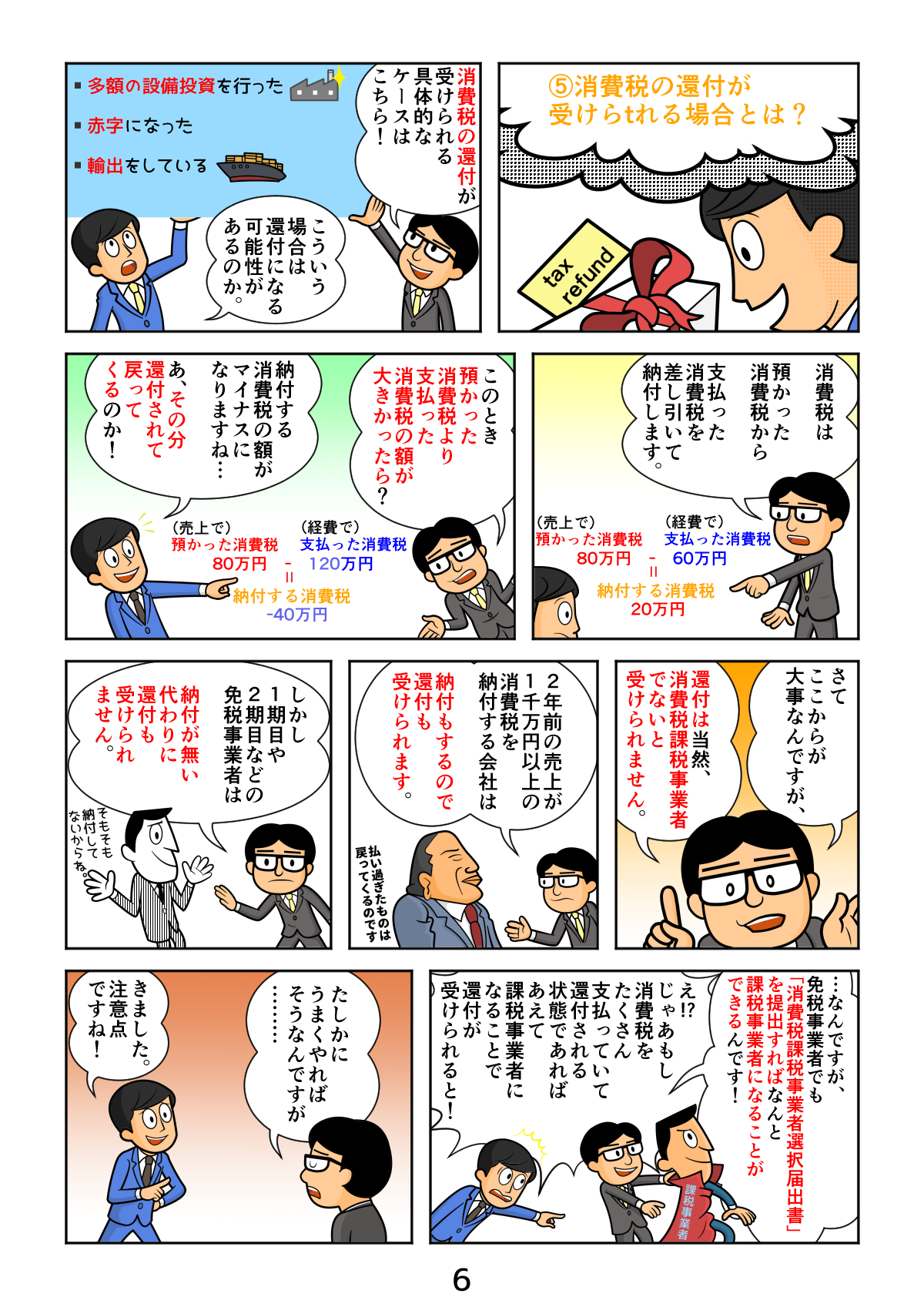

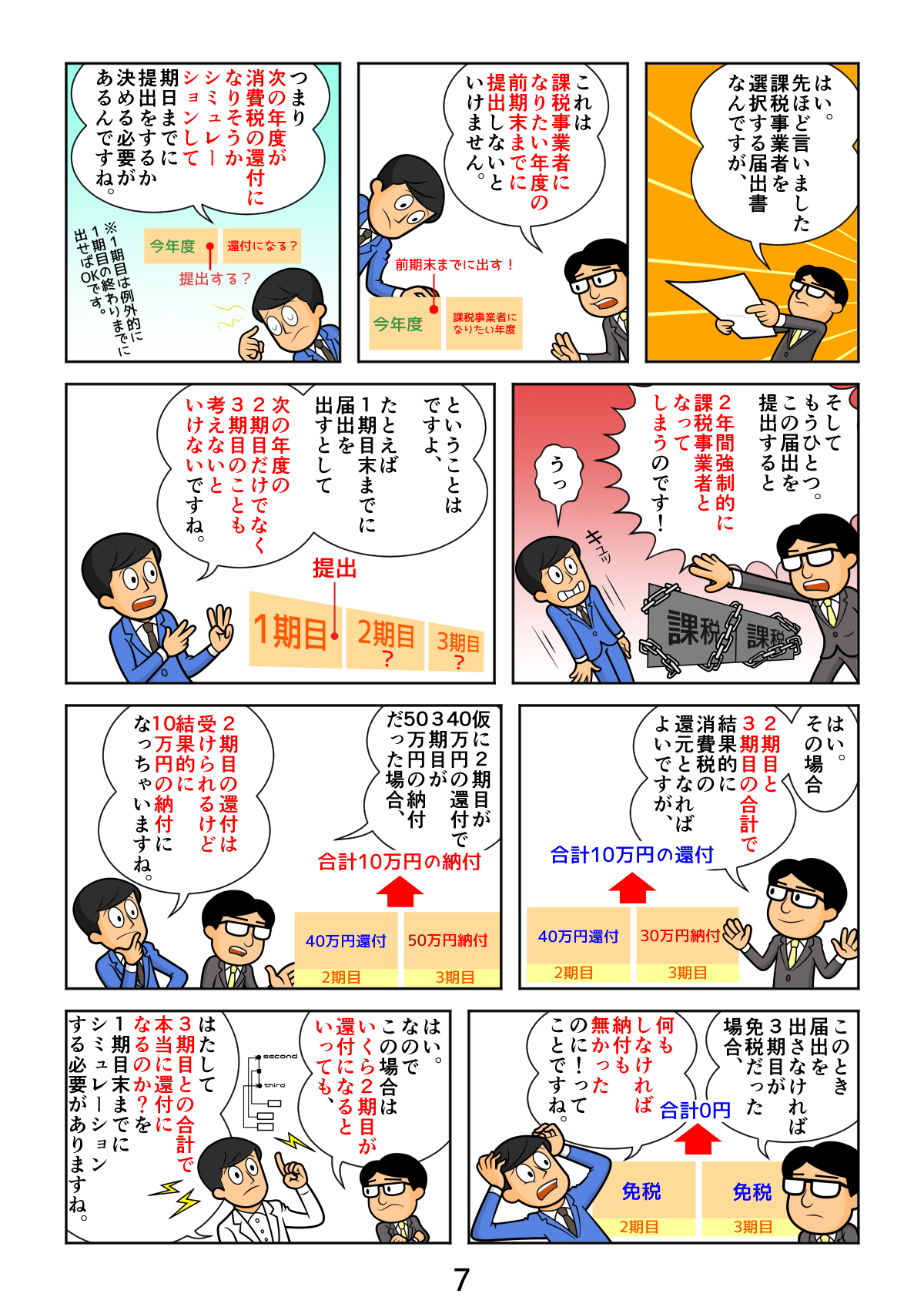

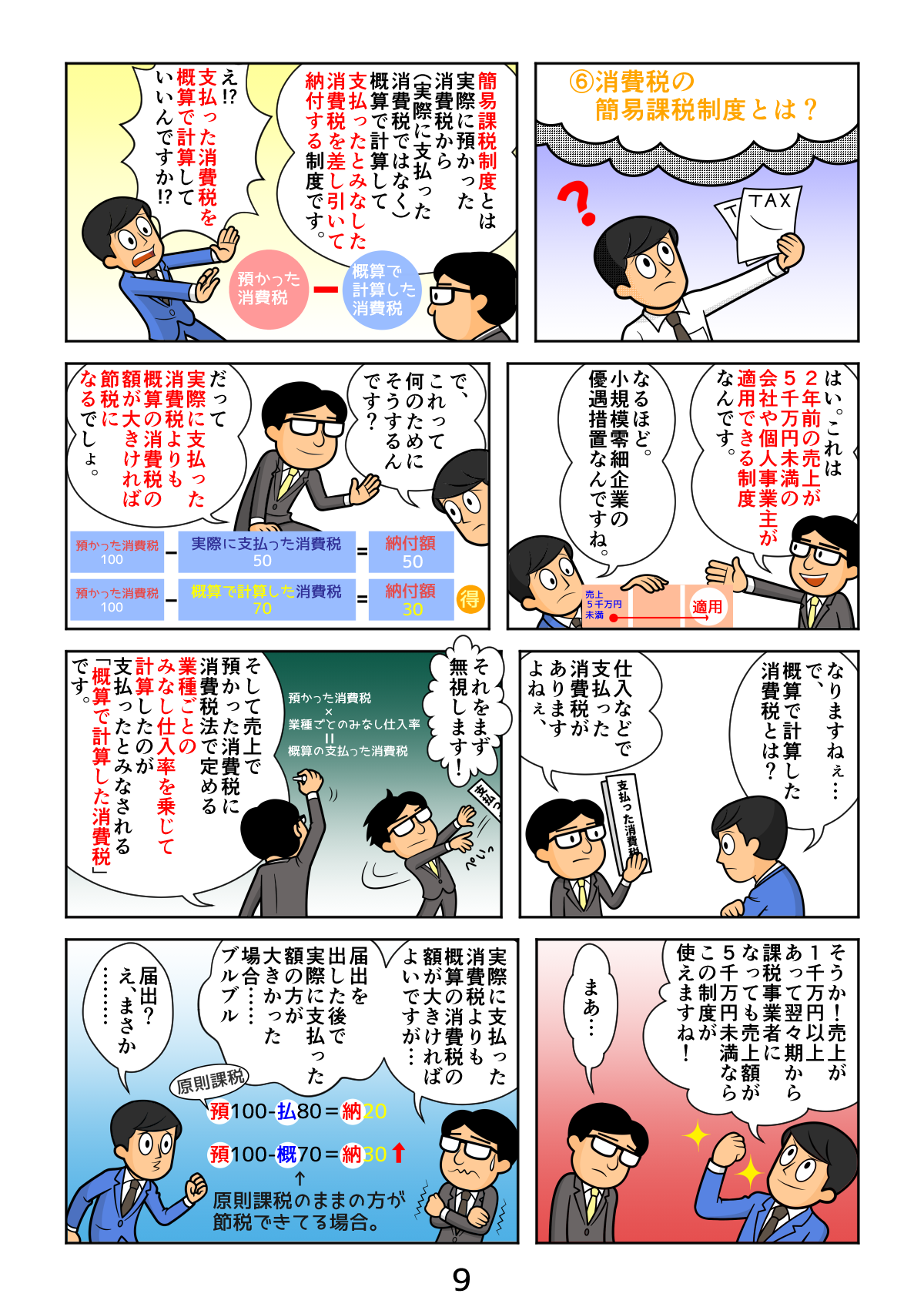

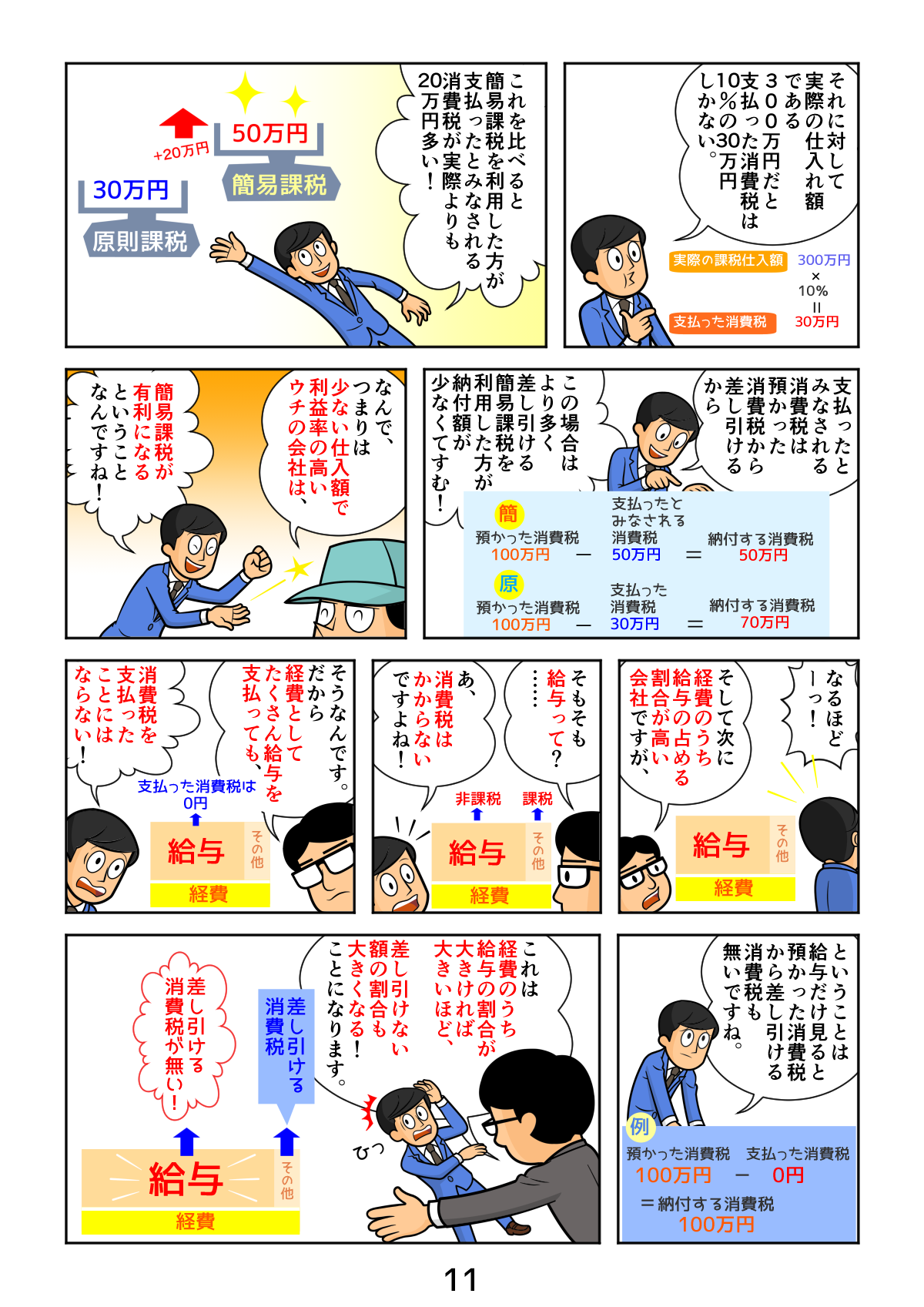

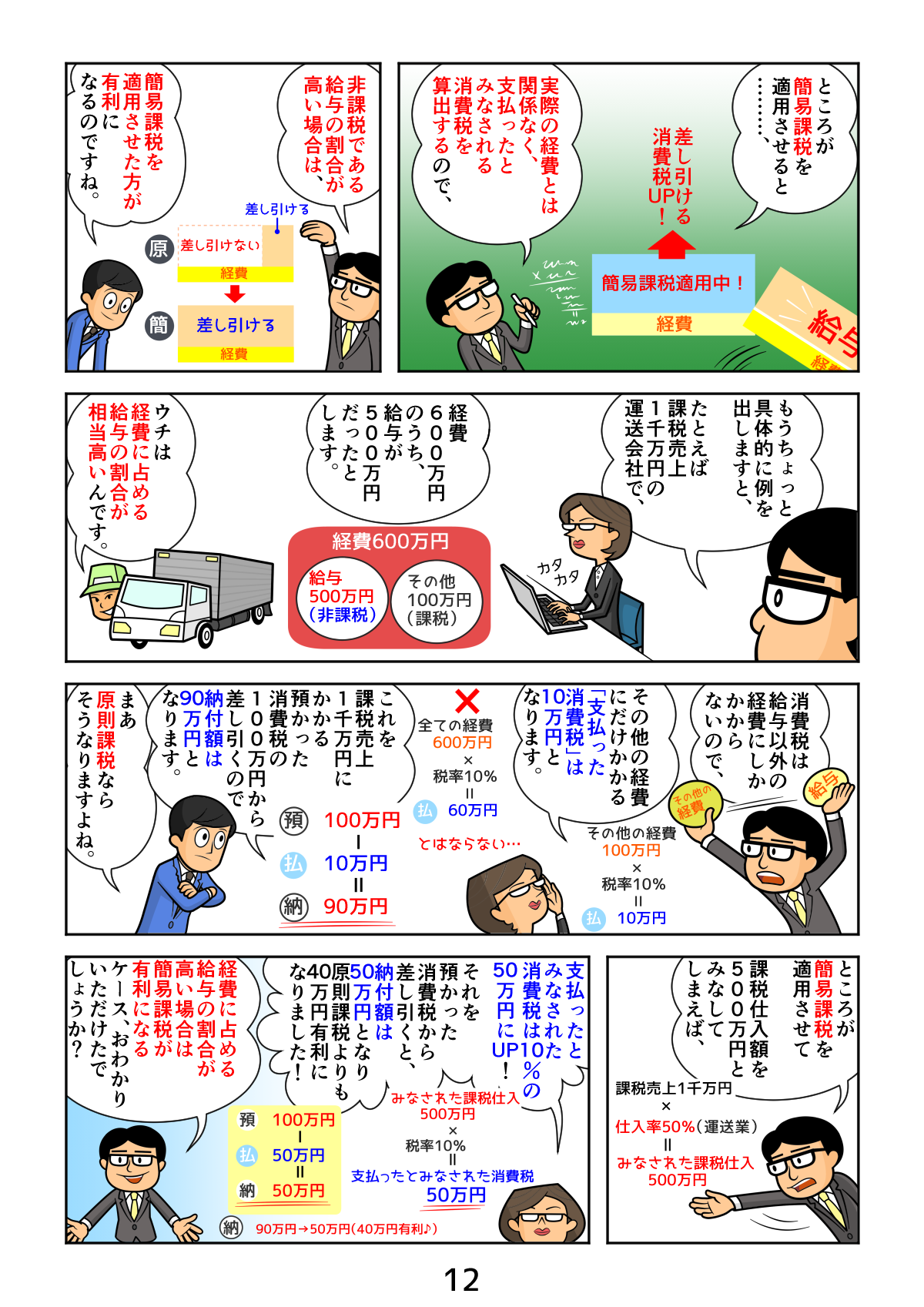

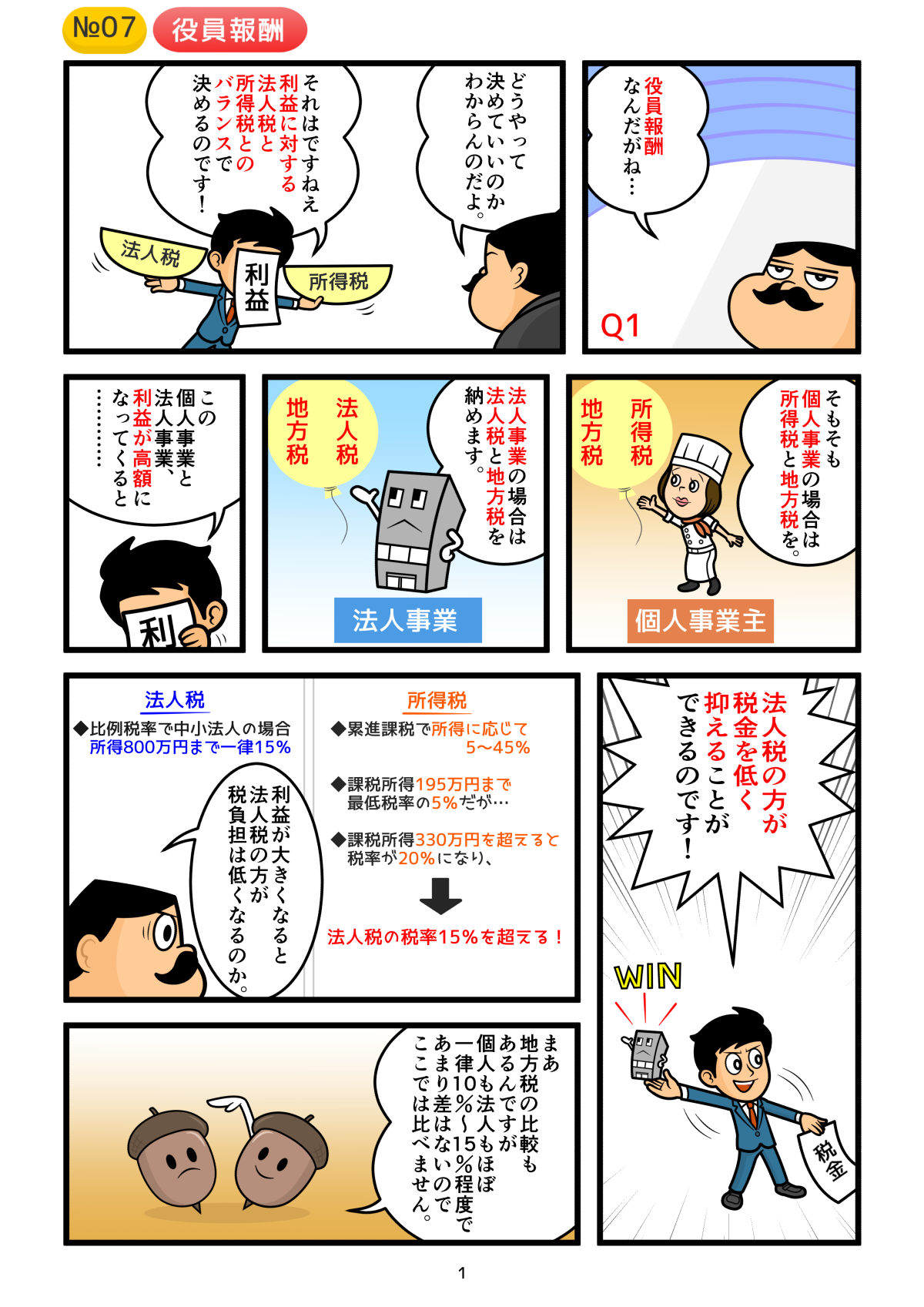

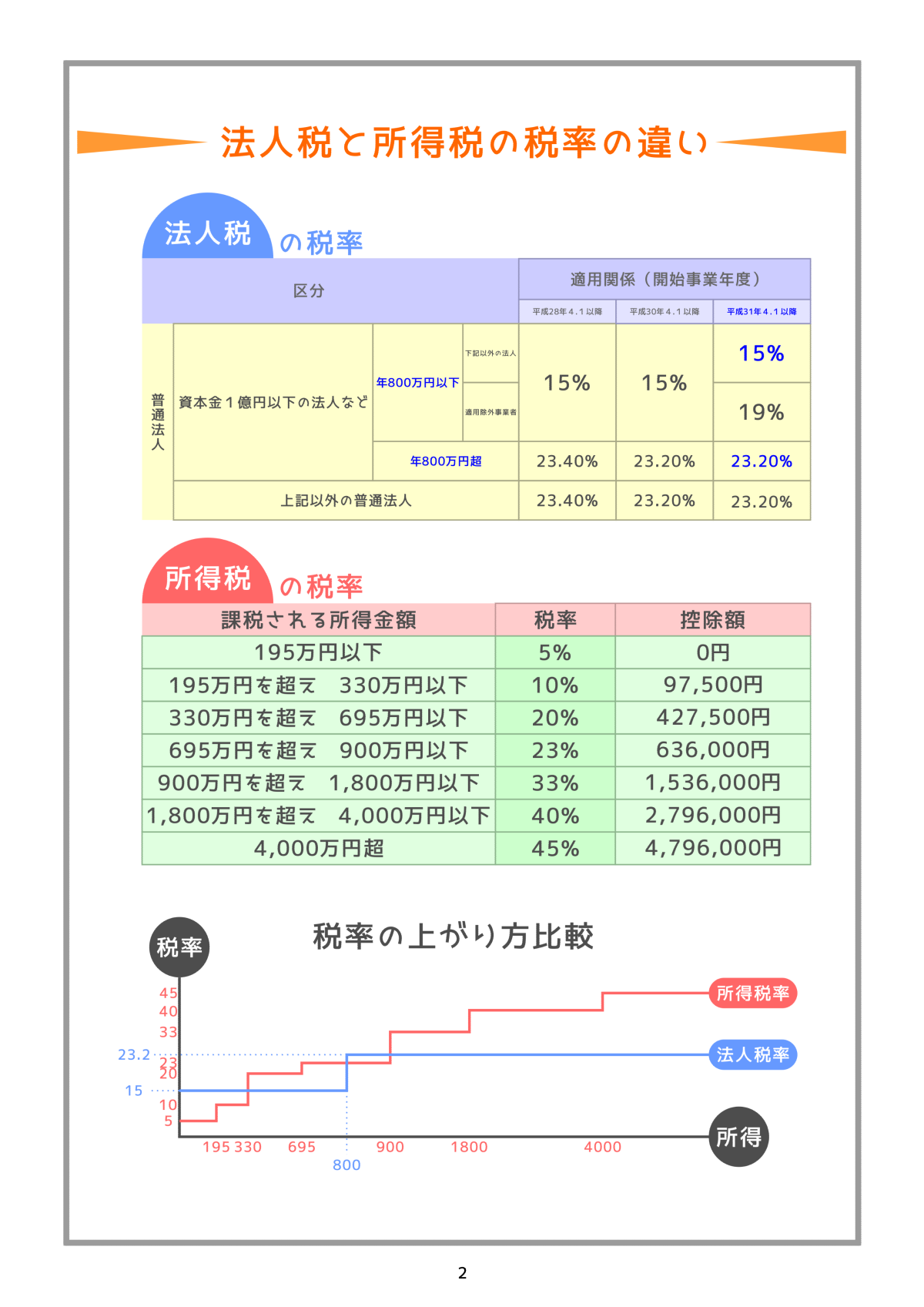

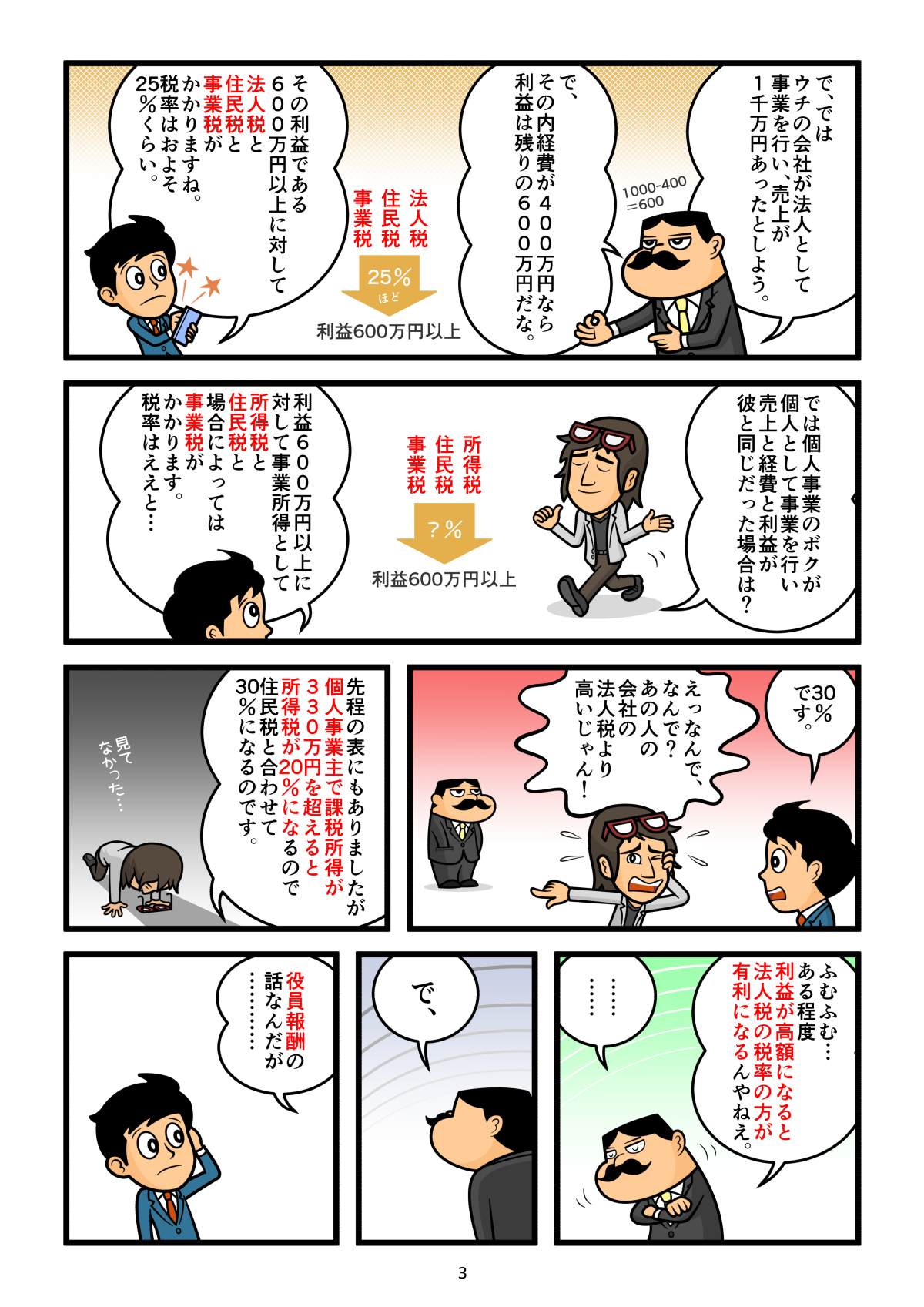

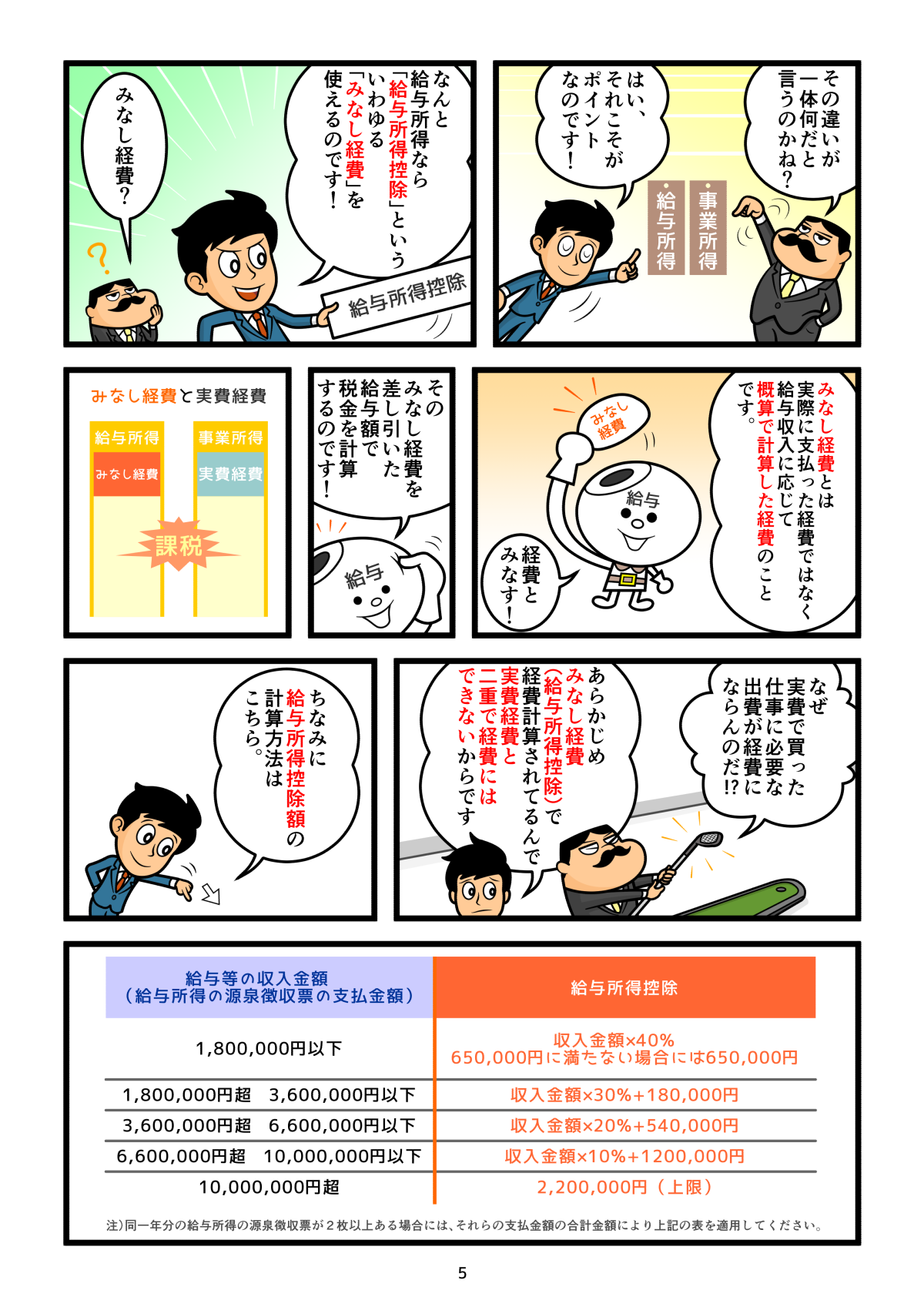

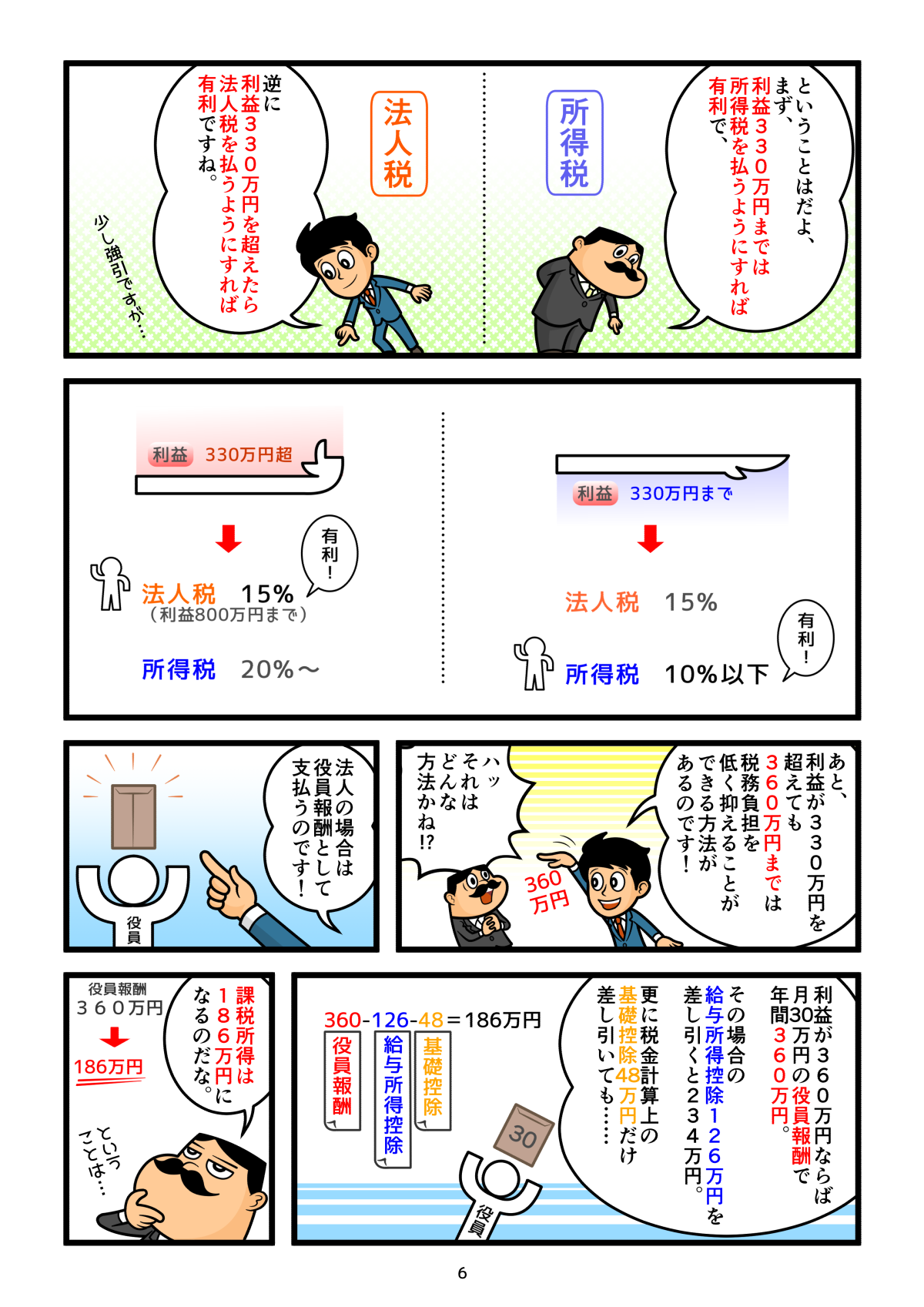

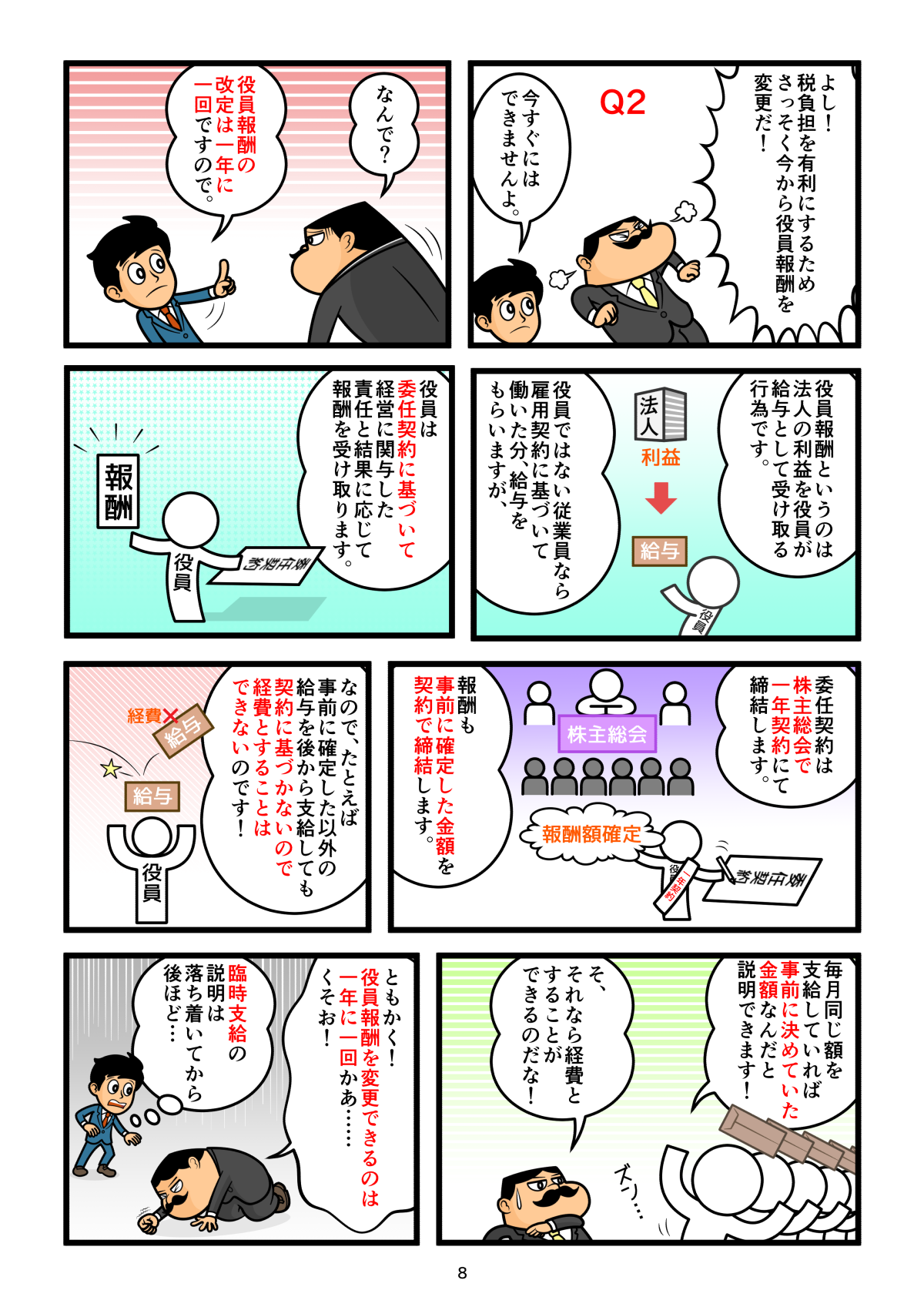

漫画

税理士登録:2007年

税理士登録番号:107222

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 sankyodo税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE