インボイス制度によって何が変わるのでしょうか?適格請求書(いわゆるインボイス)が交付されない場合、消費税の負担額が増える可能性があります。

2023年10月から導入されたインボイス制度ですが、どのように対応したらよいのかやインボイス制度の適用時期がわからない方も多いのではないでしょうか?

サン共同ではお客様への対応事例を元に作成したインボイス制度に関する資料を無料配布しております。

個人事業主の方・法人の方どちらにも対応しておりますので、ご興味のある方はこちらからダウンロードください。⇒インボイス制度まるわかりBookの無料ダウンロードはこちら

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

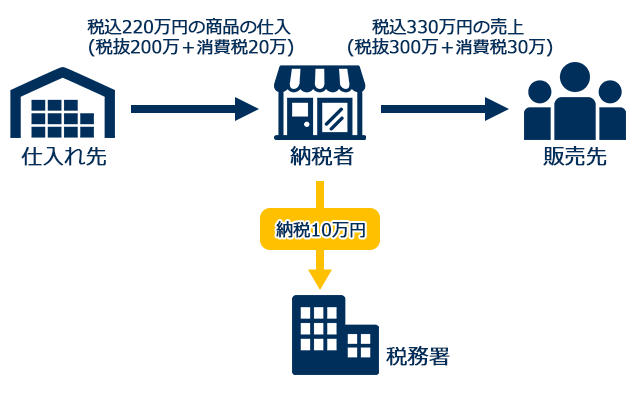

消費税の納税額の計算

利益は「税抜100%」で計算

売上300万円(税抜)と仕入200万円(税抜)との差額100万円が利益となります。

消費税は「税率10%」で計算

下記①と②の差額10万円が消費税(納税額)となります。

販売先から預かった消費税(今回は30万円)

仕入先に支払った消費税(今回は20万円)

差額10万円(消費税)

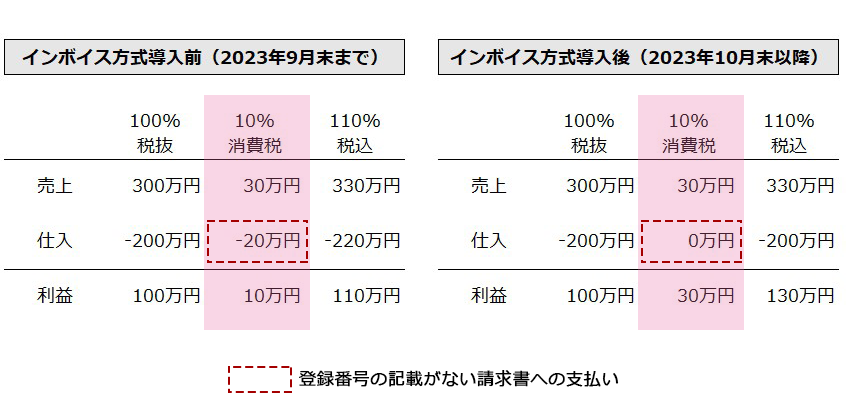

インボイス制度導入による影響

インボイス制度導入後は、仕入先に支払った消費税20万円について、請求書に登録番号の記載がない場合は納税額から控除ができなくなります。

買い手側(納税者)

- 上記のように、消費税20万円を含めた220万円を支払って仕入れについても、消費税の納税額から控除ができません。

- 20万円の控除が認められなくなり、結果的に納税額が10万円から納税額30万円になってしまいます。

よって、買い手側は登録番号の記載のある請求書を発行している業者から仕入れるようになります。

売り手側(仕入先)

- 登録番号の記載のある請求書(「適格請求書」と言います)を発行しないと、買い手側で20万円の控除ができなくなってしまいます。

- 買い手側で20万円の控除ができないと、商品を別の適格請求書を発行してくれる業者から購入するようになってしまいます。

よって、売り手側は、登録番号の記載のある請求書(「適格請求書」と言います)を発行します。

また、インボイス制度の影響についてはこちらも合わせてお読みください。

2023年10月から導入されたインボイス制度ですが、どのように対応したらよいのかがわからない方も多いのではないでしょうか?

サン共同ではお客様への対応事例を元に作成したインボイス制度に関する資料を無料配布しております。

個人事業主の方・法人の方どちらにも対応しておりますので、ご興味のある方はこちらからダウンロードください。⇒インボイス制度まるわかりBookの無料ダウンロードはこちら

また、インボイス制度について動画で確認したい方はこちらをご覧ください。

税理士登録:2007年

税理士登録番号:107222

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 sankyodo税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE