(板橋区起業支援センターはサン共同税理士法人・サン共同社会保険労務士法人の板橋オフィスのスタートアップ部門が中心となった税理士・社会保険労務士・司法書士メンバーで運営しています。)今日のテーマは「元税務署勤務が教えるお得な確定申告のやり方」です。

出典元:http://o-dan.net/ja/

出典元:http://o-dan.net/ja/

※この記事は、弊社のコンテンツガイドラインに基づき作成されています。

確定申告とは

所得にかかる税金を確定させるための手続きのことを指します。

個人事業主の場合は昨年度の1月1日から12月31日までに発生した所得を元に納付する所得税を計算した書類を税務署に提出します。

確定申告は所得税の計算だけでなく、国民健康保険の保険料の決定や住民税の計算などにも用いられるため、個人事業主の方は原則、どなたでもするようにしてください。

今回はそんな確定申告の方法について詳しく解説していきたいと思います。

目次

確定申告はいくらから必要?

出典元:http://o-dan.net/ja/

確定申告が必須となる金額は受けられる控除などにもよりますが、

所得合計額が38万円を超えてから必要になるものとお考えください。

確定申告の所得金額を計算する際は所得合計額から控除額を差し引き、残った値に税率をかけて計算しています。この控除という項目には国民すべてが無条件で受けられる基礎控除という項目があり、一律で38万円を差し引けることになっています。そのことから確定申告は38万円を超えてから必要となっています。

ただし、上記の計算式で確定申告が不要となった方の場合であっても源泉徴収の一部が還付として返ってきたり、確定申告の書類が住民税や国民健康保険の金額を決定する際に必要となることもあるため、申告しておくことをおすすめします。

経費として認められるもの

出典元:http://o-dan.net/ja/

確定申告では基本的に

事業に直接関係のないものは経費として扱われません。

税務署で聞かれた際は必ず、事業に必要なものであること、仕事専用に使っていることを伝えるようにしてください。

ここでは特に押さえておきたい扱いの微妙なものや知っておくとお得なものについて解説していきます。

例えば、自動車やタブレットなど仕事以外での使用が考えられるものについてはその物品が仕事に必要なものであり、仕事専用のものであることを説明できれば、経費として認められることがあります。

また、家賃については自宅をオフィスとして使用している場合であってもその一部が経費として認められることがあります。

申告したい場合はオフィスとして使用している面積をあらかじめ計算しておき、全体の床面積で按分した割合を経費として計上しましょう。

また、ノマドワーカーなどの方でカフェなどを作業場としている方は飲み物代も経費として認められることがあります。ただし、パンなどの軽食は通常の食事代となるため、経費にはならない点に注意してください。

生命保険や社会保険などの各種保険については直接の経費としては認められませんが、納めている金額によっては保険料の一部が控除されるので一緒に持参するようにしてください。

e-Taxを利用する場合

出典元:http://o-dan.net/ja/

e-Taxとは消費税や所得税、法人税など各種国税に関する手続きをインターネット上で行えるサービスのことです。

お使いのパソコンに専用ソフトをインストールし、申請用紙に記入、申告ボタンをクリックするだけで納税を完了できるため、繁忙期に税務署の長蛇の列に並びたくないという方におすすめのサービスです。

また、e-Taxを利用すれば、ミスがあった際にも期間内であれば、すぐに訂正データを作成し、修正できるので、書面で提出する際と比較してより手軽に確定申告をしたい方にもおすすめです。

一方で

- e-Taxを利用できるようになるまでに様々な手続きが必要

- 申告書の内容を職員のチェックなしに通してしまうことでミスや申告漏れの原因となる

などのデメリットもあるので注意しましょう。

申告漏れやミスがあった場合

出典元:http://o-dan.net/ja/

確定申告に申告漏れやミスがあった場合、必要な手続きは時期に応じて変わります。

ミスが発覚したのが申告期間内であれば、訂正申告をしてましょう。訂正申告とは確定申告に必要な書類をもう一度用意して再度提出する方法です。

確定申告では同じ人から複数の申告書類が提出された場合、後から提出されたものを正式な書類として扱うため、新しい書類を提出していただけるだけで修正することができます。

また、その際の添付書類については最初に申告した際に税務署で受け取った収受印の押された当初申告のコピーを添付してください。ただし、訂正申告は還付申告をすでに行っている方については訂正申告を受け付けられない場合もあるので、その場合は所管の税務署に相談するようにしてください。

もし、申告期間後に確定申告で税金を払い過ぎていたり、還付される金額が少なかった場合は更生の請求を行いましょう。更生の請求は申告をした税額が実際よりも多かったときに訂正を求めるための手続きであり、請求が認められれば、正しい金額の還付を受けることができます。請求をする際は国税庁のHPから専用の書式をダウンロードして送付するか、税務署にて直接、手続きを行ってください。更生の請求は5年以内であれば、遡って請求することができるうえ、申告できる時期も決まっていないので、気付いたときにするようにしましょう。

また、その逆に所得を少なく申告していた場合や還付を多く受け取っていた場合は修正申告をする必要があります。こちらについては提出する書類が若干、複雑なので、所管の税務署に相談しながら進めるのをおすすめします。修正申告の際には通常の所得税に加えて延滞した期間に応じて新たに延滞税が加算される点にも注意してください。

万一、修正申告をせず、申告税額が少ないことが後から発覚した場合は新たに納める税金と一緒に過少申告加算税が課されることになっています。

過少申告加算税が課される際は税務署から税務調査の事前通知が届くことになっています。以前までは実際の調査までに納付することで過少申告加算税を回避することができましたが、現在ではより厳格に適用されるようになっており、通達のあったその日をもって過少申告加算税が適用されることになっています。

最後に

出典元:http://o-dan.net/ja/

確定申告を円滑に進めたい方は税理士に依頼するのも一つの方法です。特に、経験豊富な税理士に依頼すれば、繁忙期の作業を軽減できるだけでなく、記入漏れなどによる作業ミスを避けることもできます。

確定申告に関するよくある質問

確定申告とは?

確定申告とは所得にかかる税金を確定させるための手続きのことを指します。

確定申告はいくらから必要になりますか?

確定申告が必須となる金額は受けられる控除などにもよりますが、所得合計額が38万円を超えてから必要になるものとお考えください。

確定申告で経費に認められるものを教えてください

確定申告では基本的に事業に直接関係のないものは経費として扱われません。

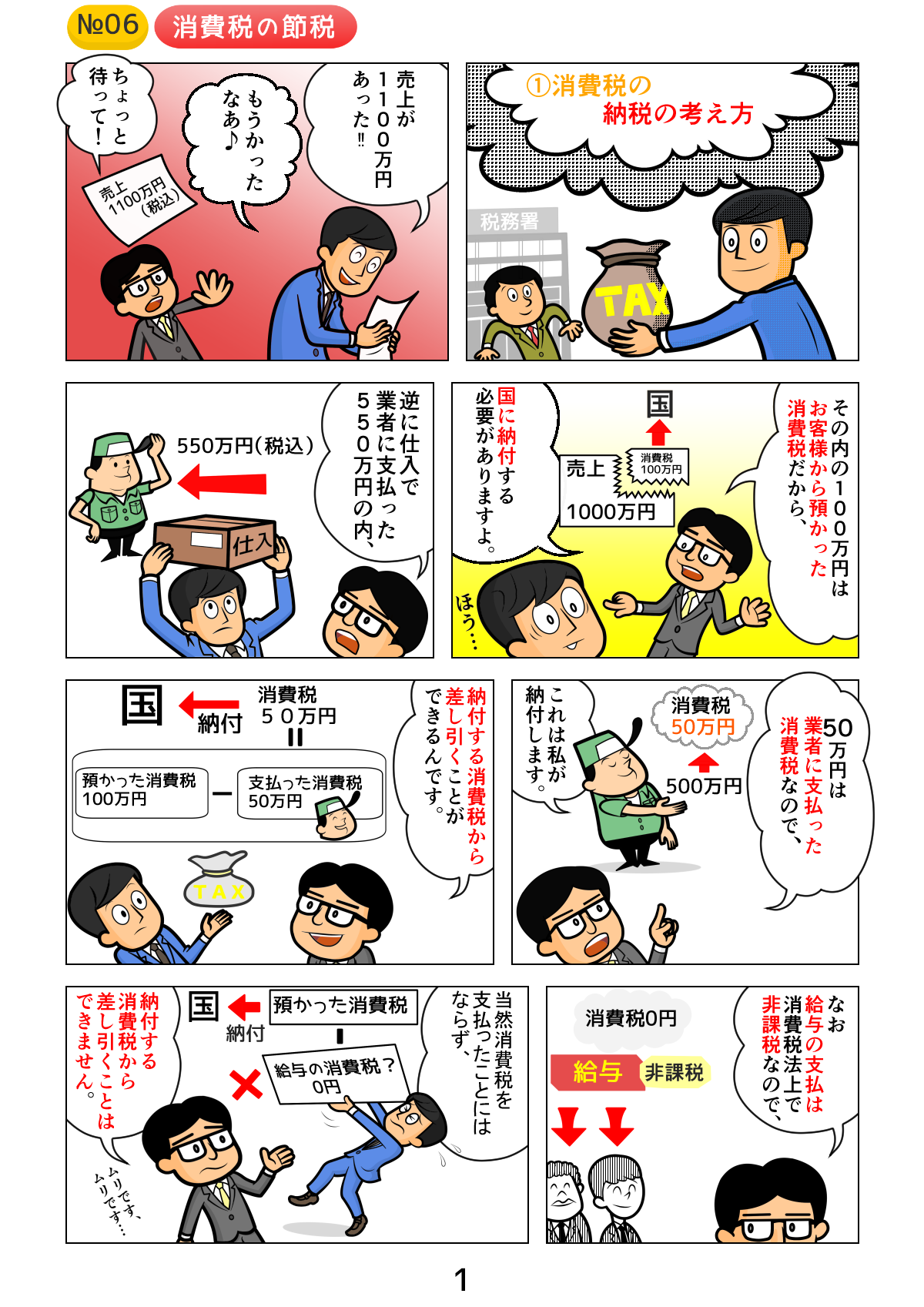

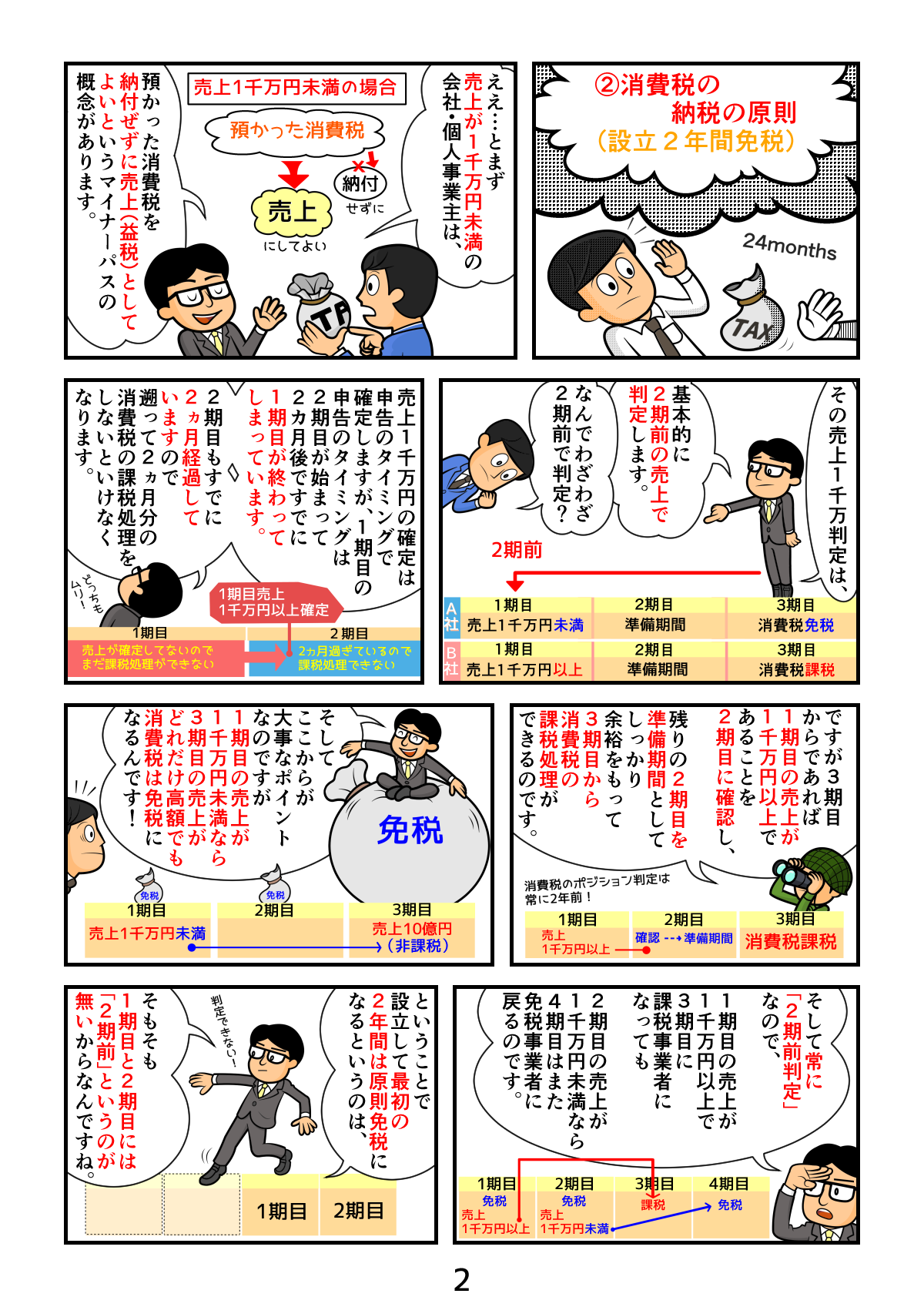

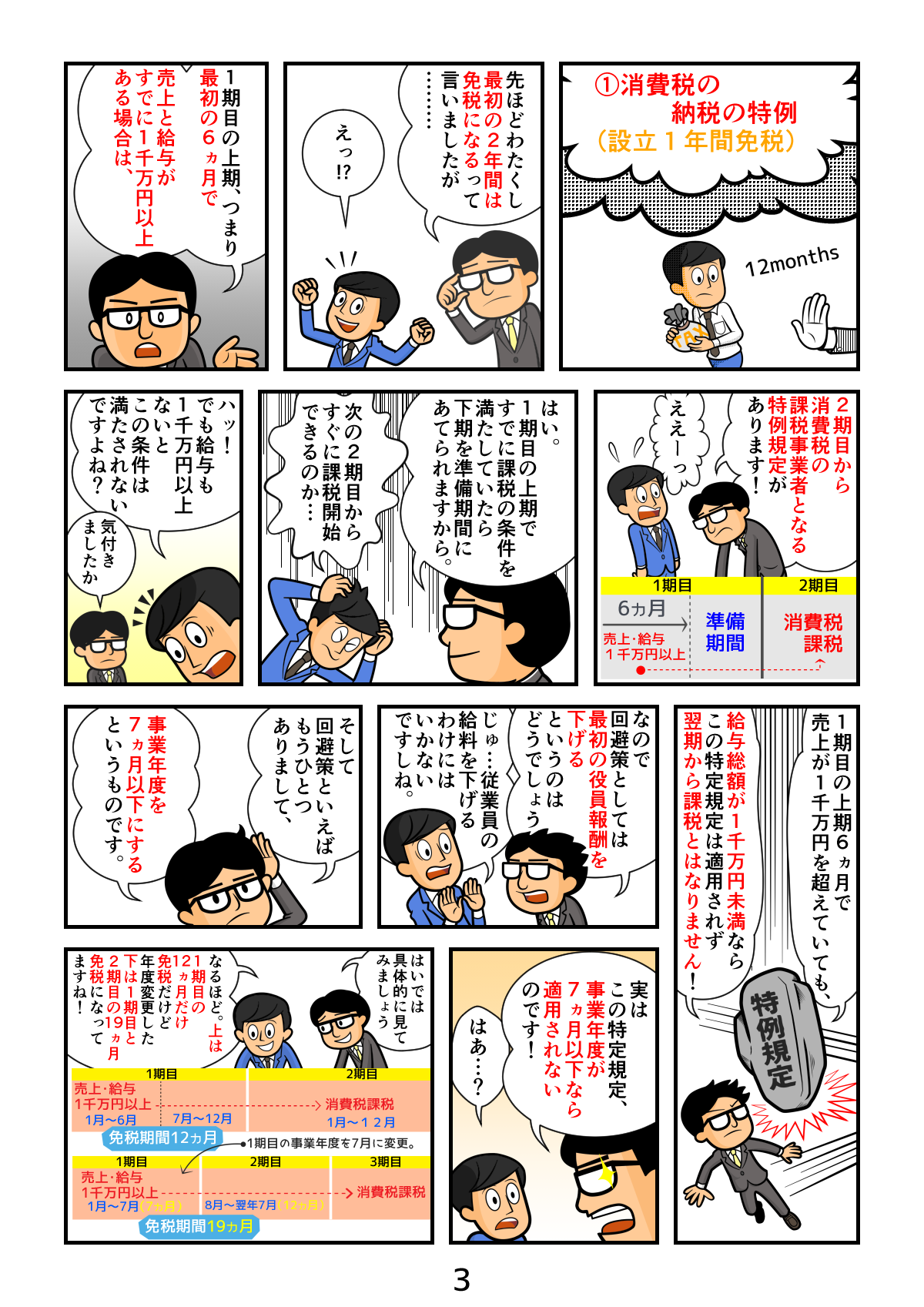

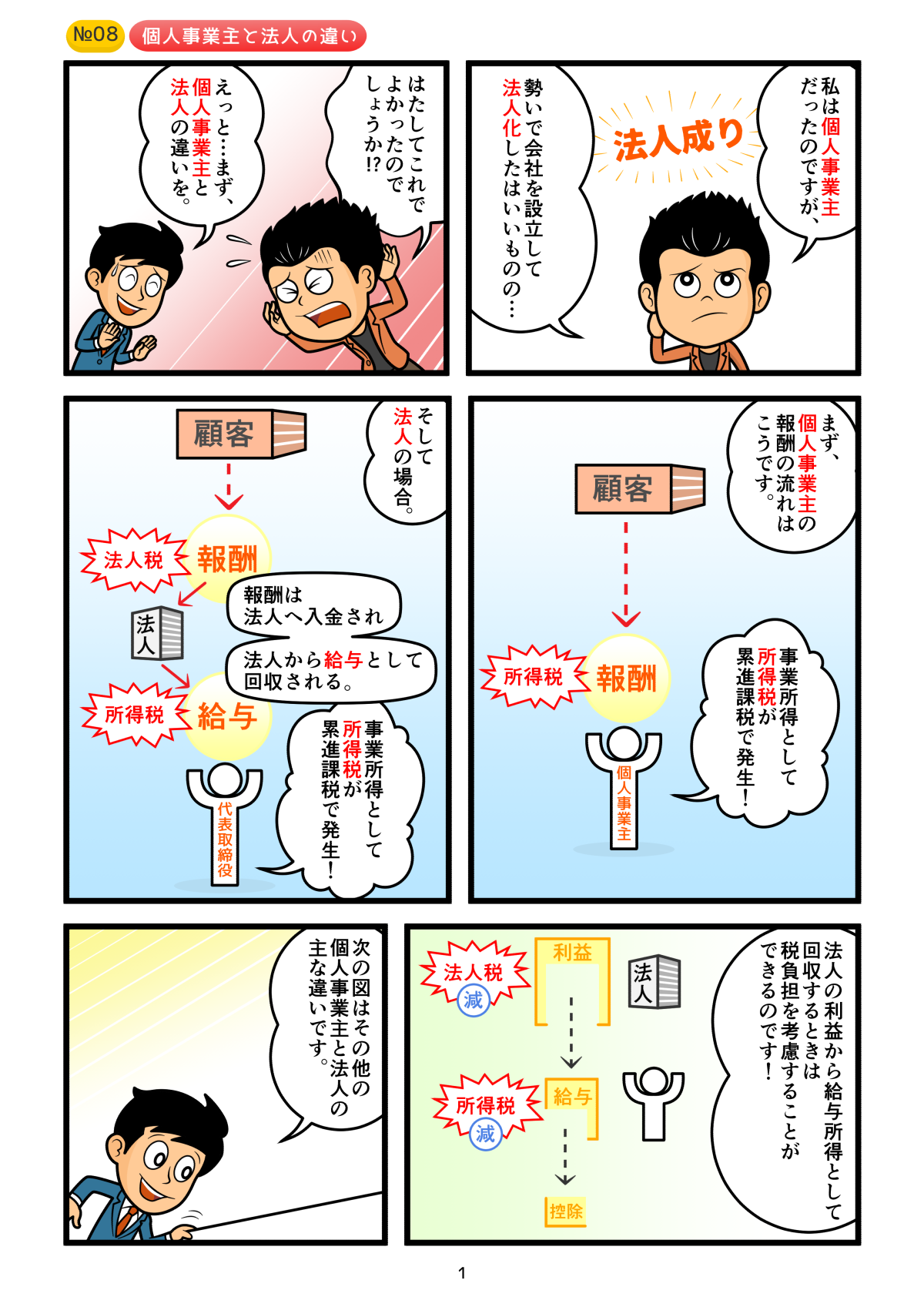

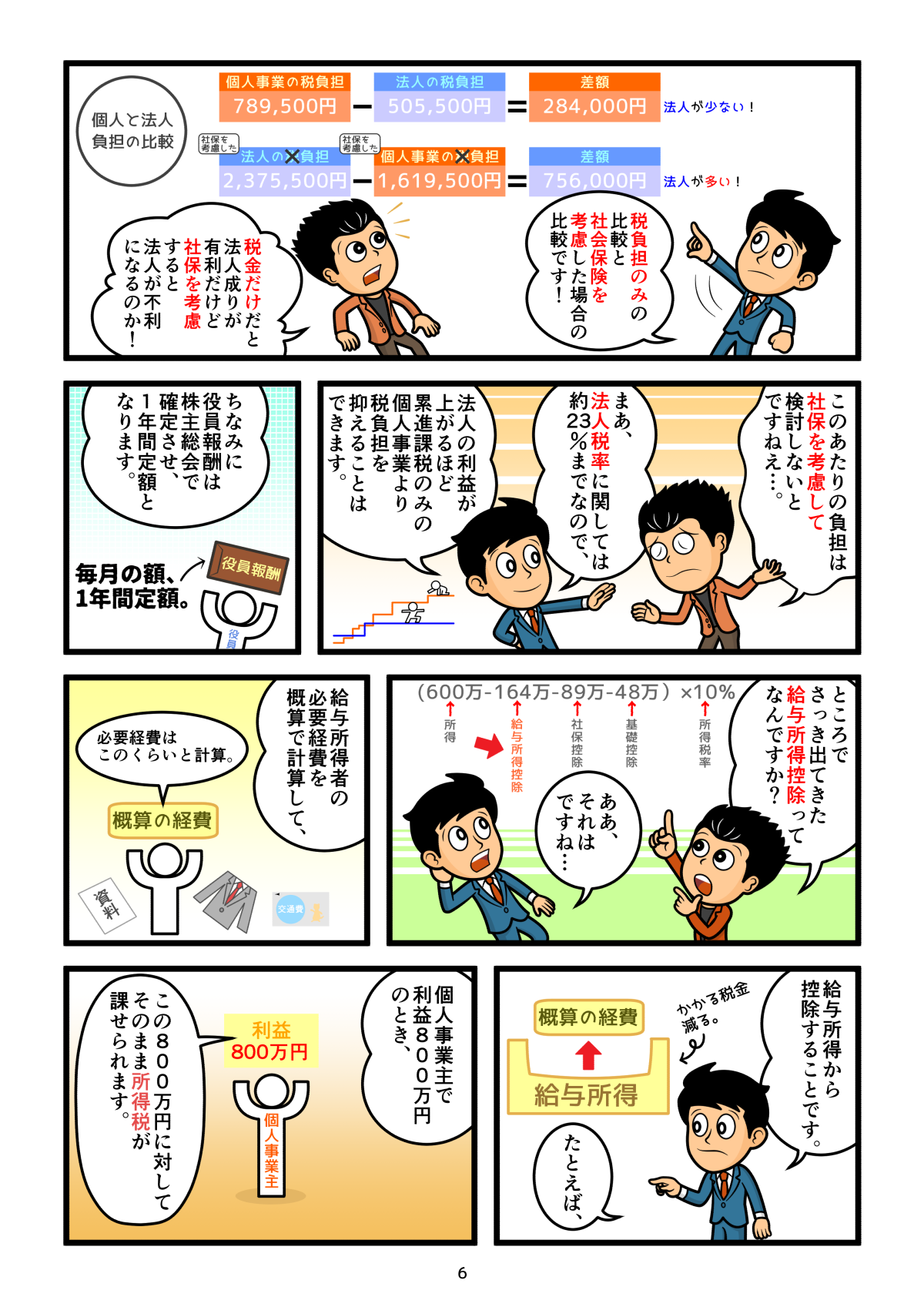

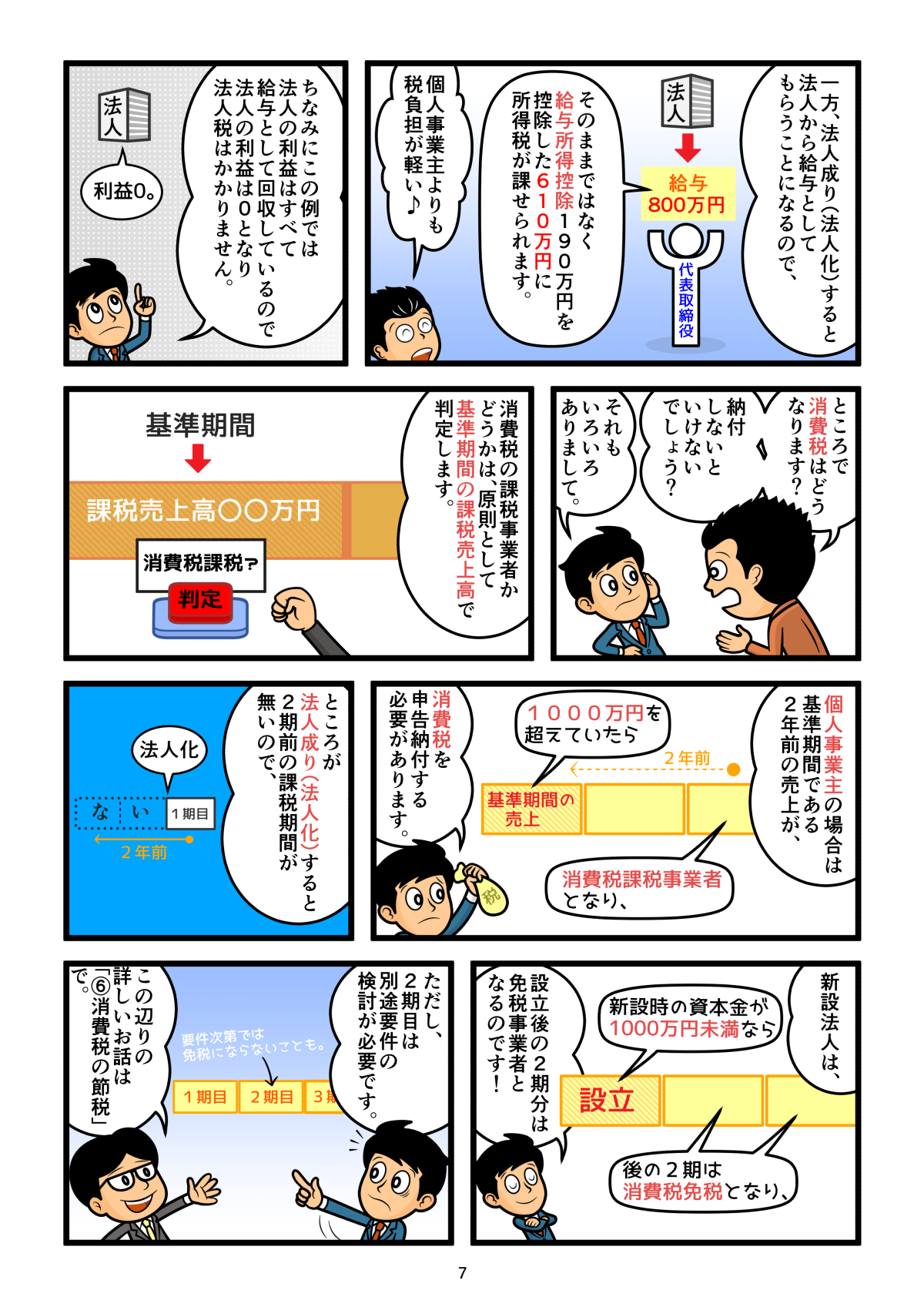

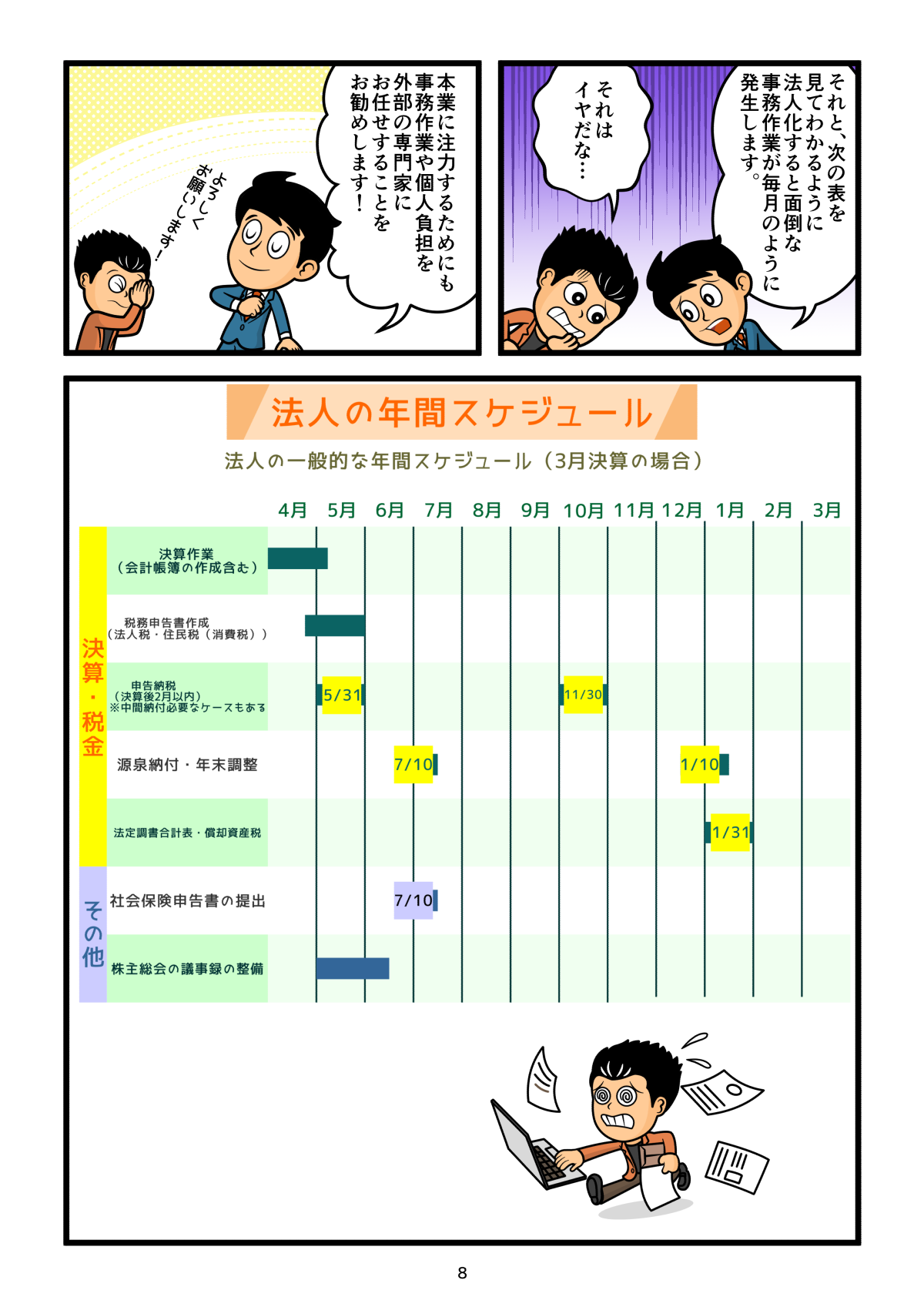

漫画

2006年 税理士法人トーマツ(現デロイトトーマツ税理士法人)入社

2016年 サン共同税理士法人に代表社員として参画

今日、経営環境は不断に変化し、それに対応して税制・会計基準も複雑化してきております。そのため、そうした動向を絶えずキャッチアップし続け、お客様に常に最高水準のサービスを提供するスペシャリストであり続けたいと願いそれを実行し続けていることを自負しております。上場企業をはじめとしたクライアント様の要求水準は高くなる一方ですが、圧倒的に信頼されるスペシャリストとして、深い知的研鑽を積み、専門的な実務経験に裏打ちされた顧客本位のサービスをご提供し続けることを信念に、邁進して参りたいと思っております。

CLOSE

CLOSE